Liquid Staking正在成為一種突破性的解決方案,它允許Solana用戶在不鎖定資產的情況下優化 SOL代幣stake的收益。文章深入分析了Solana上 Liquid Staking的運行機制、收益、潛在風險以及 DeFi 應用。

介紹

2021 年 2 月, Solana驗證者投票啟用 SOL代幣的stake獎勵和通脹。此舉允許普通 SOL代幣持有者將其 SOL 與他們選擇的驗證器進行stake以驗證鏈上交易,作為回報,用戶將從stake的代幣中賺了收益,以換取保護Solana區塊鏈的安全。

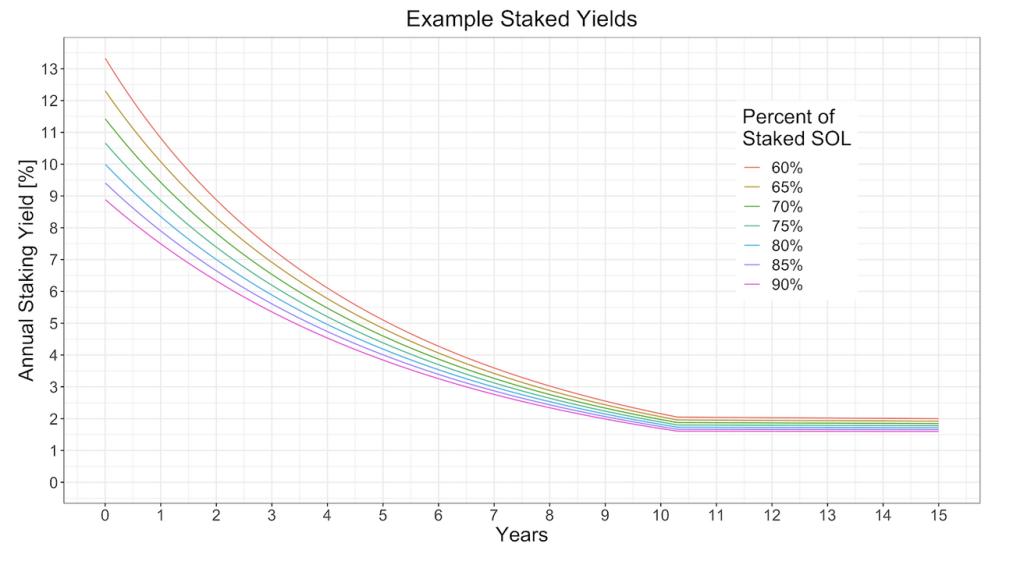

該收益基於許多因素,包括Solana當前的通貨膨脹率、所有驗證者stake的SOL 總量以及特定驗證者在此期間的表現和佣金。 Solana 的初始年通脹率為8% ,之後每年下降15% ,以實現1.5%的長期年通脹率。

目前網絡上約有 1,750 個活躍驗證者,超過 SOL 總供應量的 65% 已被stake。

默認情況下,通過驗證器stakeSOL代幣將使代幣鎖定在驗證器上,從而防止用戶使用其代幣作為抵押資產。取消質押還使用戶受到大約 48 小時的期限,因為用戶只會在時代結束時收到他們的 SOL代幣。

這就是 Liquid Staking 的用武之地。

流動性Staking如何運作?

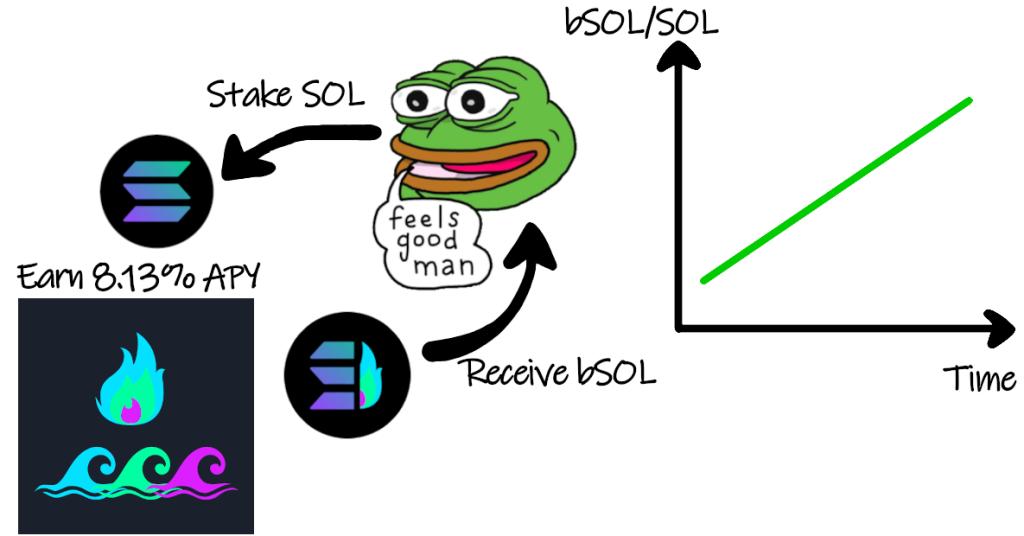

LiquidStaking協議向用戶返回一個收據代幣,以換取stake的SOL。該代幣代表用戶stake的 SOL,用於兌換它們(以及賺了獎勵)。

以 SolBlaze 為例,充值到 SolBlaze 的用戶將收到 bSOL,它代表他們向協議stake的SOL。獎勵會自動累積到 bSOL代幣中,導致 bSOL 的上漲行情。

該stake獎勵由所有stake協議分配。 Liquid Staking還可以在 DeFi 應用程序中使用收據代幣,從而使stake能夠進一步利用其stake的SOL。然而,這些策略並非沒有風險,我們將在本文末尾仔細研究。

為什麼要選擇 Liquid Staking?

流動性和靈活性

Liquid Staking允許stake在 DeFi 協議中使用流動性Staking代幣來賺取額外收益,例如通過在去中心化交易所(DEX)上提供流動性和在協議貨幣市場上提供借貸。

改進Solana去中心化

在傳統的stake中,大多數用戶將他們的 SOL代幣委託給單個驗證者,並且通常只委託給已經持有大部分stakeSOL 的頂級驗證者。據說這製作Solana帶來中心化風險,因為 SOL 被集中stake給活躍驗證者總數的一小部分。 Solana上排名前 21 的驗證者持有總stake的 33% 以上。如果這 21 個驗證者串通做出負面行為,他們可以審查交易或破壞區塊鏈。

Liquid Staking協議旨在下降這種中心化風險。當用戶將 SOL代幣存入這些協議時,這些代幣將被分發給數百個驗證者,以上漲分散網絡。這進一步上漲了Solana的安全性和對惡意攻擊者的抵抗力。

每個 Liquid Staking協議都有自己選擇的驗證器,旨在在高獎勵、高質量和規模之間建立平衡,以改善網絡的去中心化,而不影響用戶的Stake獎勵。

代幣激勵

Liquid Staking協議通常提供私人代幣激勵。像 Marinade 和 SolBlaze 這樣的協議次用其原生代幣MNDE 和 BLZE 獎勵用戶。另一家受歡迎的提供商 Jito Network 根據空投前stake的SOL 數量和持續時間,向用戶獎勵 JTO代幣空投。

Solana上的液體Staking概述

如今,Liquid Staking協議佔Solana上 TVL 的 80% 以上,達到 30 億美元。雖然Solana上有近 30 種不同的流動性Staking代幣和 SOL 提供商,但Solana的大部分流動性StakingSOL 由三個領先提供商stake:Marinade Finance、Jito 和 SolBlaze。

醃料金融

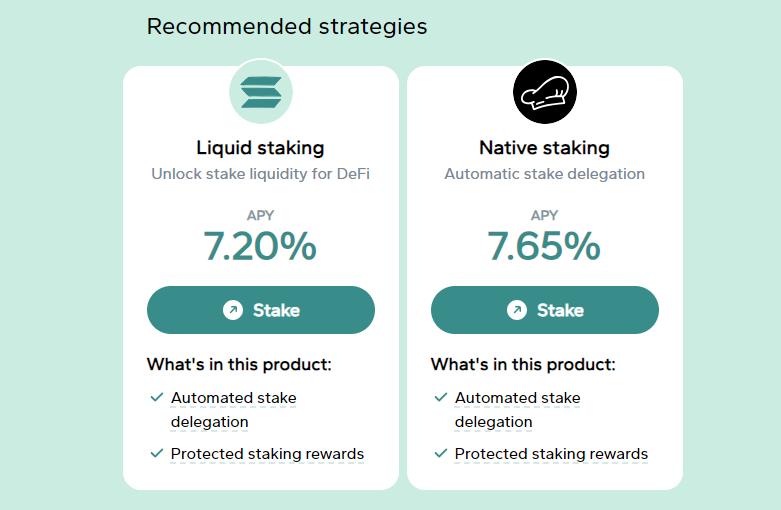

Marinade Finance是Solana上的第一個 Liquid Staking協議,於 2021 年 3 月上線。目前,他們提供流動性Staking和原生質Staking。

Native Staking,也稱為 Marinade Native,允許儲戶在不通過智能合約的情況下向一定數量的驗證者stake,同時仍保留對其代幣的託管。 Marinade Native 的目標是尋求通過stakeSOL 來獲取收益,但可能不想接受與 Liquid Staking相關的智能合約風險或涉及與單個驗證者直接stake的中心化風險的機構投資者。

產品由Marinade Finance提供

吉託

Jito於 2022 年 11 月 FTX倒後上線。 Jito 在 2023 年下半年通過獎勵計劃和 12 月的空投迅速流行起來。

Jito 產品的一方面涉及最大可提取價值(MEV),這是驗證器如何排序、包含或排除特定區塊中的交易所製作的收益。 MEV 交易者(有時稱為探礦者)可以向驗證者付費,以特定方式排序交易,以從這些交易中尋求收益。 Jito 的驗證器客戶端在 Jito 授權的所有驗證器上運行,之前包含 MEV 功能。 Jito 將其 Liquid Staking池推廣為一種除了用戶stake收益之外還為用戶提供 MEV 獎勵的池。

然而,2024 年 3 月,Jito 在其驗證器客戶端上禁用了 MEV 功能,理由是其啟用的“ 三明治攻擊”對Solana用戶產生了負面影響。

索爾佈雷茲

SolBlaze是這三家公司中最後上線的,2023 年才上市。目前,它擁有最多的驗證器,有 305 個,而 Jito 為 148 個,Marinade Finance 為 292 個。

SolBlaze 也是第一家上線定製 Liquid Staking 的公司,允許 Liquid Staking用戶與他們選擇的特定驗證器或驗證器組stake。

DeFi 和 LiquidStaking代幣

Liquid Staking代幣的主要優勢之一是可組合性。這意味著這些代幣可以輕鬆地在 DeFi 應用中使用。

提供流動性

用戶可以將其 Liquid Staking代幣存入 DEX 上的流動性池,以方便 Liquid Staking代幣與Solana上的其他代幣之間的互換。作為回報,用戶可以從其流動性池內進行的互換以及特定協議提供的任何其他代幣激勵中賺了費用。想要避免暫時損失(DEXLP的常見問題)的交易者中流行的策略是向其他 Liquid Staking代幣或打包的 SOL 本身提供流動性,以下降價格波動。雖然由於LP大量,這種方法的收益通常較低,但許多人認為它風險較小,並且往往受到 DeFi 新人的歡迎。

貸款市場

另一種常用的策略是在貨幣市場平臺或 DEX 上永久借出 Liquid Staking代幣。用戶的目標是從借款人在各自平臺上支付的利息中獲利。 Kamino Finance 和 MarginFi 等一些平臺支持 JitoSOL、mSOL 和 bSOL 等主要 Liquid Staking代幣。

對於貸方來說,一個因素也可能是利用其存入的 Liquid Staking代幣進行借貸的能力。目前,Kamino Finance 允許以 Liquid Staking代幣提供貸款,貸款價值比率高達 45%。簡而言之,這意味著通過 1,000 美元的 mSOL 存款,用戶將能夠以設定利率借款最多 450 美元。

Staking

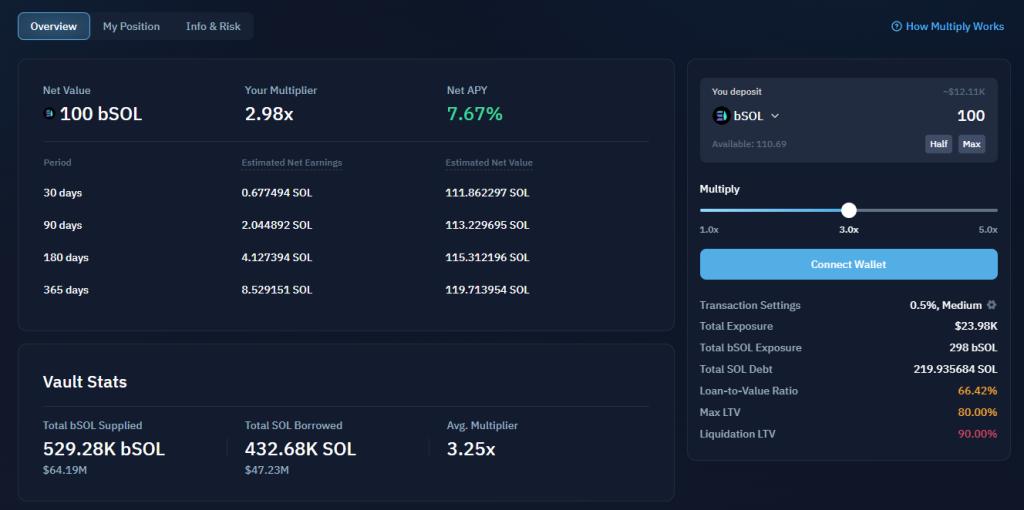

這是指用戶使用stake質押比目前通過貨幣市場平臺借入 SOL 多得多的 SOL 的情況。例如,Kamino Finance 在其“Multiply”產品中支持這一策略,允許用戶將其stake槓桿高達次。

當用戶存入 Liquid Staking代幣時,Kamino 將使用閃電貸借入 SOL,這些代幣將立即兌換為目標 Liquid Staking代幣(如果這是 bSOL)。這批 Liquid Staking代幣存入 Kamino 的 Lending 產品,從中借用 SOL 來償還初始閃電貸。

與大多數槓桿策略一樣,該策略並非沒有重大風險。在價格波動較大的情況下,使用較高的槓桿可能會導致清算。此外,借貸平臺上的社會化損失通常分佈在所有用戶中,這也可能導致高槓杆倉位走向甚至清算。

流動性Staking的風險

與流動性Staking相關的風險的非詳盡概述:

智能合約漏洞

Liquid Staking代幣面臨的一項顯著風險是智能合約風險。由於新代幣的發行和 SOL 存款的提取均受智能合約控制,因此 Liquid Staking智能合約中的漏洞可能會被挖礦,導致儲戶資金損失。

丟失的釘子

與傳統stake相比,人們更喜歡 Liquid Staking的主要原因之一是能夠在 Liquid Staking代幣和基礎資產之間進行交換,而無需等待取消質押期。

正常情況下,Liquid Staking代幣與其基礎資產同步交易。使用 Marinade 的 mSOL 示例,在撰寫本文時,1 mSOL 目前大約相當於 1.1886 SOL。這個比率不是 1:1,並且會隨著時間的推移繼續上漲,因為它包括來自 Liquid Staking的累積獎勵。

在市場劇烈波動期間,Liquid Staking代幣可能會偏離預期價格。這稱為掛鉤損失。失去掛鉤使得持有者很難在不造成重大損失的情況下轉換為基礎資產。對於提供少量流動性的 Liquid Staking代幣,這種風險要高得多。如果您的 Liquid Staking代幣在掛鉤損失事件中被用作抵押資產,如果您的抵押資產價值下降所需閾值,也可能會導致清算。

一個案例研究是,2023 年 12 月,mSOL 大幅下跌,當時 mSOL/SOL 從 1.14下降1.01 的低點,然後在當天恢復。掛鉤損失事件是由於向流動性不足的池中出售大量mSOL 換取 SOL 的結果。套利者發現了這個機會,並迅速購買了 mSOL代幣,使代幣回到了預期價格。

砍伐

在權益證明區塊鏈stake,驗證者負責保護網絡。削減是一種懲罰機制,如果驗證者不遵守區塊鏈的規則,那麼他們的部分stake將被沒收。這些違規行為可能包括雙重簽名、延長停機時間或直接操縱網絡。

在大多數 Liquid Staking解決方案中,用戶不會選擇自己的驗證人,而是根據 Liquid Staking協議的委託策略委託給多個驗證人。如果選擇中的驗證器被削減,這可能會導致用戶存款損失。

法規

由於流動性Staking是一個僅存在於加密貨幣領域的概念,因此圍繞這些代幣的法規仍不清楚。未來的監管行動可能會影響此類服務和代幣的存在。

得出結論

Liquid Staking已成為Solana DeFi 生態系統中一種有前途的解決方案,使用戶能夠優化資產性能並加深對網絡的參與。 TVL 證明了 Liquid Staking協議的驚人增長,顯示了其巨大的吸引力和潛力。

然而,在上漲收益的同時,Liquid Staking也帶來了巨大的風險。從智能合約漏洞、失去掛鉤的風險、削減到完善的法律框架,都是投資者在參與之前需要仔細研究的因素。

為了讓 Liquid Staking真正發揮其潛力併成為Solana DeFi 不可或缺的一部分,整個社群需要共同完善技術、提高風險意識並建立清晰透明的法律框架。