4 月,ChainCatcher 梳理了上以太坊的再質押協議及 LRT 協議《資本頻繁加持、專案輪番空投,再質押 LRT 賽道成為「掘金新聖地」》,裡面包括 EigenLayer 及基於其的 LRT 協議,如 Renzo、Ether.fi、Kelp DAO、EigenPie、YieldNest、Swell、Pendle Finance 等。

雖然 Renzo 發行代幣、EigenLayer 的空投等預期已落地,但在過去 3 個月的時間內,再質押賽道的市場熱度依舊,「積分大戰 + 一魚多吃」在加密社群依舊狂熱,千萬級別的大額融資時常發生。

如 6 月 18 日,Renzo 宣佈完成由 Galaxy Ventures 等領投的 1700 萬美元融資;6 月 11 日,再質押專案 Symbiotic 宣佈完成 580 萬美元種子輪融資,Paradigm 和 Cyber Fund 領投。

資料顯示,所有已質押的 ETH 中,有 16.3% 的數量都參與了 Eigenlayer、Karak_Network 等再質押。

或是因看到了再質押財富機會,近期再質押賽道的敘事陣地在外溢,從主陣地的以太坊外溢至比特幣、Solana 等生態。

據悉,Solana 生態中至少有 6 個團隊正在構建 Solana 再質押專案。

近期比特幣生態發生了兩起千萬級別以上的融資,5 月 30 日,Babylon 完成由 Paradigm 領投的 7000 萬美元融資;7 月 2 日,比特幣再質押協議 Lombard 完成 1600 萬美元種子輪融資,Polychain Capital 領投。

以太坊上的三大再質押協議:EigenLayer、Symbiotic、Karak Network

EigenLayer 空投代幣不可轉讓備受爭議

作為 Restaking 概念的開創者,EigenLayer 一直是再質押賽道的領軍專案。但自 4 月 30 日 EigenLayer 宣佈 EIGEN 代幣經濟模型,並表示空投代幣不可轉讓後,引發了一系列輿論風波。

最被使用者詬病的是,EigenLayer 在白皮書中表示 EIGEN 代幣初始階段限制了轉移權,不支援使用者轉讓或交易。這意味著,使用者無法在二級市場買賣或交易 EIGEN 代幣。

官方給出的解釋是由於流動性匱乏,但在使用者看來,這無疑是專案方在耍流氓,剛完成空投釋出的穩定幣 Ethena 專案在社交媒體發文 「代幣可轉讓,我們愛你」暗諷。

除代幣不可轉讓外,EigenLayer 還在空投時還限制了使用者的 IP 更加讓使用者不滿,因為 EigenLayer 在前期質押存款頁面並沒有使用 IP 限制,直到釋出空投時才宣佈要限制 IP,讓參與使用者有種卸磨殺驢既視感。

不過,從資料變化來看,空投的輿論並未對 EigenLayer 上的 TVL 有影響,相反還增加了,從 5 月 9 日的 140 億美元最高曾增至 6 月 16 日的 190 億美元,現已回落至 149 億美元。

EigenLayer 支援原生再質押和流動性再質押:68% 的資產是原生 ETH、32% 是 LST。目前,EL 大約有 16.1 萬名再質押者,但約有 67.6%(約 103 億美元)的資產被委託給僅 1500 名運營商。

7 月 3 日,EigenLayer 在社交平臺 X 發文表示,「Q3 將進行重大專案推進」。社群使用者推測,很大可能是 EIGEN 代幣將支援交易。

截至 7 月 12 日,EIGEN 代幣依舊不支援轉讓或交易,在場外二級積分交易市場 Whalesmarket 報價為 5.39 美元。

背靠 Lido 和 Paradigm 的再質押新專案 Symbiotic

在 EigenLayer 因空投規則深陷輿論風波時,5 月 15 日 Lido 共同創辦人和 Paradigm 被爆出正在祕密資助一個新專案 Symbiotic,以在再質押賽道展開競爭。在社群看來,再質押 Symbiotic 出現的時間點更像是對 EigenLayer 一家獨大的反擊。

6 月 11 日,Symbiotic 宣佈正式上線並完成 580 萬美元種子輪融資,本輪融資由 Paradigm 和 Cyber Fund 領投。

其中,Symbiotic 的第二大投資者 Cyber Fund,是由 Lido 共同創辦人 Konstantin Lomashuk 和 Vasiliy Shapovalov 共同創立的,且 Symbiotic 平臺公開表示支援使用者使用 Lido 的 stETH 等與 EigenLayer 原生不相容的資產進行再質押。

因此,Symbiotic 也被認為是 Lido 在再質押賽道空缺的補位,是 EigenLayer 的直接競爭對手。

與 EigenLayer 僅支援 ETH 及其(LSD 類 ETH)衍生品不同,Symbiotic 支援的再質押資產種類更加多樣化,支援存入任何 ERC-20 代幣作為再質押,如再質押資產不僅支援 Lido 的 stETH、cbETH 等 LSD 質押憑證資產,還支援穩定幣協議 Ethena 的治理代幣 ENA 和穩定幣 USDe 等。

這意味著加密協議可以通過 Symbiotic 平臺為自己的原生代幣啟動原生質押,以提高網路安全。

在產品形式上,Symbiotic 支援根據開發者根據業務需求訂製,如使用 Symbiotic 的協議或新網路可以選擇其質押資產種類、節點運營商、獎勵和削減機制等。而 Eigenlayer 採用的則是集中管理方式,由官方管理質押 ETH 的委託,節點運營商驗證各種 AVS 等。

在 Lido 和 Paradigm 的支援下,Symbiotic 上線短短一個月內,存入的加密資產價值已超過 10 億美元。

截至 7 月 12 日,Symbiotic 平臺 TVL 為 10.9 億美元,其中存入的 Lido 的 wstETH 價值為 7.6 億美元,在 TVL 中佔比約 70%。

目前,Ether.fi、Renzo、YieldNest、Swell、Pendle Finance 等 LRT 協議都已與 Symbiotic 整合,支援使用者在 LRT 上存入資產賺取 Symbiotic 積分。

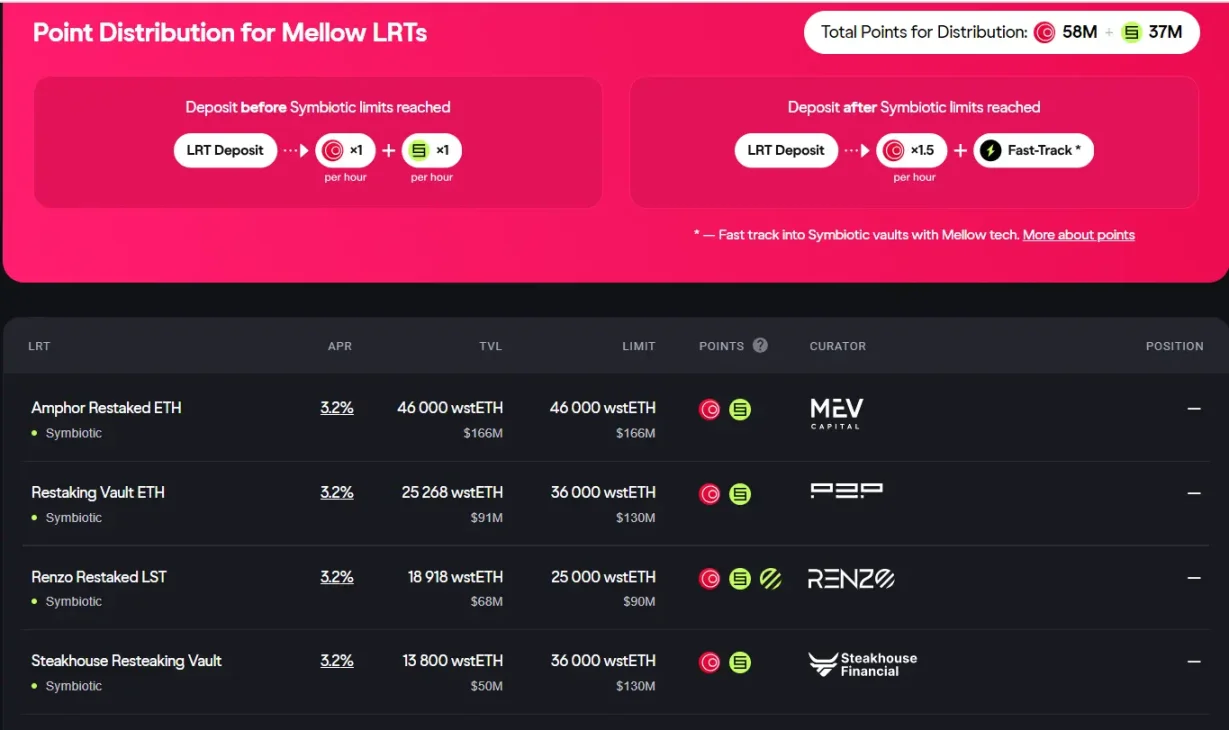

基於 Symbiotic 的 LRT 協議 Mellow

Mellow 原是一個流動性解決方案,是 Lido 聯盟的合作伙伴,支援使用者在平臺上質押 ETH 可以獲得 stETH,賺取額外的 Mellow 質押積分。另外,Mellow 還幫助 Lido 運營商推出自己的 LRT,以提高 stETH 的可用性並為 Lido DAO 成員增加收入。

6 月 4 日,Mellow 宣佈與 Symbiotic 合作,作為其生態系統中的一個模組化 LRT 流動性再質押專案推出。

與常見的 LRT 協議相比,Mellow 更像是一個建立模組化 LRT 基礎設施,允許任何人部署或建立具有不同風險或回報比的 LRT,如傳統的對衝基金、質押提供商(如 Lido)等,支援質押使用者根據自己的需求選擇不同的風險配置,以實現靈活的風險管理和收益優化。

對於使用者來說,可以直接將 ETH 存入 Mellow 平臺,平臺會自動將 ETH 轉移到 Lido,使用者將收到 stETH,並將 stETH 存入 Symbiotic 中。使用者在 Mellow 存入 ETH,可以同時獲得 Symbiotic+Mellow 平臺的雙重積分。

7 月 15 日,Mellow 平臺上的 TVL 為 4.88 億美元,賺取的 Symbiotic 積分有 3700 萬。

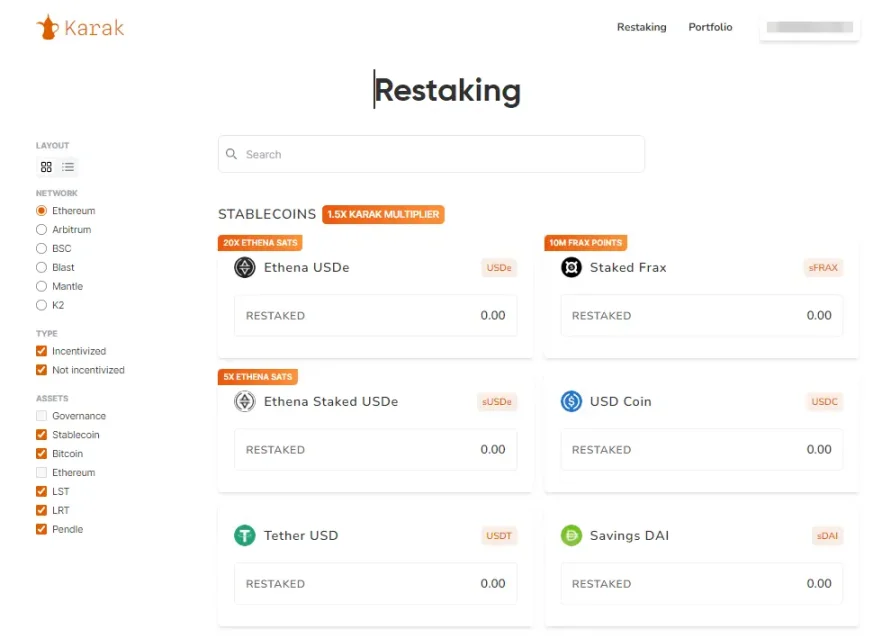

支援多型別資產和多鏈部署的再質押協議 Karak Network

Karak Network 工作原理與 Eigenlayer 協議類似,只不過將其 AVS 服務稱為分散式安全服務 DSS,還推出了自己的 Layer2 網路 K2。

與 Eigenlayer 不同的是,Karak 旨在支援任何資產都能進行再質押,目前平臺上支援的再質押資產包括 ETH、各類 LST 和 LRT 資產、還有 USDT、USDC、DAI、USDe 等穩定幣。

另外,Karak 還是多鏈部署的,旨在在任何鏈上都能存入,目前已在以太坊、Arbitrum、BSC、Blast、Mantle 上等都有已佈局,使用者可以根據自己的資產多鏈分佈情況存入資產。

不過,目前 Karak 平臺上的 TVL 已超過 10 億美元,暫不支援新的資金存入。

比特幣鏈上再質押協議:Babylon、Lombard、BounceBit

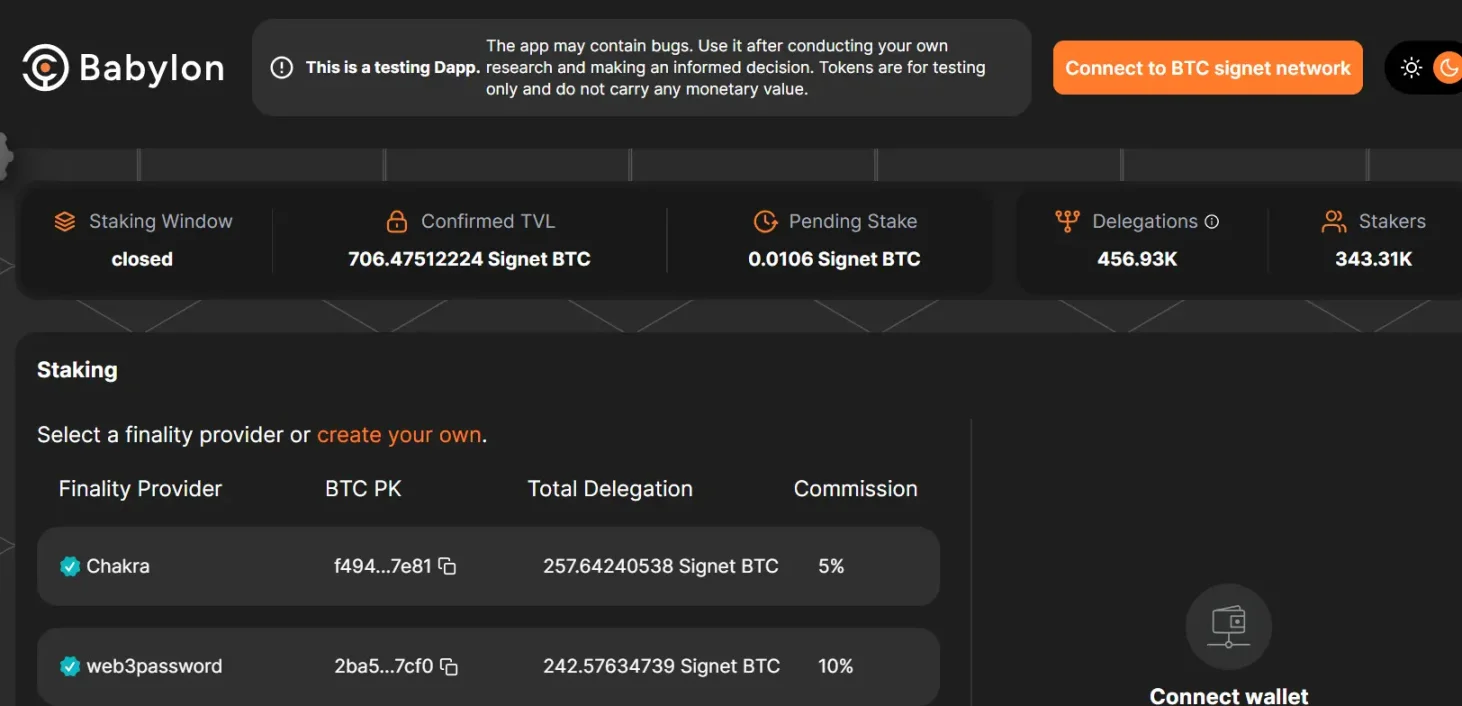

比特幣再質押協議 Babylon

Babylon 是基於比特幣的再質押協議,它為比特幣引入了質押(Staking)功能,讓 BTC 持有者可以無需信任地將其資產質押到其他需要安全和信任的協議或服務中,從而獲得 PoS 質押收益和治理權,同時也將比特幣安全性傳遞到各類中介軟體、資料可用性層、側鏈等協議上,讓它們以更低的成本享受到比特幣級別的安全性。

從業務範圍來看,Babylon 涵蓋了兩個方面:一是 BTC 持有者可以質押 BTC,為其他協議提供安全性和可信層,並從中賺取收益;二是讓 PoS 鏈或者其它比特幣生態系統中的新協議或應能夠利用 BTC 質押者作為驗證節點,提高安全性和效率。

Babylon 共同創辦人曾在 ChainCatcher 採訪中表示,在工作機制上,Babylon 與以太坊的再質押協議 EigenLayer 一致,但由於比特幣不支援智慧合約,Babylon 需要比 EigenLayer 多做一步讓不可質押的比特幣先變得可以質押,然後才能再質押。

5 月 30 日,Babylon 再次宣佈完成由 Paradigm 領投的 7000 萬美元融資。根據 Rootdata 資料顯示,截至 7 月 12 日,Babylon 公開的融資金額累計已有 9600 萬美元,投資機構包括 Paradigm、Polychain Capital、Framework Ventures、Polygon Ventures、Binance Labs 等多個知名資本。

目前,使用者可以通過 Babylon Testnet4 測試體驗質押 BTC 的流程。

基於 Babylon 的流動性再質押協議

1、種子輪融資 1600 萬美元的 Lombard

Lombard 是基於 Babylon 構建的流動性再質押協議,7 月 2 日,宣佈完成由 Polychain Capital 領投的 1600 萬美元種子輪融資,參投方包括 BabylonChain、Foresight Ventures、Mirana Ventures、Nomad Capital 等。

Lombard 與 Babylon 關係類似與是 Renzo 與 EigenLayer 之間的關係,使用者質押到 Lombard 的 BTC 將會被自動重新質押到 Babylon 平臺上賺取收益。

Lombard 平臺通過 LBTC 來釋放質押在 Babylon 的 BTC 流動性,即使用者在 Lombard 平臺存入 BTC,會收到等比例的再質押憑證資產 LBTC,持有的 LBTC 可以在 DeFi 協議中使用,如借貸、交易和質押等,提高資金使用效率。

目前,使用者可以在 Lombard 平臺使用郵箱申請候補白測試名單。

2、Lorenzo

Lorenzo 同樣是基於 Babylon 的比特幣流動性再質押協議,使用者通過 Lorenzo 可將 BTC 直接存入 Babylon,該平臺曾獲得過 Binance Labs 的支援。

5 月 28 日,Lorenzo 宣佈啟動預質押 Babylon 活動,使用者可在預質押 Babylon 活動頁面質押 BTC 獲得 stBTC,Lorenzo 收到的所有 BTC 將在 Babylon 上線之後第一時間參與質押。

目前,使用者可以通過在 Lorenzo 質押 BTC,賺取 Lorenzo 與 Babylon 雙重積分。

比特幣再質押鏈 BounceBit

BounceBit 是一個專為比特幣設計的 BTC 再質押鏈,主要產品包括 BounceBit Portal、BounceBit Chain、BounceClub 三大板塊。其中 BounceBit Portal 是使用者互動入口,BounceClub 旨在成為 CeFi 和 DeFi 組合生態,BounceBit Chain 是再質押功能的主體模組。

BounceBit Chain 被設計為 BounceBit 生態系統中實現再質押功能的載體,由驗證者質押的比特幣和 BounceBit 原生代幣 BB 來保護,中介軟體如跨鏈橋、預言機等可通過引入 BounceBit 的流動性以獲得安全性。

具體來說,使用者將原生資產轉移至 BounceBit 之後,會鑄造出新的 B-Token 資產。以 BTC 為例,使用者存入 BTC 後,將獲得在 BounceBit 主網上運作的 BBTC 資產。

目前,BBTC 資產可以用於兩種主要的鏈上活動:一是在 BounceBit 的混合質押模式下,使用 BBTC+BB 參與節點質押,同時產生的 LST 代幣可以用於進一步的再質押活動,以放大質押回報;二是 BBTC 可用於鏈上的各種 DeFi 應用互動獲取收益。

4 月,BounceBit 宣佈完成由 Binance Labs 投資的戰略輪融資。早在 2 月曾宣佈完成了 600 萬美元種子輪融資,投資方包括 Blockchain Capital、Bankless Ventures、NGC Ventures、DeFiance Capital、OKX Ventures 等。

7 月 12 日,BB 報價為 0.4 美元,FDV 為 8 億美元。

Solana 生態再質押協議:Solayer、Cambrian、Picasso

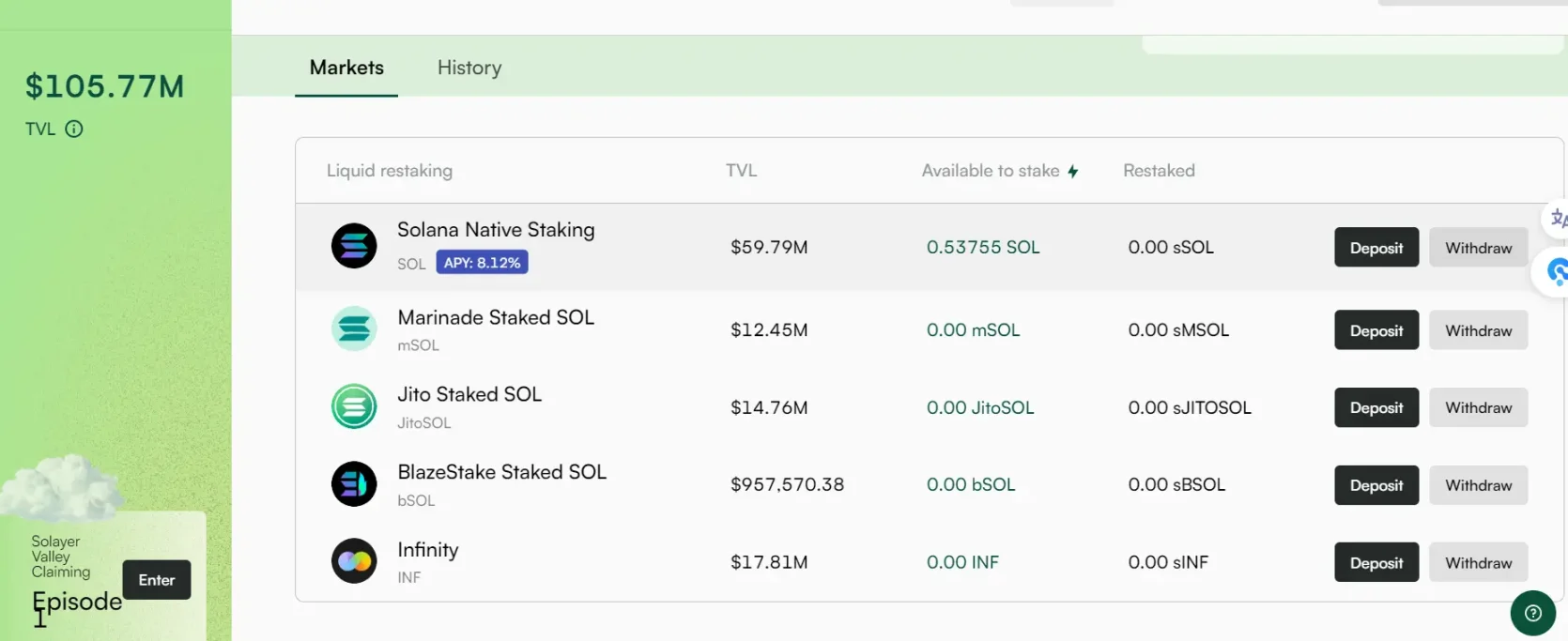

流動性再質押協議 Solayer

Solayer 是 Solana 生態的再質押協議,支援 SOL 持有者將其資產質押到其他需要安全和信任的 Solana 生態內協議或 DApp 服務中,從而獲得更多的 PoS 質押收益,功能類似於 EigenLayer。

7 月 2 日宣佈完成建設者輪融資,具體投資金額未披露,投資者包括 Solana Labs 聯創 Anatoly Yakovenko、Solend 創辦人 Rooter、Tensor 聯創 Richard Wu、Polygon 聯創 Sandeep Nailwal 等。此前曾有訊息透露,有 3 位熟悉情況的 VC 表示 Solayer 希望以 8000 萬美元估值完成 800 萬美元種子輪融資。Solayer Labs 的 Rachel Chu 表示已接近籌集 1000 萬美元,其中 Solana 的創辦人 Anatoly Yakovenko 參投。

目前,Solayer 支援使用者存入原生 SOL、mSOL、JitoSOL 等資產,7 月 15 日,Solayer 平臺上的 TVL 超過 1.05 億美元,其中 SOL 佔比約 60%。

融資洽談中的再質押協議 Cambrian

Cambrian 同樣是 Solana 生態的再質押協議,支援 SOL 和 LST 資產質押至中介軟體或者 Dapp 應用中賺取更多收益。

據悉,Cambrian 創辦人 Gennady Evstratov 表示,團隊正在敲定 250 萬美元融資事宜,3 位投資者表示估值約為 2500 萬美元,Cambrian 計劃在第二季度末或第三季度初推出再質押網路,上線積分計劃並發幣。

截至 7 月 15 日,Cambrian 還未上線任何質押產品。

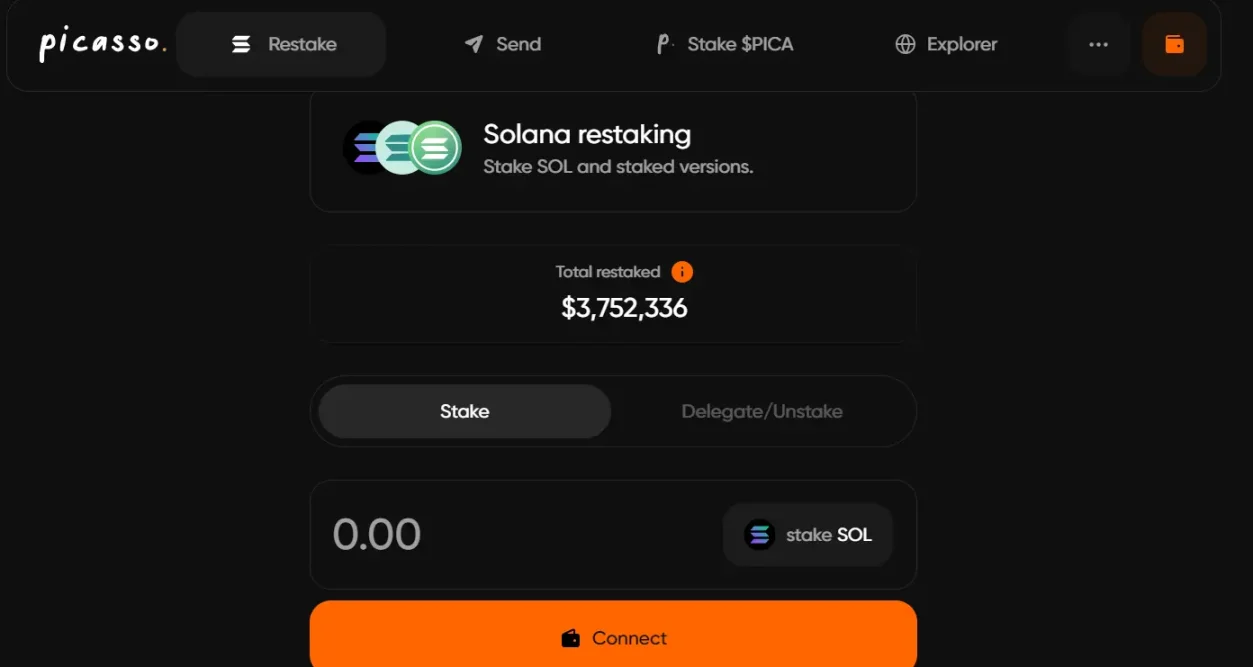

再質押協議 Picasso

Picasso 原是波卡生態的跨鏈協議,1 月 28 日宣佈推出 SOL 的再質押服務,以支援 SOL 和 LST 流動質押資產用於保護中介軟體、dApp 和 L2 Rollups 等 AVS(主動驗證服務)。

目前,Picasso 上的再質押產品支援 SOL 及 JitoSOL、mSOL、bSOL 等 LST 資產再質押。不過,當前平臺上參與鎖倉的再質押資產僅有 375 萬美元。