美國聯準會主席鮑爾近期表達了三次通膨資料利於降息的觀點,市場普遍預期美國聯準會今年可能實施 2 次降息措施,這一系列降息操作預期將顯著提升市場中的資金流動性,對加密貨幣市場構成顯著的正面影響,預示著更多資金可能流入該領域。

概要:

- 在 6 月 CPI 資料出爐後,市場普遍預期美國聯準會或將在 9 月採取降息行動,而美國聯準會官員也公開表態降息的時機已經臨近。

- 從短期來看,以美國聯準會為代表的全球央行降息無疑為加密貨幣市場注入了一劑強心針,隨著市場流動性顯著增加,降息預期將直接觸發了市場的樂觀情緒。

- 全球央行開啟的降息序幕,為加密市場帶來了新的機遇和挑戰,需要投資者綜合分析,理性參與。

引言

近期,加拿大央行和歐洲央行在通膨未達預期控制目標時,反而先於傳統路徑降息,以應對全球經濟減速和各國經濟壓力。而儘管美國聯準會尚未正式降息,但鑑於近三個月通膨資料顯著放緩,美國聯準會官員已暗示降息時機成熟,市場預期美國聯準會可能於 9 月啟動降息,加密市場則因流動性寬鬆預期開始反彈,本文將對此做詳細探討。

歐洲先行降息,美國聯準會即將跟進

近期,作為本輪加息跟隨者的加拿大央行和歐洲央行,卻在通膨高於目標的情況下率先選擇了降息,以應對全球經濟增長放緩和各國面臨的多重經濟壓力。

雖然歐洲央行採取了降息的第一步,但美國聯準會尚未降息,不過隨著 6 月 CPI 資料爆出環比四年來首次轉負,核心同比增速創逾三年新低,美國聯準會官員公開表態降息的時機已經臨近,市場普遍預期美國聯準會或將在 9 月開始採取降息行動。

事實上,美國聯準會主席鮑威爾近期多次就通膨與經濟形勢發表講話,已透露出美國聯準會對政策調整的微妙態度。他在本週的表態中進一步表示,通膨和經濟活動的放緩趨勢與美國聯準會的預期基本吻合,特別是第二季度的通膨資料在一定程度上增強了市場對通膨下降的信心,尤其是物價上漲速度正穩步向美國聯準會設定的 2% 目標回落,這預示著降息視窗可能即將開啟。

他還提到勞動力市場目前處於更平衡的狀態,若未來出現意外疲軟,也將成為調整利率的考量因素之一。

市場對此鴿派口吻反應強烈,芝商所 (CME) 的 FedWatch 工具顯示,市場普遍預期美國聯準會將在 9 月政策會議上宣佈降息,且該預期幾乎達到了 100% 的確定性。

值得一提的是,本週市場將密切關注美國 6 月的零售銷售、工業產出及周度失業金申請人數等關鍵經濟資料,這些資料有望為評估美國經濟實力提供更多線索,並進而影響市場對美國聯準會降息時機的預期,Gate Research 也將持續為大家跟進解析。

總體而言,隨著通膨壓力的緩解和經濟增長預期的調整,美國聯準會降息已成為市場的普遍共識,這對加密貨幣市場而言,無疑是期待已久的積極訊號。

降息將直接利好加密市場?Yes or No

儘管目前市場上充斥著有關降息對加密市場積極影響的解讀,但我們也看到了一些謹慎的分析。

通常而言,降息被視為市場流動性增加的催化劑,因為借貸成本的降低會激發投資者的投資熱情。這種流動性的增強往往能夠滲透到加密貨幣等新興市場,進而推高其價格。

此外,降息環境下經濟不確定性的增加,促使投資者尋求避險資產,比特幣等加密貨幣因其獨特的去中心化、固定供應、易於儲存等特點,逐漸成為新的避險保值選擇,自然會進一步提升其市場吸引力和價格。

儘管市場對降息充滿期待,但許多機構們普遍認為,在市場環境複雜多變的情況下,保持謹慎是必要的。比如摩根士丹利策略師預測美股可能回撥 10%,而高盛則預計 8 月將有大量資金流出美股,等待選舉結果明朗。

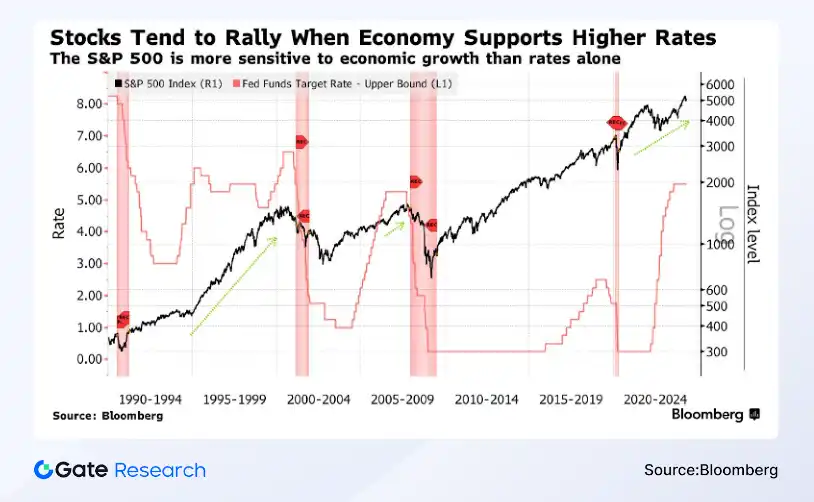

這種謹慎態度主要是基於對美國經濟可能衰退的擔憂。在 2001 年及 2008 年的金融危機歷程中,儘管美國聯準會在初期實施了降息舉措,但市場卻短暫地達到了高點後,隨即遭遇了急劇的下滑趨勢,即便是美國聯準會迅速且大幅度地調低利率,也未能有效遏制危機的進一步擴散。這兩場危機的根源可追溯到網際網路泡沫與房地產泡沫的相繼破滅,它們對經濟造成了深重的衰退影響。

至於當前降息政策是否會重蹈覆轍,觸發如人工智慧泡沫或美國債務危機等爆發,進而拖累加密市場,仍值得警惕。

多因素擾動下,加密市場或將穩步上漲

事實上,從短期來看,以美國聯準會為代表的全球央行降息無疑為加密貨幣市場注入了一劑強心針。毫無疑問的是,隨著市場流動性顯著增加,降息預期將直接觸發了市場的樂觀情緒,可能促使加密貨幣市場在短期內可能迎來一波上漲行情,為投資者帶來快速獲利的機會。

不過從長期來看,加密貨幣市場的走勢將受到更為複雜多變的因素影響,而價格波動也很少是單個因素驅動的,需要綜合分析。

首先,經濟復甦的力度是決定市場走勢的重要因素之一。若降息政策能夠有效提振經濟,改善整體經濟環境,加密貨幣市場則有望從中受益,享受經濟增長帶來的紅利。反之,若經濟復甦不及預期,市場信心受挫,加密貨幣自然也難以獨善其身,比如 2020 年新冠大流行期間,比特幣受股市、商品也出現了 312 崩盤。

其次,通膨壓力是另一個不容忽視的因素。央行降息旨在刺激經濟,但同時也可能引發通膨上升的風險。一旦通膨高企,央行可能會調整政策方向,考慮加息以抑制通膨,這將直接對加密貨幣市場構成壓力。因此,投資者需密切關注全球通膨資料及央行的政策動向,以便及時調整投資策略。

再者,美國大選、全球監管環境的變化對加密貨幣市場具有深遠的影響。隨著市場的快速發展,全球監管機構對其關注度日益提升,比特幣、以太坊的現貨 ETF 受到監管認可的同時,也帶來了更多的監管關注壓力,所以未來的監管政策走向仍將直接關係到市場的穩定性和發展前景。

儘管存在諸多不確定性因素,但降息為加密貨幣市場帶來的機遇仍不容忽視。我們認為,美國聯準會等央行的貨幣寬鬆政策,有望為比特幣等加密資產提供更多的流動性支援,推動市場持續發展。同時,隨著監管框架的逐步完善和市場的不斷成熟,加密資產有望在未來發揮更大的金融價值,為投資者創造更多的財富機會。

總之,全球央行開啟的降息序幕,無疑為加密市場帶來了新的機遇和挑戰,這既包含利好的流動性增加和避險需求提升等因素,也面臨著歷史金融危機的教訓及其它複雜因素的挑戰。我們相信,儘管市場價格始終存在多空博弈,但在更具建設性的監管框架和加密現實採用擴大的大背景下,數位資產的創新和應用將服務更多社群使用者,並釋放出更多創新價值。