撰文:WOO

要點總結

一、市場熱點事件

Wintermute:穩定幣市值自 22 年以來首次升至 1640 億美元。-7.25

京東:將在香港發行基於公共區塊鏈並與港元 1:1 掛鉤的穩定幣。-7.24

Mt. Gox 官方文件稱,已有超 1.7 萬名債權人通過 BTC 和 BCH 獲得償付。- 7.24

Mt. Gox 債權人已在 Bitstamp 賬戶中收到返還的 BTC、BCH 和 ETH 資產。-7.25

Kraken CEO:Kraken 已將比特幣和 BCH 返還給 Mt. Gox 債權人。-7.24

以太坊 ICO 十週年之際,美 SEC 批准現貨以太坊 ETF 正式上市交易。-7.23

Binance Labs 投資 Catizen.AI 發行平臺 PLUTO Studio。-7.23

拜登宣佈退出 2024 年美國總統大選,哈里斯宣佈競選副總統,或在 8 月 19 日被提名為民主黨總統候選人。-7.22

二、熱門賽道介紹(穩定幣賽道)

重要性:當前穩定幣總市值超 1640 億美元,回到 2022 年牛市水平;穩定幣是 DeFi 的基石,也是打通 Web2 與 Web3 支付的重要載體;收益穩定幣成為 2024 年穩定幣賽道的重要敘事;3 月 USDT、USDC 共增發 100 億美元穩定幣;近期穩定幣趨勢較為樂觀,穩定幣流入量有所增加。

核心點:穩定幣定義、穩定幣相關敘事、賽道整體數據表現、去中心化穩定幣類型、賽道重點項目與分析

賽道潛力項目:Ethena、BitU、Midas、SPOT

一、市場熱點事件

1. Wintermute:穩定幣市值自 22 年以來首次升至 1640 億美元。-7.25

2. 京東:將在香港發行基於公共區塊鏈並與港元 1:1 掛鉤的穩定幣。-7.24

【1、2 分析點評】

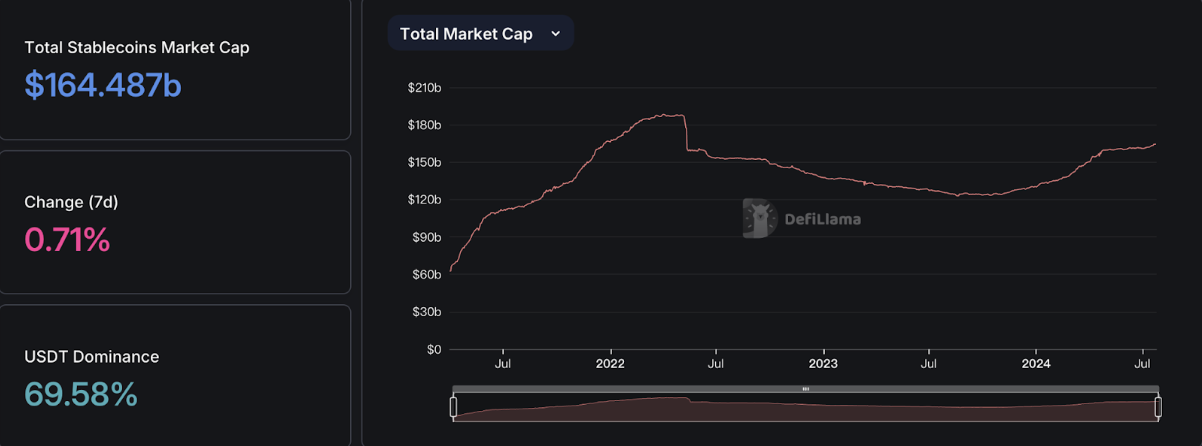

穩定幣指標是預測未來的一個重要指標。據 DefiLlama 數據顯示,當前穩定幣總市值超過 1640 億美元,其中 USDT 總市值為 1143 億美元,佔比超 69.71%。2021 年 12 月至 2022 年 5 月 Luna 暴雷前,牛市的穩定幣市值穩步增長至 1800 億美元上方,目前已回到上一輪牛市水平。

今年 12 月至 1 月初,Tether 增發 70 億美元 USDT。3 月,Tether 和 Circle 在 30 天內增發 100 億美元穩定幣。不過 BTC 減半之後穩定幣流入量減緩。近期市場趨勢較為樂觀,穩定幣流入量也有所增加。

去中心化穩定幣被認為最具有加密原生性與正統性,今年也從 UST 崩盤之後重啟苗頭,Ethena 的 USDe 在 Arthur Hayes 等美國資本的攢局下風生水起,APR 一度高至 30% 以上,Usual 的 USD0 也進場試圖分一杯羹。

香港在 2022 年開始關注 Web3 以來,就在明確穩定幣的監管方向。去年 12 月,香港金管局再度發佈關於穩定幣發行人擬議監管制度的諮詢文件。今年 7 月 18 日,香港金管局公佈穩定幣發行人沙盒參與者名單,京東幣鏈科技(香港)有限公司赫然在列。

7 月 24 日,京東宣佈將發行港元穩定幣。京東進軍 Web3 一度引起熱議。前幾年,由於國內監管原因,大廠在早年涉足加密領域後快速撤退,多數聚焦產業區塊鏈、聯盟鏈,但聯盟鏈已然被證明不可行。2022 年以來香港 Web3 政策放寬,但傳統大廠依然小心翼翼,騰訊元宇宙 XR 業務、字節元宇宙 PICO 去年相繼裁員,轉而投向 AI 賽道。但去年下半年隨著牛市趨勢到來,傳統大廠也開始重新涉足 Web3。譬如,阿里雲和 Aptos 合作搞了亞太開發者社區 Alcove、阿里的螞蟻鏈發佈 Web3 新品牌 ZAN、螞蟻前員工做了並行化 EVM 公鏈 Artela、騰訊投資 Wintermute、Immutable X、Chainbase 等。

但只有京東選擇了穩定幣,瞄準支付賽道。因為具有支付屬性的穩定幣是業務線最簡單、但也是極為賺錢的業務,一旦合規,就會面向更多的普通用戶。事實上,香港 Web3 政策極為嚴格,年中諸多交易所申請香港合規牌照被拒,即使是合規交易所的交易表現也不佳,而穩定幣發行人的合規成本極高,可見京東下了血本,試圖在傳統大廠的 Web3 角力中彎道超車。

3. Mt. Gox 官方文件稱,已有超 1.7 萬名債權人通過 BTC 和 BCH 獲得償付。

4. Mt. Gox 債權人已在 Bitstamp 賬戶中收到返還的 BTC、BCH 和 ETH 資產。

5. Kraken CEO:Kraken 已將比特幣和 BCH 返還給 Mt. Gox 債權人。

【3、4、5 分析點評】

門頭溝成立於 2010 年,是當年全球最大的比特幣交易平臺,2014 年門頭溝被黑客攻擊導致 85 萬枚 BTC 被盜,當時價值約 4.8 億美元,隨後門頭溝申請破產清算。2023 年門頭溝開放還款窗口,今年 5 月宣佈「償還計劃」,但表示不會立即出售比特幣。

目前,門頭溝已收回 14 萬枚 BTC(約 90 億美元),潛在拋壓對市場造成了一定程度的恐慌。6 月 24 日,門頭溝受託人宣佈將於今年 7 月開始進行 BTC 和 BCH 的償還工作,涉及加密資產價值高達 90 億美元。受此影響,加密市場上演「跳水」行情,比特幣一度失守 6 萬美元大關。

據悉,門頭溝共有 12.7 萬名債權人(日本用戶佔比不到 1%),其需要向債權人償還 14.2 萬枚 BTC(當前價值約 85.8 億美元)和 14.3 萬枚 BCH(價值約 5331.1 萬美元)。

不過,門頭溝拋售影響可能被誇大,其並非一次性賠付所有資產。其償付方案包括基礎償付和比例償付。基礎償付部分允許每個債權人索賠的前 20 萬日元將以日元支付,比例償付則為債權人提供了兩種靈活選擇,即「早期一次性還款」或「中期還款和終期還款」。其中,早期一次性還款的賠付方式僅能讓債權人獲得部分賠付,超過 20 萬日元的部分可允許債權人選擇 BTC、BCH 和日元的混合方式或者以法定貨幣支付全部金額。且門頭溝將基礎還款、提前一次性還款和中期還款的截止日期定為 2024 年 10 月 31 日,但若債權人要想獲得更高比例的賠償可能還需等待五至九年的時間。2023 年年底,已有多位 Mt.Gox 債權人表示收到了以日元計價的首次賠償款項,本次即將到來的賠付計劃則是 Mt.Gox 首次以 BTC 和 BCH 的形式進行償還。

同時,各家交易所向債權人的付款賠償時間也不同。BitGo 最多需要 20 天付款、Kraken 和 Bitstamp 的付款程序可能需要 90 天。此外,早期買入 BTC 的個人債權人是否會拋售 BTC 也存疑。總體來說,門頭溝拋售或不及預期,不會給市場造成太大的壓力位。

6. 以太坊 ICO 十週年之際,美 SEC 批准現貨以太坊 ETF 正式上市交易。-7.23

VanEck 在 2021 年首次披露申請美國現貨以太坊 ETF 的計劃,但隨後撤回。對現貨以太坊 ETF 的陸續申請始於 2023 年下半年,包括灰度、景順與 Galaxy、貝萊德、富達、Hashdex、VanEcK、ARK 21Shares 等。或由於美 SEC 忙於批准比特幣 ETF 相關事務,其多次推遲對以太坊現貨 ETF 作出決議,直到 3 月開始有所轉折。

今年 3 至 4 月間,美 SEC 就各發行商的現貨以太坊 ETF 徵求公眾意見,灰度、Coinbase 也與 SEC 進行磋商,討論推出現貨以太坊 ETF 的規則變更。5 月開始,ARK Invest、21Shares、富達、灰度、富蘭克林鄧普頓等發行商在 ETF 申請文件中刪除「以太坊質押」服務,而 CoinShares、Valkyrie 則表示將不會申請以太坊現貨 ETF,主要是因為沒有質押。此後以太坊 ETF 獲批走上正軌。因此,各家以太坊 ETF 均沒有提供質押。

The Block 數據顯示,9 只以太坊現貨 ETF 在美國交易所上市首日累計交易量超 10.19 億美元。其中灰度以太坊信託(ETHE)以 4.56 億美元的交易量領先,佔總交易量的近一半;首日淨流入 1.066 億美元,但隨後 2 天均在淨流出,24 日淨流出 1.33 億美元,25 日淨流出 1.52 億美元。

目前,傳統市場對以太坊的共識不及比特幣,由於沒有質押收益以太坊 ETF 對圈內人也沒有需求,因此買盤相對比特幣要弱。而由於灰度以太坊信託 10 倍以上管理費差異,因此套利空間仍然存在,但由於灰度拆分出一個低費率的迷你信託,因此賣盤可能會減少。

7. Binance Labs 投資 Catizen.AI 發行平臺 PLUTO Studio。-7.23

有一種傳聞,VC 都在看 TON 生態,但出不了手。那是因為 TON 上項目週期通常只有 2 個月,如果 VC 輪鎖個 2 年,那自然無法下手。因此,可以發現幣安選擇的是 Catizen 背後的遊戲開發公司。Pluto 團隊來自 Web2,在 Web2 小程序遊戲上有 10 年以上經驗。

Catizen 我認為是 TON 小遊戲 2.0,超越了無聊的「點點點」,真正是個遊戲了。這個遊戲現在就是 TON 上 No.1。7 月 24 日,Telegram 首席執行官 Pavel Durov 表示,Catizen 擁有超過 2600 萬玩家,已通過應用內購買賺取了 1600 萬美元。這個用戶數量與收入能力在當前的 Web3 世界皆屬罕見。

8. 拜登宣佈退出 2024 年美國總統大選,哈里斯宣佈競選副總統,或在 8 月 19 日被提名為民主黨總統候選人。-7.22

在拜登和特朗普競爭時,由於其耳朵中彈、在美國國旗下喊出「Fight」口號的特朗普

贏得美國重要民意,甚至 Elon Musk 也在 Twitter 上表達對他的支持。而特朗普也因為對 Crypto 的參與(發 NFT)、發表加密友好言論、頒佈加密友好政策等獲得加密從業者一片好評。Messari CEO Ryan Selkis 甚至因發表支持特朗普的過激言論而辭職。

不過,在拜登宣佈退出總統競選後,哈里斯以可能成為美國第一位黑人女總統也獲得極高的支持率,民調顯示哈里斯支持率高於特朗普。不過,哈里斯拒絕出席 Bitcoin Magazine 主辦的比特幣 2024 大會,因此預測市場 Polymarket 上特朗普支持率仍大幅領先。值得注意的是,在美國大選的推動下,Polymarket 7 月交易額突破 2.75 億美元,創歷史新高。

此外,美國大選對 Solana 上政治模因幣起到了重要的推動作用。

二、熱門賽道介紹(穩定幣賽道)

2. 賽道基本介紹

2.1 什麼是穩定幣?

穩定幣是一種特殊的加密貨幣,其價值會隨著時間的推移而保持恆定,而非像其他加密貨幣一樣波動性強。穩定幣通常通過將其價值與另一種更穩定的資產掛鉤來實現穩定,也可以是無抵押的純算法穩定幣。

穩定幣分為中心化與去中心化穩定幣,二者最早皆出現在 2014 年。中心化穩定幣最早的是 Bitfinex 核心成員在開曼群島成立了 Tether 這個中心化實體,並且發行了 USDT。目前 USDT 已經是市值最高,使用最廣泛的穩定幣。目前行業有 USDT、USDC(Circle)、FDUSD(First Digital)、PYUSD(PayPal)、TUSD(TrueUSD)、USDY(Ondo)、BUSD(幣安)、GUSD(Gemini)等近 50 多種中心化穩定幣。

去中心化穩定幣是指以去中心化形式發行與治理的穩定幣,與美元 1:1 掛鉤,不需要中心化機構 / 實體的介入。去中心化穩定幣被視為金融技術的「聖盃」,最早的去中心化穩定幣也出現在 2014 年,那就是 bitShares 發行的 BitUSD。不過在發行 4 年後,BitUSD 也與美元脫鉤,從此一蹶不振。Terra/Luna 的 UST 是上一輪牛市最著名的去中心化穩定幣,但因為陷入死亡螺旋而對行業造成巨大傷害。

穩定幣的性能差異很大,具體取決於所支持的抵押品類型。

2.2 敘事

在 Crypto 世界,穩定幣是 DeFi 的基石,它是提供穩定的交易媒介,用戶無需兌換回法幣即可買賣交易。

穩定幣的敘事主要集中在它的特點上,即「穩定」+「幣」。通常穩定幣要比 BTC、ETH 等其他加密貨幣的波動性弱很多,並且作為一種加密貨幣,其具有中本聰設想的「點對點電子支付」的特性,去中心化穩定幣還具有加密主義的抗審查優點。對算法穩定幣而言,它更符合加密精神與去中心化理想。

近兩年來,穩定幣被視為連接 Web2 與 Web3 的橋樑,相較於 SWIFT 等傳統跨境支付方式,穩定幣成本、清結算效率更高。在非洲,USDT 和幣安 P2P 廣受歡迎。非洲大陸遼闊而又割裂,其與海外聯繫密切,跨境支付極為流行,穩定幣就是其重要支付結算貨幣。譬如,波場版 USDT 在新興市場佔據很強的統治地位,在南美、非洲、土耳其等地區,波場版 USDT 市場佔有率一度超過 70%,甚至 80%。支付巨頭 PayPal 擁有超過 4.3 億用戶,在支付市場佔有 40% 市場份額,其穩定幣 PYUSD 在 Web2 影響力巨大。京東瞄準港元穩定幣,也是在瞄準合規穩定幣與支付、跨境支付結合的藍海市場。

另外,在這些發展中國家,由於美元放水、美聯儲加息導致的各地區通脹與貨幣貶值問題極為嚴重,穩定幣就是一個非常好的對沖通脹與貨幣貶值的載體,非常符合中本聰設計比特幣之初對抗中央銀行的理想。

在去中心化穩定幣的敘事上,MakerDAO 的 DAI 首當其衝。DAI 取名是因為創始人懂中文,意為「貸」,另一個備選貨幣名是「JIAO」,是北宋時期世界上最早「正式」發行的紙幣。同時,DAI 也是為了致敬數字貨幣的鼻祖、B-money 的創始人戴偉。

但所謂穩定幣,通常並不穩定,無論是中心化穩定幣還是去中心化穩定幣。2023 年 3 月,硅谷銀行申請破產,導致 Circle 在銀行的部分現金儲備被凍結,引發市場對 USDC 信任度下降,出現大規模擠兌和拋售,USDC 價格一度跌至 0.878 美元。USDC 脫錨帶動 DAI、FRAX、MIM 等去中心化穩定幣也出現一定程度脫錨。

LUNA 暴雷,市場花了 2 年時間消化,今年市場整體走勢較好,穩定幣也迎來一波創新浪潮去中心化穩定幣再次登上舞臺。今年,隨著資產收益模式的迭代升級,生息穩定幣敘事成為市場的主流範式,比較著名的包括 Ethena 的 USDe、Blast 的 USDB、Ondo 的 USDY、Mountain Protocol 的 USDM、Lybra 的 eUSD 等。這些穩定幣的收益來源更加多樣化,包括美國國債、以太坊質押收益、結構化策略收益等。

但無論如何,穩定幣表現是牛市的重要指向標,它意味著場外資金的動向及其對加密市場的態度與情緒。

2.3 整體數據表現

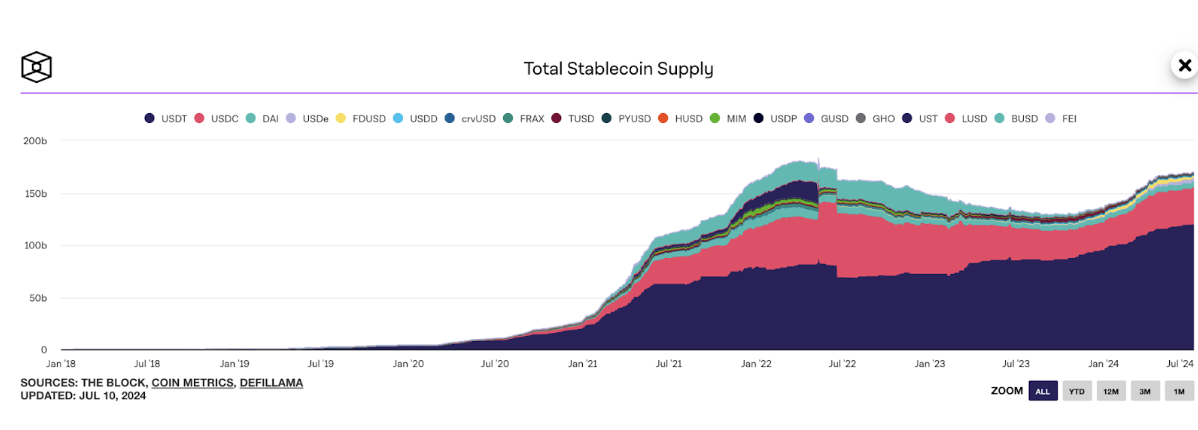

據 DefiLlama 和 Wintermute 數據顯示,穩定幣行業(包括數百種代幣)的總市值自 2022 年 5 月 Terra 崩盤以來首次躍升至 1640 億美元以上,重返上一輪牛市水平。Wintermute 表示,這「表明投資者的樂觀情緒日益高漲,支撐了看漲前景。穩定幣供應量的增加表明,資金正被存入鏈上生態系統以產生經濟活動,無論是通過可催化價格升值的直接鏈上購買,還是通過可改善市場流動性的收益生成策略。這種活動最終會促進積極的鏈上增長。」

中心化穩定幣

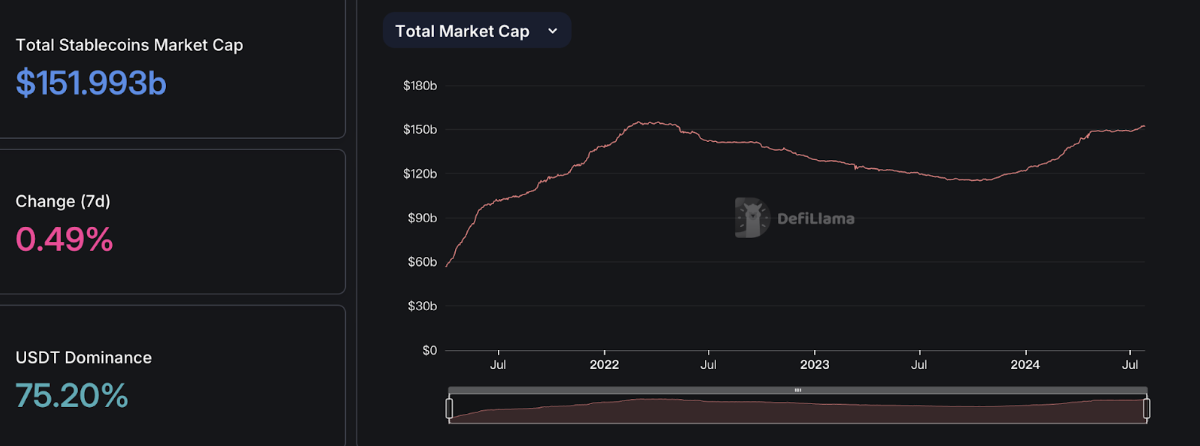

目前,以法幣為抵押的穩定幣市值為 1519.9 億美元(在整個穩定幣市場佔據 92.4% 的市場份額),已回到上一輪牛市水平。

受到硅谷銀行破產影響,USDC 市值緊縮,而 USDT 佔比達到 75.2%。

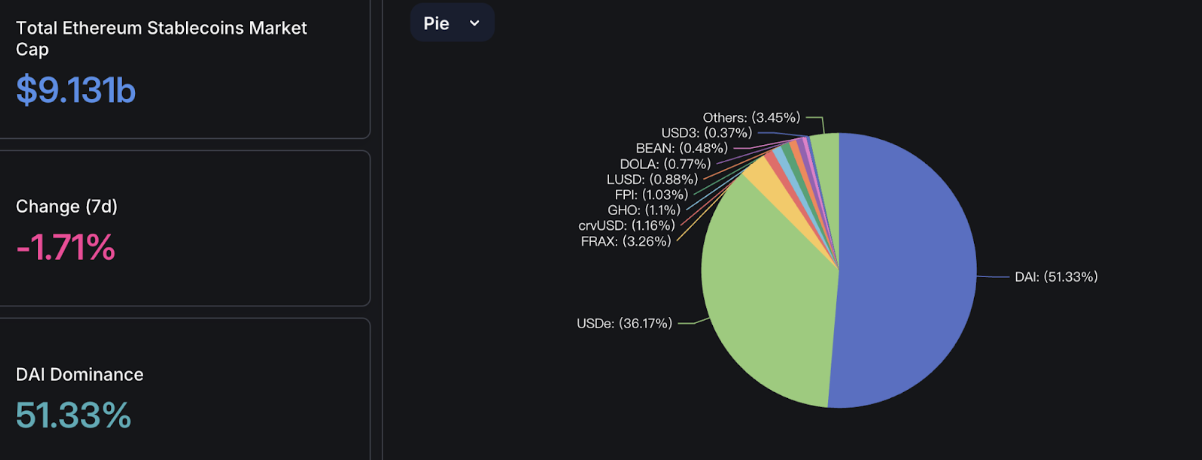

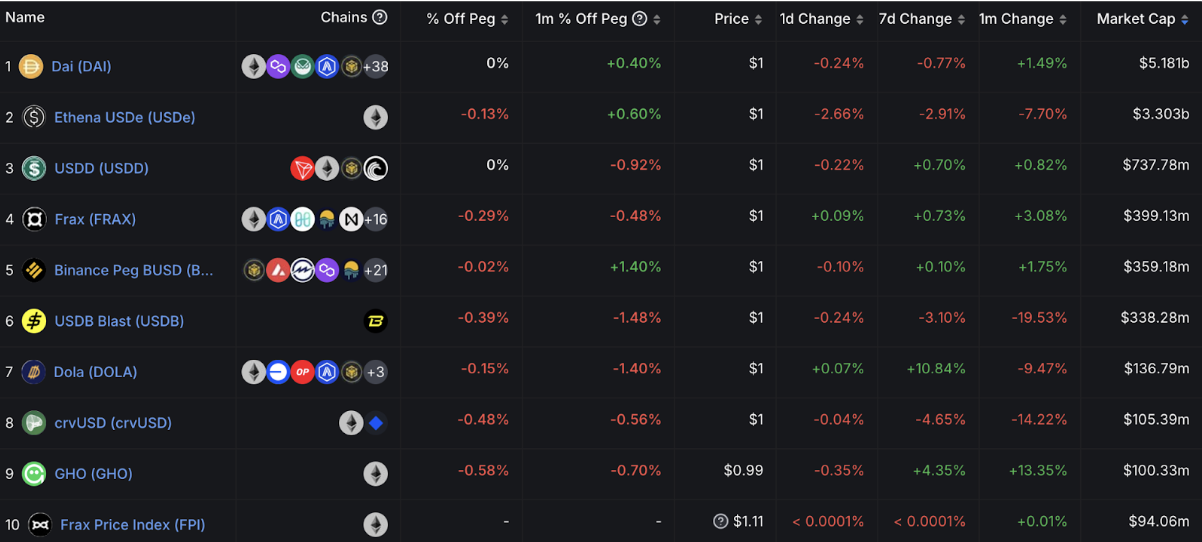

去中心化穩定幣

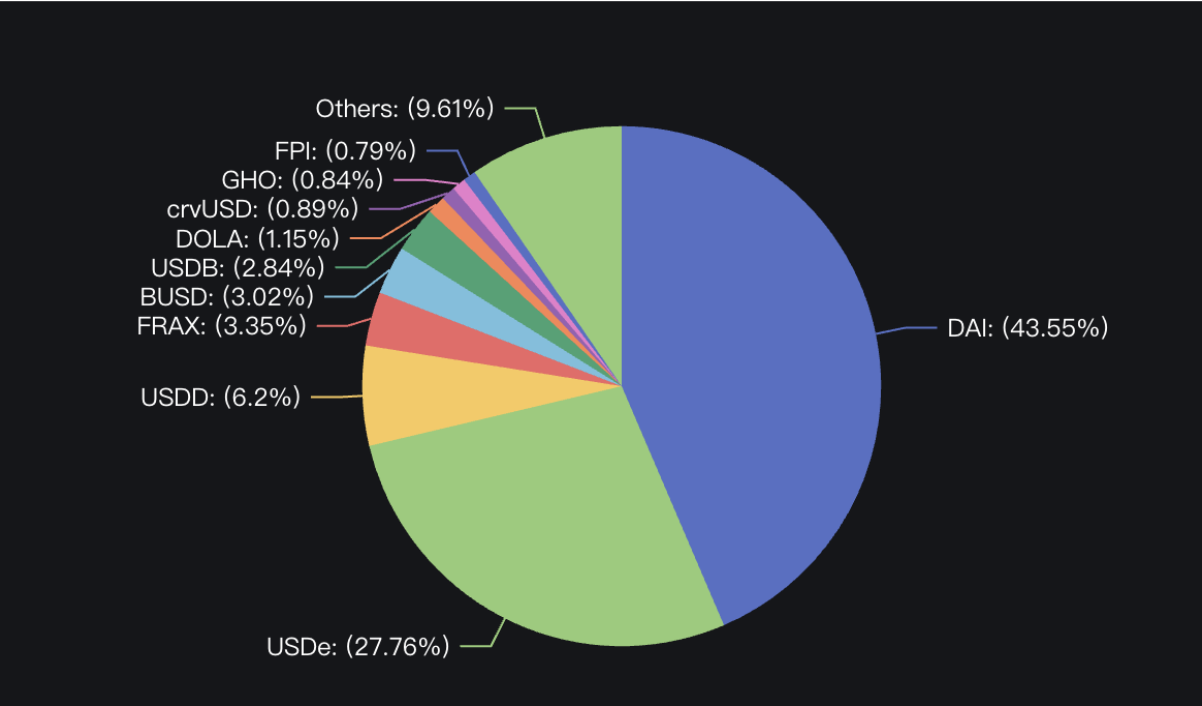

當前市面上去中心化穩定幣種類超 100 個,總市值為 118.9 億美元,尚未回到上一輪牛市的 300 億美元水平。其中,MakerDAO 的 DAI 以 43.55% 占主導地位,市值為 51.81 億美元。

今年以來,Ethena 的 USDe 表現最佳,市值已突破 33 億美元,成為第二大去中心化穩定幣,其它去中心化穩定幣市值均未超過 10 億美元。

在 118.9 億美元市值的去中心化穩定幣賽道,有 91.31 億美元體量的穩定幣在以太坊主網上,佔比 76.79%,其中 DAI 佔比 51.33%。

值得注意的是,在市值前十的去中心化穩定幣中,排名第二的 USDe 的 33 億美元市值均在以太坊主網上,而排名第六的 USDY 有 3.38 億美元市值均在 Blast 上。其他頭部協議均以多鏈為主。

算法穩定幣的市值為 14.7 億美元,佔整個去中心化穩定幣市值的 12.35%。但自 Luna 暴雷後算穩一蹶不振,整體仍在呈下行趨勢。目前比較知名的項目包括孫宇晨推出的 USDD(市值 7.37 億美元)、FRAX,其他算穩市值均未超過 1 億美元。

2.4 去中心化穩定幣類型

去中心化穩定幣主要分為加密資產抵押型穩定幣與無抵押的純算法穩定幣。穩定幣的性能差異主要也受到抵押品的影響。根據抵押品來劃分,可以將去中心化穩定幣分為超額抵押穩定幣、算法穩定幣、混合型算法穩定幣、Delta 中性穩定幣。

超額抵押穩定幣

超額抵押穩定幣是去中心化穩定幣的常見類型,其資產通常來自於 BTC、ETH 等加密貨幣。這種類型的代表就是 MakerDAO 的 DAI,它將 ETH 與其他 ERC20 代幣存入智能合約,並以一定的抵押率由智能合約自動發行 DAI,相當於一個「去中心化中央銀行」。這種類型的優點在於投資相對穩定,但抵押資產過多也會降低資本效率,當抵押資產波動較大時可能會引發清算。目前,MakerDAO 也在探索採用 RWA 作為抵押品的可能。

算法穩定幣

算法穩定幣利用市場需求和供給來維持自身的固定價格,而無需實際抵押物支持,本身基於數學公式和激勵機制與美元錨定。這些穩定幣使用算法和智能合約來自動管理供應量以保持價格穩定。算穩有三種類型:Rebase(彈性供應機制)、Seigniorage(鑄幣稅) 與 Fractional Stablecoins。Ampleforth 就採用 Rebase,不設供應量上限,根據市場需求自動調整供應量以平衡價格。當價格高於 1 美元時供應量增加,價格低於 1 美元時,供應量減少。

鑄幣稅機制採用雙通證模型,通常由一個穩定幣和一個治理代幣組成。Terra 的 UST 和 LUNA 就是這樣設計的。UST 與美元 1:1 錨定,用戶可以在市場上銷燬 1 美元 LUNA 來鑄造 1 UST,反之亦然。如果 UST 超過錨定價格,可以將 1 美元 LUNA 兌換為價值超過 1 美元的 1 UST,並以利潤出售。如果 UST 低於錨定價格,可以以 1 UST 換取 1 美元的 LUNA。在鑄幣稅機制下,平臺通過鼓勵用戶主動套利來維持穩定幣價格的動態穩定。

混合型算法穩定幣(Fractional Stablecoins)

算穩的第三種類型就是 Fractional Stablecoins,也就是混合型算法穩定幣,它採用部分算法、部分抵押方式,其抵押率通常小於或等於 100%。這種方式允許用戶以總價值更少的美元或加密貨幣來支持,提高了資本效率。如果穩定幣價格超過 1 美元,算法系統會自動創建更多的穩定幣,直到價格回落至 1 美元,如果跌破 1 美元,那麼穩定幣會被視為超額抵押,算法會銷燬多餘的穩定幣。Frax 就是這種類型的代表。

Delta 中性穩定幣

Delta 中性穩定幣是一種投資組合風險管理的策略,它會通過做多等額現貨與做空等額合約來實現 Delta 中性,從資金費率中賺取收益。Ethena 就是其中代表。

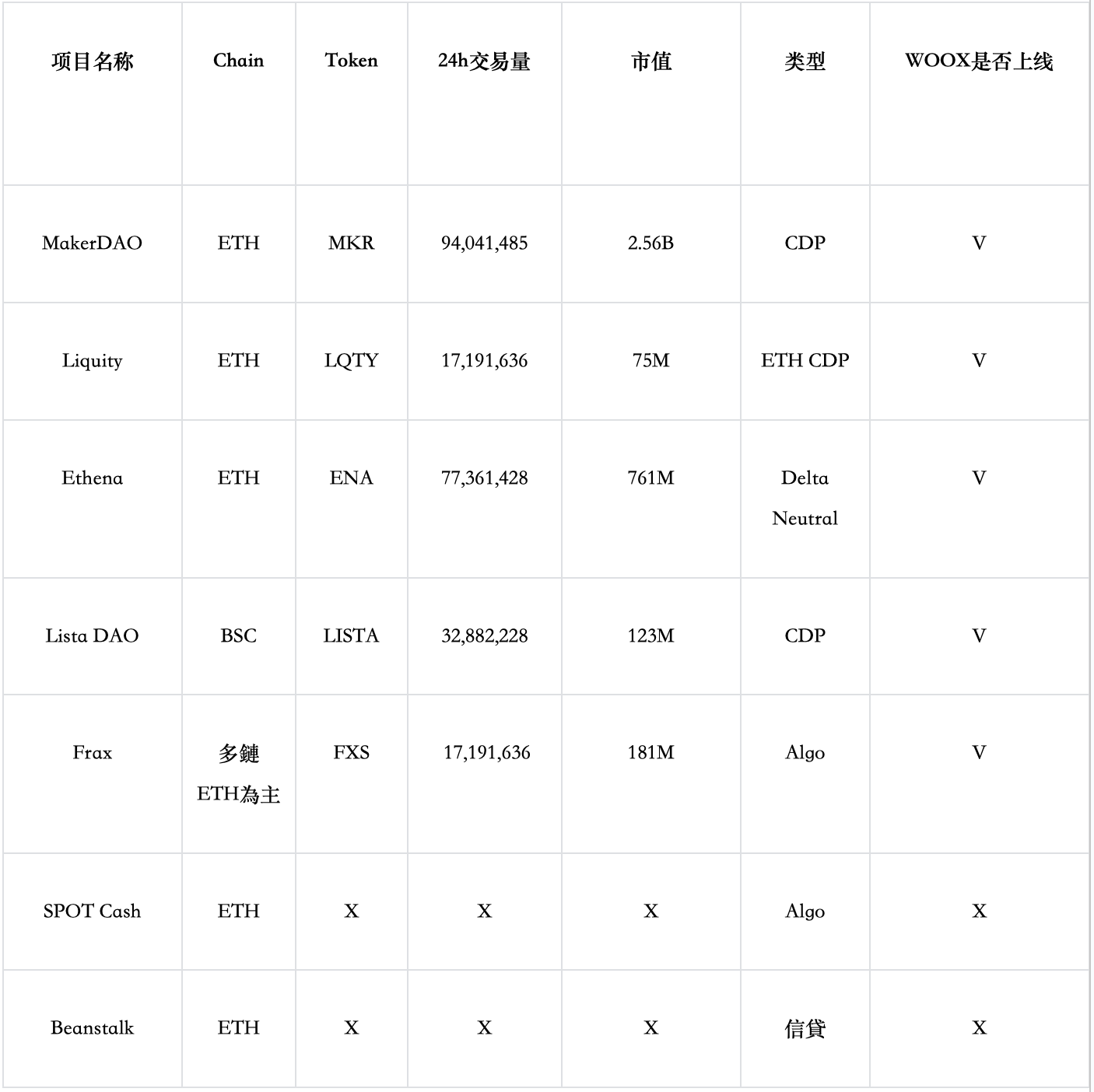

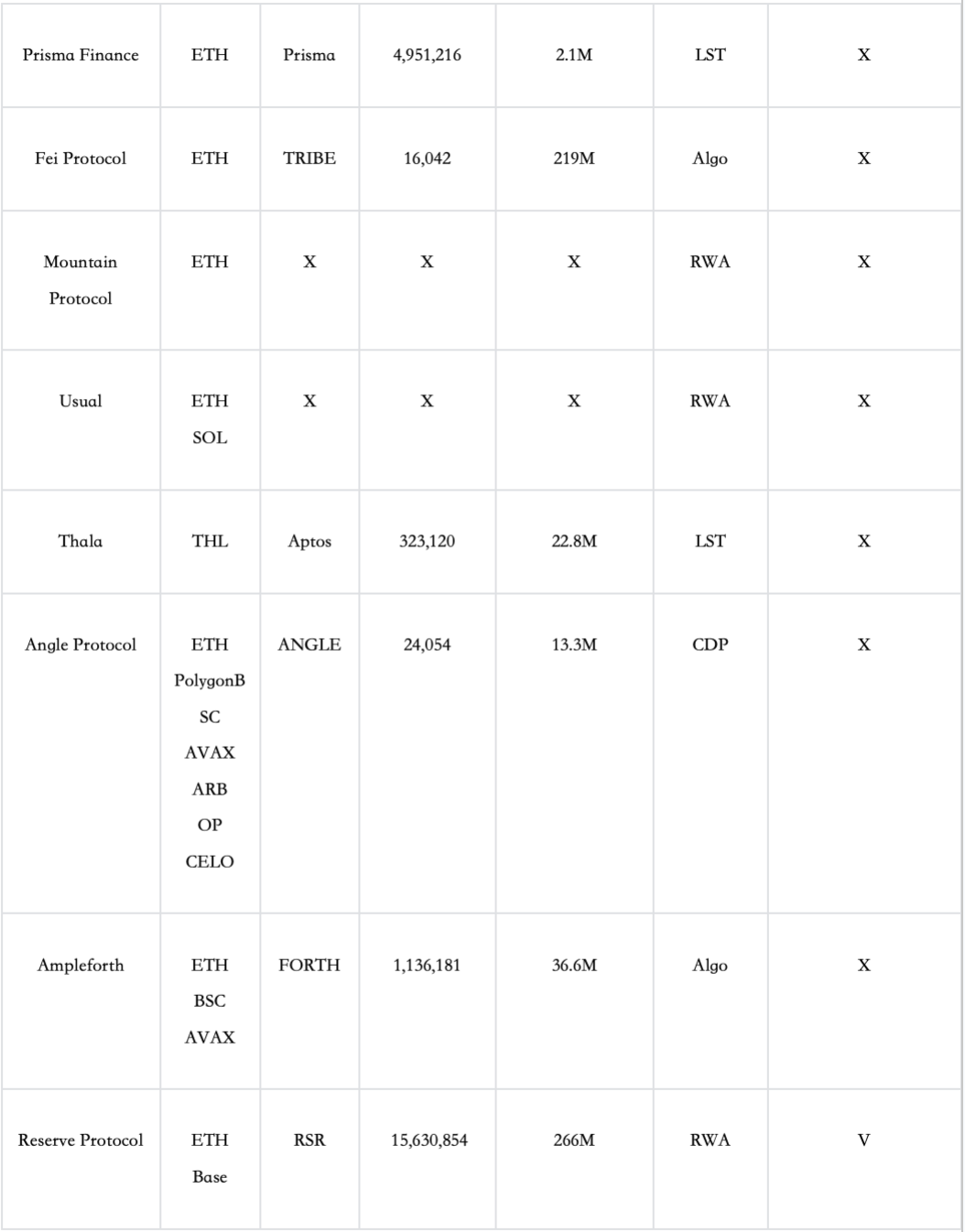

三. 賽道生態

四.重點項目分析

1)項目名稱:Ethena

官網:https://ethena.fi/

推特:https://x.com/ethena_labs

簡介:Ethena 是一個建立在以太坊上的合成美元穩定幣協議,通過 Delta 中性策略提供了一種「合成美元」 USDe 。

Ethena 的合成美元穩定幣 USDe,通過對以太坊和比特幣抵押品進行三角對沖,提供了一種加密原生、可擴展的貨幣解決方案。USDe 是完全有擔保的(仍有風險可能導致擔保失效),且可在去中心化金融(DeFi)中自由組合。用戶還可以選擇質押 USDe,獲得 sUSDe 並取得協議收入分潤。

特點:

抵押品如 LST 的質押收益(1x 多頭,Beta 值為 +1)

開設期貨與永續合約空單,進行基差與資金費率套利 (1x 空頭,Beta 值為 -1)

USDe 的收益變化主要來自期現套利

Ethena 推出保險基金來補貼負費率時的收益率

近期更新:

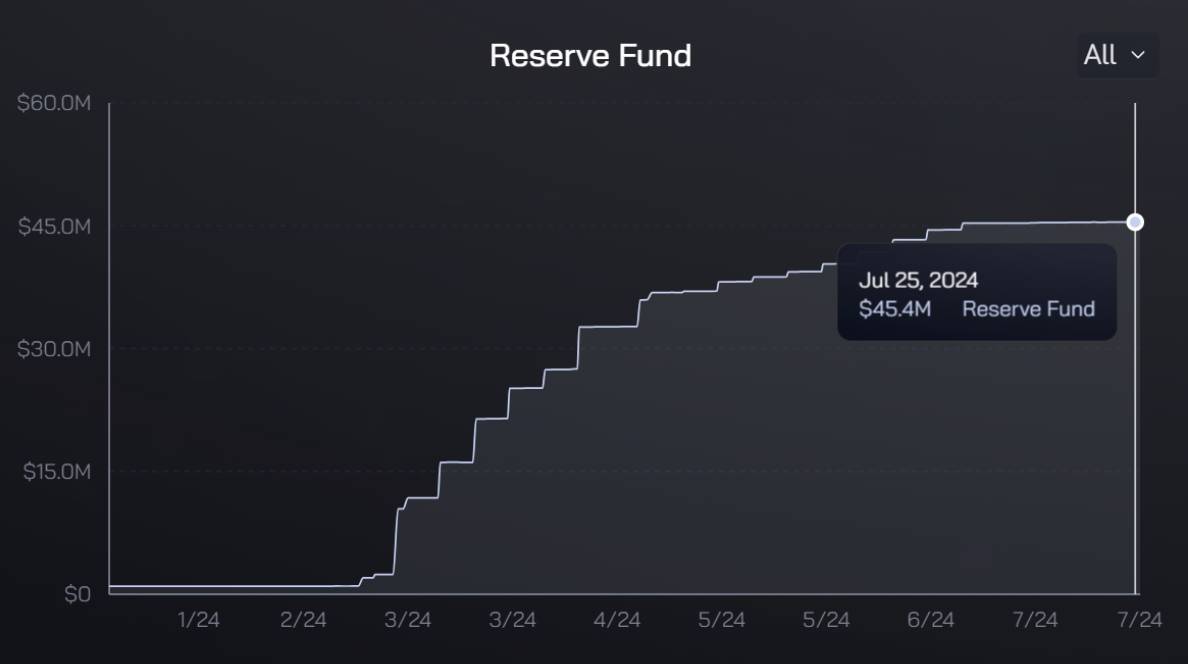

國庫目前為 ATH 狀態,總資產達 4500 萬美元

7 月 24 日:宣佈計劃將其 2.35 億美元 USDT 穩定幣抵押品和 4500 萬美元儲備基金中的一部分分配給產生收益的 RWA 產品,已有貝萊德 BUIDL 發行 商 Securitize 和 Steakhouse Financial 向 Ethena 治理委員會申請獲得 Ethena 儲備基金撥款。

Securitize 表示,BUIDL 可以使 Ethena 的儲備基金能夠投資於美國國債支持的產品,建議從 4,500 萬美元的儲備金中分配 3,400 萬美元。

7 月 23 日:Scroll 宣佈已整合 Ethena,將 USDe 引入 Scroll

7 月 9 日:選擇權協議 Lyra 宣佈與 Ethena Labs 合作推出 sUSDeBULL 策略,透過自動多頭買權價差策略賺取 sUSDe 的本金保護收益,該資金池上限為 1,000 萬枚 sUSDe

3)項目名稱:BitU

官網:https://www.bitu.io/

推特:https://x.com/bitu_protocol

簡介:BitU 是一種加密原生抵押穩定幣協議,利用鏈下流動性和效率來提供更高的收益 (ALMM)。目前僅開放白名單用戶質押 BTC 鑄造穩定幣 $BITU,最低抵押率為 200%,清算比例為 110%

特點:

可以視為是比特幣版本的 Ethena

收益來源為借貸 + Delta 中性策略,協議將用戶抵押的資產映射到中心化交易所當中,並將資金借貸給造市商以及對對沖基金。在 Delta 中性策略當中使用 Ceffu 提供的場外結算解決方案 MirrorX,產生收入

質押 $BITU 得到 $sBITU,被動得到 ALMM 產生的獎勵,獎勵一般每月分配一次

入選 Binance Labs 中第 7 季 MVB 計畫

近期更新:

7 月 1 日宣佈上架 Math Wallet dApp Store

6 月 27 日在 DefiLlama 上顯示 TVL,當前 TVL 2135 萬美金;

6 月 14 宣佈與 CeffuGlobal 合作,使用他們的引擎進行場外結算,增強用戶安全性。

4 月 9 日宣佈加入 Binance Labs MVB 第 7 季;通過 ALMM 管理協議資金,質押資產被映射到交易所,ALMM 的收益模塊利用它們來產生回報。最終,利潤將分享給用戶

3)項目名稱:Midas

官網:https://midas.app/

推特:https://x.com/MidasRWA

簡介:RWA 項目,是資產代幣化平臺,可提供鏈上機構級資產的投資。透過 Midas,投資者可以接觸到鏈上投資等級證券,同時透過無需許可的 ERC-20 代幣利用全套 DeFi 應用程式。

特點:

透過 USDC 發送到 Midas 平臺來購買穩定幣 mBASIS,轉移到 Midas 的穩定幣先放在託管商 Fireblocks 中,第一次購買最低額度為 120,000 USDC

使用 Delta 中性策略,利用 BTC 或 ETH 等高流動性幣種,持有現貨,在合約市場放空。

mBASIS 的資金配置更為多元,他分配到前 20 名山寨幣以及美國國債,如果利率轉向為負,項目方則將資產無縫轉換為 mTBILL( 美國國債 ),因此 mBASIS 的收益率始終可以高於 TBILL 利率。

目前 APY 約為 10%,管理規模 1M

美國居民不得使用

近期更新:

7 月 24 日與 MetaWealth 合作,為廣泛的受眾提供合規的機構級 RWA 和結構化產品,從商業房地產開始

mBASIS,為 6 月 21 新推出,進展較少

4)項目名稱:SPOT

官網:https://www.spot.cash/

推特:https://x.com/SPOTprotocol

簡介:

Ampleforth 的去中心化算法穩定幣,它是透過將其抵押資產(AMPL)的波動性重組為兩種衍生資產創建而成。

AMPL 協議可以自動調整 AMPL 在所有用戶錢包上的代幣數量。 當 AMPL 的市場價格高於 1 美元時,錢包中的代幣餘額也自動上漲,相當於按比例給所有錢包增發;當 AMPL 市場價格低於 1 美元,錢包中代幣餘額會按比例減少。

SPOT 是 AMPL 的低波動性衍生品,作為穩定幣。 stAMPL 是 AMPL 的高波動性衍生品

特點:

7 月 8 日 Coinbase 對其進行戰略融資,金額為 100 萬美元

與 Coinbase 體系關係密切,創辦人 Brian Armstrong 稱其為下一代的穩定幣。

非傳統意義上的穩定幣,並非總是保持價格穩定,為低波動性,目的在於利用機制完全去中心化抗通膨。

近期更新:

7 月 20 日宣佈在 Aerodrome 開放 SPOT/USDC 穩定幣池

在獲得 Coinbase 融資之前並經營推特頻率極低,獲得融資之後宣佈在 Base 上發行&第一點提到的開新池。