美國勞工部昨晚公布最新就業數據,美國 7 月非農就業人數僅新增 11.4 萬人,遠低於市場預期,並且美國 7 月非農失業率也攀升至 4.3%,創下三年來的新高。這些數據顯示,美國就業市場表現疲軟。

在 7 月非農就業數據出爐後,美國股市昨日迎來重挫,許多投資人擔憂慘澹的就業數據拖垮美國經濟,紛紛將資產從美股撤離。然而很多人在意的是,美股資金外流到底跑去哪了呢?事實上當前的總體經濟情勢遇到了兩大因素讓資金熱錢有大量流動,一是經濟衰退疑慮,資金轉向避險資產;第二個是日本升息所導致、國際大資本的進入股市的「免費錢」力度以不如以往。

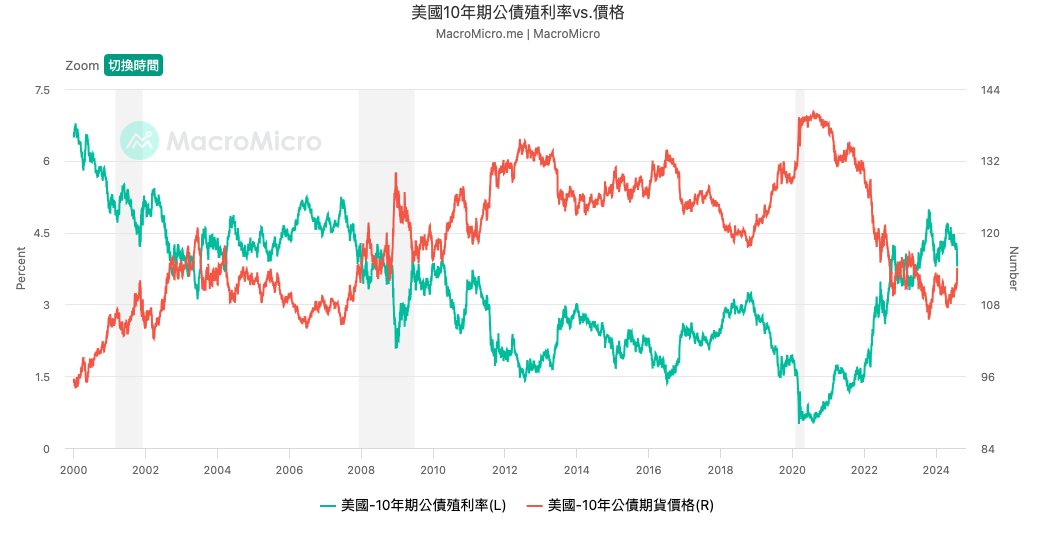

美債殖利率暴跌,美債價格大漲

自 2022 年 3 月以來,美國聯準會開啟了數十年來最為激進的加息週期,直到去年 9 月,Fed 才決定暫停加息步伐,將聯邦基準利率維持在 5.25%~5.50% 區間不變,到現在實現了利率八連凍,在此期間美債殖利率也持續向上攀升,一度創下近十多年來的歷史新高。

不過隨著非農就業數據公布助長 Fed 將火速降息的預期心理,美債殖利率也隨之暴跌:

- 對 Fed 利率最敏感的 2 年期美債殖利率從前值的4.163% 暴跌 29.2 個基點至 3.871%,觸及去年 5 月 4 日來最低點。

- 指標性的 10 年期美債殖利率也從前值 3.977% 暴跌 18.2 個基點至 3.795%,觸及去年 7 月以來最低點

- 30 年期美債殖利率從前值 4.27% 暴跌 15.9 個基點至 4.11%,滑落至今年 2 月以來最低水平。

另外,由於市場降息預期、經濟衰退疑慮,許多資金開始加速撤離風險性資產(股票、加密貨幣),轉而買進美國公債和其他避險資產。

日圓升息後,套利策略瓦解

雖然美國一系列數據加深經濟衰退疑慮,可能是美股資金出走的導火線。但投資研究入口網站 ERIC 共同創辦人 Russell Napier 表示,日本央行將超寬鬆貨幣政策轉為緊縮,觸動日圓「套利交易」崩解,可能才是最主要的原因。

Napier 接著表示,最近日圓勁升,使投資人承受償還日圓貸款的壓力日增,不得不殺出之前借日圓買進的資產,例如:美國熱門科技股。這種日圓套利交易湧現平倉潮打壓美股價格,美國公債殖利率則持續下滑。

利用日圓進行「套利交易」最知名的例子就是美國股神巴菲特。巴菲特掌管的投資公司波克夏海瑟威(Berkshire Hathaway)截至今年 4 月,已發行 8 次日圓債券,並將大部分籌措資金用來投資日股。

然而,如今日本央行宣布升息,市場預期匯價被大幅低估的日圓,未來將會持續升值。屆時,眾多投資者、投資機構採用的日圓套利策略將徹底瓦解,這也意味著全球股市資金進駐將會大幅減少。