作者:Alex O’Donnell,CoinTelegraph;編譯:鄧通,金色財經

8 月 5 日,加密貨幣經歷了多年來最糟糕的一天。很少有人預見到這一點,但交易員對槓桿的沉迷已經悄悄地放大了幾個月的市場風險。如果槓桿交易是導火索,那麼日元的突然上漲就是火柴。幸運的是,火可能很快就會熄滅。

日元貸款成本飆升導致了此次崩盤。現在,隨著交易員最終削減槓桿和日元敞口,市場將迎來健康反彈。如果更廣泛的市場穩定下來——而且很可能如此——加密貨幣可能很快就會捲土重來。

廉價借貸

眾所周知,加密貨幣交易並不基於基本面。價格主要由短期機構交易者推動,他們從加密貨幣的波動中獲利。為了提高回報,交易者會利用槓桿或借入資金加倍頭寸——通常數額驚人。崩盤前不久,未平倉合約(衡量淨借款的指標)接近 400 億美元。

所有這些借來的錢都必須來自某個地方。最近,那個地方就是日本。2022 年,美國國庫券利率多年來首次升至零以上,並持續攀升。在日本,利率保持在最低水平。貿易公司從中獲利——借入鉅額日本貸款,以低成本為其他市場的交易提供融資。

這似乎是個好時機。到 2023 年,加密貨幣的牛市全面展開。槓桿交易(可以將收益或損失放大 2 倍或更多)帶來了豐厚的回報。與此同時,交易員以日元計價的融資幾乎是免費的。

這就是所謂的日元套利交易的本質,而且它並不是加密貨幣獨有的。根據 ING 銀行的一份報告,到 2024 年,以日元計價的外國借款人貸款達到約 2 萬億美元,比兩年前增長了 50% 以上。

日本 17 年政策的終結

7 月 31 日,一切都發生了變化,日本央行將短期政府債券利率從 0% 提高到 0.25%。(此前,日本央行在 3 月份將利率從 -0.1% 提高,這是 17 年來首次。)這一看似無害的舉動引發了一系列事件,最終導致比特幣大跌。

甚至傳統市場也受到了嚴重衝擊,標準普爾 500 指數(美國股票指數)當天下跌超過 5%。

催化劑並不是日本加息,而是隨後發生的事情:外匯市場上日元的飆升。(當國內利率上升時,貨幣通常會升值。)從 7 月 31 日起,美元兌日元匯率從 1 美元兌 153 日元左右跌至 145 日元。突然之間,以日元計價的貸款變得非常昂貴。

無論是因為貸方追加保證金還是出於謹慎,交易員們開始拋售數十億美元的頭寸。Jump Trading 在 7 月 24 日至 8 月 4 日期間拋售了價值超過 3.7 億美元的 ETH,這引起了轟動,但並未引發市場低迷。Jump 最多隻是加劇了註定要成為歷史性拋售的局面。

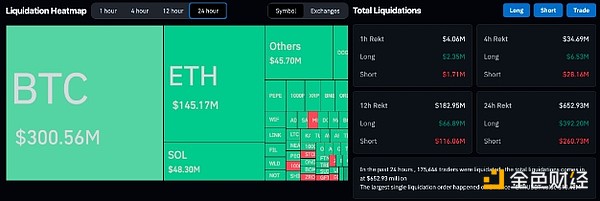

2024 年 8 月 4 日至 5 日晚上 24 小時的清算數據。來源:CoinGlass

事實上,根據 CoinGlass 的數據,8 月 4 日至 5 日期間,超過 10 億美元的槓桿交易頭寸(代表數十萬筆交易)被清算。

強勢迴歸?

對於某些疾病,發燒就是治癒方法。希望市場正在發生這樣的事情。交易員們被從高風險槓桿頭寸中震出,並最終削減了鉅額日元計價的貸款債務。在加密貨幣方面,淨未平倉合約目前為 270 億美元——比崩盤前減少了近 130 億美元。

與此同時,荷蘭國際集團 (ING) 表示,美元/日元可能已無下跌空間。

如果其他所有方法都失敗,那麼總會有降息。日本股市 8 月 5 日下跌約 12%——這是自 1987 年以來最大的單日跌幅。這可能迫使日本央行進行干預,減輕借款人的打擊。美國的情況可能也會得到緩解,因為 7 月份的一份報告顯示失業率急劇上升。

在日本,“如果幹預措施奏效——現在是時候了,”Mount Lucas Management 高級投資組合經理 David Aspellh表示。“鑑於美國最近的數據,美聯儲似乎將比幾個月前預想的更積極地降息。”

如果這種情況發生,那麼加密貨幣可能會在夏末反彈。當然,加密貨幣市場是不可預測的。如果這一切有什麼教訓,那就是在進行另一次槓桿交易之前要三思而後行。