2024年值得關注的頂級去中心化金融(DeFi)協議的全面解析。

去中心化金融(DeFi)是由構建在區塊鏈網絡上的去中心化應用程序(dApp)組成的金融生態系統,其中以以太坊最為流行。

很難確切地指出DeFi誕生的確切時間,因為沒有一個公認的日期標誌著DeFi領域的誕生。可以說,DeFi是隨著區塊鏈技術堆棧的不同組件和加密行業中的關鍵發展逐漸形成的,這些發展通過協同作用解決了特定問題或在現有功能/服務上進行了創新。

DeFi運行在去中心化的網絡上,主要是區塊鏈技術,這意味著沒有單一實體可以控制整個系統。這與傳統金融不同,後者由中心化機構監督和管理金融交易。DeFi則依賴智能合約——在特定條件滿足時自動執行的數字合約,而無需中介。

此外,在DeFi中,去中心化自治組織(DAO)負責DeFi項目的開發和可持續性。每個DAO可以根據自身的規則和程序實施治理結構,包括投票機制、歸屬時間表、Token委託、協議開發等。

以下是對最佳DeFi項目的深入指南,這些項目不僅在以太坊上存在,還包括在Solana、TRON、Base等其他流行鏈上的項目。

2024年值得關注的14個DeFi項目分別為:

1)Uniswap:以太坊頂級去中心化交易平臺

2)Aave:以太坊上最大的借代平臺

3)Lido:以太坊領先的質押協議

4)EigenLayer:以太坊頂級再質押協議

5)Ondo Finance:最大的RWA協議

6)PancakeSwap:BNB鏈上頂級去中心化交易平臺

7)Jito:Solana區塊鏈上的頂級dApp

8)MakerDAO:最大的去中心化穩定幣(DAI)的創造者

9)Raydium:Solana上的領先去中心化交易平臺

10)1inch:以太坊資深去中心化交易平臺

11)Aerodrome:Base上的頂級借代協議

12)Just Lend:TRON上最大的借代協議

14)榮譽提名項目 Indigo Protocol、Benqi

以下項目是根據它們在DeFi市場中的受歡迎程度和影響力精選出來的。話不多說,讓我們來看看2024年一些最優秀的DeFi項目。

1、2024年值得關注的14個DeFi項目

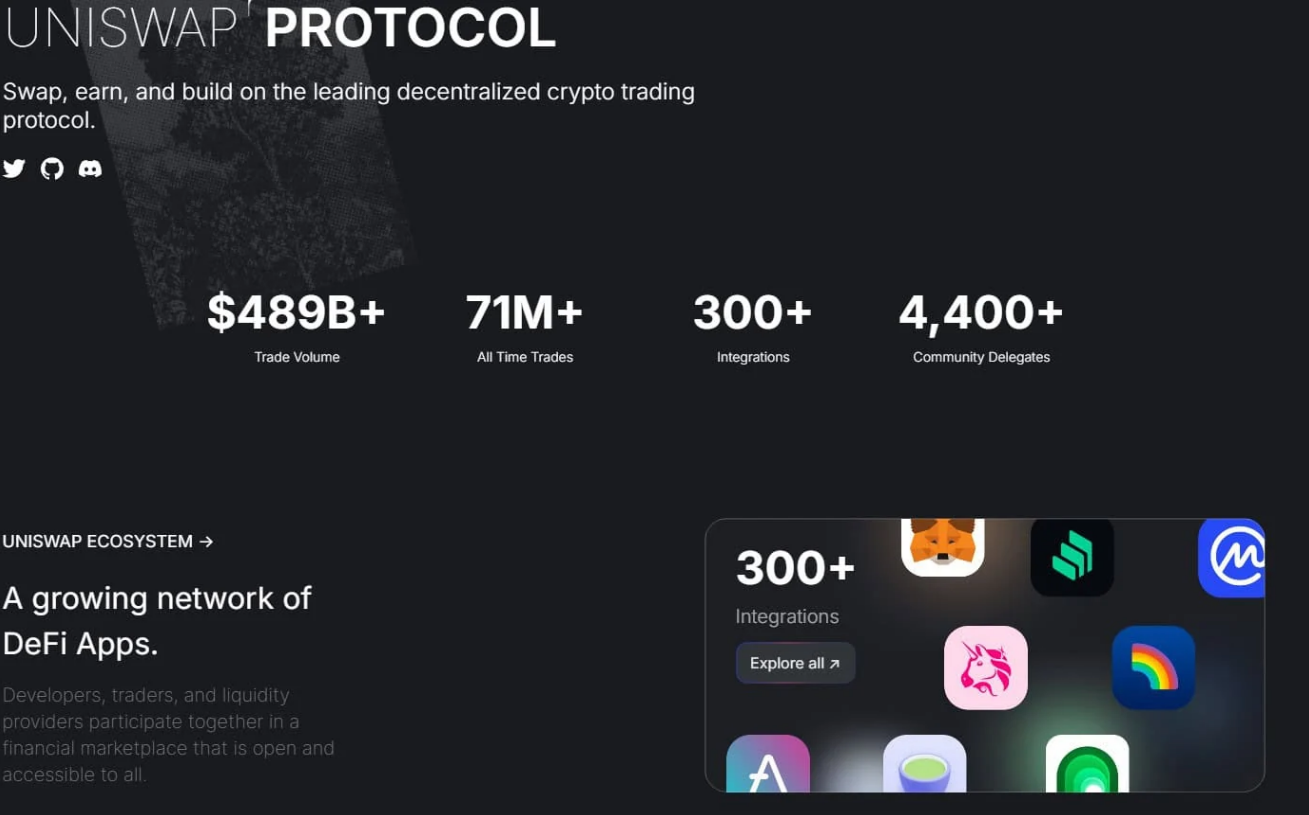

1)Uniswap:以太坊頂級去中心化交易平臺

簡要概述:

- 領先的去中心化交易平臺

- 開創並推廣了自動做市商(AMM)模式

- 備受支持的協議,擁有近1.8億美元的資金支持

Uniswap(UNI)是行業內最優秀的DeFi項目之一,這個去中心化交易平臺已經積累了數十億美元的總鎖倉價值。它允許用戶進行Token交換、賺取收益。

Uniswap 完全開源,併為開發者提供了豐富的資源和工具,以便他們在其生態系統上構建項目,包括入門指南、協議文檔、JavaScript SDK等。不僅如此,Uniswap 還為有巨大潛力的項目提供資助。

在DeFi行業中,這個去中心化交易平臺已經是一個家喻戶曉的名字。它通過流動性池來獲取流動性,推廣了自動做市商(AMM)的使用,區別於傳統的依賴市場做市商買賣訂單的訂單簿。

Uniswap引入了恆定乘積公式,這一公式是其AMM模型的基礎。簡而言之,該公式表明,無論池中的兩種或多種Token價值上漲或下跌,池中的基礎流動性都需要保持不變。

創始人

Uniswap最初名為Unipeg,由Hayden Adams創立。Adams於2017年7月從西門子公司被裁後,花了幾個月時間深入學習以太坊的相關知識,包括其編程語言Solidity和JavaScript。2018年11月,Uniswap正式推出,並在市場上取得了顯著成功。

該協議現已進入第三版,即Uniswap V3,帶來了集中流動性、更好的流動性提供者(LP)風險管理功能,以及為套利交易者減少滑點事件等優勢。

投資者和支持者

Uniswap已從17位投資者那裡獲得了1.76億美元的資金支持,其中包括Andreessen Horowitz(a16z)、Polychain、Paradigm和Union Square Ventures等知名機構。

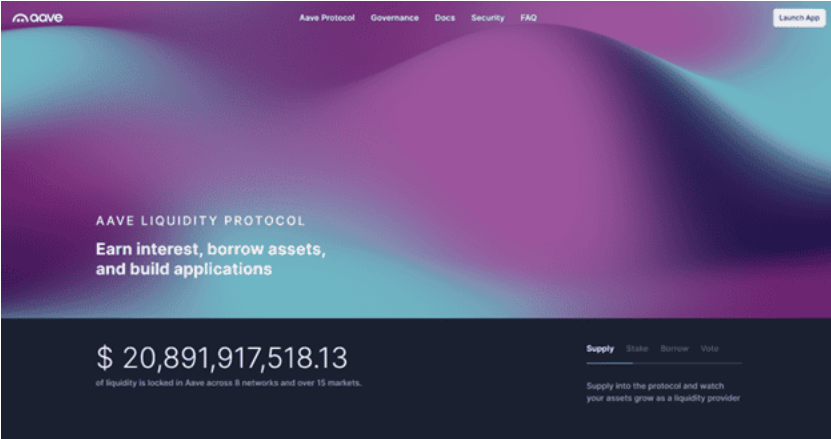

2)Aave:以太坊上最大的借代平臺

簡要概述:

- 最受歡迎的穩定幣質押和借代平臺

- 其擁有名為GHO的超額抵押穩定幣,由Aave資產支持

- 推廣了閃電貸在DeFi中的使用

Aave(AAVE)是DeFi行業中最受歡迎的加密貨幣借代平臺之一。2021年,它曾是最大的DeFi應用,鎖倉總價值超過180億美元。截至2024年7月,Aave仍保持強勁,鎖倉總價值達130億美元,相比其歷史最低點3.64億美元增長了255%。

Aave前身名為ETHLend,最初構建在以太坊上,並支持多個鏈,如Polygon、BSC、Arbitrum、Avalanche、Harmony和Fantom。這使用戶能夠在多個生態系統中借代加密貨幣,無需中介。

在Aave上,你還可以進行其他操作,如質押加密貨幣和USDC等穩定幣,或為協議的流動性池(LPs)提供流動性。此外,你還可以成為治理社區的一員,參與投票或提交稱為Aave改進請求(AIP)的提案。

創始人

Aave由芬蘭企業家兼程序員Stani Kulechov於2017年創立。他擁有赫爾辛基大學的法律學位,但他12歲就開始編程,並在之後對區塊鏈技術產生了興趣。

投資者和支持者

Aave通過四輪投資籌集了近5000萬美元。值得注意的是,Fantom Foundation是其最大的投資者之一,2024年5月向該協議投入了1000萬美元。

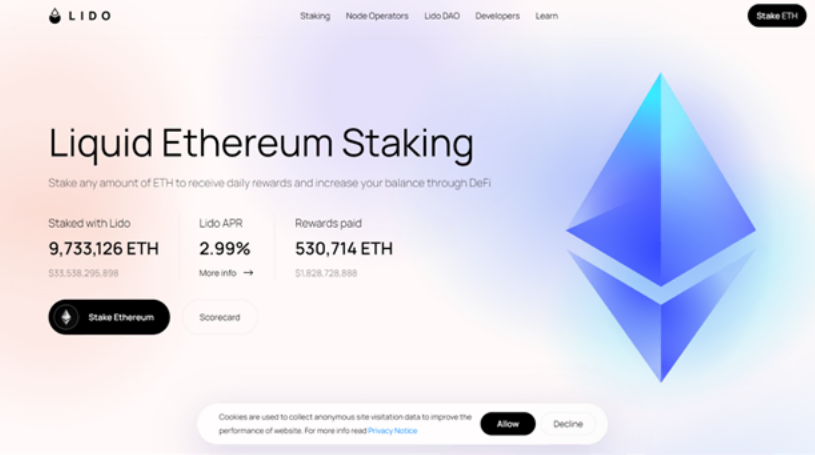

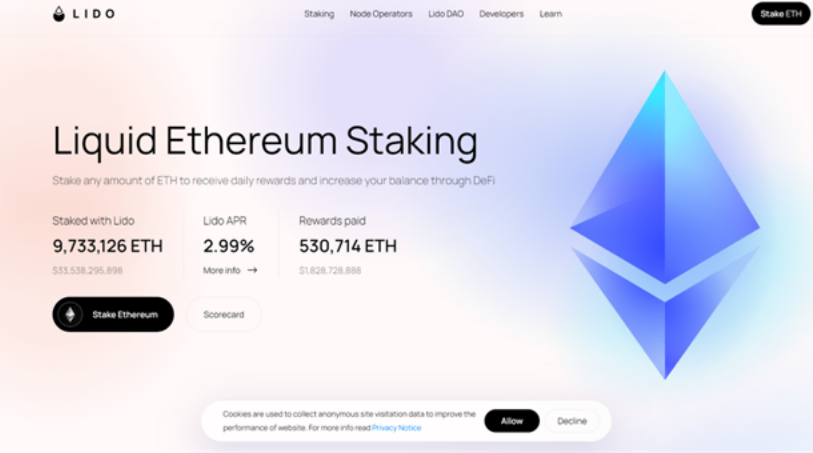

3)Lido:以太坊領先的質押協議

簡要概述:

- 以太坊及整個DeFi市場中最大的dApp

- 鎖倉總價值曾超過300億美元,創下DeFi歷史上最高記錄之一

- 開創了流動性質押的概念

Lido(LDO)是最大的去中心化金融(DeFi)協議,曾經鎖倉總價值超過300億美元。

Lido在以太坊及更廣泛的加密市場中開創了流動性質押的概念,幾乎一夜之間便取得了成功。

該協議允許用戶質押以太坊,並以流動性TokenstETH(Staked Ethereum)作為交換。stETH可以在其他DeFi應用中使用,以賺取額外的收益,同時繼續獲得質押獎勵併為以太坊Beacon Chain提供安全性。

值得一提的是,Lido已經在安全措施上投入了超過400萬美元,包括審計和漏洞賞金。

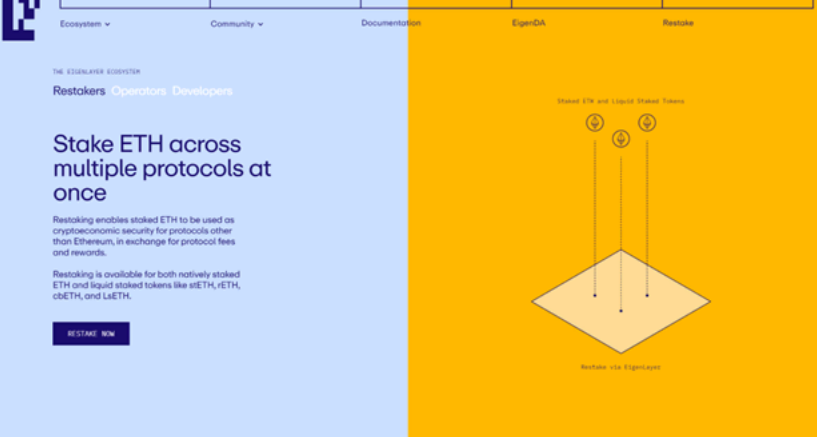

4)EigenLayer:以太坊頂級再質押協議

簡要概述:

- 基於以太坊的重量級協議,憑藉其再質押功能在市場上佔據了主導地位

- 通過引入再質押,改變了流動性質押的遊戲規則,使用戶能夠進一步最大化收益

EigenLayer是以太坊區塊鏈上最優秀的DeFi項目之一,它引入了再質押的概念,即將質押的以太坊(stETH)或流動性質押Token(LSTs)存入協議的流動性池中。

再質押通過重新利用質押的ETH來增強流動池的安全性,有效地允許這些質押Token借給其他協議。這個過程通過EigenLayer的自願機制實現,用戶需要同意兩個主要條款:1)授予EigenLayer訪問質押ETH的提取憑證的權限;2)接受驗證者設定的削減條件。這個設置鼓勵參與,最重要的是促進誠實行為。

EigenLayer充當中介,創建了一個自由開放的市場,允許驗證者和協議以價格交換流動池的安全性。協議可以選擇購買質押Token或stETH,從而控制供應,允許它們在無需啟動或投資於驗證者服務的情況下,購買額外的網絡安全。

驗證者則可以評估和選擇他們認為安全且有利可圖的協議進行質押(他們還可以調節提供給這些協議的Token數量以確保安全)。總的來說,EigenLayer的過程既非自動化也非隨機,而是經過精心管理的。

創始人

EigenLayer由Sreeram Kannan於2021年初創立,Kannan是一位在工程學、計算機科學和電信領域卓越的專家。他的學術背景包括在Guindy工程學院、印度科學研究所(IISc)和伊利諾伊大學厄爾巴納-香檳分校的學習經歷。

Kannan還曾在加州大學伯克利分校擔任博士後研究員,隨後成為華盛頓大學的副教授,領導了華盛頓大學區塊鏈實驗室。

投資者和支持者

根據Crunchbase的數據,EigenLayer已獲得超過1.64億美元的資金支持。他們最新的融資輪次是在2024年2月22日完成的B輪融資。該協議的一些主要投資者包括區塊鏈資本(Blockchain Capital)、a16z、WAGMI Ventures和Ambush Capital。

5)Lido:以太坊領先的質押協議

簡要概述:

- 以太坊及更廣泛 DeFi 市場中最大的大型應用(dApp)。

- 曾達到超過 300 億美元的總價值鎖定(TVL),這是 DeFi 歷史上的最高之一。

- 開創了流動性質押的概念。

創始人

Lido於2020年由三位知名的加密和科技企業家創立:

- Konstantin Lomashuk:一位經驗豐富的企業家和區塊鏈專家,也是P2P Validator的聯合創始人,這是一家著名的質押服務提供商。他自2012年起積極參與加密領域。

- Vasiliy Shapovalov:一位區塊鏈開發者和研究員,具有豐富的智能合約開發和區塊鏈架構經驗。在創辦Lido之前,Shapovalov參與了多個區塊鏈項目,並對去中心化系統的發展做出了貢獻。

- Jordan Fish(也以化名“Cobie”聞名):在加密貨幣社區中是一位知名人物,參與了多個加密項目,並因對DeFi生態系統的洞察而受到認可。他還以共同主持流行的加密貨幣播客“UpOnly”而聞名。

投資者和支持者

根據Crunchbase的數據,Lido在兩輪私人融資中獲得了包括Quiet Capital、Pareto Holdings和NextView Ventures在內的八位投資者的資金支持。

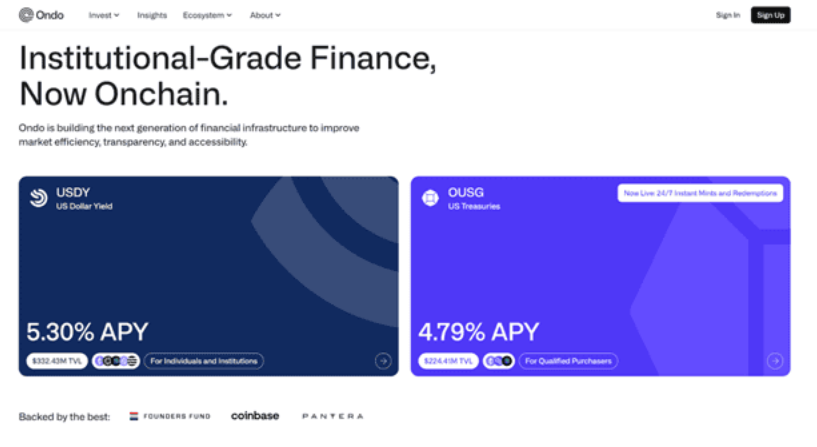

6)Ondo Finance:最大的RWA協議

簡要概述:

- 最大的RWA協議

- 專注於Token化國庫券

- 已擴展到多個區塊鏈生態系統,並在多個大洲開設了辦事處

Ondo Finance致力於將真實世界資產(RWAs),如債券和國庫券,整合到區塊鏈上,主要集中在Solana網絡上。該計劃旨在通過Token化這些資產來提高流動性和效率,使投資者能夠在二級市場上無縫交易,避免了通常的延遲和行政障礙。

此外,Ondo在6月在Cosmos平臺上推出了USDY,這是一種以短期美國國庫券為擔保的Token化票據,年收益率為5.2%。這一整合使Ondo的Token產品能夠在通過Cosmos的跨鏈通信協議(IBC)互聯的90多個區塊鏈上進行訪問。

該協議在2024年初經歷了顯著增長,這主要歸因於對Token化資產,特別是Token化國庫券的興趣上升,其中Ondo佔據了市場份額的主導地位。

Ondo還擴展到了其他大洲,在亞太地區開設了辦事處,以滿足對Token化資產的需求。

創始人

Ondo Finance由Nathan Allman於2021年創立,他曾在高盛數字資產團隊工作。團隊成員包括來自高盛、麥肯錫公司、黑石集團和橋水基金的前高管。

投資者和支持者

Ondo Finance在三輪融資中籌集了約3400萬美元。Wintermute Ventures和Pantera Capital是其中的一些主要投資者。

值得一提的是,Ondo Finance將9500萬美元投入了BlackRock的Token化基金BUIDL,使Ondo Finance的OUSGToken能夠實現即時結算,這些Token由短期政府國庫券支持。

該協議還與受監管和合格的保管機構合作,包括Ankura和StoneX。

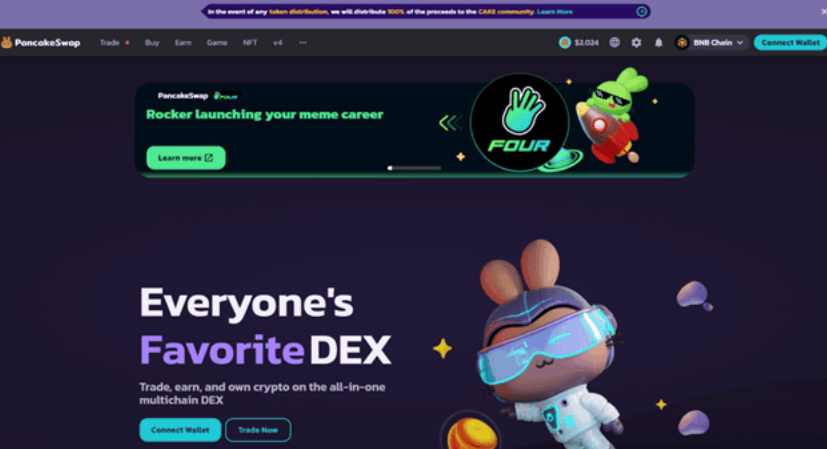

7)PancakeSwap:BNB鏈上的頂級去中心化交易平臺

簡要概述:

- BN Smart Chain(BSC)上的最大dApp

- 提供市場上最低的費用之一

- 與以太坊兼容

PancakeSwap(CAKE)是一個建立在BN Smart Chain上的去中心化交易平臺(DEX)。該協議以其低費用和用戶友好的儀表板而聞名,使其成為BN Smart Chain上的一大亮點。

像其他DEX一樣,PancakeSwap允許用戶直接交易加密貨幣,無需中央機構或訂單簿,這得益於其使用了自動做市商(AMM)。簡而言之,AMM是算法,通過從多個來源聚合流動性,而不依賴做市商或交易者提供流動性。

PancakeSwap因其龐大的流動性池而受到歡迎,交易者可以通過質押賺取收益。此外,它與MetaMask兼容,並支持從BSC到以太坊及反向的跨鏈轉賬。

PancakeSwap V4帶來了許多好處,包括支持原生燃氣Token、減少滑點和無常損失、原生ETH支持等。

創始人

PancakeSwap於2020年9月由一個匿名開發者團隊推出。儘管開發者使用化名,並通常在社交媒體上活躍,但平臺在DeFi社區內已獲得了廣泛的信任和採用。

投資者和支持者

PancakeSwap已獲得超過400萬美元的資金支持,來自至少三位投資者,包括ICONIUM(在PancakeSwap的ICO期間)和Platinum(種子輪)。

PancakeSwap還得到了BN Labs的支持。該交易平臺的風險投資和孵化部門向PancakeSwap的實用性和治理TokenCAKE投資了未披露的金額。

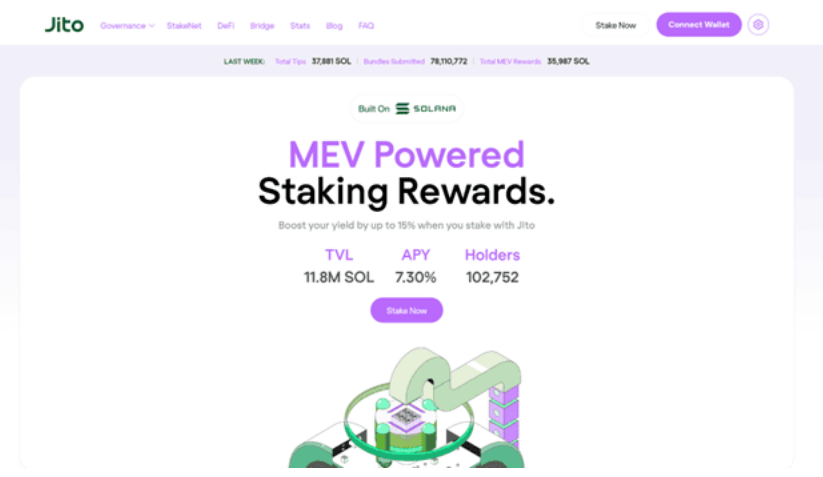

8)Jito:Solana區塊鏈上的頂級dApp

簡要概述:

- Solana區塊鏈上最大的dApp

- 通過獨特的MEV(最大化可提取價值)和搶先交易方法鞏固了市場地位

- 進行過加密歷史上最大規模的空投之一

Jito(JTO)是Solana區塊鏈上最優秀的DeFi項目之一,以其易用性和直觀的儀表板而廣受認可。

它是一個流動性質押平臺,類似於以太坊的Lido。然而,Jito的成功在很大程度上源於其處理MEV(最大可提取價值)的創新方法,這是一種在DeFi交易中領先的策略。

Jito通過實施一個拍賣系統來解決MEV問題,交易者在由第三方區塊引擎優化的有利交易序列上競標。這種方法提高了質押者的獎勵,並減輕了垃圾交易的好處。

MEV在加密領域將繼續成為一個爭論的話題。一方面,有人認為MEV礦工通過在去中心化交易平臺(DEX)上搶先交易或重新排序交易來利用系統,從而獲得不公平的優勢,導致負面的用戶體驗。

另一方面,支持者認為MEV可以通過識別各個交易平臺的最佳Token價格並解決DeFi協議中的經濟低效來提高市場效率。例如,MEV可以確保在借款人未滿足擔保要求時,貸款方能夠獲得還款。

創始人

Jito由Jito Labs創立,Lucas Bruder(首席執行官)和Zano Shermani(首席技術官)領導。

Bruder擁有機器人技術和固件的背景,曾在Ouster和Tesla工作。同時,Shermani曾在Parsec擔任軟件工程師,並且是喬治·梅森大學的校友。首席運營官Brian Smith也是Jito Network的重要貢獻者。

投資者和支持者

在2022年,Jito Labs在由Mult1C0in Capital和Framework Ventures主導的A輪融資中籌集了1200萬美元。從那時起,Jito在Solana生態系統中的影響力不斷上升,在2024年第一季度經歷了總鎖倉價值的顯著增長。

此外,Jito在2023年12月7日進行了大規模的Token空投,進一步鞏固了其在市場中的地位。

9)最大的去中心化穩定幣(DAI)的創始者

簡要概述:

- 以太坊生態系統中的老牌協議,成立於2014年

- 創建了DAI,市場資本化最大的穩定幣之一

- 設立了Maker RWA,以投資鏈下資產

MakerDAO是一個建立在以太坊區塊鏈上的去中心化自治組織(DAO)。它最著名的成就是創建了Dai穩定幣,並推動了在以太坊網絡中現實世界資產(RWAs)的崛起。

成立於2014年,MakerDAO通過智能合約運作,允許用戶使用其他資產作為抵押來借入和借出加密貨幣,特別是Dai(DAI)。DAI被行業內幾乎所有的dApp所支持,可用於質押、借代以及作為實用和治理Token。

MKRToken持有者負責治理,參與有關協議參數和風險管理的決策。

創始人

Rune Christensen是MakerDAO的聯合創始人兼首席執行官。在此之前,他在中國共同創辦了一家招聘公司,並在哥本哈根大學學習生物化學。

Christensen在2011年發現比特幣並經歷了Mt. Gox黑客事件後,對穩定幣產生了興趣,這些經歷影響了他通過MakerDAO創建更穩定金融解決方案的願景。

另一位聯合創始人是Nikolai Mushegian,他在加密社區中以其在去中心化金融領域的工作而聞名。他具有計算機科學和軟件工程背景,並在項目發展中做出了重大貢獻,直到2022年去世。

投資者和支持者

MakerDAO已獲得了來自領先風險投資公司的大量投資,包括a16z和Polychain Capital。根據Crunchbase的數據,該協議已籌集了近8000萬美元的資金,最新一輪融資於2021年12月1日完成。

10)Raydium:Solana上的領先去中心化交易平臺

簡要概述:

- Solana上按總鎖倉價值計算最大的去中心化交易平臺

- 集成了眾多功能,使平臺上的交易更加順暢和快速

Raydium(RAY)是去中心化交易平臺(DEX)領域的一個重要玩家,經常與Jupiter在日交易量方面進行激烈競爭。它以其流暢、用戶友好的界面、低交易費用和對多種加密貨幣的支持而聞名。

該協議擁有一個易於使用的儀表板,允許任何人創建一個Token對的流動性池,促進無許可參與並增強生態系統內的流動性。

Raydium的一個亮點是其與OpenBook中央限價單簿的集成,使Raydium用戶和流動性池能夠訪問整個OpenBook生態系統的更廣泛流動性和訂單流,反之亦然。

創始人

Raydium的創始人使用化名,其中主要人物是AlphaRay。他負責協議的整體戰略、運營、產品方向和業務發展。他有著商品市場算法交易的背景,並於2017年轉向加密貨幣領域的做市和流動性提供。

投資者和支持者

儘管關於Raydium的投資者或支持者沒有公開的信息,但該協議在DeFi生態系統中進行了重要投資。其最新的投資發生在2022年6月9日,當時Orderly Network籌集了2000萬美元。

11)1inch:資深以太坊去中心化交易平臺

簡要概述:

- 市場上最優秀的去中心化交易平臺聚合器之一,為用戶提供交易訂單的最佳價格

- 已獲得近1.9億美元的融資

- 獲得了包括Platinum Capital在內的知名投資者的支持

1inch是一個知名的DeFi協議,作為去中心化交易平臺(DEX)聚合器,幫助用戶在不同的去中心化交易平臺中找到最佳價格和最低費用。它通過整合多個流動性來源,優化交易,以實現高效的交易執行。

1inch的核心是其聚合協議(Aggregation Protocol),該協議通過使用Pathfinder算法,從多個來源彙集流動性,以實現成本效益高且安全的交易。Pathfinder算法優化了不同市場之間的交易路徑,並考慮了燃料費用,以達到最大的效率。

1inch的另一個重要組成部分是1inch流動性協議(Liquidity Protocol),這是一個先進的自動化市場做市商(AMM),通過提升流動性提供者的資本效率,同時保護用戶免受前跑攻擊。用戶可以通過質押資產賺取年化百分比收益(APY),並參與流動性挖礦項目以獲得額外的1INCHToken。

創始人

1inch於2019年5月由俄羅斯開發者Serjez Kunz和Anton Bukov共同創立,兩人都擁有豐富的智能合約安全和區塊鏈開發經驗。Kunz在工程和網絡安全領域擁有約13年的經驗,而Bukov自2002年以來一直從事軟件開發工作。

投資者和支持者

1inch在六輪融資中籌集了超過1.89億美元,最新一輪融資於2022年6月1日完成。該協議的一些主要投資者包括Platinum Capital和Wave Digital Assets。

Aerodrome:Base上的頂級借代協議

簡要概述:

- Base上領先的流動性市場

- 由Coinbase Ventures支持

Aerodrome Finance 是一個在 Base 網絡上運行的去中心化金融協議,它作為自動化做市商(AMM)和流動性中心運作,Base 是由 Coinbase 構建的以太坊第二層網絡。

Aerodrome 於2023年8月28日正式上線,旨在促進高效的Token交換,並在 Base 生態系統中吸引流動性。它結合了 Velodrome V2 的先進功能,Velodrome V2 是另一個基於 Optimism 的去中心化交易平臺(DEX)。

作為交易者,你可以以最小的滑點交換Token,並向 AERO 鎖定者支付低費用。流動性提供者存入交易Token,並獲得 AERO 發行的獎勵。

值得注意的是,Aerodrome 使用多Token系統,其中 AERO 是一種 ERC-20 Token,用於支付費用、下單和與流動性池互動。同時,veAERO 是一種 ERC-721 Token,通過鎖定 AERO 獲得。這使得你可以投票決定發行分配,並獲得交易費用和其他激勵。

創始人Aerodrome Finance 由 Alex Cutler 創立。他的背景涵蓋了政治、技術和諮詢領域。Cutler 還是 Velodrome Finance 的核心團隊成員,Velodrome Finance 是 Optimism 網絡上的領先去中心化交易平臺。

投資者和支持者Aerodrome 的融資金額或最新估值尚未公開。已知的是,Coinbase Ventures 對 Aerodrome 的原生Token AERO 進行了未公開的戰略投資。

12)Just Lend: TRON 網絡最大借代協議

簡要概述:

- TRON 網絡上最受歡迎的借代協議

- 由 Justin Sun 創立並支持

JustLend是一個在TRON區塊鏈上運行的DeFi協議,旨在無需傳統金融中介就能實現數字資產的借代。它由Justin Sun創建,目的是根據TRX和TRC20Token的供需情況建立借代池。

用戶可以借出加密貨幣以賺取利息,也可以通過提供抵押品來借入資產。利率根據TRON基礎資產的供需情況通過算法確定。然而,借款人必須提供超過貸款金額的抵押品以降低違約風險。換句話說,所有貸款都必須超額抵押。

JustLend是更廣泛的JUST生態系統的一部分,該生態系統還包括JustSwap、JustLink和JustStable。

創始人

JustLend由TRON網絡的創始人Justin Sun創立並支持。

投資者和支持者

關於JustLend的投資者信息較少,僅有來自百萬富翁Steven Barlett的小額投資,金額為10萬英鎊。

以下是其他一些知名區塊鏈協議的榮譽提名:

13)Indigo Protocol

Indigo Protocol 是一個基於 Cardano 區塊鏈的 DeFi 平臺,允許用戶創建和交易合成資產(iAssets)。這些合成資產提供了對現實世界資產的敞口,而無需直接擁有,從而增強了 DeFi 領域的靈活性和可訪問性。

Indigo 通過智能合約允許用戶鑄造合成資產。這些 iAssets 可以在各種自動化做市商(AMMs)上交易,並用於收益農業。

該協議具有一個自主預言機,用於更新現實世界資產的價格,確保合成資產與其實際對應物保持一致。

創始人

Indigo Protocol 的創始人是 Eric Coley 和 Dewayne Cameron。他們於 2022 年 11 月推出了該平臺,並在 2024 年 3 月達到了 1.25 億美元的總鎖倉價值。Coley 是一位區塊鏈和加密貨幣企業家,在科技行業擁有超過 15 年的經驗。

Cameron 是 Indigo 的首席信息官(CIO),擁有達勒姆大學商學院的金融碩士學位。

投資者和支持者

目前沒有關於 Indigo 支持者的公開信息。不過,Cardano 的創始人 Charles Hoskinson 已將其認可為 Cardano 網絡上增長最快的協議之一。

14)Benqi

BENQI 是一個去中心化金融(DeFi)和 Web3 協議,提供多種金融服務,包括借代和流動性質押。

該協議提供了一個用戶友好且無需許可的金融服務平臺,涵蓋了借代、借款和流動性質押等功能。

具體而言,BENQI 由三個主要組成部分構成:

- BENQI Markets:用戶可以在這裡進行數字資產的借代並賺取利息。這個組件提供了一個共享的流動性市場,用戶可以提供和提取流動性,將其提供的資產作為抵押,並根據市場動態查看實時利率。

- BENQI Liquid Staking:該服務將質押的 AVAX 進行Token化,使用戶能夠在其他 DeFi 應用中使用、交換或抵押這種收益資產。它為質押資產增加了實用性,使鎖定的資本可以進行轉移。

- Ignite:Ignite 旨在啟動 Avalanche 驗證者和子網,使機構、個人開發者和 Web3 原住民能夠以較少的資本啟動驗證者和區塊鏈。

創始人 Dan Mgbor 是 BENQI 的創始人。他在分佈式賬本技術和去中心化應用方面有豐富的背景,曾在 Plan International UK、DXC Technology 和威斯康星州兒童醫院等組織管理項目並提供技術諮詢。

他擁有南安普頓大學的碩士學位和諾丁漢大學的學士學位。

投資者和支持者 BENQI 於 2021 年 4 月在一次籌得輪次中籌集了 600 萬美元。其部分投資者包括 Arrington XRP Capital、Morningstar Ventures、Rarestone Capital 和 The Spartan Group。

2、DeFi 的安全性如何?

DeFi 是一個高度不受監管的行業。以下是一些你應該瞭解的主要風險:

- 智能合約漏洞:智能合約是 DeFi 的核心,但如果編碼不正確,它們可能存在安全隱患。黑客可以利用這些漏洞竊取資金。為了降低風險,許多 DeFi 項目會聘請專業審計人員對其代碼進行徹底審查和測試,然後再公開發布。

- 閃電貸攻擊:閃電貸必須在同一交易中償還。雖然它們可以用於合法目的,但也可能被用作詐騙;例如,惡意行為者可以操縱Token價格,抽走流動性池中的資金,影響提供流動性的人。

- 重入攻擊:這種攻擊發生在攻擊者在合約的初始執行未完成之前重複調用一個函數,從而在過程中抽走資金。這是一種常見的漏洞,需要特別注意防範。

- Rug Pull:這種騙局發生在新Token的開發者突然從流動性池中提取所有資金,導致投資者手中的Token變得一文不值。由於創建和推廣新Token相對容易,這種情況在 DeFi 中尤為常見。

- 監管不確定性:DeFi 的法律環境仍在發展中。監管行動,例如 SEC 對 LBRY 的案件,可能會對 DeFi 項目及其用戶產生重大影響。

- 用戶錯誤:許多 DeFi 損失發生在用戶不完全理解系統運作的情況下。教育和謹慎對於任何希望參與 DeFi 的人都是至關重要的。

3、DeFi 適合初學者嗎?

DeFi 作為傳統金融(在加密行業中稱為 TradFi)的對應物,建立並創新了傳統金融機制和服務。但 DeFi 對初學者來說並不完全友好。

事實上,DeFi 可能與 TradFi 一樣複雜,甚至更復雜,因為它涉及智能合約的複雜性、設置和連接加密貨幣錢包、理解區塊鏈技術等問題。

儘管 DeFi 是一個數十億美元的行業,但它仍是一個新興且未受監管的領域,許多方面仍需改進。存在智能合約漏洞、程序錯誤,以及黑客和網絡釣魚詐騙氾濫的風險。

4、DeFi 解決了哪些問題?

儘管存在這些風險,DeFi 仍然提供了顯著的潛在好處:

- 可訪問性:DeFi 平臺對任何有互聯網連接的人開放,使全球範圍內的金融服務都可以獲取,不受地理限制。

- 消除中介:通過促進直接的點對點交易,DeFi 消除了銀行等中介的需要,從而可能降低成本並提高效率。

- 透明度:DeFi 交易記錄在公共區塊鏈上,相較於傳統金融系統的隱蔽性,提供了更高的透明度和問責制。

- 金融自由:用戶對自己的資產擁有更大的控制權,允許他們直接談判借代條款,而不依賴於中心化的機構。

- 金融產品創新:DeFi 使得創造新的金融工具和服務成為可能,例如閃電貸和收益耕作,這在傳統金融中是不可能的。

- 效率:DeFi 交易可以比傳統金融服務更快、更具成本效益,尤其是在跨境交易方面。

- 互操作性:許多 DeFi 協議設計為能夠協同工作,創建一個更為集成和靈活的金融生態系統。

5、比特幣有 DeFi 嗎?

比特幣本身並沒有內置 DeFi 生態系統,但通過像 Wrapped Bitcoin (wBTC) 這樣的包裹Token,將 DeFi 整合到比特幣中變得可能。

此外,近年來,比特幣的第2層(L2)技術被設計並上線於原始比特幣區塊鏈之上,以提升其可擴展性和吞吐量。這些發展促使了各種比特幣原生 DeFi 協議的興起,包括借代、質押和 NFT 交易平臺。

比特幣 DeFi 的興起在很大程度上要歸功於像 Ordinals 這樣的協議,它通過將數據附加到單個 satoshi 上,實現了比特幣網絡上的 NFT 創作。類似地,BRC-20 標準是為 BTC 區塊鏈設計的實驗性可替代Token,基於 Ordinals 協議構建。

6、總結

本文介紹了一些 2024 年的最佳 DeFi 項目。這些項目涵蓋了 DeFi 的不同子領域,包括真實世界資產(RWAs)、借代、去中心化交易平臺(DEXs)等。

此外,我們不僅限於以太坊,因為許多去中心化應用(dApps)來自多個區塊鏈網絡,包括卡爾達諾(Cardano)、雪崩(Avalanche)、索拉納(Solana)、Base 等。