作者:Luke|DeFi

在我們開始討論ETHENA之前,先把時間線平移到2022年的五月。

在那時,UST的發行量突破歷史新高,各個交易所開始逐步支持UST兌主流加密貨幣(如BTC/ETH/SOL)的交易對。Terra生態一幅勃勃生機萬物競發的樣子,母幣Luna在年初創下歷史新高,並且在大盤向下的Q1行情中保持堅挺;歷經數次脫錨和回錨後市場似乎已經認為或者Terra自認為其設計的算法穩定幣模型堅不可摧。

然而一切的一切都隨著死亡螺旋結束了。塵埃落定之後留給市場的是一地雞毛——Genesis和3AC數十億美元的壞賬、進而導致的Celsius與Blockfi的崩盤,以及背後的幾十上百萬個韓國家庭的破產。

某種程度上說,Terra的崩盤帶來/標誌著上一輪熊市真正的開始,熊市在3AC被清算時達到高潮(還有多少人記得2022年6月時三位數的ETH?),最終在FTX倒下時謝幕。在那之後便是大家耳熟能詳的反彈(筆者並不認為從23年下半年至今的市場可以被稱為牛市,在這裡不做贅述)。

在此後,算法穩定幣賽道沉寂了許久。直到今年年初,ETHENA帶著它的合成資產概念橫空出世。

什麼是ETHENA?它是如何運作的?

筆者試圖用最簡單的描述讓讀者理解ETHENA的運作原理。

假如小明有1個ETH,小明選擇在ETHENA存入1個ETH。

此時ETH的價格是2500美金/個。小明在存入ETH之後獲得了2500個USDe。

小明可以將USDe質押,來獲得ETHENA提供的高APY獎勵。

這些獎勵從何而來?

ETHENA的項目方在收到小明質押的ETH後,會在數箇中心化交易所中開設1倍槓桿做空的幣本位ETH合約,而這個合約的爆倉價永恆為0。

收益來自於幣本位做空帶來的資金費率收入。

ETHENA給交易所、VC與用戶勾勒了一幅美好的圖景——一個完全由鏈上資產構成的合成美元,完全不存在爆倉風險,同時既能給交易所貢獻合約和期貨的手續費收入,也能給存錢的用戶不菲的年華回報。這場遊戲裡看起來似乎沒有輸家——至少在ENA代幣list的四月初看起來是這樣的。

在LIST前的一個多月,ETHENA完成了一輪融資,3億美金的估值獲得了1400萬美金的融資。在這個交易所、VC和散戶三贏的遊戲裡,最先贏麻的是VC。即使是如今的價格(2024年8月9日,ENA報價為約0.3美金),在上一輪投進去的VC也有高達15倍的投資回報,更不用說屢屢創下ATH的4月初了。

筆者並不打算像ENA剛剛list的時候諸多FUD的KOL一樣,用無根據的陰謀論和“死亡螺旋”與LUNA在ENA上的復刻來指摘ENA。從基礎上來說,ENA是本輪週期裡難得一見的DEFI領域的創新產品。相比於種種重複造輪子的ZKL2、上線一個暴死一個的Gamefi、VC攢局的重災區跨鏈橋,又或者是BN上一個又一個閨蜜幣,ENA至少有難能可貴的真實的有用戶買單的創新點。重複造輪子的事情有太多蠢材幹過了,即使ENA存在著很多問題,但瑕不掩瑜的是,這是一個優秀的團隊在優秀的IDEA驅動下創造的好項目。

ENA團隊的願景很宏大,但事實似乎無法支撐他們宏大的願景。

在ETHENA dashboard中,最新的數據顯示:

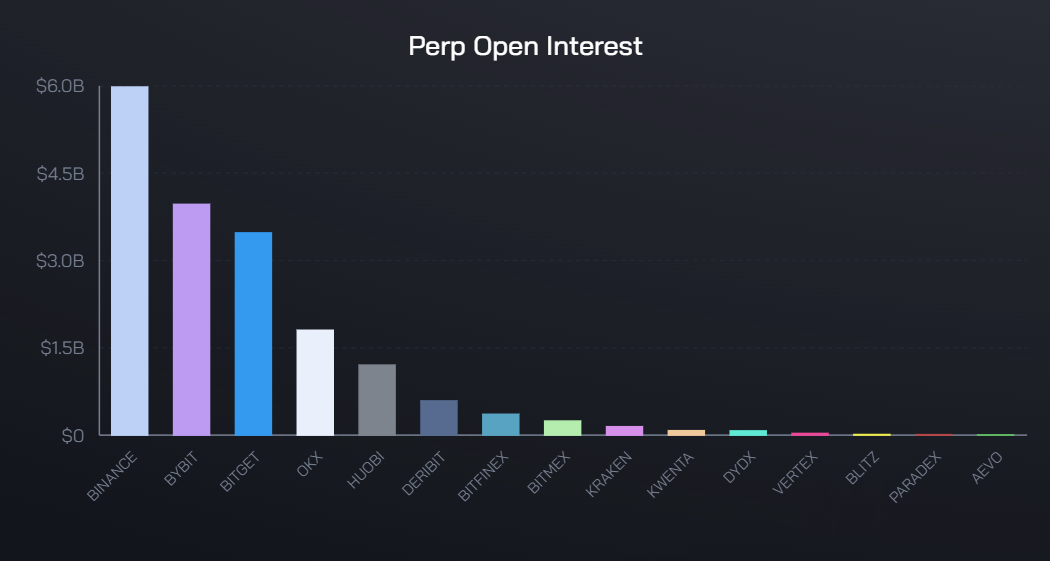

他們已經在十餘個CEX/DEX中累積了超過170億美元的頭寸。

以BN為例,ETHENA為了保證ETH質押用戶的收益和USDe的收益,在BN開設了28億美金的合約倉位。

此處筆者並不知道是ENA還是BN的數據出錯了,筆者進行了簡單相加,BN目前ETH幣本位+U本位的合約總持倉量為約41億美金持倉。

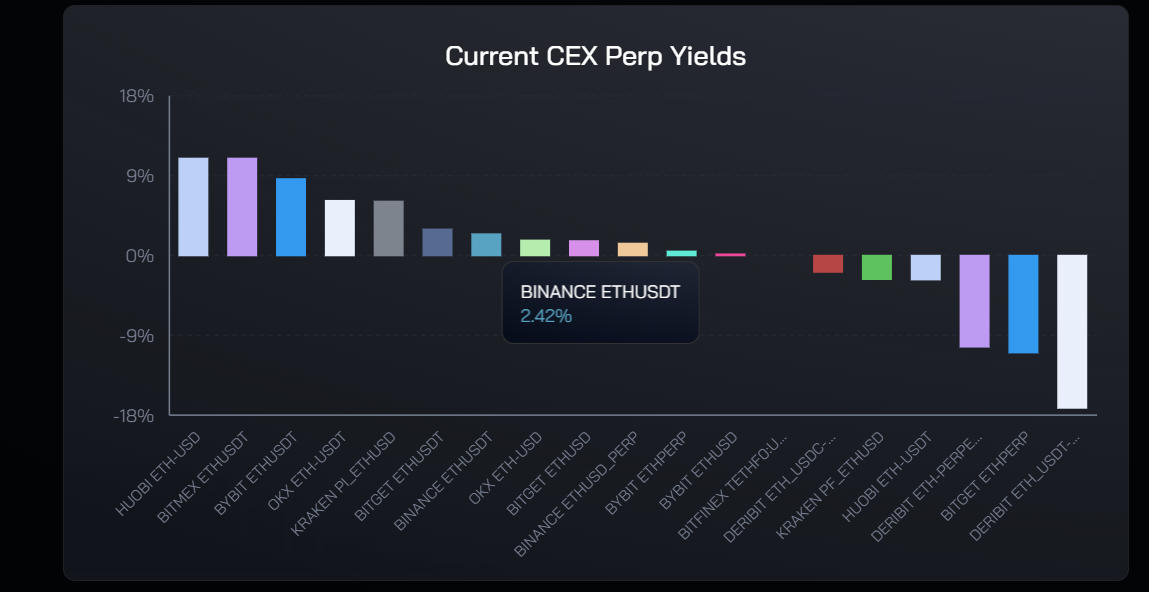

如果ETHENA真的開設了28億美金的合約倉位,那麼在DASHBOARD中顯示的合約資金費率APY必然不可能是正數。

當一個對手方持有的合約倉位超過總倉位的一半並且方向相同時,資金費率必然是相反的。即:如果ETHENA開了他們聲稱數量的ETH合約空單(先不去談是否是幣本位)並槓桿為1倍,那麼其合約資金費率一定是負數。

BINANCE和ETHENA之間,一定有一方在造假。

考慮到不排除筆者算錯了/漏算了成交量/持倉量,ETHENA將合約資金費率作為收益給到用戶,來支持USDe的價值並促使更多人鑄造、使用USDe的路線是行不通的。

最關鍵的是:僅靠目前各家交易所的交易量,是遠遠無法滿足ETHENA關於原生合成資產的野望的。中文互聯網上有一個梗: xx越大,xx越小。在這裡我可以說,ETHENA的ETH越多,用戶的收益越小。

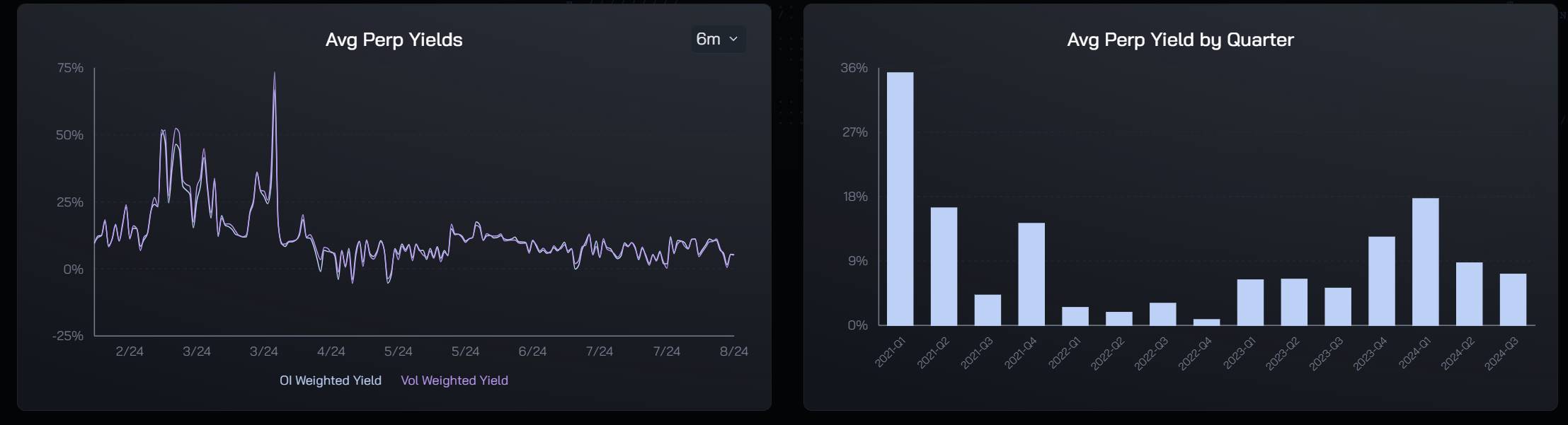

CEX與DEX的交易量是有天花板的。USDe的發行量越來越大意味著所需要的ETH一倍做空的持倉量會越大——直到ETHENA影響到市場平衡,以一己之力把ETH的資金費率拉下來長期成為負數(空方付給多方資金費)。

更不用說未來的熊市週期中,即使ETHENA沒有影響市場平衡,長期的負資金費率也會導致其協議收入上的入不敷出。

ETHENA將合約資金費率作為收益來源的底層設計,是一把雙刃劍:即可以為用戶提供大多數情況下(數據不造假同時持倉量不影響多空比)的穩定收益,但也框死了ETHENA這個項目的上限——市場容積率有限的情況下,USDe不可能持續發行,否則用戶的收益必然會收到影響。

另一方面,USDe的使用場景似乎沒有像ETHENA項目方所想的那麼順利。時至今日,最大的投資人和交易所,BINANCE仍然沒有支持USDe作為抵押資產。ETHENA所設想的雙飛輪:USDe需求上漲,帶動ETH上漲在眼下的市場裡更難以實現。

同時,作為一個鏈上的、DEFI領域的項目,ETHENA並不透明。作為用戶並沒有API可以觀察自己的資金是否真的被開設了相關的對沖倉位。某種程度上來說,這是違背區塊鏈本質的:去中心化。在交易所的黑箱裡對沖,任何呈現給用戶的數據都是可以被篡改和編寫的。

最後,ETHENA選擇發行穩定幣USDe來為用戶創造收入的選擇是很好的,但發行穩定幣本質上給整個項目釘上了一個玻璃天花板。ENA只有支持一個又一個資產來鑄造USDe,才能套取這些資產的合約資金費率,但這些資產並不是全部——市場裡還有無數山寨合約的資金費率成為散戶博弈的添頭,而ETHENA不可能去支持所有加密資產對USDe的鑄造。

欲渡黃河冰塞川,將登太行雪滿山。在漫漫長熊裡,等待ETHENA的考驗還有很多。

哦,忘了提ETHENA發行的除了USDe以外的另一個資產了,所謂的治理代幣ENA。在6月底ETHENA剛剛更新了ENA的代幣經濟學。但依然是新瓶舊酒。為人詬病的ENA用例稀少、賦能稀少的問題依然沒有得到解決。

我不明白,最基礎的質押功能為什麼要等到list數個月後才實裝?而給到用戶的APY僅有個位數——甚至不如質押ETH的收益率。

團隊似乎像是隻進不出的貔貅,大量的代幣收入和手續費收入直接被瓜分,絲毫沒有想過反哺給用戶,反而是增加了用戶的解鎖週期。

也是,畢竟ENA是你們聲稱的所謂“治理代幣”,除了一夜之間讓用戶既得的 ENA 一夜之間從每月解鎖改為每週解鎖,又要被迫鎖定 50%之外,你們還有什麼提案被通過嗎?

在最後,再次重申我的觀點:ETHENA是個有創新的截至目前看不錯的好項目,但ENA代幣是完完全全的shitcoin。