作者:Terry,白話區塊鏈

誰是鏈上加密市場的流動性基石與創新溫床?

大部分人可能都會說,是 DeFi。沒錯,作為鏈上流動性市場的基石,它不僅為存量資金提供了低摩擦交易、真實原生收益的大環境,更進一步成為引入諸如 RWA 等增量資金與底層優質資產的主要渠道,對整個加密市場的資金面而言,可謂是不可或缺的積極因素。

只是自從 2023 年以來,面對其他概念的輪番熱炒,DeFi 作為一個整體性敘事的聲量卻逐步式微,尤其是在市場狂瀉的大背景下往往大幅領跌,因此越來越鮮少有人提及,成為加密世界板塊輪動中被遺忘的敘事。

不過有值得注意的是,如今三年過去了,DeFi 敘事也開始出現了一些值得關注的新變化,無論是內部 Aave、Compound 等老牌巨頭的新動作,還是 Solana 等新興 DeFi 生態的發展,都出現了一些頗為有趣的變量。

01 一蹶不振的 DeFi 敘事

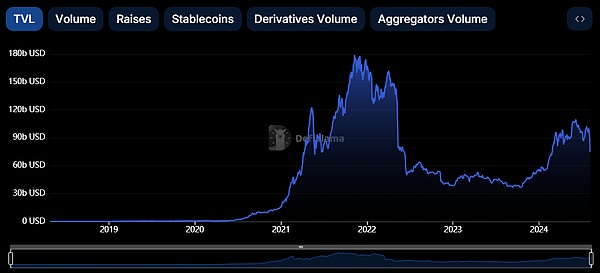

雖然 2020 年「DeFi Summer」在加密玩家的經歷中佔據了頗為深刻的一段記憶,但如果嚴格從時間線角度回顧,會發現整個 DeFi 市場的繁榮也只持續了一年半左右的時間,TVL 等數據的表現最為直觀。

據 DefiLlama 數據,2021 年 11 月,加密市場整體 DeFi 鎖倉量達到約 1800 億美元的歷史高點,隨後便一路震盪/下跌,並在 2022 年相繼歷經 Terra/Luna、Three Arrows Capital、FTX/Alameda 危機,流動性不斷被抽乾,最終在 2023 年 10 月觸及階段性低點。

截至發文時,整個 DeFi 賽道的總 TVL 回落至約 850 億美元(截至8月13日),僅相當於 2021 年年底歷史高點的 47%,且這種巨大的落差不僅僅反映在數字上,更體現在 DeFi 項目的生態發展和用戶信心方面。

譬如許多曾經備受矚目的 DeFi 項目,由於資金的撤離和市場信心的缺失,不得不縮減業務規模,甚至有些項目直接停止運營:

2023 年 9 月 20 日,DeFi 收益聚合器 Gro Protocol 宣佈停止運營並解散 Gro DAO;

2023 年 9 月 21 日,跨鏈 DeFi 借代聚合器 Fuji Finance 宣佈關閉協議並停止運營;

2023 年 12 月 15 日,DeFi 協議 SafeMoon 根據美國破產法第七章正式申請破產;

2024 年 1 月 30 日,固定利率借代協議 Yield Protocol 提醒用戶關閉在該協議的頭寸,1 月 31 日起結束官方支持;

2024 年 7 月 20 日,去中心化衍生品交易平臺 Rollup.Finance 宣佈將停止運營,基礎設施將在 2024 年 9 月 21 日之後全面關閉,用戶將有一個月的時間可以平倉並提取資金;

要知道,以上還僅僅是相對較為有名從而見諸報端的相關 DeFi 協議。實際上,據不完全統計,加密行業選擇停運的項目在 2023 年下半年以來猛然提速,整個賽道更是一度發生了「關停潮」,眾多項目彷彿在一夜之間紛紛陷入困境,無法繼續維持正常的運營。

而還在堅持的一眾 DeFi 協議,在二級市場上的Token價格表現也十分低迷,弔詭的是,即便是同一時期,一向被視為「Beta」收益的比特幣甚至以太坊的走勢,都要遠遠好於曾被視為「Alpha」的 DeFi Token的整體表現:

倘若我們以 2021 年 11 月(BTC:68999美元)作為一個重要的參照點進行分析,就能夠清楚地發現,如今比特幣的價格約為 60000 美元,其價格大約相當於當時高點的 86%;以太坊的價格約為 2670 美元,大約相當於彼時(ETH:4800)高點的 55%。

但 DeFi 領域的表現卻幾乎可以用慘不忍睹來形容,幾乎遭遇了腳踝斬——據 Binance 的 DeFi 合約指數數據顯示,現報價約 630,僅僅相當於 2021 年 11 月高點(3400)的不到 20%!

雖然這樣的對比或許不夠嚴謹,但也從側面間接地證明了一個不容忽視的事實:在整個大盤不斷回升甚至 BTC 創下新高的背景下,DeFi 領域卻未能跟上市場的整體步伐,也未能進一步吸引資金流入,投資者對於 DeFi 領域的熱情已經明顯降溫,不再像過去那樣熱衷於參與和投資 DeFi 項目。

這也為 DeFi 領域的未來發展敲響了警鐘。

02 OG DeFi 們的自救與擴張

不過,從 DeFi 賽道內部觀察,近期反而有一些頗為有趣的變量正在發生,其中尤以 Aave、Comound 等這些頭部藍籌項目的動作最為明顯。

1)MakerDAO:RWA 與穩定幣同步發力

MKR 某種程度上是表現最為堅挺的一批老牌 DeFi 項目,Maker 及 MakerDAO 也一直在尋求不斷進化,「Maker Endgame」更是 DeFi 協議採取的最大膽的舉措之一,尤其是在 RWA 領域的佈局。

截至 2024 年 8 月,據 Makerburn 數據顯示,MakerDAO 的 RWA 投資組合總資產已達約 21 億美元。

來源:Makerburn.com

來源:Makerburn.com

而 DAI 的總供應量也從去年 11 月以來重新站上 50 億美元的關口,此外 5 月份 MakerDAO 也提出將計劃推出取代 DAI 和 MKR 的新Token符號的穩定幣和治理Token。

其中 NewStable(NST)將作為 DAI 的升級版Token,依然專注於與美元保持穩定掛鉤,以 RWA 作為儲備資產,Dai 持有者可以自行選擇是否要升級為 NST。

而 PureDai 則旨在實現一個理想化的 DAI——採用高度去中心化的預言機,僅接受極度去中心化且經過充分驗證的抵押品(如 ETH、STETH),此外 PureDai 將推出借代平臺以最大化 PureDai 的供應量。

2)Aave:更新安全模塊並回購Token

7 月 25 日,Aave 官方團隊的治理代表 ACI 發起 Aave 新經濟模型的提案,提議啟動「購買和分發」計劃,從協議收入中在二級市場購買 AAVE 資產,並充實生態系統儲備來獎勵生態主要用戶。

同時通過新的安全模塊激活 Atokens 安全模塊,取消 GHO 借代利率折扣和引入 Anti-GHO 生成和銷燬機制,從而增強 AAVE 質押者與 GHO 借款人之間的利益一致性,此外還建議將當前的 AAVE 安全模塊升級為新的「質押模塊」。

說白了,由於之前 Aave 的安全模塊在壞賬處理效率等方面屢屢出現問題,譬如此前 CRV 獵殺戰中產生的 270 萬枚 CRV 的金庫壞賬——會導致臨時增發 AAVE Token進行拍賣,以覆蓋債務虧空。

因此新安全模塊最大的改變就是升級為「質押模塊」,從供應端堵住了這個增發的口子;同時因為將用協議收入從二級市場購買 AAVE 資產並將其分配給生態系統儲備,這也就在二級市場為 AAVE 找到了一個長期的需求方,雙管齊下,從供需兩個維度提升了 AAVE 的升值潛力。

3)Compound:巨鯨奪舍,福禍難辨

7 月 29 日,Compound 經歷了一場激烈的投票較量,最終以 682191 票對 633636 票的微妙優勢通過了第 289 號提案,決定將 Compound 協議儲備資金的 5%(價值約 2400 萬美元的 499,000 枚 COMP Token)分配給「Golden Boys」收益協議,用於在接下來的一年時間裡產生收益。

乍一聽起來,這似乎是個相當不錯的決策,畢竟這等於為 COMP 這個原本純粹的治理Token賦予了全新的收益屬性。然而當我們深入探究「Golden Boys」的背後,就會發現其中的端倪——其背後的主導者正是曾經成功通過類似治理攻擊手段控制 Balancer 的巨鯨 Humpy。

關於 Humpy 此前的成功歷史就不多做贅述,但本質上講,此次 Humpy 再度囤積大量Token,進而利用投票權將 2400 萬美元從 Compound 金庫中直接存入他所控制的 goldCOMP 金庫,從流程上來看或許是合法的操作,但不可否認的是,這種行為對於去中心化治理所造成的傷害是毋庸置疑的。

不過 Compound 也在昨天發佈提案,提出「提案守護者」的概念,旨在通過多籤機制防止惡意投票——守護者最初將由 Compound DAO 社區成員的 4/8 多重簽名組成,可以在協議面臨治理風險時否決已通過多數票並等待執行的提案。

除此之外,Uniswap 與 Curve 則相對顯得動作遲緩,其中 Curve 前不久再度遭遇了創始人的大額Token清算危機,而且一直以來如同懸在頭頂的達摩克利斯之劍一般的 1.4 億美元的 CRV 堰塞湖,在這次危機中也終於被引爆,引發了市場的巨大震動和不安。

03 小結

其實絕大部分 DeFi 項目在 2020 年的繁榮和 2021 年開始遇到的困局,從一開始就註定了——豐厚的流動性激勵是不可持續的。也正因如此,當下的 DeFi 藍籌們的新產品方向或Token賦能的嘗試,正是從不同渠道入手,開展自我救贖的一個縮影。

值得注意的是,雖然近期市場巨震,導致 DeFi 領域出現了大規模清算——以太坊 DeFi 協議在 8 月 5 日當天創下年內清算記錄,清算金額超過 3.5 億美元,但卻並未出現恐慌性的踩踏事件,也從側面說明 DeFi 自身的抗壓性在不斷增強,整體呈現出一種調整與探索並存的趨勢。

不管怎樣,作為加密市場的流動性基石和創新溫床,在泡沫出清之後,那些沒有死且持續創新的價值 DeFi 項目有望脫穎而出,重新吸引資金和用戶的關注,孕育出全新的敘事,迎來屬於自己的突圍。