目前,本週期中最大的下跌趨勢仍然未被市場完全消化,因此,數字資產市場的投資者們仍然還在觀望。但在表面的不景氣之下,長期持幣並繼續增持的決策似乎正在明顯迴歸。

摘要

經過幾個月沉重的分配壓力後,比特幣持有者的行為開始轉為長期持有和繼續增持。

現貨市場的活動表明,最近市場明顯轉向淨賣方,而且這種趨勢仍在持續。

與過去週期中,比特幣價格突破歷史峰值之後的情況相比,目前在全網資產中,由長期持有者持有的比例相對較大。

總體而言,鏈上指標表明比特幣持有者群體仍然信心堅定。

投資者回歸靜持

儘管市場開始從上週的拋售中緩慢復甦,但數字資產投資者仍然普遍猶豫不決。即便如此,在分析投資者對這些動盪的市場狀況的反應時,我們仍然能看到,堅定持有的趨勢開始在投資者群體中逐漸抬頭。

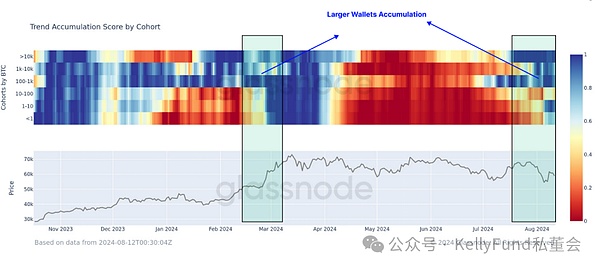

自3月份比特幣價格創下歷史新高以來,市場經歷了一段廣泛的的供應分配期,各種規模的錢包都參與其中。但在過去幾周裡,這一趨勢開始逆轉,這在那些與ETF相關的大錢包中表現的尤為明顯。我們注意到,這些大錢包似乎正在重新開始增持。

圖一:不同投資者群體的比特幣資產積累

累積趨勢得分(ATS)指標評估了整個市場的加權變化。當前,它表明,市場中的主導行為正在變成堅定持有比特幣,並且不斷增持。

這一轉變導致ATS近期達到了1.0的新高,這表明在過去的一個月內,投資者們在持續增持比特幣。

圖二:比特幣增持趨勢評分

這一趨勢在長期持有者中表現得尤為明顯——他們在幣價創下歷史新高之前大量拋售,但隨著市場轉冷,他們的投資策略重新轉為長期靜持,在過去的3個月內,共計有374,000枚比特幣轉入靜持狀態。

由此,我們可以推斷,相對於繼續拋售,對投資者而言,持有已經成為更加主流的交易策略。

圖三:長期持有者的持幣供應量

我們可以評估長期持有者供應量的7日變化,並以之作為評估其總餘額變化率的工具。

從中我們可以看到,來自長期持有者的影響舉足輕重,這是市場宏觀見頂的典型特徵。自從3月幣價突破歷史峰值以來,只有不到1.7%的交易日中,市場遭遇了更大的分配壓力。而最近,這一指標已恢復到正值區域,表明長期持有者開始重新堅定地繼續持有比特幣<span yes'; mso-bidi- font-size:10.5000pt;mso-font-kerning:1.0000pt;">。

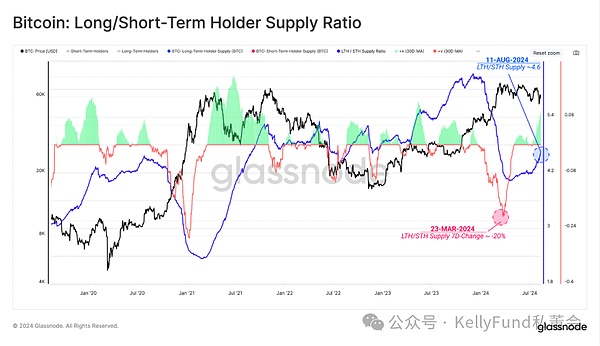

圖四:長/短期持有者供應比例

活躍投資者成本基礎這一指標是指市場上活躍比特幣的平均交易價格,而自今年4月至7月以來,現貨價格一直高於這一指標。

活躍投資者的成本基礎是代表投資者看漲或者看跌的大風向標。當前,市場已經成功在此水平附近找到支撐,這表明市場仍有潛力,而投資者同樣普遍對短期至中期的市場走向有積極預期。

圖五:已發現價格-市場活力比

評估現貨市場價格偏向

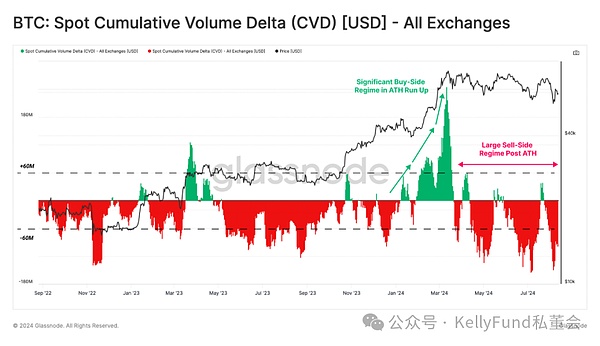

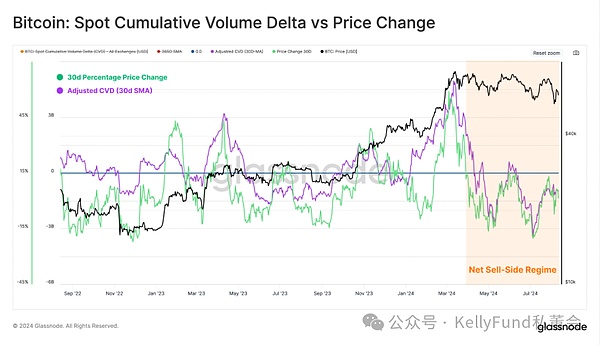

當市場處於技術性下行趨勢時,我們可以採用CVD指標來評估當前現貨市場的買/賣方壓力之間是否平衡。

該指標同樣可用於評估週期中段的市場趨勢,以及判斷價格在當前處於順風或者逆風狀態。自從比特幣價格最近創出新高以來,我們發現,市場一直處於淨賣方一側。

圖六:全交易平臺CVD

CVD正值表明市場處於淨買方一側,而負值則表明處於淨賣方一側。

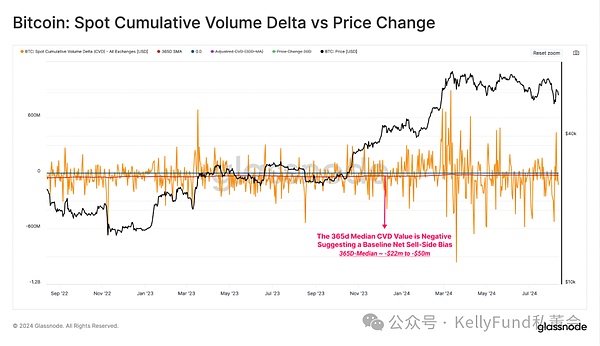

當我們分析現貨CVD的年度中位數時,我們可以看到,在過去的兩年中,這一指標在-2200萬美元和-5000萬美元之間波動,表明市場明顯偏向淨賣方。

圖七:CVD vs 價格變動

如果我們將這個長期存在的中位數視為CVD均衡的基線,我們可以生成一個調整後的指標,以修正這種長期賣方市場可能造成的統計學偏差。

如果我們將調整後的現貨CVD(30日簡單移動均線)與月度價格變化百分比進行比較,那麼我們將發現,這兩個指標在一定程度上可以互相印證。

從這個角度看,比特幣價格近期未能突破70,000美元區間這一事件,可以部分歸因於現貨需求疲軟(調整CVD值為負)。我們認為,當調整CVD指標轉為正值這一事件發生的時候,才是現貨市場需求復甦的真正訊號到來之刻。

圖八:調整CVD(30日簡單移動均線) vs 價格變動

追蹤市場週期

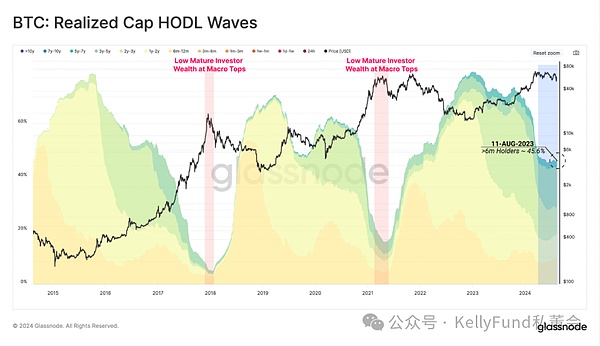

由於在最近幾個月裡,價格波動基本以橫盤為主,因此長期持有者的分配壓力明顯放緩。這導致他們持有的網絡資產百分比先是趨於停滯,而後,到了近期才重新開始增長。

儘管在比特幣價格創下新高之後,他們向市場施加了巨大的賣方壓力,但與之前幣價處於歷史高點時的情況相比,長期投資者持有的資產仍處於歷史高位。

這表明,如果比特幣價格在未來升值,長期持有者可能會繼續拋售比特幣來尋求獲利出局。但同樣的,由於價格走勢最近顯得疲軟,甚至出現整體下跌,他們傾向於繼續持有手中的比特幣,靜待升值。

儘管市場狀況不盡如人意,但這兩個觀察結果都表明,長期持有者群體在逆風中顯得更加堅韌並且充滿耐心。

圖九:長期靜持波段

最後,我們可以看到,長期持有者的賣方風險比率這一指標同樣支持我們的這一論斷。我們用這一指標來衡量投資者鎖定的已實現利潤和損失的絕對值之和,相對於資產規模(只計算已實現市值)。我們可以在以下框架下考慮它:

這一指標的高值代表當投資者賣掉他們的比特幣時,相對於其成本基礎而言,他們大賺或者血虧。這種情況表明市場亟需重新找到一個平衡點,這種情況通常會在價格劇烈波動之後出現。

這一指標的低值則代表當投資者的幣賣得不賺不賠。這種情況通常表示當前價格範圍內的“盈虧勢能”已經耗盡,這代表著當前市場基本一潭死水。

與之前價格突破歷史新高時的情形相比,在當前,長期持有者的賣方風險比率仍處於較低水平。這意味著他們群體獲得的利潤幅度相對於之前的市場週期相對較小。也就是說,他們還在等待價格上漲,然後再伺機出手,賺個盆滿缽滿。

圖十:長期持有者的賣方風險比率

總結

儘管市場環境動盪且充滿挑戰,但長期持有者的信心仍然堅定不移,而且他們還在繼續抓緊機會增持手中的比特幣。

與之前週期高點時的情況相比,他們所持有的比特幣比例更高,這表明他們正在以驚人的耐心等待更高的價格。此外,在週期中價格大跌的情況下,他們並未恐慌性地拋售比特幣,這充分說明他們仍舊對比特幣的未來樂觀且信念堅定。