來源:Kaiko Research;編譯:白水,金色財經

儘管上週美國通脹數據令人鼓舞,但加密貨幣市場仍大幅波動。根據最近的季度報告,截至第二季度末,高盛和摩根士丹利持有各種比特幣 ETF 的大量頭寸。此外,幣安與印度金融情報部門達成和解,希望重返印度市場。本週,我們將探討:

投資國債的加密項目前景;

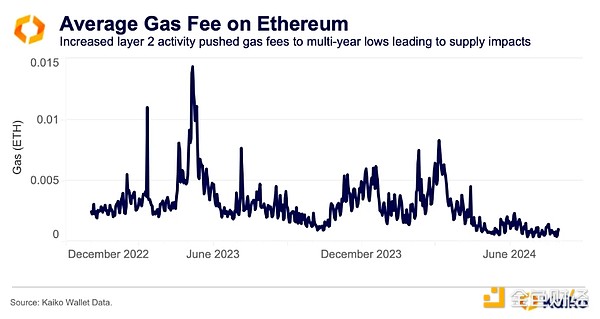

ETH Gas費達到多年來的最低點;

投資者對 AI 代幣項目的興趣仍然低迷。

本週趨勢

降息不太可能限制代幣化國債的吸引力。

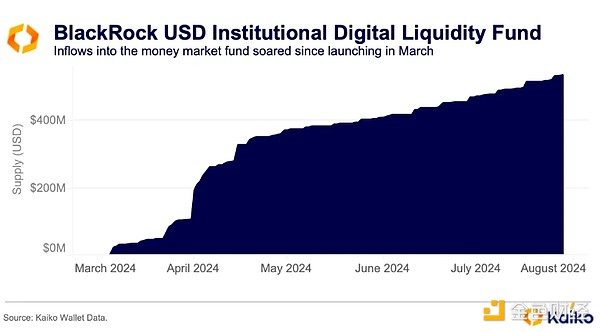

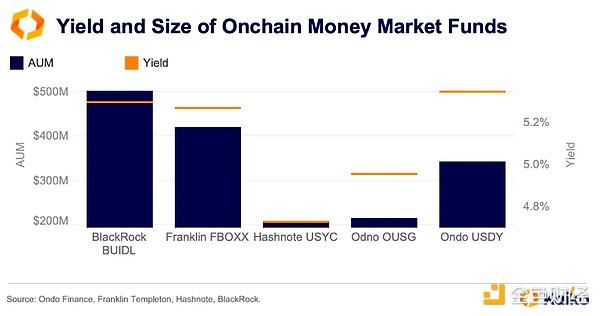

貝萊德的鏈上代幣化基金 BUIDL(貝萊德美元機構數字流動性基金)是過去 18 個月推出的眾多基金之一,提供對美國國債等傳統債務工具的投資。它迅速成為資產管理規模 (AUM) 最大的鏈上基金。該基金於 2024 年 3 月與 Securitize 合作推出,迄今已吸引超過 5.2 億美元的資金流入。

這些基金大多投資於短期美國債務工具。其他頂級基金包括富蘭克林鄧普頓的 FBOXX、Ondo Finance 的 OUSG 和 USDY 以及 Hashnote 的 USYC。每隻基金的收益率都與聯邦基金利率一致。

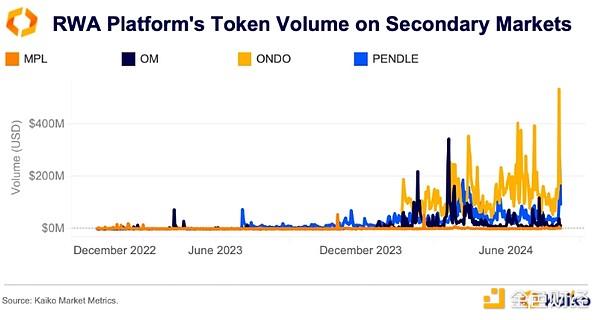

隨著這些代幣化基金的炒作不斷升溫,鏈上資金流和相關代幣的二級市場都出現了活躍度的提升。Ondo Finance 的治理代幣 ONDO 經歷了最大的交易激增,恰逢其與貝萊德的 BUIDL 宣佈合作。在 BUIDL 資金流入飆升和對鏈上基金的興趣不斷增加的背景下,ONDO 的價格在 6 月份創下了 1.56 美元的歷史新高。然而,炒作自此逐漸消退,隨著美國利率環境的變化,資金流入可能會面臨阻力。

自 8 月 5 日的拋售以來,美聯儲落後於形勢、需要更積極地降息以避免經濟衰退的說法愈演愈烈,市場目前預計今年將降息 100 個基點。

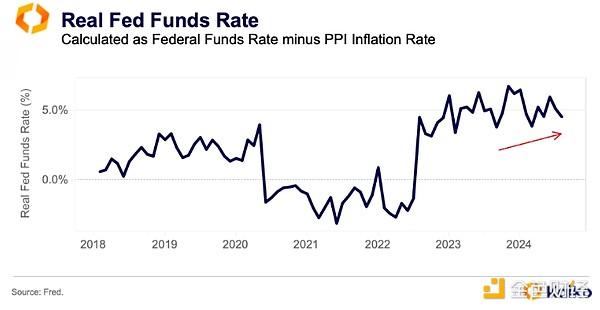

上週美國通脹數據弱於預期,鞏固了 9 月份降息的預期。然而,降息並不一定意味著放鬆貨幣政策。如果美聯儲下調名義利率,但通脹以相同或更快的速度下降,實際利率(經通脹調整後的名義利率)可能會保持穩定甚至上升。

事實上,即使美聯儲保持名義利率穩定,經生產者價格指數 (PPI)(衡量企業定價能力的指標)調整後的實際聯邦基金利率今年也溫和上升。

如果實際利率保持穩定,美聯儲降息的潛在刺激效應可能比預期的要弱。在這種情況下,與風險資產相比,美國國債可能仍然具有吸引力,因為投資者可能更喜歡流動性和安全性,而不是風險。

值得關注的數據

以太坊 Gas 費大幅下降對供應的影響。

以太坊的 gas 費用最近創下五年來的最低水平,這得益於第 2 層活動的增加以及 3 月份的 Dencun 升級,後者降低了第 2 層交易費用。此次費用降低對 ETH 有影響,因為費用降低意味著銷燬的 ETH 更少,從而增加了代幣的供應量。因此,自 4 月以來,ETH 的總供應量一直在持續上升。儘管有現貨 ETH ETF 等需求驅動因素,但這種不斷增長的供應量可能會在短期內抑制潛在的價格上漲。

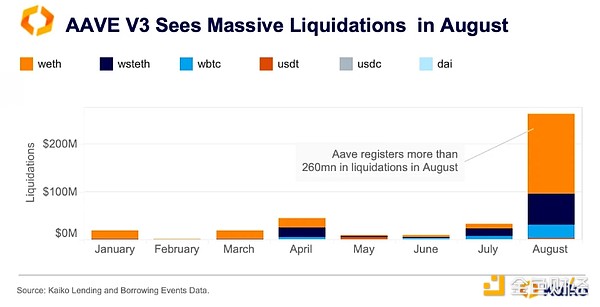

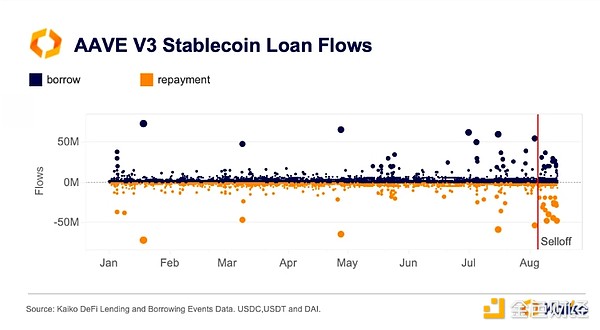

AAVE 抵押貸款需求降溫。

Aave V3 是 TVL 最大的 DeFi 借貸協議,在 8 月 5 日開始的加密貨幣價格暴跌和市場大範圍拋售中,清算金額超過 2.6 億美元,此後,8 月份對 Aave V3 抵押貸款的需求降溫。

Aave V3 在 5 月至 7 月期間錄得淨流入,借款超過還款。7 月份,穩定幣借款量創下 14 億美元的年內新高,而還款總額為 12 億美元,淨流入量達到約 2 億美元。然而,在最近的拋售之後,這一趨勢已經逆轉,自本月初以來淨流出量超過 2 億美元。

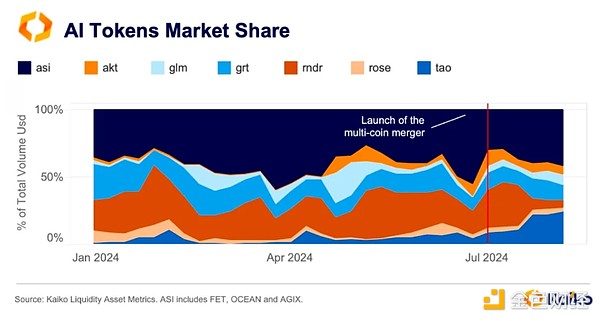

AI 加密代幣合併努力重新激發市場興趣。

上個月,三大以人工智能為重點的加密項目——Fetch.AI、SingularityNET 和 Ocean Protocol——啟動了將其原生代幣合併為一個代幣的第一階段,稱為人工智能 (ASI) 代幣。此次合併最初於 3 月宣佈,是一項更廣泛計劃的一部分,旨在開發一個新的人工智能平臺,為“大型科技公司控制的現有人工智能項目提供去中心化的替代方案”。

自 7 月以來,SingularityNET 的 AGIX、Ocean Protocol 的 OCEAN 和 Fetch.AI 的 FET 代幣的總市場份額已從 30% 上升至 40%。然而,我們的逐筆交易數據顯示,這一增長主要是由拋售增加推動的,這表明交易員認為合併是一個風險事件。

自第二季度開始以來,對人工智能代幣的總體需求急劇下降。8 月初,每週交易量暴跌至 20 億美元,較第一季度超過 130 億美元的多年高點下降了六倍。

與人工智能相關的加密代幣與使用人工智能來改善安全性、用戶體驗、支持去中心化交易所或提供圖像和文本生成服務的項目相關。然而,它們與芯片製造商 Nvidia (NVDA) 的 60 天相關性一直很弱,而 NVDA 被廣泛認為是押注潛在的人工智能相關繁榮。目前,相關性徘徊在 0.1-0.2 左右,低於 3 月份的 0.3-0.4 的峰值。相比之下,它們與比特幣的相關性仍然很強,截至 8 月初,相關性在 0.5 到 0.7 之間,這表明交易員將這些項目視為高貝塔加密押注。

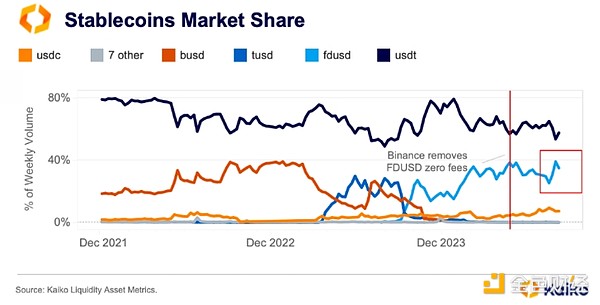

FDUSD 在幣安的市場份額創下歷史新高。

7 月底,穩定幣 FDUSD 在幣安的市場份額創下 39% 的歷史新高,扭轉了過去三個月持續的下降趨勢。這一增長引人注目,因為該交易所早在 4 月份就重新為普通用戶和 VIP-1 用戶引入了 FDUSD 交易對的零佣金。

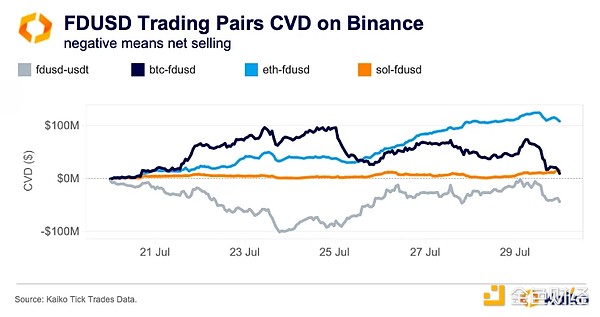

仔細檢查逐筆交易數據表明,FDUSD 交易量的激增主要是由於幣安四種主要 FDUSD 計價對的購買量增加,以及其他穩定幣(尤其是 Tether 的 USDT)的輪換。

這尤其有趣,因為比特幣在同一時期(未繪製圖表)在幣安的 USDT 市場上遭遇了強勁拋售。

受香港監管的 First Digital USD (FDUSD) 於 2023 年 6 月推出,不久後開始在幣安交易,且不收取掛單費和接受費。到 2024 年,其每日交易量猛增,平均達到 65 億美元,是第二大穩定幣 USDC(10 億美元)交易量的六倍多。然而,FDUSD 的成功在很大程度上依賴於幣安,因為它僅在該平臺上交易,並且與其費用政策密切相關。

日本市場引領加密貨幣拋售。

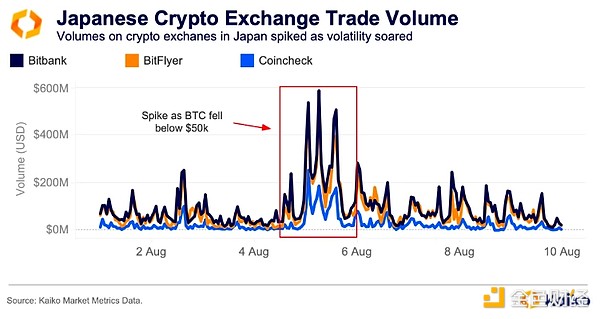

日本央行 7 月底加息是 8 月份金融市場波動性飆升的前兆。由於日本利率環境的變化和美國糟糕的經濟數據令投資者感到恐慌,加密貨幣市場與股市一起暴跌。

8 月第一個週末的後果立即衝擊了加密貨幣市場。整個週末,BTC 下跌超過 12%,到歐洲時間週一早上跌破 5 萬美元。在拋售期間,日本加密貨幣交易所的交易量激增,尤其是 Bitbank 和 Bitflyer,達到自 3 月初比特幣創下新高以來的最高點。

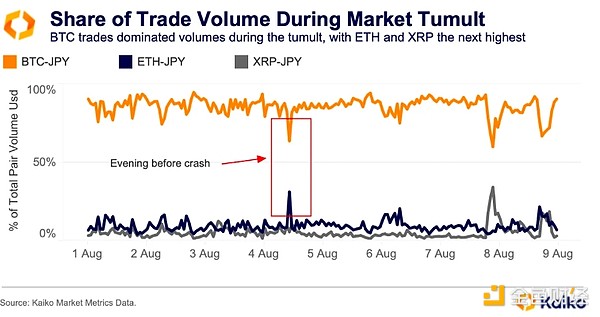

交易量激增的主要原因是 BTC-JPY 市場的交易活動,其次是 ETH-JPY 和 XRP-JPY 市場。然而,日本加密貨幣市場在日本時間週六晚上出現了有趣的 ETH 交易量份額激增,一度佔據超過 30% 的交易量。交易量激增發生在大部分波動的前一天,恰逢有關 Jump Trading 已開始清算其 ETH 頭寸的報道引發恐慌。

日本市場相對於美國和其他主要地區採取先發制人的舉措背後的原因是什麼?8 月初的波動很大一部分與日元套利交易有關。

套利交易涉及交易者以低利率借入一種資產(本例中為日元),並將其再投資於收益更高的資產,如美國國債。考慮到日本投資者是美國國債最大的非美國投資者群體,大多數人可能同時投資於這兩種資產。這種投資恰逢日本央行加息和美聯儲降息可能性飆升之際。

當市場穩定時,套利交易效果最好。因此,當日本央行自 2007 年以來第二次加息時,這種交易突然失去了吸引力。