藉著 Babylon 的上線和 Lorenzo 質押的開放,說說 BTC 生態最近的發展。

編者語:今日,比特幣質押協議 Babylon 已開啟 BTC 質押主網啟動的第一階段,比特幣持有者可以開始鎖定 BTC 進行質押。UniSat 研發的比特幣可擴展網絡 Fractal Bitcoin 也計劃於 9 月 1 日正式上線主網,吸引了眾多關注。比特幣生態近期動作頻頻,許多用戶都看好其或將在近期迎來生態的又一次大爆發。ABCDE 投研合夥人 Lao Bai 在 X 上發表了自己對比特幣生態發展的分析,火星財經轉載全文如下:

從 Ordi 帶火了 BTC 生態至今,其實 BTC 快速壓縮走了一遍 ETH 走過的路線 - 先火鏈上資產(ERC20)- 再來擴容方案(Rollup)- 再到 Staking/Restaking。但因為沒有類似 ETH Foundation 和 V 神這種定海神針來定方向,所以 BTC 這邊基本屬於一個百(luan)花(qi)齊(ba)放(zao)的局面。

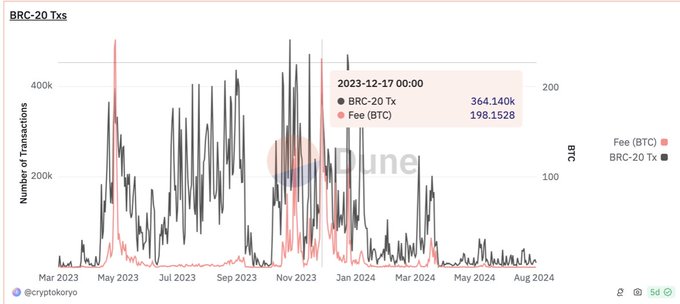

資產端先火了 Ordinal,然後 Brc20,Arc20,Src20,Orc20 等等各種 XX20,瘋一般的往外湧,很多人去年欣喜的覺得 BTC 安全模型解決有望了(再過個二三十年再經歷四五次減半區塊獎勵就可以小到忽略不計了,鏈上必須有足夠的 TX 來給礦工支付手續費),去年末銘文瘋狂打新那會手續費也的確是超過的區塊獎勵,看這個圖就能看出來,最多的時候一天 300BTC 的手續費。

再看看 8 月……每天就 0. 幾的 BTC 手續費收入了,4,5 月份 Rune 短暫火了一陣,然後接著熄火。

走完了 ETH 2017 年的 ICO,接著就是以 Merlin 為代表的擴容方案,先拿 ETH 的 EVM 現成技術棧+一個多籤側鏈跑起來先(話說 Polygon - 當時還叫 Matic 同樣也是這麼幹的)。

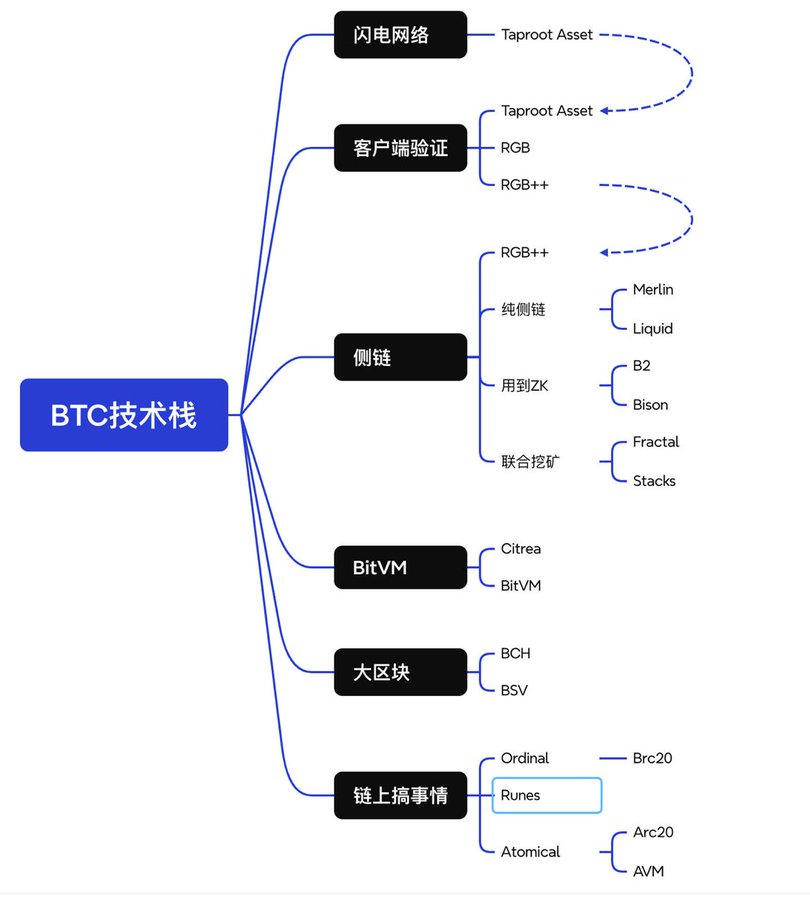

然後擴容方案,相對於 ETH 那邊官方定調的 Rollup,BTC 這邊可就多了太多了。簡單畫了個圖,基本是這樣的(把鏈上資產也歸進去算一個技術分支了)。

目前 Taproot Asset 只能作轉賬這一件事兒,最 BTC Native 的(也就是說從 UTXO 特性出發)肯定是 RGB(9 月主網能不再跳票不?),RGB++& UTXO Stack,以及 Unisat 的 Fractal(最近呼聲很高)。

圖裡其實還漏了一個路線,就是類 1.5 層的合約虛擬機擴展,代表無疑是 Arch Network,最近聊到的 OP_NET 也算,只不過 Arch 用了 ZKVM,OP_NET 用的是 WASM。

擴容方案這條路因為技術棧實在太雜亂,比資產還亂,所以最終誰能跑出來還真不好說,只能說各有各的優劣,交給時間,交給市場。這個方向說個悲觀點的論調,也許最終全部證偽也不是不可能,畢竟 BTC 當前「電子黃金」的主敘事,其實是用不到擴容的,擴容更多還是為了「鏈上資產」服務的,如果鏈上資產這條路線沒起來,擴容自然也就失去了意義。

最後說下第三階段(Staking/Restaking)

這條路線比前兩個路線其實都來的 Solid 一些,因為與電子黃金敘事完全不衝突,甚至還是一個完美的補充 - 釋放黃金的流動性,順道把黃金變成一個生息資產!

這個階段最為重要的項目無疑是 Babylon,因為 BTC 不像 ETH 天然具有 POS 的 Yield,在 Lido 存在的前提下,EigenLayer 的 Restaking 敘事對於 ETH 自身來講更像是一個 Booster,或者說錦上添花。而 Babylon 對於 BTC 來說那就是雪中送炭了,把 BTC 通過 Trustless 方式去 Restaking,產生 Yield,BTC 便不再是一個無息資產的「黃金」了。

另外兩個在這個路線值得一提的是 Solv 和 http://DLC.Link, 前者通過 Cefi+Defi(Babylon 入口之一)的形式給 BTC 以利息+SolvBTC 的流動性,後者則是在 WBTC 目前飽受信任危機的大環境下,利用 DLC 技術 mint 出 dlcBTC,「Trustless Bridge」BTC 到 ETH,Solana 等各個鏈上參與 Defi 生態,方便理解,簡單看作一個去中心化且安全版本的 WBTC 就好。

言歸正傳,回到 Babylon 與 Lorenzo,Babylon 無疑對標的是 EigenLayer 的生態位,那麼自然會有資產入口,即 LST/LRT 的生態位也極其重要,EigenLayer 那邊有 Etherfi,Renzo,Puffer 等,Babylon 這邊也同樣有 Solv,Lombard,Lorenzo 幾家爭奪入口。

各家的差異化相對 Eigen 那邊 LRT 幾個龍頭項目要更大一些,像是 Solv 除了 Babylon,還在 Cefi 上有收益,Defi 上也有、跟 Ethena,Merlin,Arb 等各個 BTC/ETH 相關的項目與二層的合作收益等等。

Lombard 則在資本和圈內資源上佔據著優勢,同時其發行的 LBTC 也是安全性做的最足的一個,用到的 CubeSigner(一個專業的非託管密鑰管理平臺)+ Consortium(一個行業領袖節點組成的類聯盟鏈節點網絡)是我目前見到在安全和靈活性上最為 Balance 的解決方案了。

Lorenzo 則是直接把 Pendle 的本息分離功能集成了進去, BTC 本金部分的流動性質押代幣 stBTC(每個質押項目相同), 利息部分的流動性質押代幣 YAT(每個質押項目不同), Lorenzo 也是目前市面上唯一為用戶提供 YAT 及積分雙激勵系統 LST 項目,目前總限額 250BTC(為了確保用戶收益),還有幾十個 BTC 左右的容量,預計很快也會滿,先到先得。

最後提一嘴,相對於 BTC 鏈上發行資產和擴容這兩個方向,BTC 的生息/流動性釋放是一個更看得見,摸得著的方向,從 Binance 對這個方向尤其是資產入口的佈局也可見一斑。上述提到的項目裡,Renzo,Puffer,Babylon,Solv,Lorenzo Binance 都有投資。所以老鐵你懂的,這個賽道,得瞪起眼來重視下!