什麼是 PayFi:以區塊鏈為核心技術的未來金融體系

PayFi 顧名思義,就是一個結合「支付」(Payment)和「金融」(Finance)功能的概念,廣義上來說,是指基於區塊鏈技術的支付基礎設施和金融服務。

PayFi 被認為是傳統金融(Web 2)和去中心化金融(DeFi)之間的橋樑,結合了兩者的優勢,為機構、企業到消費者提供更靈活、高效和安全的金融解決方案。

過去的 Crypto Payment V.S 2024 的 PayFi

就區塊鏈發展歷史來說,支付並不是一個多新穎的賽道,比特幣一開始就是作為一個點對點支付的工具,但過往的 PayFi 通常專注在解決傳統金融的不足之處,直到近年 RWA 的概念興起,讓 PayFi 的應用範圍不僅限於支付,還包括數位資產的儲存、管理和投資等功能。

PayFi 不只結合 RWA 應用讓用戶在日常消費之餘讓金流更彈性或者獲得更多的回饋,還加入這 AI 的功能例如自動尋找最低成本的支付路徑,甚至加入融資借貸的服務,逐漸形成一個完整的金融生態系統。

簡單來說,過去的區塊鏈支付是 Crypto Payment,而如今的 PayFi 是:Payment+RWA+AI 的集合體。

Solana 基金會主席 Lily Liu 就在今年的 ABS 亞洲區塊鏈峰會上喊出了 PayFi 一詞,並認為 PayFi 可能是本輪最重要的敘事之一:「PayFi 是圍繞貨幣時間價值創建新的金融市場。鏈上金融可以實現全新的金融模式,以及傳統金融中不可能實現的產品體驗。」

過去的 Crypto Payment:去中心化支付、跨境轉帳、自動化金融

當然,PayFi 之所以在近年能有技術和概念上的突破,在很大程度上是仰賴前人打下的基礎,在進入 PayFi 之前,讓我們先了解一下「傳統 Crypto Payment」應用:

去中心化支付系統

傳統的跨境支付通常涉及多個中介機構,例如銀行和支付處理商,讓整個流程耗時費錢,PayFi 則是利用區塊鏈技術來建立不依賴於中介機構的支付系統,消除傳統支付過程中的延遲、結算時間和高額手續費。

Ripple 公司開發的 RippleNet 網路目前已經成為全球跨境支付領域的關鍵角色,除了是 AWS 的合作夥伴,RippleNet 在全球有超過 100 家金融機構使用 RippleNet 旗下的 xCurrent、xRapid、Xvia 等服務來處理及時付款、降低流動性成本和整合全球匯款,利用區塊鏈技術來提供更快的交易速度和更低的成本,同時確保交易的透明性和安全性。

跨境支付與匯款

傳統的跨境支付或匯款通常需要數天時間才能完成,且因為中間經過不同的國家匯兌、銀行和第三方機構而導致手續費昂貴,PayFi 讓跨境支付和匯款可以在數分鐘內完成,且成本顯著降低。

美國的 BitPay 是一個基於區塊鏈的支付處理平台,可以一站式進行消費支付、錢包存儲以及不同幣種之間的換匯,BitPay 讓商家可以接受比特幣等加密貨幣作為支付單位,同時可以選擇將收到的加密貨幣立即兌換成法定貨幣,進而消除了一般消費者或商家認為加密貨幣價格波動可能帶來的風險。

而除了支付,PayFi 的應用也可以為蓬勃發展的電子商務平台提供更靈活的支付選項,支持全球用戶進行無縫交易。像是 Shopify 等平台已經開始探索將區塊鏈技術融入其支付系統,以降低交易成本並提高支付速度。

智能合約與自動化金融

PayFi 利用智能合約來自動執行支付協議和金融合約,減少人工介入,不但可以 24/7 全天候運作提高效率,也能降低人為疏失導致的風險。

Uniswap 和 Aave 等知名的 DeFi 平台就是相關應用的典型代表,平台允許用戶在無需信任第三方的情況下進行交易和貸款,並透過智能合約來自動執行這些金融操作,提高了金融服務的效率和透明度。

如今的 PayFi:即時沖銷結算、貿易與企業融資與其他應用

(取自 Huma Network)

根據 PayFi 網路 Huma Network 的研究,過去數十年間主導全球支付產業的是融資機制,融資機制透過提供即時資金,打破了各種交易時間上的限制。

像是信用卡允許消費者在未來還款之前進行消費,推動了每年 16 兆美元的商家支付;貿易融資則保障了企業在商品交付或付款前順利完成交易,每年創造 10 兆美元的 B2B 支付;跨境支付中的預籌資金確保了匯款和全球結算的及時性,造就了每年 4 兆美元的跨境支付,讓仰賴匯款的單位能夠按時獲得資金。這些機制通過時間性的調節,有效推動了支付系統的擴展和應用。

因此,新興的 PayFi 可以說是一種利用貨幣價值的時間差獲取資金流動性與利潤的產業。

即時沖銷結算(Instant Settlement)

即時沖銷結算是指在金融交易中,交易一經確認便立即完成結算,而無需像傳統金融需要等待數日。在傳統的金融系統中,交易結算通常涉及多個中介機構,並且需要等待一定的結算周期,這可能導致資金的延遲轉移,進而增加風險和成本。傳統支付巨頭每年花費近千億美元維持支付網路的營運,而區塊鏈技術可以通過去中心化和自動化的特性,實現即時且自動的結算來消除這些問題。

JP Morgan 摩根大通開發的 Liink 平台已經成為全球金融機構之間加速跨境支付和即時沖銷結算的重要工具。Liink 平台是摩根大通區塊鏈部門 Onyx 部門的一部分,目前已經被超過 400 家金融機構所採用,透過區塊鏈技術實現更快速的資金轉移、降低結算時間和成本,使交易能夠在幾秒鐘內完成,大大提高了跨境支付的效率並減少了對手方匯率波動的風險。

貿易與企業融資

貿易融資是指在國際貿易中,提供資金支持以媒合進出口企業之間的交易。然而,傳統的貿易融資流程通常依賴紙質文件和多方驗證,讓交易過程非常緩慢,還容易出現操作風險導致成本增加。像是信用證(Letter of Credit, LC)等傳統工具的處理需要多個中介機構參與,延長了交易完成的時間,也增加了資金流動的不確定性,在現代全球化經濟中顯得低效且成本高昂。

Contour 平台是一個基於區塊鏈技術的貿易融資解決方案,專注在數位化處理信用證等貿易融資工具,加快全球貿易的速度和透明度。目前廣受全球多家大型銀行和企業的歡迎,透過將信用證數位化並儲存在區塊鏈上,使交易各方能夠即時查看和驗證文件。一旦交易條件達成,Contour 平台便可透過智能合約自動完成支付和即時沖銷結算,大大縮短了貿易融資的周期,減少操作風險並大幅降低交易成本。

其餘新興應用 - 什麼是 Buy Now, Pay Never?

除了上述應用,PayFi 還能在所有與金融相關的環節發揮潛力,例如 Solana 基金會主席 Lily Liu 提到的 Buy Now, Pay Never 零售交易,不同於傳統的 BNPL(Buy Now Pay Later)只是延後付款時間,BNPN 讓消費者可以直接利用借貸平台的利息支付消費,而不用額外動用本金。或者我們先前介紹過的鏈上發票融資代幣化平台 Polytrade Finance,幫助企業預先獲得應收帳款。

你熟悉的企業都已經一腳踏進:Web 2 巨頭在 PayFi 的佈局

過去幾年隨著區塊鏈技術的普及,許多 Web 2 大型公司早已積極佈局,透過提升金融服務的效率和安全性,保持在競爭激烈的市場中的競爭優勢,具體資訊可以透過我們過去的文章一一回顧。

PayPal,作為全球頂尖的線上支付平台之一,早在 2020 年便踏入加密貨幣市場,允許用戶購買、持有和銷售加密貨幣,支持加密貨幣支付並推出自己的穩定幣 PYUSD,PYUSD 一上線便與 Kamino 合作,現在在 Kamino 上借出 PYUSD 仍然有 12.46% 的 APR ,目前已經位列第六大穩定幣。在傳統支付業務與區塊鏈技術結合的道路上建立實質性的進展。

▌推薦閱讀:PayPal 穩定幣 PYUSD:最佳用途、購買管道與安全隱憂解析

此外,全球最大的兩家支付處理公司 Visa 和 Mastercard 也不落人後,Visa 推出了支持加密貨幣支付的信用卡並與多家區塊鏈公司合作,致力於開發基於區塊鏈的支付解決方案。Mastercard 也推出了自己的區塊鏈支付平台,並宣布支持加密貨幣交易,進一步推進 PayFi 領域的發展。

▌推薦閱讀:Visa 為何獨家指名 Solana? 從全球支付現狀與 Sol 鏈技術看起

▌推薦閱讀:Paymaster 免 Gas Fee 時代來臨?Visa 讓你這輩子不用再買 ETH!?

而雖然 Amazon 尚未正式進軍加密貨幣支付領域,但 Amazon 在區塊鏈技術上的投資已經可以看到初步成效。Amazon Web Services(AWS)在過去幾年間推出多種區塊鏈解決方案,並有傳聞指出 Amazon 正在研究自己的加密貨幣支付系統。

這些公司佈局 PayFi 的動向不僅展示企業本身在技術創新方面的領導力,也預示著全球重要金融機構對 PayFi 賽道的重視,PayFi 將會重塑未來的支付和金融交易的生態已經在某種程度上成為共識。

研究 PayFi 看哪些:從基礎設施到末端消應用

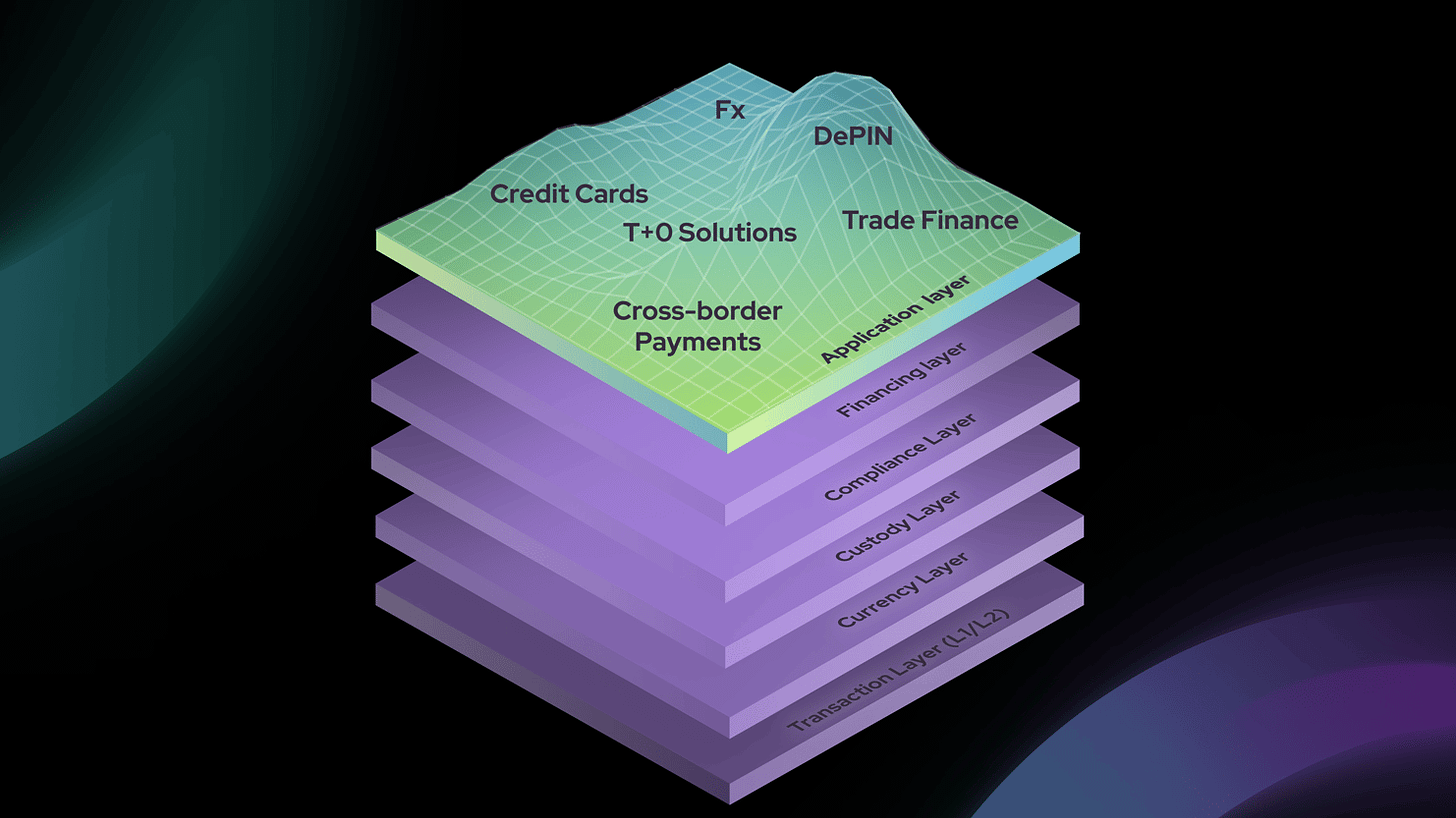

關於如何研究 PayFi 這一個新興領域,Huma Network 提供了一個很好的研究框架,字基礎設施到末端應用分為:交易層、貨幣層、保管層、融資層、合規層。

交易層:著重在提供高吞吐量和低成本的支付處理能力,簡單來說就是區塊鏈本身是否有足夠的資源應付金融支付結算的效能需求。

可關注項目:Solana、Stellar、Scroll

貨幣層:亦即穩定、可信賴且流動性佳的交易單位,也就是符合監管要求且廣泛使用的穩定幣,可以為支付和儲蓄提供靈活的解決方案。

可關注項目:PYUSD、USDM

託管層:機構的金融服務需求相當複雜嚴謹,因此可以多方控制的資產管理和客製化的賬戶控制相當重要,包括各種第三方託管服務和抽象帳戶錢包服務。

可專注項目:Plimico、Safe、Gelato

融資層:融資協議和關鍵在於風險管理的基礎設施,像是預言機、鏈上 DID、信用評估、驗證和承保的相關工具。

可關注項目:Huma、Polyflow、Credora、Pyth、Chainlink

合規層:近年國際反洗錢的監管力度越收越緊,因此運用加密貨幣進行實際支付時最關鍵的就是是否能夠達到合規,能夠協助和確保合規的設施至關重要。

可關注項目:Plume、Poltmesh

應用層:直接面向用戶的末端應用,儲存、消費、支付、借貸,發展出 PayFi 在金融各個環節的可能性。

可專注項目:Arf、Vishwa、Payman、Reap、Zeebu、Raincard