要點:

- 穩定幣流動已轉為正向,使得總供應量超過1600億美元,接近歷史新高。這表明市場流動性改善,加密生態系統中可用資金增加。

- 穩定幣生態系統在多樣性、使用場景和風險特徵方面持續擴展,從法幣抵押、加密貨幣抵押到生息和協議原生穩定幣。

- 隨著穩定幣抵押品日益由美元等價物和現實世界資產(RWAs)組成,利率環境的變化可能會影響各種穩定幣的盈利能力和吸引力。

引言

在本期Coin Metrics的《網絡狀態》報告中,我們將探討多樣化的穩定幣生態系統,重點關注錨定機制、抵押品組成方式以及在變化的利率環境中收益的來源。

穩定幣供應推向新高

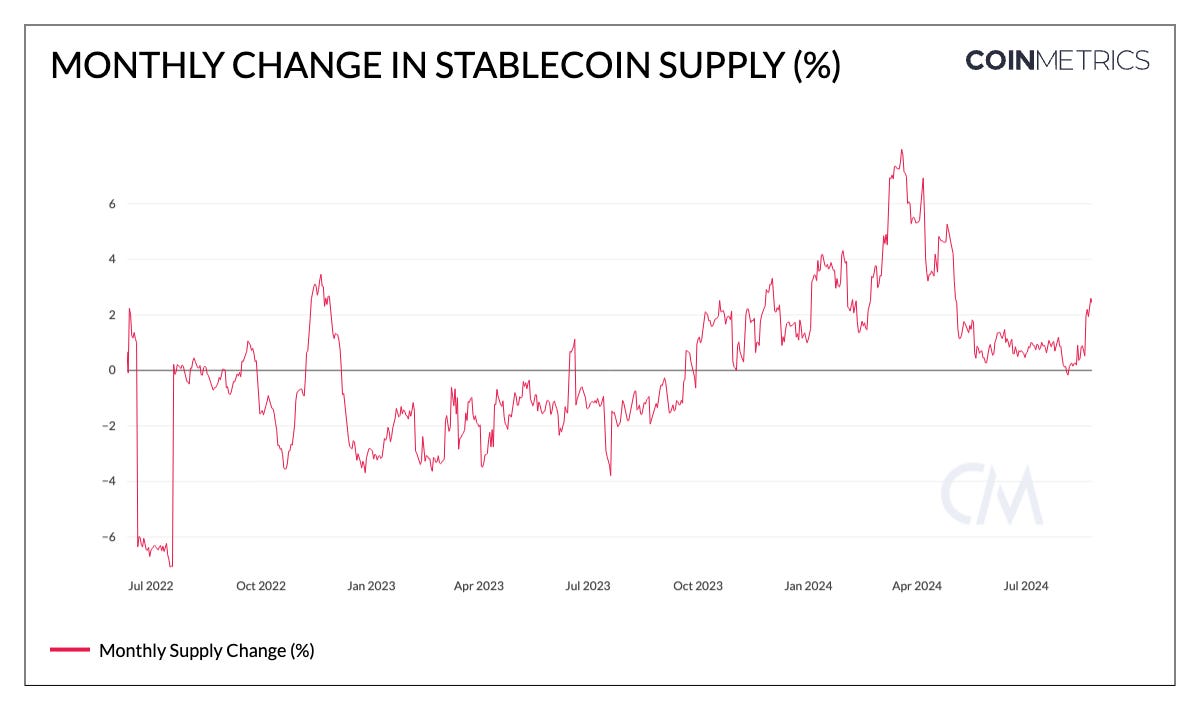

在第二季度的整合期之後,穩定幣總供應量在8月份呈現正增長趨勢,表明流動性增加以及生態系統中的資本流入潛力提升。如下圖所示,圖表展示了穩定幣供應的月度變化。

來源:Coin Metrics網絡數據專業版

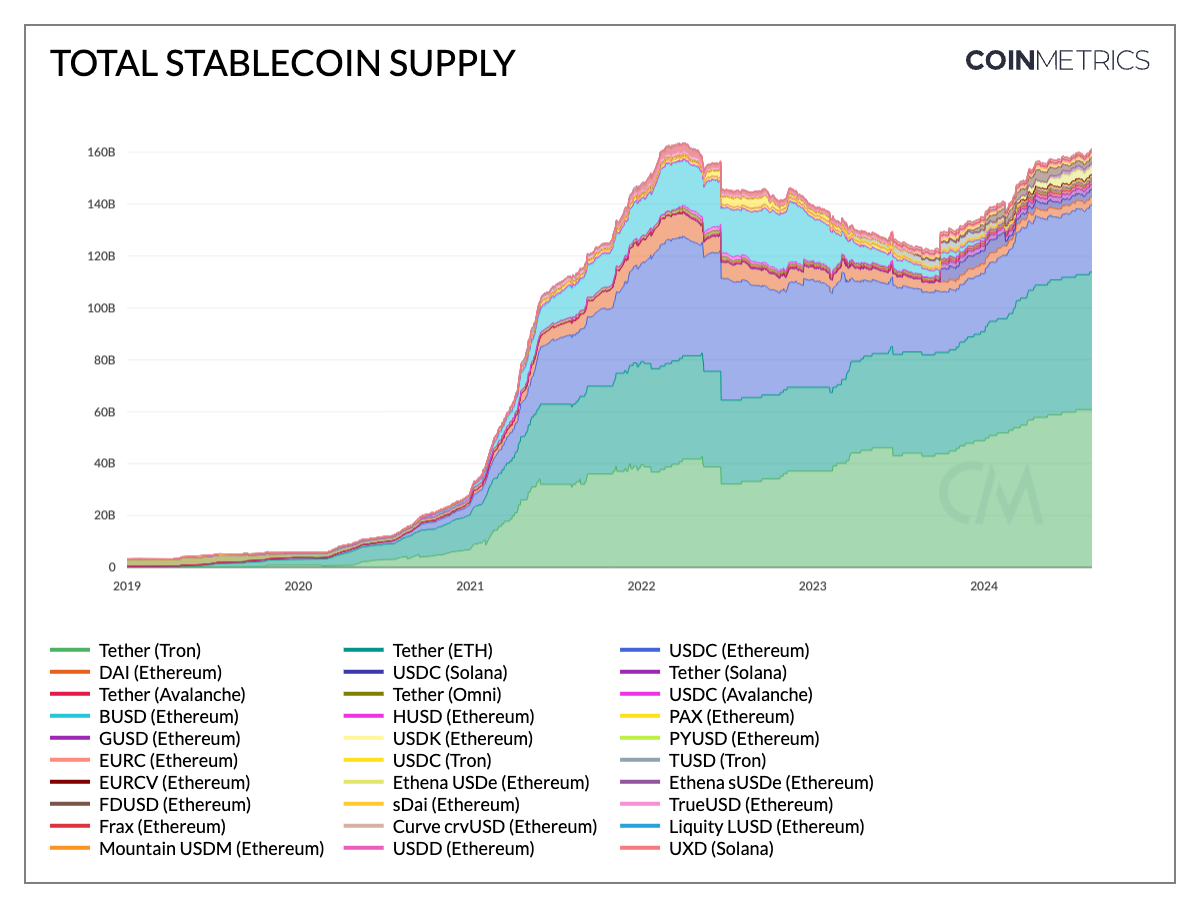

因此,接近1610億美元,穩定幣總供應量再次接近歷史新高。Tether保持超過70%的市場份額,其中以太坊上的USDT增長了28%,Tron上的USDT增長了26%,全年總供應量達到1190億美元,分佈在包括Solana和Avalanche在內的多個網絡。同時,Circle的USDC供應量已增長至約340億美元,在Solana和以太坊的Layer-2網絡(如Base)上擴展。雖然DAI的供應量下降至約31億美元,但存入Maker的DAI儲蓄率中的DAI代幣化版本sDAI(儲蓄DAI)已增長至13.4億美元。

新興的穩定幣也獲得了關注:以太坊上的First Digital USD(FDUSD)在8月份增長了56%,達到30.7億美元,而Ethena的USDe(29.6億美元)和sUSDe(11.6億美元)合計達到了41.2億美元。值得注意的是,PayPal的PYUSD在Solana上的增長迅速,超過了其在以太坊上的3.64億美元供應量,總供應量達到10億美元。

來源:Coin Metrics網絡數據專業版

競爭採用

多樣化的抵押方式

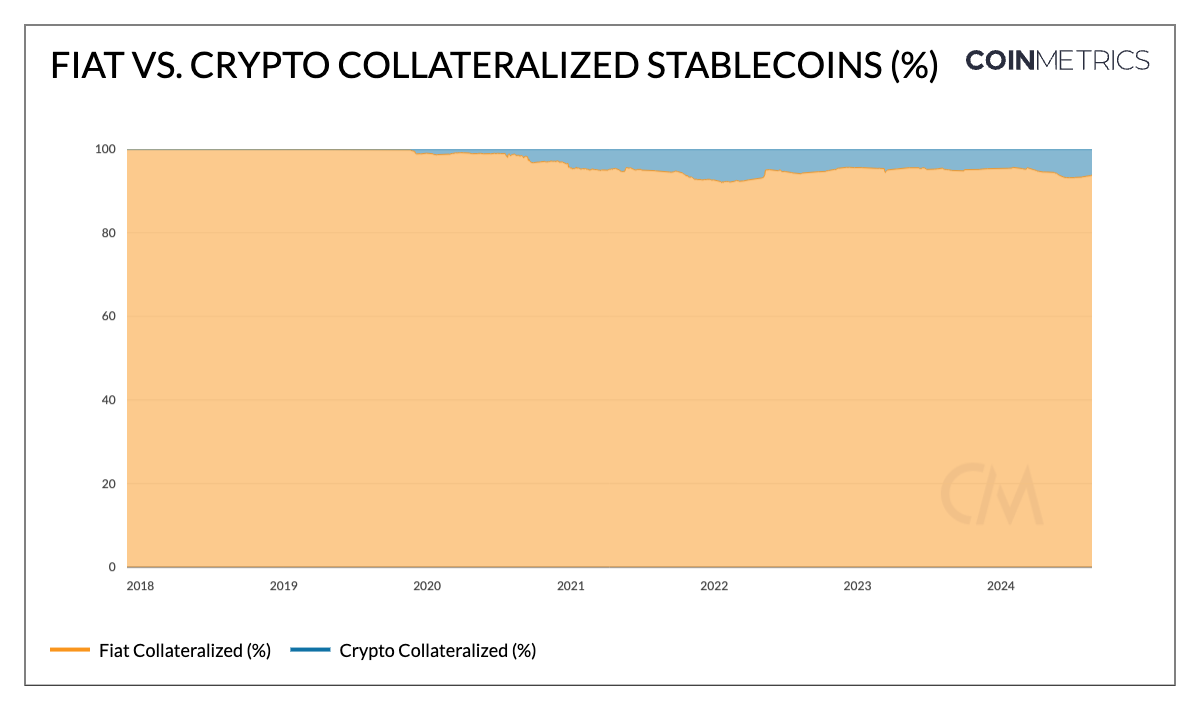

為了提高作為價值儲存工具的實用性,穩定幣生態系統中出現了各種資產組成或抵押方式,影響了這些產品的風險特徵、運營特點和監管前景。超過90%的流通穩定幣供應是由法幣抵押的,如Circle的USDC、Tether的USDT和PayPal的PYUSD,它們由美元和現金等價物資產支持,將其穩定性與傳統金融系統聯繫起來。

其他如MakerDAO的DAI和sDAI,提供了傳統記賬單位的替代方案,由一籃子加密資產和現實世界資產(如私人信貸貸款或國債)支持。45%的DAI由加密資產支持,40%由現實世界資產抵押。

來源:Coin Metrics網絡數據專業版

替代計價單位

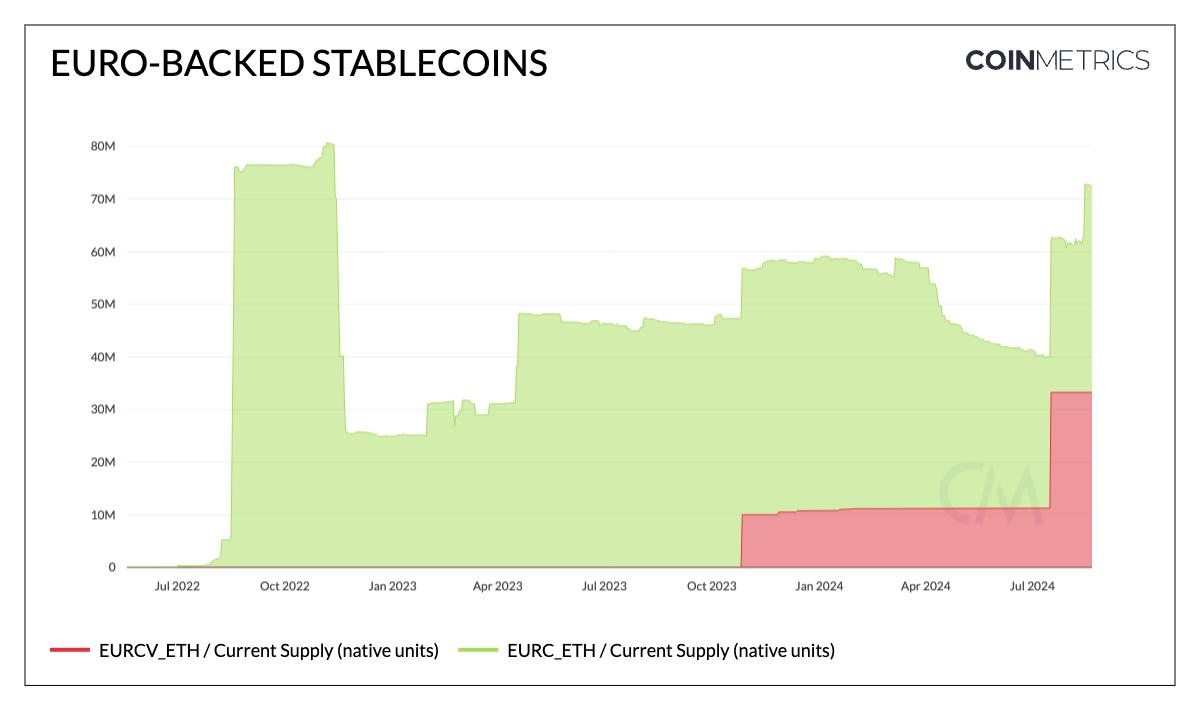

由於美元作為全球儲備貨幣的地位及其在新興市場的普遍需求,美元錨定的穩定幣供應遠遠超過了其他計價單位。然而,並非所有穩定幣都錨定美元。隨著歐盟在加密資產市場(MiCA)法規方面的進展,歐元支持的穩定幣的採用得到了促進。目前供應量約為4000萬,Circle的EURC是唯一符合MiCA法規的歐元錨定穩定幣。隨著更多機構推出替代錨定資產,如法國興業銀行的EURCV批發穩定幣,替代錨定可能利用鏈上基礎設施擴展外匯市場。

隨著各個司法管轄區制定其數字資產監管框架,錨定本地貨幣的穩定幣可以在符合監管要求的同時,促進區域經濟內外的個人和企業交易。

來源:Coin Metrics網絡數據專業版

去中心化金融(DeFi)中的實用性與擴展

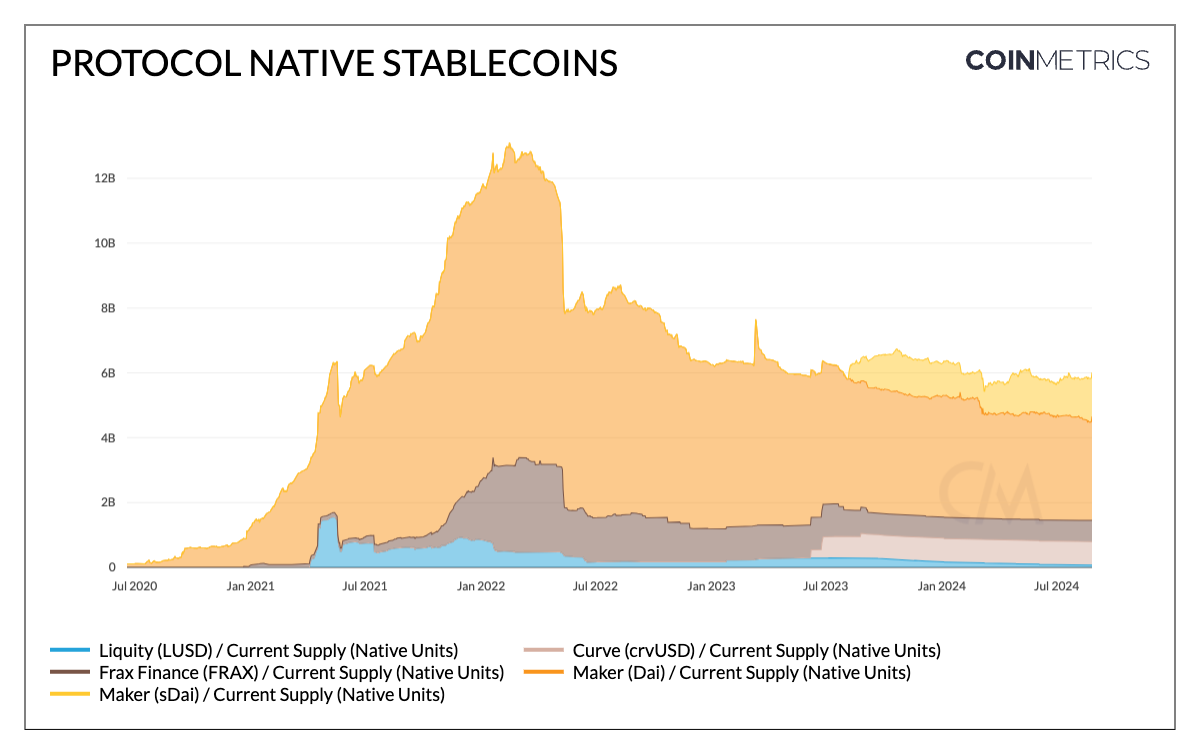

穩定幣已成為去中心化金融(DeFi)協議商業模式和功能的協同部分。在Maker使用DAI取得成功之後,許多DeFi協議推出了針對其生態系統的原生穩定幣。這些原生穩定幣的價格穩定機制和操作方式適應了各自的生態系統,包括Aave的貨幣市場協議(GHO)、Curve Finance的去中心化交易所(crvUSD)以及抵押債務協議(如Maker & SparkLend的DAI和Liquity的LUSD)。

它們促進了廣泛的金融服務,如支付、借貸、交易、流動性提供和收益策略。大量的傳統穩定幣供應也存在於以太坊智能合約中:27%的USDC、20%的USDT,尤其是超過50%的PYUSD作為借貸協議上的穩定抵押品和去中心化交易所(DEXs)上的報價對。此外,隨著代幣化國債和現實世界資產(如BlackRock的BUIDL和Mountain Protocols USDM)的普及,DeFi協議開始將傳統金融資產納入其生態系統,縮小了DeFi與傳統金融(TradFi)之間的差距。

來源:Coin Metrics網絡數據專業版

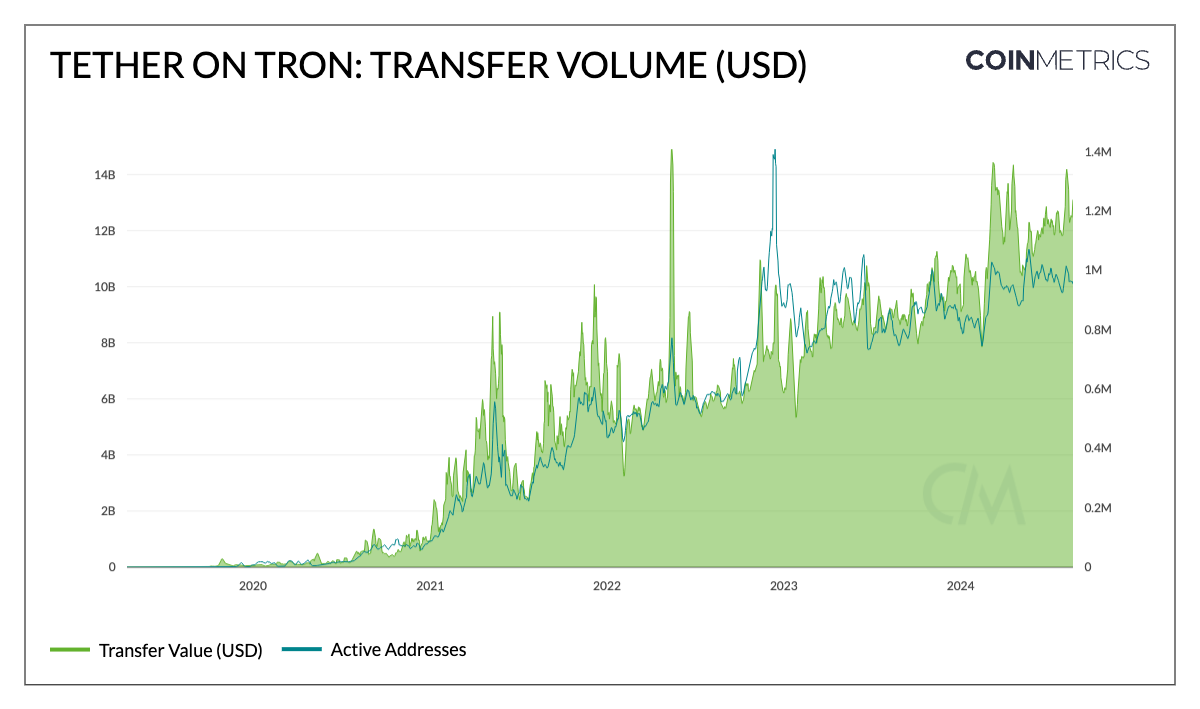

Tether在Tron上的產品市場契合

Tron網絡上的Tether(USDT)是一個成功建立產品市場契合度的穩定幣典範。它作為交換媒介和價值儲存工具顯示出強大的採用和使用率。在眾多指標中,它不僅擁有當前最大的供應量1180億,其中Tron上約61億,以太坊上約53億(另外還有Solana和Avalanche),而且其轉賬量和數量也相對其他穩定幣最高。Tron上的Tether(經調整的)轉賬量接近創紀錄的140億美元,活躍地址接近100萬個。

這種使用由Tron的低交易費用推動,使得低價值支付和匯款得以實現,同時USDT在各個交易所的深厚流動性,促進了作為報價資產的交易活動。因此,它提供了保護儲蓄、尋求經濟穩定和民主化銀行基礎設施接入的手段,使各種用途的點對點交易成為可能,特別是在新興市場。

來源:Coin Metrics網絡數據專業版

像Solana和以太坊Layer-2網絡上的低費用,結合Coinbase等業務的分佈以及通過智能錢包或銷售點系統的簡化接入,提供了一個機會,使穩定幣能夠在這些網絡上以及全球範圍內建立堅實的基礎。

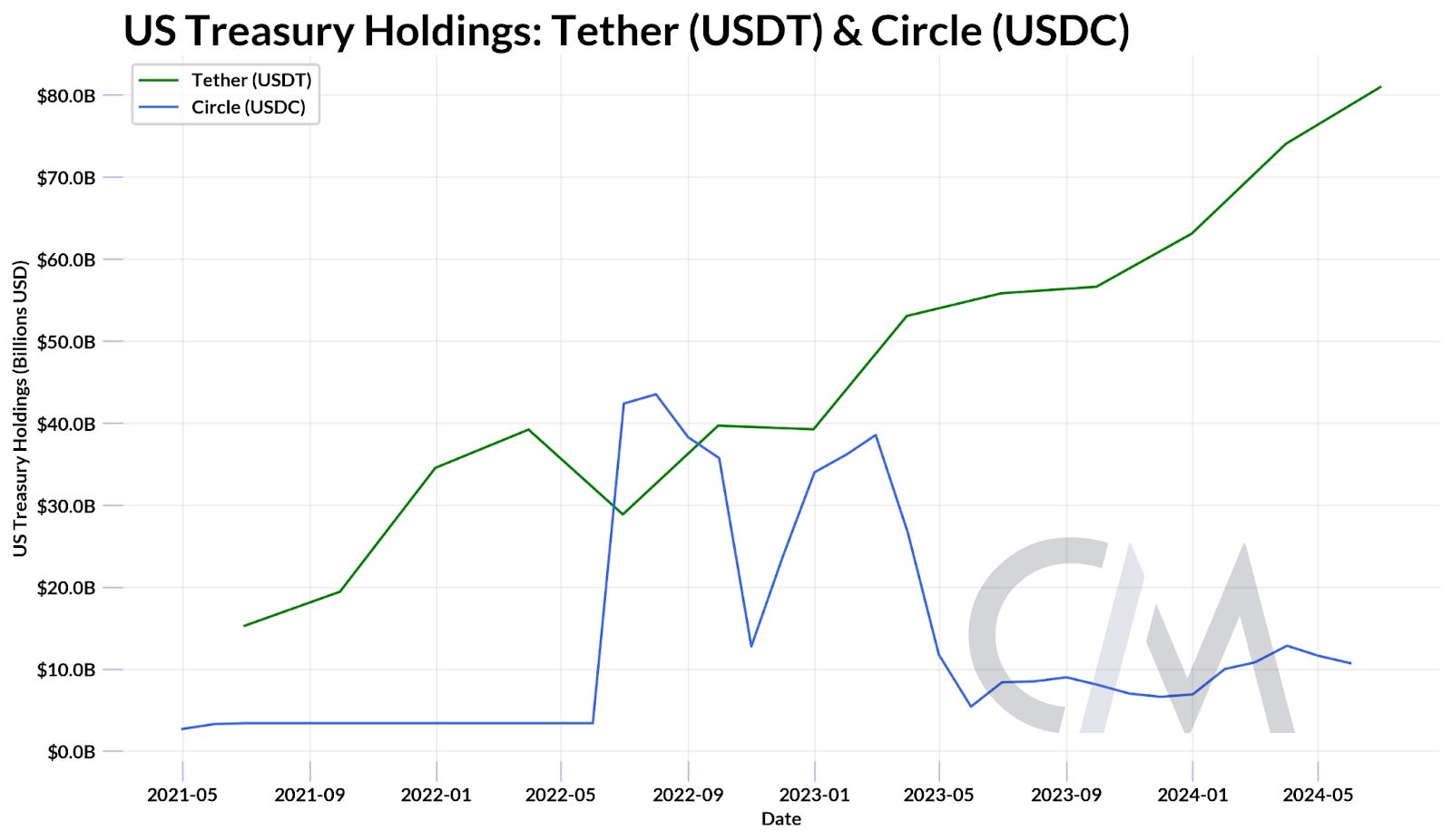

穩定幣在變化的利率環境中的表現

穩定幣主要由美元或等價物如現金或國債支持。大多數傳統穩定幣(如USDT、USDC、PYUSD)保留其抵押品產生的利息,而不是將其傳遞給代幣持有人。Tether的第二季度報告證明了這一點,報告中部分利潤來自

直接和間接持有美國國債,收益達到54億美元,其中美國國債的持有量創下新高,達到976億美元。這使得Tether對美國國債的持有量超過德國、阿聯酋和澳大利亞,在持有美國債務的國家中排名第18。

資料來源:Tether & Circle 證明

收益來源

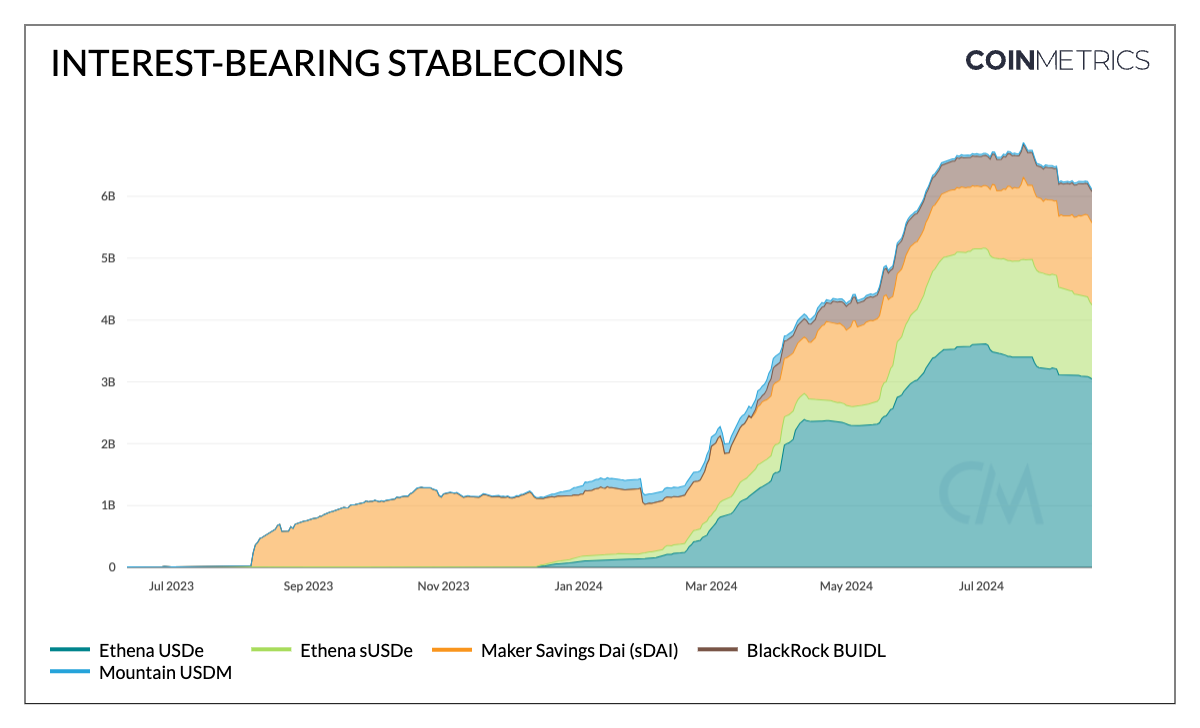

然而,自2021年以來,聯邦基金利率和全球利率的上升,帶來了純美元敞口的機會成本。這催生了生息穩定幣的興起,這些穩定幣以短期美國國債、貨幣市場工具和其他現實世界資產(RWAs)作為抵押,並將收益傳遞給持有者。

例如,Mountain Protocol的USDM,其收益來自於國債組成的儲備,通過重基機制(rebase mechanism)積累利息。Maker協議的儲蓄DAI(sDAI)則採用另一種方式,累積由DAI儲蓄率(DSR)中存入的DAI產生的利息。這個收益來自於支持DAI的一籃子現實世界資產、加密資產和超額儲備,並通過ERC-4626金庫標準實現。這些產品實際上就像加密儲蓄賬戶。

現實世界資產與公共區塊鏈的整合,也為像BlackRock的BUIDL這樣的機構級產品鋪平了道路。BUIDL是由Securitize發行的代幣化貨幣市場基金,利用USDC贖回基金提供連續的24/7穩定幣退出通道。儘管代幣化國債產品依賴於這種鏈下收益來源,其他如Ethena的USDe則通過基差交易產生收益,包括與抵押品相關的ETH的多頭頭寸和永續期貨合約的空頭頭寸相結合的中性對沖。

來源:Coin Metrics Network Data Pro

然而,美聯儲主席傑羅姆·鮑威爾在2024年傑克遜霍爾研討會上暗示可能會降息,這對低利率環境下的穩定幣提出了新的疑問。雖然法幣抵押的穩定幣發行方可能因其商業模式對利率的敏感性而面臨利潤下降的風險,而生息穩定幣由於回報減少可能失去一些吸引力,但風險環境的轉變可能會帶來新的資本流入加密生態系統。這種湧入是由投資者尋求通過降低借貸成本和提高資產估值獲利所推動的,可能通過增加對穩定幣作為交換媒介的需求,來抵消這些影響。

結論

最近穩定幣供應量的增長,接近新高,表明加密生態系統中的流動性和資本可用性增加。隨著生態系統的不斷演進,我們正目睹穩定幣為不同的用例和風險特徵優化,通過從現實世界資產到加密資產的多樣化抵押方式,以及如代幣化基差交易等創新方法。在展望未來時,如何應對監管障礙和低利率環境既帶來了機會,也帶來了挑戰,可能會重新塑造該蓬勃發展領域的商業模式、用戶偏好和整體競爭格局。