一個項目能否走遠,發的幣是否有價值,值不值得我們嚕空投交互或透過各種方式早期取得代幣,和團隊的投資人組成有很大的關係,掌握投資機構的動向,也是在這些代幣上交易所之前,讓我們賺取超額報酬的方式。

如果你常看加密貨幣相關新聞、快訊,一定常會看到類似這種消息:「區塊鏈OO項目完成XXX萬X輪融資,由OOO與OOO領投」。

VX:TTZS6308

這些融資消息到底是什麼意思?如何解讀?後續適合做什麼操作?

什麼是融資,完成xx萬X輪融資是什麼意思?

融資在這裡指的是得到投資

完成XX萬融資,表示有人投資XX萬給該項目,但是不是已經拿到錢?這就不一定,每次投資的方案各自不同,內容細節不一定會公開。

並不是所有融資都會公開宣佈,有些會公開金額與投資方,代幣私募價格也公開,有些只公開金額或投資方,有些完全不公開,就算沒查到融資消息也不表示該項目沒人投資。

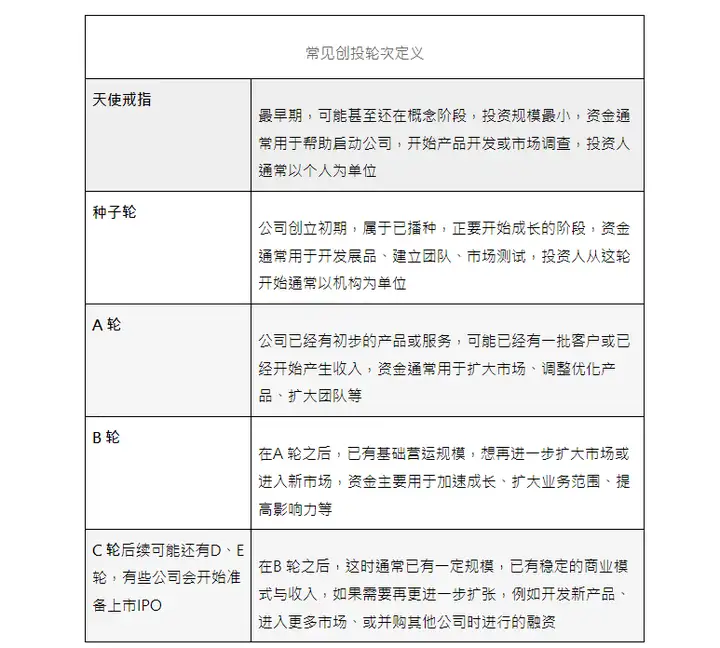

至於消息中的X 輪,較常看到的有種子輪、A 輪、B 輪、C 輪等,這是一種創投領域中針對"被投資公司" 所處階段的分類,光看融資消息公佈的輪次,就大概能判斷該項目正發展到哪個階段。

在B 輪之後,這時通常已有一定規模,已有穩定的商業模式與收入,如果需要再更進一步擴張,例如開發新產品、進入更多市場、或併購其他公司時進行的融資。

投資的資金規模,通常是愈後面的輪次金額愈大,這隻限於個案,同項目不同輪次融資,愈後面輪次金額愈大,但不同項目間的金額差異和輪次就不一定有相關。

表格中是比較概括性的定義,實際上會有個別差異,但瞭解這些之後,未來看到消息報導中的X 輪融資,就能快速知道該項目大概處於怎樣的市場階段,是否已有具體的產品服務。

為什麼早期項目要關注融資?

先說結論,主要兩個方向:

瞭解機構資金流向,幫助我們找到潛力賽道

高額融資表示高估值,若有空投機會更有潛在報酬空間

投資新創項目的大多是創投,簡稱VC,他們手握大筆現金,最重要的任務就是找到下一個有潛力的項目然後儘早投資,期待未來能有高倍數回報。

我們身為加密貨幣投資者,平時可能還有其他正職工作,不一定有空有能力研究項目,而VC 的工作就是研究,甚至有專業研究團隊;雖然不保證VC 投資必定賺錢,但相較一般投資人,他們通常會有更好的項目審查能力,更容易看出該項目是真想開發還是隻想吸金騙錢?更能判斷團隊是否具有足夠背景來實現項目願景。以及因為私募通常伴隨一定期限的鎖倉期,針對投資者的代幣分配常需要鎖定1-2 年以上,解鎖也不是一次解鎖全部,還要再線性解鎖1-2 年,這表示VC在投資項目時會更關注長期潛力而非短期報酬。

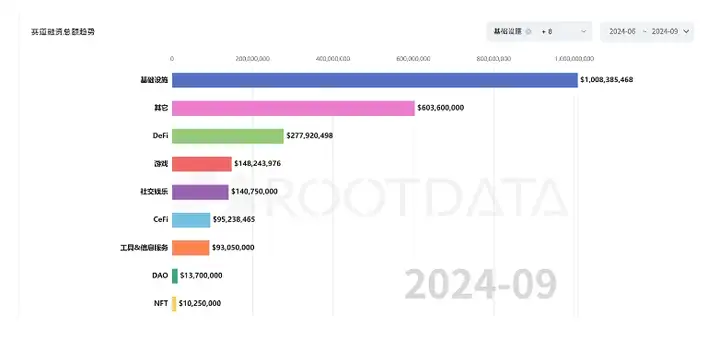

經驗上來說,機構提前集中投資的賽道和板塊,很有機會就是半年到一年後的熱點。下圖是最近90天內各賽道的融資分佈,可看出基礎設施依然是目前投資最大宗,接著如DeFi、遊戲、社交等就是我們能開始關注的賽道。

拿到高額融資的項目就值得投資嗎?

如上一段所說,VC 理論上有比一般投資者更強的審查和研究能力,他們精挑細選後決定投資大筆金錢的項目,有發展潛力的機率應該較高,那是否表示我們直接跟著投資就是好策略呢?

肯定不是如此,主要差異在於我們是否有參與一級市場投資的管道,小資散戶在二級市場進場的成本及資金,與投資機構都無法相比,投資機構往往有比我們更低的成本和更多的資金來打造自身投資組合。

VC投資項目是一級市場,他們或許看到一些潛力所以決定投資,但當該項目的代幣在二級市場上開放交易時,有可能價格已經反映了其發展潛力,價格已經很高,已經沒有太多利潤空間,這也是這一輪牛市最大的問題,無數VC將代幣市值推高,代幣上交易所時已經是短期高點。

高額融資意味著該項目估值不低,VC們也需要有利潤空間,等到在二級市場上市時,代幣很可能直接從更高的市值開盤,簡單說就是一上市即高價,對只能參與二級市場的一般投資人來說,其實更難獲利。

根據上一段的邏輯,拿到高額融資的項目理論上是相對優質的項目,但因為參與市場的管道受限,導致一般投資人面對這些項目時更難獲利,這裡的關鍵在於是否有參與一級市場的機會,能用更低的成本取得該項目代幣。

雖然這些私募不一定會對一般人開放,我們很難有跟VC一樣早期購買的機會,但如果有機會的話是不容錯過的。

如果沒有參與一級市場的管道,得到高額融資的項目不一定是好的投資標的。如果有空投機會,得到高額融資的項目可能有更好的潛在獲利,更值得參與。

這都是機率高低差異,不是絕對,參與前務必評估並適量參與。