隨著貝萊德、富達、摩根大通等傳統金融巨頭的積極佈局,RWA 代幣化這一概念逐漸從邊緣走向主流,引發了廣泛關注。香港金融管理局也於近期推出了 Ensemble Sandbox,以支持機構對 RWA 進行代幣化實驗,測試和開發基於區塊鏈技術的創新解決方案。這預示 RWA 代幣化將成為未來金融市場的重要趨勢。

RWA(Real World Assets)代幣化是指,諸如房地產、黃金等有形資產或債券、股權等無形資產,在區塊鏈上登記資產所有權後,被轉化成區塊鏈上數字代幣的過程。本文將以貝萊德代幣化基金 BUIDL 的成功實踐為基礎展開論述,揭秘各巨頭為何紛紛搶攻 RWA 市場。

BUIDL,貝萊德的 RWA 實踐

BUIDL(BlackRock USD Institutional Digital Liquidity Fund)是全球最大的資管公司貝萊德於今年 3 月推出的首支代幣化基金。這標誌著資產代幣化進程中的一個重要里程碑,意味著機構將現實資產所有權的轉移、變更等操作登記於區塊鏈這一記賬工具的成功探索,人們得以目睹區塊鏈技術實現數字資產與現實世界資產無縫集成的未來金融。

BUIDL 代幣保持每枚 1 美元的穩定價值,具有「證券」屬性。BUIDL 基金將其總資產的 100% 投資於現金、美國國庫券和回購協議,持有人錢包每月可獲得每日累計的股息「空投」,投資者在持有區塊鏈代幣的同時獲得理財收益。BUIDL 的初始生態系統參與者包括 Anchorage Digital Bank NA、BitGo、Coinbase 和 Fireblocks,以及加密行業的其他市場參與者和基礎設施提供商。

那麼,BUIDL 基金是如何運作的呢?一般來說,RWA 完成代幣化包括 5 個步驟:資產確權、資產評估、代幣發行、代幣管理、資產兌回。下面以 BUIDL 基金為例。

資產確權,明確資產的所有權,確保資產合法可追溯。BUIDL 的基礎資產包含美國國庫券、國庫債券和其他由美國財政部擔保的證券、回購協議以及現金。

資產評估,對資產進行價值評估,確定其在代幣化過程中的價值。普華永道會計師事務所已被任命為該基金的審計。

代幣發行,將資產轉化為可流通的數字代幣,通過智能合約在區塊鏈上發行。基金以 ERC20 的形式在 Ethereum 上發行,有符合 KYC 與 AML 的「白名單」機制,代幣僅能在通過 Securitize Markets 白名單審核的地址中流轉。

代幣管理,對代幣進行管理,包括交易、持有、轉移等操作,確保代幣的流通性和安全性。貝萊德金融管理公司將擔任該基金的投資經理,紐約梅隆銀行將擔任該基金資產的託管人和管理人。Securitize Markets 擔任配售代理,向合格投資者提供該基金。Securitize 充當轉讓代理和代幣化平臺,管理代幣化股份並報告基金的認購、贖回和分配情況。

資產兌回,在需要時將代幣轉換回原始資產,實現資產的靈活使用和價值的回收。為了提高 BUIDL 代幣的流動性,貝萊德與 USDC 發行人 Circle 合作,建立了一個由智能合約控制的 USDC 池,該池可與 BUIDL 代幣進行 24/7 的兌換,發揮了代幣化資產高效率、全透明的核心優勢。

據資產代幣化公司 Securitize 稱,BUIDL 自 2024 年 3 月推出投資基金以來,已向投資者支付了 700 萬美元的股息。RWA 資產分析平臺 Rwa.xyz 的最新數據顯示, BUIDL 基金已累計管理超過 5 億美元的資產,成為了迄今為止最大的代幣化基金。BUIDL 的成功實踐為鏈上玩家提供了獲取真實世界收益的渠道,也使得現實世界穩定的資金回報流入 DeFi 成為可能。

Source: Rwa.xyz

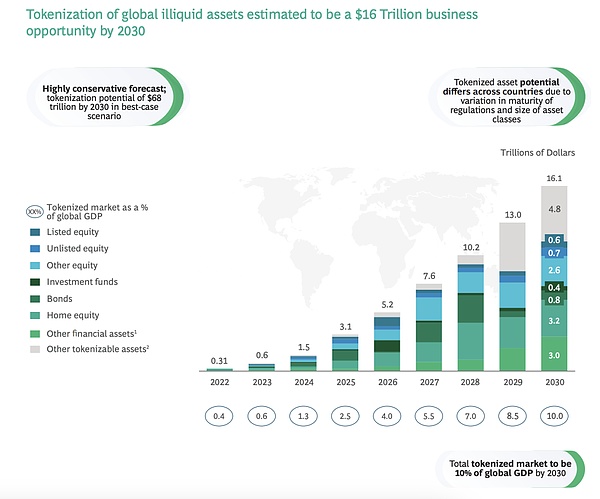

RWA 代幣化革命與監管

波士頓諮詢集團(BCG)曾在其 2022 年發佈的一份報告中指出,“目前世界上大部分財富都鎖在流動性不足的資產中,預測到 2030 年,包括房地產和自然資源在內的流動性不足資產的總規模可能達到 16.1 萬億美元。”如今 RWA 代幣化的出現很好地解決了這一痛點,消除了傳統資產流動性差的弊端。

Source: World Economic Forum

RWA 代幣化使得數字資產之外的資產能夠與區塊鏈相聯繫,創造出更加透明高效、流動性強、系統性風險低的金融體系。RWA 代幣發行人通過分佈式賬本(即區塊鏈)鑄造數字代幣,具有透明且不可變的產權;代幣通過利用智能合約提高了資產轉移的效率;高價值資產通過代幣的形式得以分割,為更多投資者提供了機會;鏈上流通減少了資產中間商,消除了中心化登記需求,避免多方核對成本......

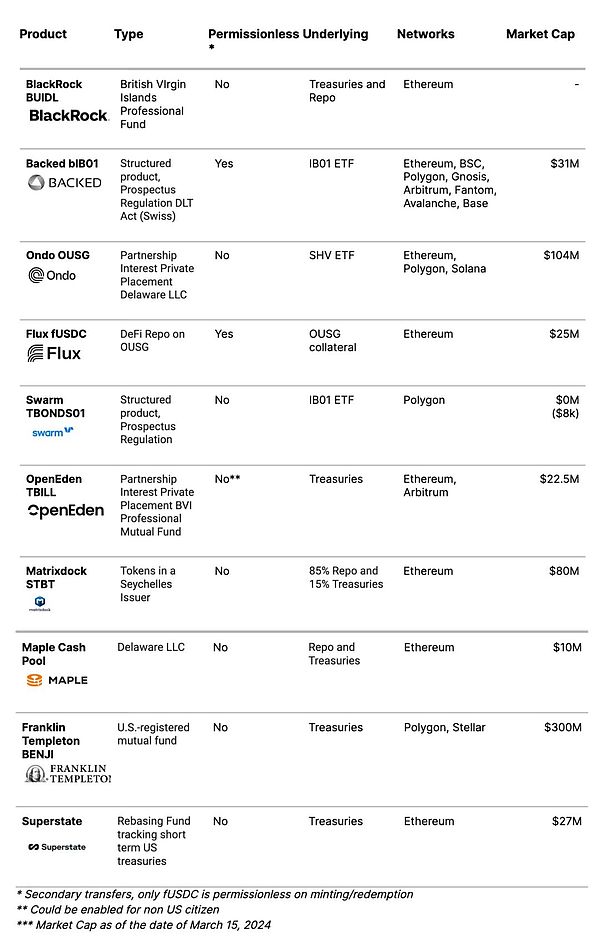

儘管區塊鏈技術旨在構建一個更加開放和無需信任的金融生態系統,但現實是,每個與之結合的創新型產品都受限於其所在地的法律管轄權和特定應用場景所塑造的監管制度。

正如 BUIDL 受美國《愛國者法案》的約束,為防止其被利用於洗錢、恐怖主義或其他非法活動,只有通過了「白名單」驗證的投資者方可參與。閱讀 Steakhouse Financial 研報,不難發現表中的美債 RWA 產品(除 Flux fUSDC),其代幣發行都需要許可權認定,以滿足合規要求。

Source: Steakhouse Financial

可見在 RWA 代幣化過程中,機構們採用了多種策略來應對監管,諸如 KYC 和 AML,可見合規監管的重要性。

Bitrace 助力 RWA 代幣化合規

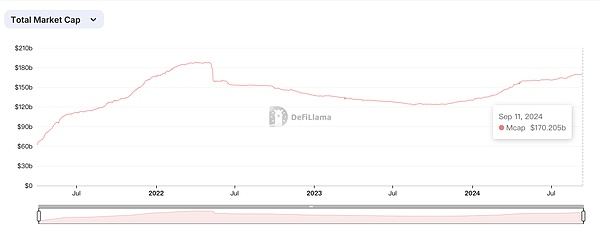

截至撰寫本文時 DeFi Liama 的數據,首次將代幣化技術應用於區塊鏈的穩定幣,其市場資本總額已超 1702 億美元。

與此同時,網絡賭博、黑灰產、洗錢等活動的參與者們正在大量利用包括 USDT 在內的加密貨幣進行資金清洗,這使得加入 RWA 代幣化浪潮中的從業機構被動收取風險資金,面臨合規風險。

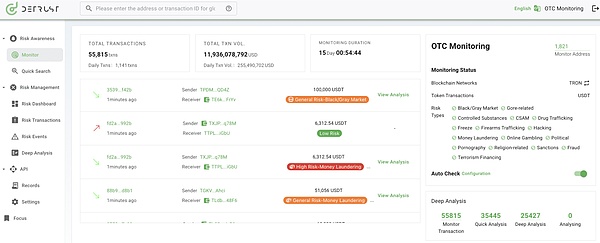

在此背景下,Bitrace 推出 Detrust 鏈上風險資金監測管理平臺,為參與 RWA 代幣化浪潮的企業提供有效合規支持:

在代幣發行階段,Detrust 基於鏈上 KYT、KYA 能力,幫助客戶提前對技術服務提供商與代幣託管地址進行風險調查,識別風險交易比例。

在代幣流通過程中,Detrust 提供全天候的鏈上交易實時自動檢測、全面風險狀況測評服務,基於模式分析、行為偏差分析、聚類分析,實現在發現風險資金的第一時間提醒並協助處置,以降低犯罪資金關聯與業務合規風險。

在代幣贖回階段,基於 Detrust 平臺犯罪風險標籤數據庫、地址畫像、犯罪資金監測預警能力,完成對資金流入及流出的合規審查,助力企業將風控活動對業務經營造成的負面損害儘可能降低。

Detrust客戶端

正如灰度在 Grayscale Research 中表述對 RWA 代幣化金融未來的看法,“許多數字金融正在從由集中式中介機構託管的封閉平臺過渡到基於公共區塊鏈基礎設施的開放式和去中心化平臺。”

在 RWA 代幣化與區塊鏈結合採用的未來金融中,監管合規同樣重要。相關行業機構在擁抱新時代,積極參與 RWA 代幣化金融的同時,也應加強資金風控意識,積極與當地執法部門建立合作,接入安全廠商提供的威脅情報服務,以感知、識別、預防、阻斷風險加密資金,保護自身業務地址與用戶地址免遭汙染。

參考文獻

https://securitize.io/learn/press/blackrock-launches-first-tokenized-fund-buidl-on-the-ethereum-network

https://www.businesswire.com/news/home/20240411966052/en/Circle-Announces-USDC-Smart-Contract-for-Transfers-by-BlackRock%E2%80%99s-BUIDL-Fund-Investors

https://www.grayscale.com/research/reports/public-blockchains-and-the-tokenization-revolution

https://www.sec.gov/Archives/edgar/data/97098/000119312521247816/d214273d485apos.htm

https://drive.google.com/file/d/1JZG6sPetgbKoT-9ETeqb692n7lcXLYUI/view