日本央行在 3 月宣布結束負利率政策,自 2007 年 2 月以來首次升息,並在 7 月將利率從 0% 到 0.1% 上調至 0.25% 左右,重回 2008 年 12 月的水平,但卻導致日圓大幅升值,引發日元套利交易平倉潮,造成全球股市大跌。

隨後金融市場就持續關注日本央行動態。而日本央行今日決議,將利率水準維持在 0.25% 不變,一如市場預期,日本央行還上調對消費的評估,相信強勁的經濟復甦,將使其能夠在未來幾個月再次升息。

日本央行維持利率不變、未來擬再升息

日本央行行長植田和男在政策會議後召開記者會強調,日本央行的貨幣政策決定,將密切關注經濟、價格和金融市場形勢,如果經濟和通膨趨勢符合預期,日本央行將再升息,而海外經濟發展前景高度不確定,尤其需要關注美國經濟是否會實現軟著陸。

針對市場是否趨穩,植田和男指出:

很難說需要多長時間來確定…但我們希望看到的一個因素是,美國經濟是否會實現軟著陸,或者經濟放緩是否會更加嚴重。

很明顯,美國已進入降息週期。如果這推動美國經濟實現軟著陸,對日本經濟的負面影響不會太大。但如果美國經濟面臨更嚴重的調整,我們可能需要改變這種觀點。

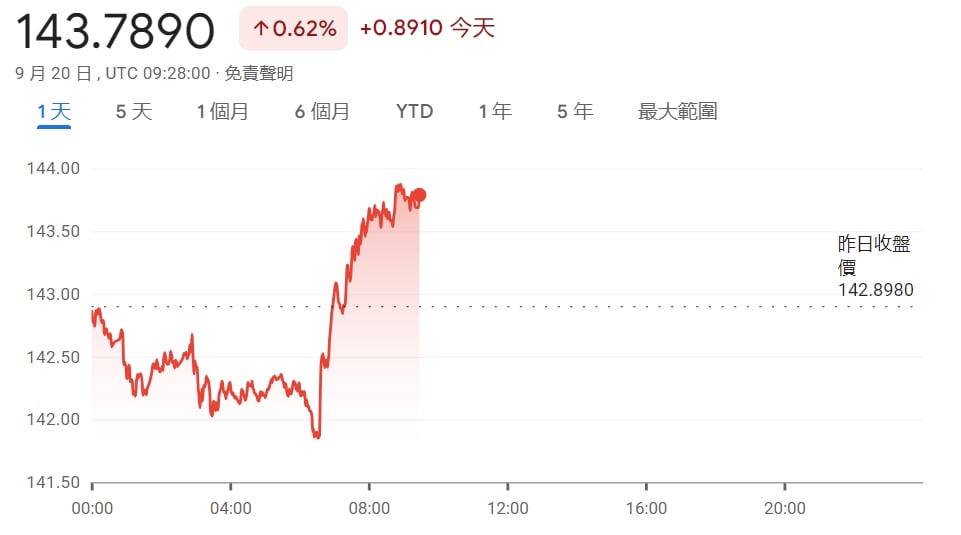

在日本央行決策公佈後,美元兌日圓匯率上升至 143.78 日圓兌 1 美元,日圓微幅貶值。

明年 1 月或再升息

至於針對日本央行何時會再升息,華爾街大頭行普遍預測會是明年 1 月。

高盛近日在報告中表示,日本央行 7 月升息後,經濟數據和通膨趨勢基本符合預期,日本第 2 季 GDP 按季增長 0.8%,薪資上升則已部分傳導至服務業價格,但確認通膨反彈需要時間,下次升息最佳時機是明年 1 月。

美銀美林預測,日本央行可能將在 2025 年 1 月升息至 0.5%,並在明年下半年進一步升息至 0.75%,而日本央行能否逐步推進政策正常化,可能取決於美國經濟的前景。

聯準會恐犯政策錯誤?

值得注意的是,相較於日本央行的最新決議避免引發市場恐慌重演,聯準會本周決議降息 2 碼,卻遭到投資機構 MRB Partners 批評,MRB Partners 周四在一份報告中表示,儘管聯準會認為經濟狀況良好,但其大幅降息的決定,可能成為另一個政策失誤,因為持續的強勁需求可能重新誘發通膨壓力。

MRB Partners 指出,可能面臨的風險是,聯準會可能被迫在今年晚些時候或 2025 年撤回降息政策,類似於在 2021 年犯下的政策錯誤。

該報告指出,過去聯準會啟動降息周期時,美國國家經濟研究局(NBER)的商業周期指標,會顯示出經濟更為疲軟的趨勢,但這次在「經濟良好」的情況下大幅降息,實在不尋常,考慮到美國經濟的韌性,此次激進降息顯得有些為時過早。

MRB Partners 分析,有幾個因素可能導致通膨再起,包括緊張的勞動力市場推動薪資增長、持續的供應鏈挑戰、地緣政治緊張局勢影響大宗商品價格,以及財政刺激措施的滯後效應等。