降息後宏觀變化

1. FOMC 會議紀要與降息展望

在 2024 年 9 月的 FOMC 會議上,美聯儲作出了備受矚目的降息決定,將聯邦基金利率區間下調了 2 個基點,至 4.75%~5.00%。此舉表明美聯儲開始更加重視就業市場的疲軟跡象,雖然總體經濟狀況尚穩,但已顯現出放緩趨勢。這一決策與就業市場逐步失去強勁增長動力、通脹趨緩相結合,使得未來政策變動對市場至關重要。

關鍵變化

- 就業市場放緩:就業增長從「溫和」逐漸向「放緩」轉變,失業率雖仍處歷史低位,但已開始輕微攀升。這可能預示著更長遠的勞動力市場調整。

- 通脹持續進展:美聯儲對通脹達到 2% 目標的信心增強,預計今年通脹將持續回落,表明通脹壓力得到有效緩解。

- 明確的就業目標:美聯儲進一步強調「最大化就業」這一政策目標,釋放了溫和鴿派信號,表明其對支持就業穩定的堅定承諾。

利率前瞻

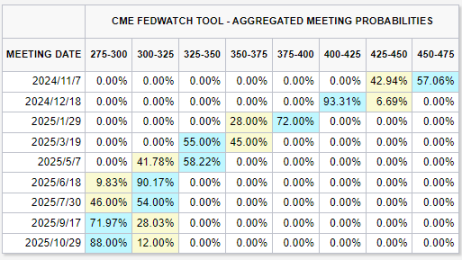

美聯儲降息預期分佈 - Source:@10xWolfDAO 整理

根據最新的利率點陣圖,2024 年的降息預期已從此前的 1 碼上調至 4 碼,預計年內還有兩次降息空間。此外,2025 年可能再降 4 碼,2026 年或進一步削減 2 碼。這一預測表明美聯儲在未來兩年內有較強的意圖通過降息來維持經濟增長,推動勞動力市場穩定並防止經濟放緩的加劇。

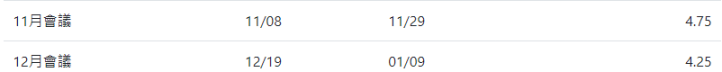

2024 年內 11-12 月美聯儲降息預期 - Source:@10xWolfDAO 整理

2024 年內 11-12 月美聯儲降息預期 - Source:@10xWolfDAO 整理

儘管本次降息幅度略低於市場預期,但美聯儲明確表示未來的政策將依賴於最新的經濟數據。這將促使市場參與者重新審視美聯儲的政策節奏,並對利率調整對不同資產類別的影響作出調整。

1.2 經濟與通脹預測

根據最新經濟預測,美聯儲將 2024 年的 GDP 增速預期小幅下調至 2.0%,並預計未來幾年增速將保持在這一水平附近。此外,2024 至 2026 年間失業率預計上升至 4.3%~4.4%,這反映出就業市場在經濟逐步放緩的背景下,仍有待重新平衡。

與此同時,PCE 通脹率和核心 PCE 通脹率預計分別下降至 2.3% 和 2.6%,這顯示了美聯儲對未來通脹緩解的樂觀預期。這也為進一步降息提供了空間,使美聯儲能夠靈活應對經濟風險,而不必過於擔憂通脹壓力。

1.3 縮表進展與市場流動性

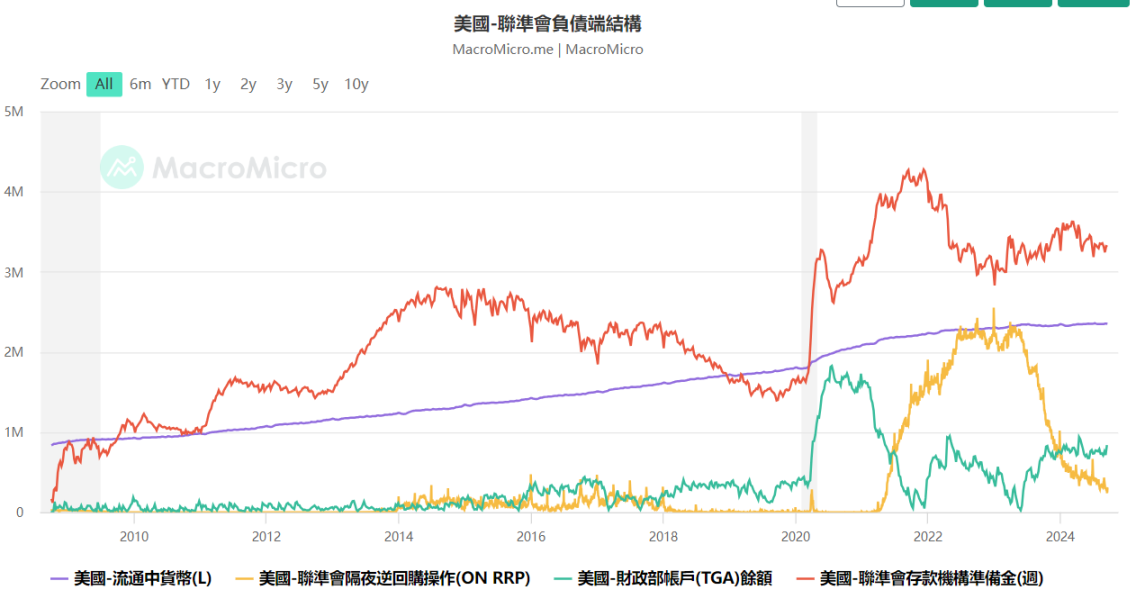

Source:Macromicro - @10xWolfDAO 整理

Source:Macromicro - @10xWolfDAO 整理

自 2024 年 5 月起,美聯儲縮錶速度放緩,當前的縮錶速度為每月 250 億美元的美債減少,以及 350 億美元的 MBS 到期規模。到 9 月,美聯儲的資產負債表規模已降至 7.12 萬億美元。然而,市場流動性依然充裕,逆回購工具(ON RRP)的流出維持了流動性穩定。隨著美聯儲繼續縮表,市場的反應將受到密切關注,特別是對於流動性溢出效應及其對資產價格的影響。

1.4 Powell 記者會要點

美聯儲主席 Jerome Powell 在記者會上重申,美聯儲對經濟穩定的承諾。他指出,儘管失業率有所上升,但這更多是由於勞動力供應增加,而非經濟衰退的信號。他還特別強調了美聯儲對通脹降溫的信心,並表示未來的降息步伐將根據數據調整。此類言論意味著,美聯儲的靈活性將成為未來政策方向的核心特點,市場也將持續關注經濟數據的變化以預判其政策反應。

降息展望

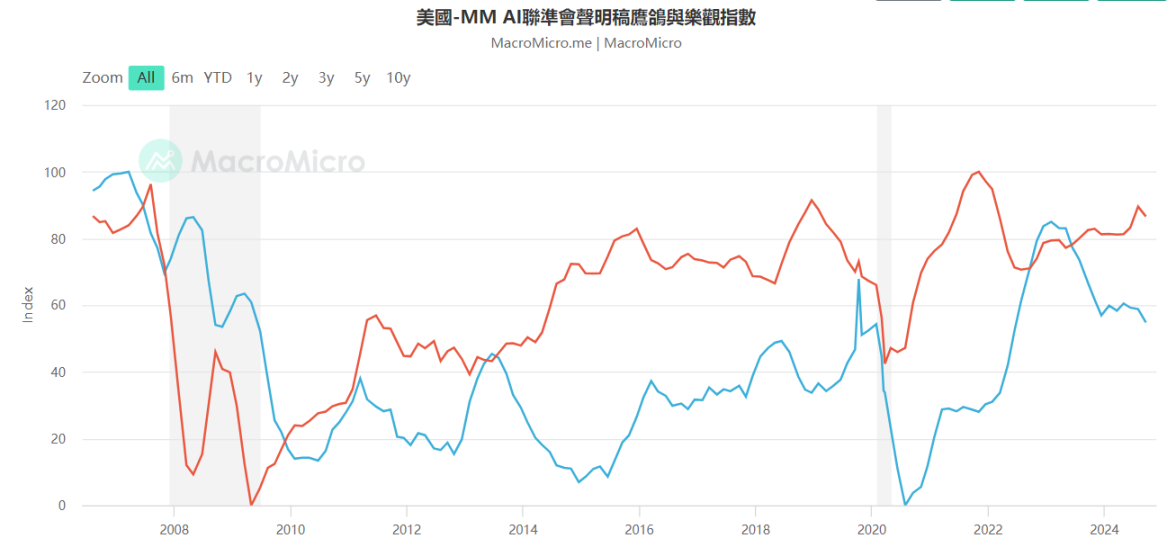

Source:Macromicro - @10xWolfDAO 整理

此次 9 月的 FOMC 會議正式開啟了預防性降息週期,目的是應對就業市場放緩的風險,並支持經濟持續增長。儘管本次降息低於部分市場預期,但美聯儲通過持續降息的政策路徑,仍顯示出通過調整利率來應對經濟挑戰的意願。未來,貨幣政策將主要受就業市場、油價及通脹變化的驅動。

市場參與者應採取靈活策略,密切關注關鍵數據,尤其是在全球經濟風險加大的背景下,資產配置的靈活性至關重要。

降息後的應對措施與數據關注

2.1 背景與經濟形勢分析

Source:Macromicro - @10xWolfDAO 整理

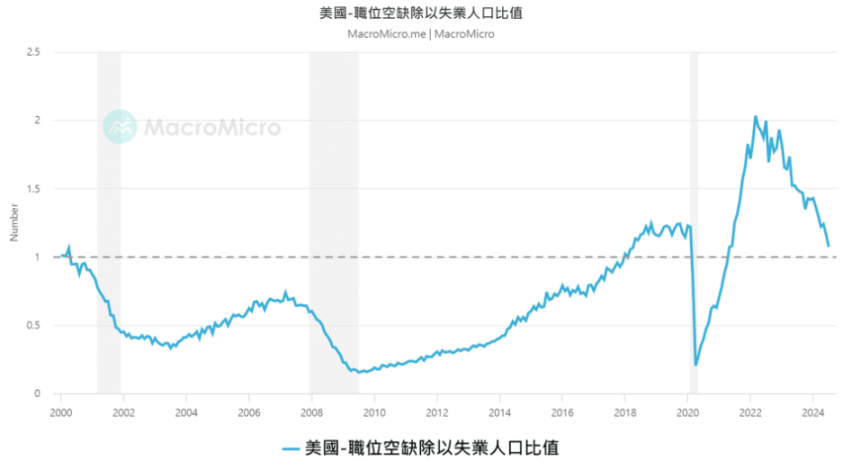

2024 年 8 月的非農就業報告顯示,美國就業市場供需已基本達到平衡,職位空缺與失業人口的比值為 1.07。這表明每個求職者幾乎都對應一個職位空缺,過去幾年的勞動力市場過熱現象已經減弱。與此同時,美聯儲為緩解就業市場的潛在疲軟,採取了降息措施。

就業市場動態

- 就業保護傘的消失:隨著市場供需平衡,企業招聘放緩跡象明顯,失業率可能會逐步上升,特別是在非農就業數據被大幅下修後,揭示了此前高估的就業增長。

- 就業脆弱性顯現:非農月度就業增速顯示疲軟,3 個月的平均增幅下降至 11.6 萬人,多個州的失業率也在上升,預示著就業市場或將面臨更大挑戰。

2.2 降息動因與市場影響

降息旨在降低企業借貸成本,以防止就業市場進一步放緩並刺激經濟。通過提振企業融資意願,降息有望推動招聘活動,幫助穩定消費市場。

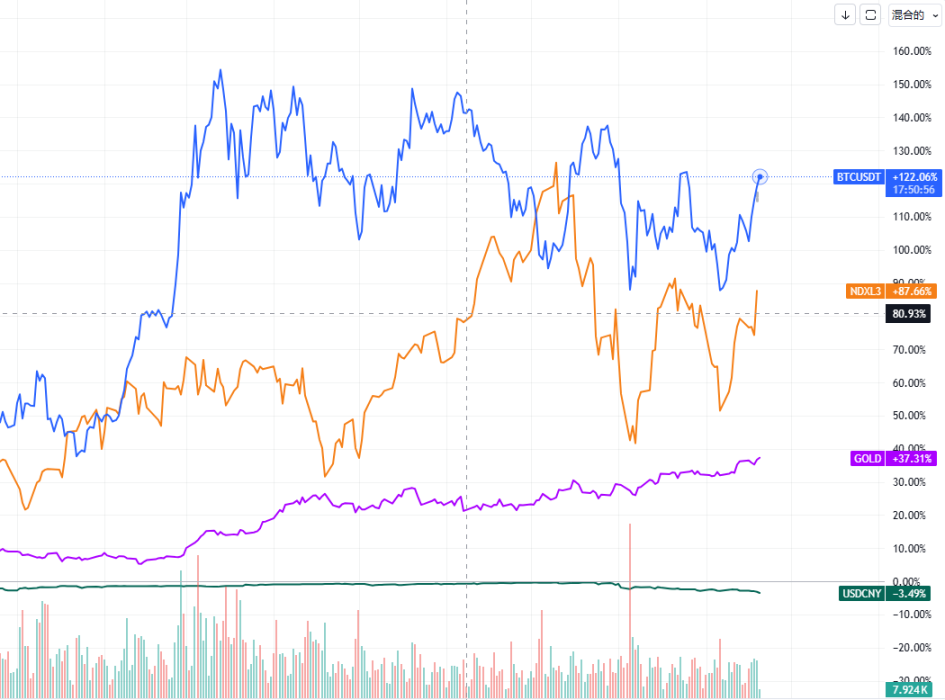

美聯儲降息後不同金融市場行情波動對比 Source:@10xWolfDAO 整理

市場展望

- 短期效應:降息後,市場預計會出現短期波動,但避險資產如黃金和債券將受益。黃金價格已有顯著上漲,表明其在降息背景下受益明顯。美元可能因降息承壓貶值,推高其他貨幣和比特幣等資產的價格。圖表顯示,比特幣價格已有回升,也反映了市場對避險資產的青睞。

- 中長期影響:降息將降低企業融資成本,有望提振科技股等成長型股票。納斯達克指數(NDXL3)雖有波動,但整體開始上漲,反映了降息對科技股的積極影響。此外,資金將會進一步回流加密貨幣市場,比特幣價格的顯著增長正驗證了這一點。然而,圖表顯示的波動性也提醒我們,就業市場是否能穩定增長仍需進一步觀察。

2.3 經濟脆弱性及應對策略

隨著職位空缺與失業人口比值下降,美國經濟脆弱性加大,衰退風險增加。若比值持續低於 1,歷史數據表明衰退可能性會增大。為此,市場參與者需要採取多樣化的投資策略以分散風險。

應對策略:

- 分散投資組合:增加公債、黃金及加密貨幣(如 BTC)的持倉,以應對經濟不確定性。

- 密切監控數據:關注就業市場的發展,尤其是職位空缺 / 失業人口比值的變化。同時,非農月增需維持在 15 萬至 20 萬的水平,才能確保經濟不進入衰退期。

- 平衡配置:降低高風險資產的持倉比例,增加現金和低波動性資產的比重,以應對可能的經濟衝擊。

未來展望:市場反應與政策持續性

- 市場對降息的反應:隨著降息預期逐步兌現,市場將經歷短期波動。但若降息成功穩定就業和消費,市場有望逐漸走向穩定,股票市場可能迎來新的增長機會。

- 政策支持的持續性:美聯儲將根據未來經濟數據,靈活調整政策。若就業持續疲軟,未來可能進一步降息。

- 全球影響:美聯儲政策對全球市場影響重大,特別是在資本流動和匯率方面,全球投資者需緊密關注美國經濟動向,以防範潛在市場風險。

美國經濟面臨較高不確定性,降息將成為美聯儲應對就業市場疲軟的關鍵工具。投資者應採取多元化的策略,密切關注就業數據,平衡風險資產配置,並增加避險資產持倉,以應對未來的經濟波動。