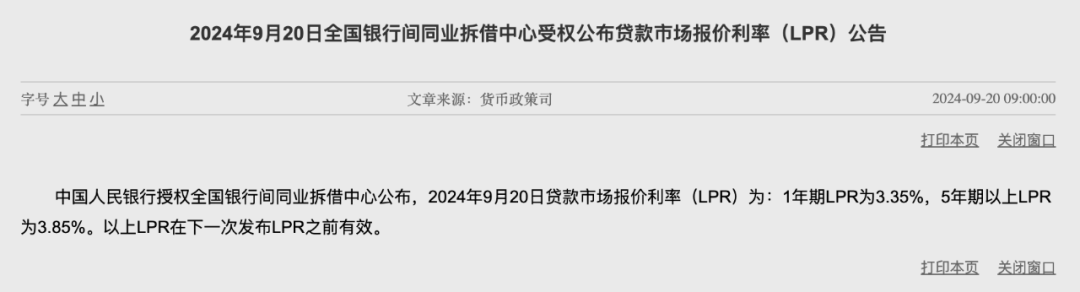

週日BTC繼續在63k上下震盪。前日[“9.20教鏈內參:美元降息週期,rmb匯率會升還是會降?”]在宏觀態勢部分彙報了一個信息,在2024.9.19《美聯儲降息落地,一半的人都錯了》之後,其他央行意外地按兵不動——「中國人民銀行出人意料地保持了其基準貸款利率不變,英國央行和日本央行也維持了它們的政策利率穩定。」

降息的暫時不降了,加息的也暫時不加了。似乎大家都停下來在觀察,美聯儲意外大幅降息的誠意,以及美國經濟是否避免衰退的數據。

不消說,這是一件極難判斷的事情。

二級市場炒股炒幣難不難?反正98%的人都是越炒越虧,你說難不難?那麼,宏觀經濟判斷的難度,比炒股炒幣還要難上一萬倍。

二級市場的價格數據是市場形成的,極其透明。宏觀經濟的指標數據是人工統計的,還摻雜著各種修正,充滿操弄。

個人的判斷和行動對於二級市場的影響是微乎其微的,而各國對於宏觀經濟的判斷和行動對於宏觀經濟的影響是較大甚至巨大的,於是“觀察者效應”就會極其顯著,以至於根本就不能用旁觀者思維去理解整個市場和宏觀態勢。

正因為觀察者效應的存在,我們就不能用投機者思維去理解宏觀經濟中的各個主體的判斷和行動,而是應該換成博弈者思維去理解和分析。否則,肯定是要滔滔不絕,謬以千里的了。

這裡的投機者思維,從宏觀的更高層面來說,就不僅覆蓋了炒短線的所謂投機者,也覆蓋了搞所謂長線投資的投資者。

有句話說的很有意思:投機者和投資者都是在賭,只是賭的東西不一樣。投機者賭的是現在,投資者賭的是未來。

就好比說,張三今天63k買了1個BTC,期待明天65k賣出去賺2k,這被大家稱為投機。李四今天63k買了1個BTC,期待10年後100萬美刀賣出去,這就被大家稱為投資了?

因此教鏈說,不管張三李四被稱為投機還是投資,他們本質上沒有太大區別,都是投機者思維。

博弈者思維完全不同。

博弈者思維,要求思考者清醒地認識到自己不是旁觀者,而是局中人,甚至是舉足輕重的局中人。

博弈者思維,思考的是我如何參與市場,我的行動會如何影響全盤的力量均衡,對方會針對我的行動作出何種反應,我又如何應對,……,我應該如何謀篇佈局以實現我的戰略目標,等等。

不客氣地講,如今資本市場上活躍著的大大小小的所謂投資機構,絕大部分也都是投機者思維。

教鏈不是要評價它們這種思維方式好還是不好,而是要指出它們形成和固著於這種思維方式的根本原因,乃是由它們本身在社會分層中所處的階級地位和階級屬性所決定的:它們是高高在上、脫離底層的一小撮人,錦衣玉食,五穀不分,對於人民勤勞、國家發展抱持旁觀者思維,因而必然孕育出投機者思維。

從這一小撮人的利益出發點、投機者思維以及階級立場來看,央媽沒有興高采烈地緊跟美聯儲降息的節奏,趕緊做出開閘放水的姿態,讓在“枯水期”快要渴死的金融有產者“久旱逢甘霖”,進一步拉大他們與底層普通人之間本已巨大的財富差距,果真可以稱得上是“意外”了。

但是對於遠離“水龍頭”的實體產業,乃至種地老農而言,放水,他們是最後受益甚至是受損的,收水,他們也是最後被波及的。這就是人們熟知的“坎蒂隆效應”(Cantillon Effect)——中央銀行的量化寬鬆政策可能會首先惠及金融機構和富裕階層,而普通工人和消費者可能會在資產價格上漲後才感受到影響,這可能導致社會不平等的加劇。

於是他們就要出來拍短視頻,發營銷號文章,公開表達他們的驚詫,甚至是批評了。

站在社會底層人民的角度,站在全世界勞動者的立場,站在廣大窮人的一邊,他們越是批評的,反而是我們應該大力做好的。

有讀者可能會有疑問:教鏈你不也是做投資麼,為何不站他們的立場,而是要站人民的立場?

答案清晰可見。因為教鏈真正透徹地思考清楚了BTC的性質和價值基礎。教鏈相信,每一個BTC的投資者和持有者,如果真正理解了BTC的話,就都會站人民立場。

BTC是不是一個靠權力賦能的貨幣資產,而是靠共識賦能的貨幣資產。擁有的人越多,共識的廣度和範圍越大,它的價值才越大。相反,如果它被少數寡頭壟斷掉,它就會被人民拋棄,其價值也就很小了。

又因為擁有BTC的唯一方法是賺錢購買。因此,先不談意願和認知,首先必須支持任何能夠讓更多底層人民賺到更多錢的政策,這樣才能讓更多人具備擁有的能力和可能性。畢竟,購買力都沒有,談什麼意願和認知都是“何不食肉糜”的扯淡,不是麼?

於是我們就能得出一個板上釘釘的結論:社會貧富差距越大,越不利於BTC價值提升;社會越是接近共同富裕,BTC的價值也會越大。

基於這一點,教鏈的真切心願就是,所有的讀者朋友,只要是認可BTC、願意囤BTC的,都越來越有錢,越來越富裕——不是指你的BTC倉位增值,而是指你的場外收入越來越高,能拿出來加倉的錢越賺越多!

也是基於這個出發點,教鏈認可央媽的宏觀審慎。

教鏈在2024.9.13文章《消費降級,儲蓄升級》中引述過央媽公開表述的貨幣政策總體方針,其中一點就是“加強逆週期調節”。

讀懂這個,就讀懂了央媽為何按兵不動。

何謂“逆週期調節”?簡單來講就是說,美聯儲加息我降息,美聯儲降息我加息。

現在我們需要流動性——也就是俗稱的“水”,但如果這水是央媽來放,那就會對rmb形成匯率壓力。換成美聯儲來放,效果就不同了:既可以解決缺水的問題,又可以讓rmb保持對usd的匯率。

而匯率,是一切人民幣資產的錨。匯率升值,所有人民幣資產升值;匯率貶值,所有人民幣資產貶值。

放水讓美聯儲來做,這就抬升了人民幣資產的價值,抑制了美元資產的價值。

無論美聯儲如何操弄利率,上上下下,美元資產之錨的貶值,在零息資產如黃金和BTC的面前是一覽無遺的了。(下圖是美聯儲聯邦利率變化和BTC的價格曲線)