專業投資者開始接受以太坊未來可能承載流行應用的想法,但對許多人來說,其相關資產 ETH 的投資案例仍在很大程度上不明朗。與具有明確估值方法的傳統資產不同,大多數加密資產(如 ETH)缺乏眾所周知的基本面。因此,當以太坊社區成功激發投資者的好奇心,表達他們日益普及的願景時,它提出了一個關鍵問題:普及如何轉化為投資潛力?普及實際上對 ETH 的長期供需有何影響?

去年年底,我們嘗試回答這些問題。我們研究了以太坊的機制,探討了協議規則和用戶交互如何共同影響 ETH 的供需方程。我們忽略了類比和意識形態解釋,專注於直接影響 ETH 價值的可衡量因素,以及每個因素的相對重要性。

分析讓我們得出一個關鍵見解:ETH 價值的主要驅動力是對以太坊交易的需求 — —而不是質押收益、貨幣採用、 金融抵押品或其他任何東西。有趣的是,這取決於用戶願意為以太坊提供的服務花多少錢。

雖然我們認為這是向前邁出的重要一步,但這也引發了更多問題。如果交易費應該成為長期投資者關注的焦點,那麼以太坊上的哪些用例會推動費用支出?哪些類別的用例將推動未來的費用支出?每項以太坊服務對交易成本有多敏感?

本報告旨在回答這些後續問題,或使我們更接近回答這些後續問題。

我們將展示一個新模型的結果,該模型對一段時間內的以太坊交易數據進行分類和彙總,讓我們能夠看到用戶在不同服務(例如市場交換和穩定幣轉賬)上花費了多少錢,以及推動此類交易的主要項目。換句話說,我們將全面分析以太坊的使用情況,但從用戶實際花費的錢來看。

最後,我們希望進一步討論 Ether 的合理投資策略。這一次,通過衡量以太坊用戶一直在努力實現的目標,希望我們的答案能讓我們更接近想象甚至估計它未來的用途。

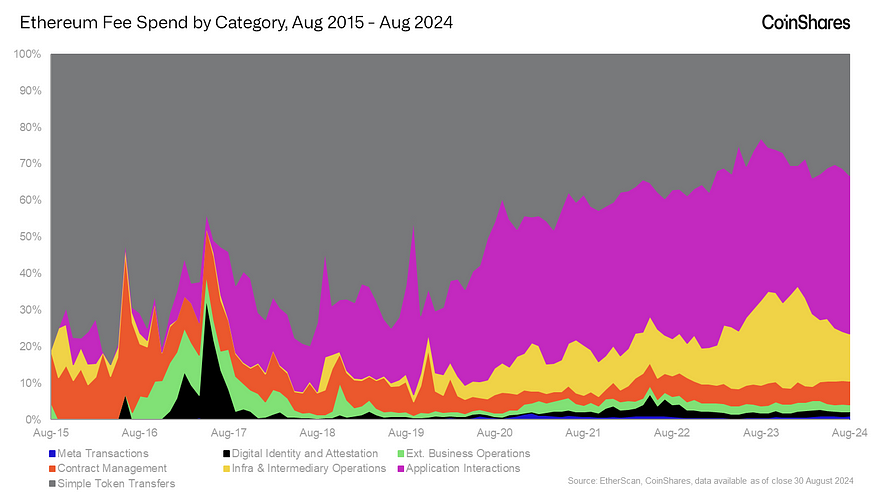

以太坊的使用主要由應用程序交互和代幣轉移決定

自誕生以來,以太坊的使用發生了重大變化。最初,以太坊主要用作簡單資產轉移的場所,這是一個仍然很重要的基礎用例,但後來被與應用程序和基礎設施的更復雜的交互所掩蓋。

早期,以太坊被設想為“世界計算機”——一個能夠執行任何類型的自定義指令並託管全球可訪問、不可停止的應用程序的平臺。為了實現這些崇高的目標,以太坊開發人員將靈活性和可訪問性作為協議屬性的優先考慮,依靠大眾的複雜性來迭代平臺設計並部署有用的項目。

早期,以太坊被設想為“世界計算機”——一個能夠執行任何類型的自定義指令並託管全球可訪問、不可停止的應用程序的平臺。為了實現這些崇高的目標,以太坊開發人員將靈活性和可訪問性作為協議屬性的優先考慮,依靠大眾的複雜性來迭代平臺設計並部署有用的項目。

因此,考慮到其全球影響力,以太坊已發展成為一個投機遊樂場,這也許並不令人意外。它擁有各種定製的數字資產和應用程序,以及越來越多的附加基礎設施組件,這些組件塑造了整體用戶體驗。它吸引了大量用戶需求;2024 年上半年的費用支出總額接近 15 億美元——相當可觀,但明顯低於 2021 年上半年牛市高峰期的 35 億美元。

根據我們的數據顯示,到 2018 年(以太坊誕生的第三年),以太坊的實用性開始不斷擴大。交易費曾經主要用於簡單的轉賬和管理原始的智能合約,現在擴展到簡單的應用程序、數字身份系統和業務運營(例如鏈上提款)。隨著功能性應用程序的增多,這一趨勢仍在繼續,特別是在金融和博彩領域,例如 Etherdelta、Idex 和 Etheroll。

在這個階段,用戶不再只是發送代幣,而是參與複雜的多步驟交互,這些交互充分利用了以太坊的自動執行和可組合性。交易一下子觸及許多應用程序,無縫地檢查結算過程中的指令。

自 2020 年以來,一種新興趨勢是採用平臺基礎設施,這些基礎設施要麼是由一般開發人員根據用戶需求創建的,要麼是由以太坊基金會本身創建的。這些發展擴展了以太坊,要麼重新調整了其底層工作方式。這包括協議質押、MEV、橋樑、預言機和第二層技術等,它們都已成為以太坊機器工作方式不可或缺的一部分,並表明了未來對更高級用途的追求。

從表面上看,以太坊能夠通過更復雜的交易持續提供更高的效用,這對 ETH 的需求有利。然而,殘酷的事實是,一小部分服務始終佔據以太坊使用的大部分,而這些服務主要圍繞投機或簡單的價值轉移,不一定是以太坊基金會開發人員最初設想的複雜“現實世界效用”用例類型。

現在我們已經看過了總體情況,讓我們看一下每個主要使用類別以及哪些子類別和/或特定項目正在推動此類活動。

應用程序交互主要由市場主導,尤其是 Uniswap

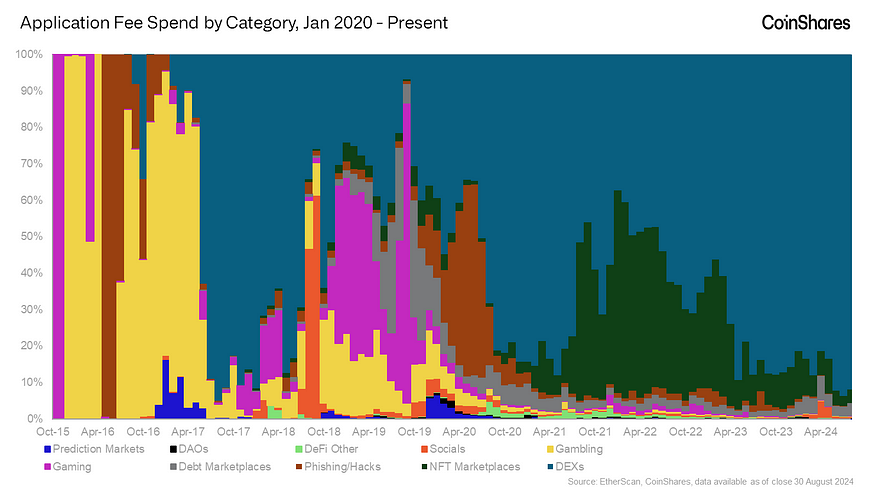

隨著以太坊生態系統的發展,用戶使用的應用程序類型也變得越來越廣泛。然而,有一類應用程序一直佔據主導地位:數字資產交易所。具體來說,就是用戶交易長尾加密資產(包括可收藏和可替代的加密資產)的市場。

在最初的兩年裡,以太坊只是一個實驗場所,開發人員通過 Etherdice 和 Rouleth 等簡單的賭博應用程序測試該平臺的功能。這些早期的應用程序意義重大,因為它們展示了以太坊處理不僅僅是基本交易的潛力,為後來的複雜應用程序奠定了基礎。

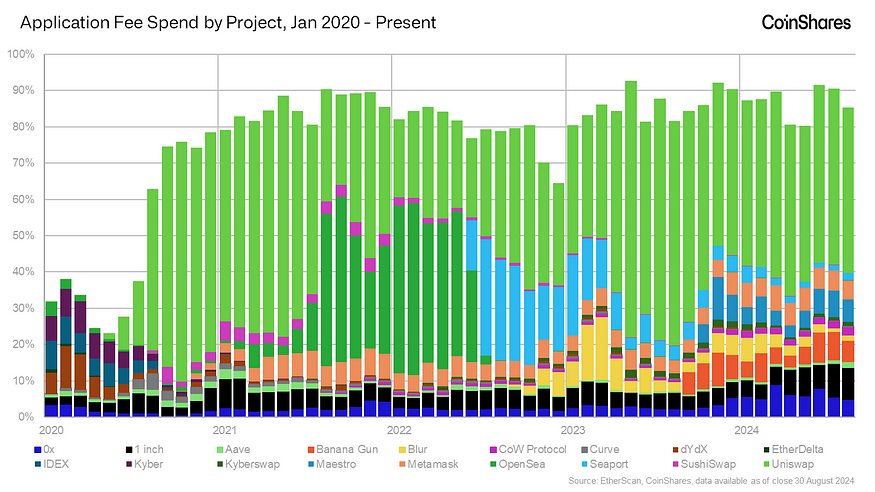

如今,按交易費計算,90% 以上的使用都是在市場上。如上所示,這是一個劇烈的轉變——遊戲、網絡釣魚詐騙和 NFT 應用程序週期性地佔據主導地位——但自 2020 年夏季以來,以 Uniswap 為首的鏈上交易所(通常稱為 DEX)或多或少一直是以太坊上的主要用例。

如今,按交易費計算,90% 以上的使用都是在市場上。如上所示,這是一個劇烈的轉變——遊戲、網絡釣魚詐騙和 NFT 應用程序週期性地佔據主導地位——但自 2020 年夏季以來,以 Uniswap 為首的鏈上交易所(通常稱為 DEX)或多或少一直是以太坊上的主要用例。

僅 Uniswap 就持續佔據了以太坊交易費用的很大一部分——2024 年上半年為 15%。這證明了以太坊提供的核心價值以及其用戶對自由投機數字資產(如 ETH、應用程序代幣和穩定幣)的能力。

雖然 NFT 交易所在 2021 年的狂熱中出現了大幅增長,但此後它們在交易費用中的相對份額急劇下降。2022 年上半年,OpenSea 佔據了所有應用程序交易費用的近一半(42%),總額超過 5 億美元(5.72 億美元)。但需求的下降是如此之大,以至於僅在 2022 年第一季度使用 OpenSea 的費用(4.33 億美元)就超過了此後所有 NFT 市場的總和(2022 年第二季度 - 2024 年第三季度,2.96 億美元)。

1inch、0x 和 MetaMask 等其他交易所也為金融服務作為應用程序使用的主要子類別做出了重大貢獻,而 Maestro 等新參與者的出現表明,這一類別的競爭仍在繼續,並且對用戶友好、流動性強、長尾交易的需求持續存在。

1inch、0x 和 MetaMask 等其他交易所也為金融服務作為應用程序使用的主要子類別做出了重大貢獻,而 Maestro 等新參與者的出現表明,這一類別的競爭仍在繼續,並且對用戶友好、流動性強、長尾交易的需求持續存在。

雖然以太坊支持各種各樣的應用程序,但市場(尤其是 Uniswap)是主要驅動力。顯然,能夠輕鬆訪問、透明地在同一結算系統中交易資產是用戶交易效用的核心組成部分。

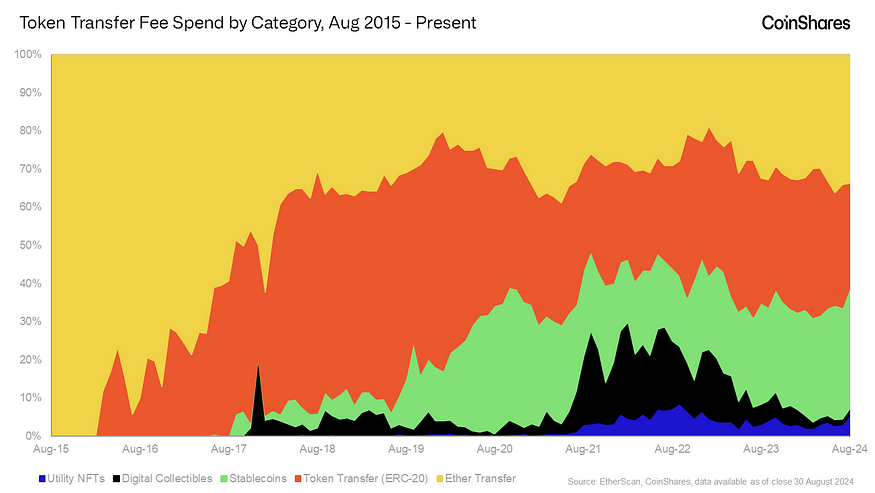

代幣轉移以以太幣和穩定幣為主

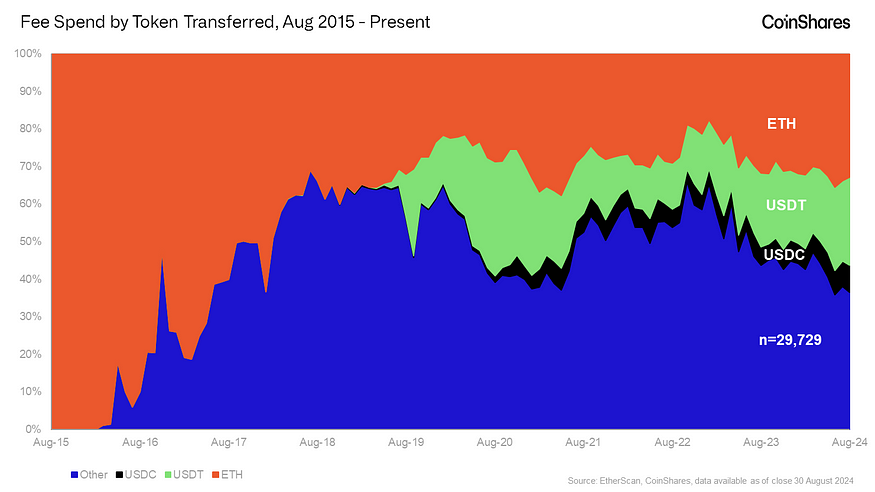

以太坊上另一個長期存在的基礎用例是代幣轉移,它們繼續在網絡活動中發揮核心作用。隨著以太坊生態系統的擴大,轉移的代幣類型也顯著多樣化,但就交易費支出而言,以太幣 (ETH) 和穩定幣已成為主導資產。

作為以太坊上第一個且一度是唯一的主要資產,以太幣自然佔據了與代幣轉移相關的大部分費用支出。然而,2017 年 ERC-20 標準的引入和最終採用引發了重大轉變,以太坊生態系統中鑄造的各種新代幣發揮著越來越重要的作用。

作為以太坊上第一個且一度是唯一的主要資產,以太幣自然佔據了與代幣轉移相關的大部分費用支出。然而,2017 年 ERC-20 標準的引入和最終採用引發了重大轉變,以太坊生態系統中鑄造的各種新代幣發揮著越來越重要的作用。

該標準概述瞭如何輕鬆創建可定製的代幣,從而在通常被稱為“ICO 熱潮”的時代引發了數字資產的爆發。隨著越來越多的代幣被創建和交易,以太坊資產的格局以及用戶願意為轉移這些資產支付多少錢,煥發了新的生機。

從那時起,穩定幣就成為交易活動的重要組成部分。從 2019 年年中開始,Tether (USDT) 開始成為廣泛使用的交易對和熟悉的交換媒介,而隨著 2020 年底 Circle 推出 USDC,穩定幣類別的影響力才有所增長。在以太坊的費用格局中,在某些時期,穩定幣轉賬的費用已經可以與 ETH 相媲美甚至超過 ETH。

從那時起,穩定幣就成為交易活動的重要組成部分。從 2019 年年中開始,Tether (USDT) 開始成為廣泛使用的交易對和熟悉的交換媒介,而隨著 2020 年底 Circle 推出 USDC,穩定幣類別的影響力才有所增長。在以太坊的費用格局中,在某些時期,穩定幣轉賬的費用已經可以與 ETH 相媲美甚至超過 ETH。

雖然 USDT 和 ETH 仍然是交易費方面最重要的代幣,但更廣泛的數字資產生態系統已經引入了數百萬種其他代幣。其中許多代幣以某種方式與特定應用程序或項目相關聯,從而促進了以太坊上代幣轉移活動的長尾。

NFT 的復興極大地促進了 2018 年發佈的 ERC-721 標準,並在 2021 年末和 2022 年產生了最大的影響。然而,隨著炒作的消退,與轉移 NFT 相關的交易也隨之消退,導致其在生態系統中的存在感減弱,但仍然具有相關性。

總體而言,儘管以太坊的轉賬活動隨著時間的推移而多樣化,但以太幣和穩定幣仍然是交易費用的主要驅動因素。這表明 ETH 作為網絡原生資產的持續重要性以及穩定幣在整個行業中發揮的關鍵作用。我們認為,穩定幣是多年來出現的加密平臺最有可能持續、最直觀的用例之一。

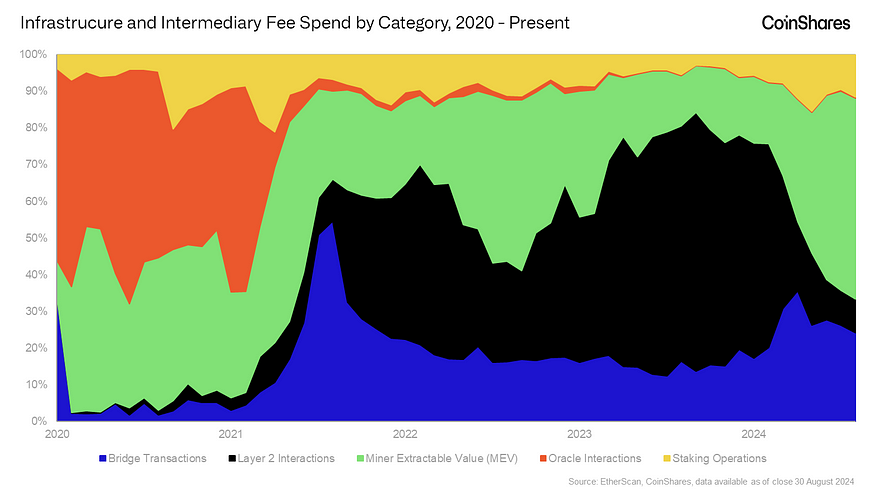

以太坊基礎設施費用支出主要集中在 MEV、橋樑和第 2 層

如今,以太坊的運作機制與 5 年前相比有很大不同:誰發起交易、交易結算頻率、費用如何運作、交易順序、ETH 的供應政策——所有這些都發生了變化。

一些變化是由以太坊的核心開發團隊策劃的,其他變化則是通過市場力量自然而然地產生的。以質押為例。在 2015 年啟動該項目之前,以太坊基金會的路線圖上就提出了轉向一個根據鎖定為“質押”的 ETH 數量來確定誰來結算交易的系統。然而,在 2020 年啟動後,由於規模要求和對流動性的需求,第三方提供商成為質押領域最突出的參與者,從而結算了大多數以太坊交易。

自 2020 年以來,基礎設施使用量的增加部分歸因於質押,但更大程度上歸因於第二層技術、MEV 和橋樑。第二層(獨立運行的系統,定期將交易批量結算到以太坊基礎鏈)從 2022 年到 2023 年一直主導著這一類別。然而,3 月份對以太坊費用市場的協議級更改(EIP-4844)將第二層結算的成本降至幾乎為零(2 月 = 4100 萬美元,6 月 = 160 萬美元)。

自 2020 年以來,基礎設施使用量的增加部分歸因於質押,但更大程度上歸因於第二層技術、MEV 和橋樑。第二層(獨立運行的系統,定期將交易批量結算到以太坊基礎鏈)從 2022 年到 2023 年一直主導著這一類別。然而,3 月份對以太坊費用市場的協議級更改(EIP-4844)將第二層結算的成本降至幾乎為零(2 月 = 4100 萬美元,6 月 = 160 萬美元)。

目前,基礎設施相關支出中超過 50% 與最大可提取價值 (MEV) 有關。MEV 指的是結算過程中交易排序中可以利用的價值。最直觀的說法是,MEV 可能意味著抓住套利機會,利潤來自兩個不同交易所的同一資產之間的價格差異。更諷刺的是,它可以被認為是交易驗證者在交易發生之前查看這些交易的機會,並用他/她自己的交易替換那些有利可圖的交易(例如,在套利機會上執行的交易)。

隨著以太坊繼續尋求更高級的用途,並著手進行更復雜的變革,其基礎設施的使用量也可能會增長。另一方面,如果基層基礎設施開始對一般交易費用產生實質性影響,就像第二層的情況一樣,變革可能會起到相反的作用,即以太坊的核心開發團隊會有意限制此類使用。

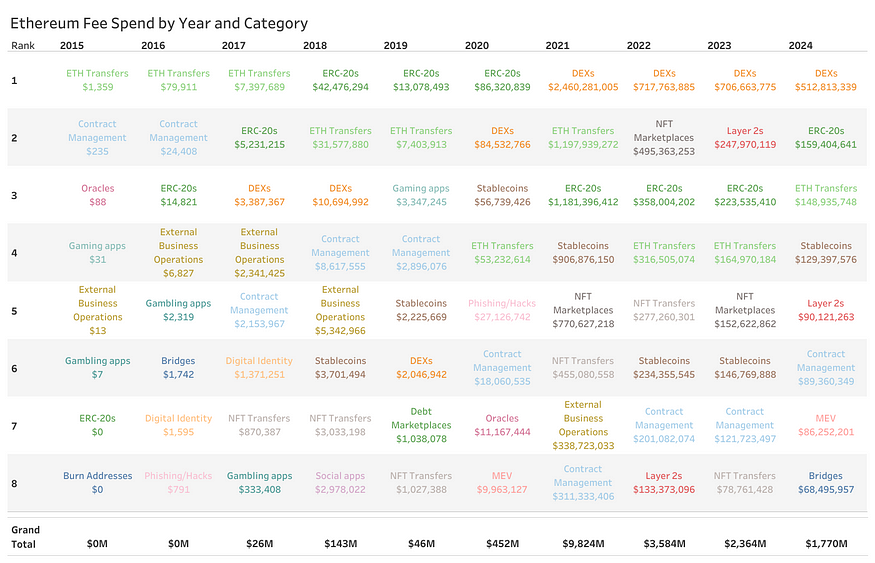

以太坊支出下降,但在市場、ETH 和長尾資產轉移中仍然存在

到目前為止,我們已經瞭解了以太坊使用的每個主要類別,並深入瞭解了每個類別中的相關驅動因素。現在,我們將把所有這些結合起來,看看哪些特定服務在所有細分市場中需求最高。

來源:CoinShares、EtherScan、BigQuery,基於截至 2024 年 8 月的月度彙總數據

來源:CoinShares、EtherScan、BigQuery,基於截至 2024 年 8 月的月度彙總數據

我們從這張表中得出的結論是以太坊社區應該感到自豪和擔憂的。以太坊已經成功發展成為各種應用程序的託管平臺,用戶願意每年花費超過數十億美元來訪問這些應用程序;這一成就在不到十年的時間裡取得了值得慶祝的成就。然而,殘酷的事實是,這些流量高度集中在以資產投機為中心的少數用例中,對以太坊鏈的需求趨勢正在下降。

鑑於 ETH 的價值取決於對以太坊服務的需求,對於投資者來說,最重要的是平臺能夠提供持久的用例,理想情況下,隨著時間的推移,這些用例應該會變得更有價值。雖然目前的趨勢令人沮喪,但我們並沒有宣佈以太坊註定要失敗。事實上,我們發現以太坊社區對變革持相當開放的態度,並願意改變其生態系統以追求新的目標。

恰巧,過去幾年的主要目標一直是通過第二層技術進行擴展。從所有指標來看 ,這都是一項重大成功,第二層技術已大幅增長。

然而,雖然第二層的興起有效地解決了擴展挑戰,但它也蠶食了以太坊第一層平臺的一些主要用例,使 ETH 的價值與更廣泛的以太坊生態系統之間的關係變得複雜。

我們認為,最新的重大變化 EIP-4844 強烈激勵了 Layer-2,這與 EIP-1559 的經濟設計優勢相悖,後者將 ETH 的價值與其 Layer-1 平臺需求掛鉤。

展望未來,我們認為以太坊社區需要專注於培育鏈上實用性,這種實用性不僅可以擴展,還可以為用戶帶來有意義的長期價值。這是未來的一個主要研究問題,也是我們認為基本 ETH 投資策略的核心:哪些以太坊服務將推動長期、可持續的用戶需求?

雖然我們已經嘗試從概念 的角度來探討這個問題,但我們仍然不知道完整的答案。

方法論

我們的目標是以數據驅動的方式識別以太坊交易背後的動機。我們通過識別以太坊地址、將它們放入有意義的類別並將此數據集與鏈上交易相結合來實現這一目標。最終輸出是一個數據集,它將所有以太坊交易需求(以 gas 計價)映射到不同的類別,例如去中心化交易、NFT 等。

有了這個輸出,我們就可以創建這個報告,回答用戶在以太坊上支付哪些服務,以及支付的金額,並在這些答案的基礎上告知以太坊未來可能的用途。

我們堅持的前提是,交易的性質或用途可以根據對交易發送者或接收者身份的理解來推斷。從技術角度來說,給定交易的 gas 支出類別要麼是發送者的屬性,要麼是接收者的屬性。鑑於合約地址是持久且可用的,我們發現這是可以實現的。

因此,我們在幾個不同的數據源中建立了地址到類別的映射,這些數據源主要是:Dune Analytics、Artemis 和 EtherScan。這些數據源通過接收地址識別項目,並在 Artemis 的情況下對其進行分類。在內部,我們根據需要識別未完成接收地址的項目。一旦每個地址都有一個已識別的項目,我們就會進一步將每個地址映射到類別分類法。

一旦我們生成了可識別的數據集,我們就會結合 Google 公開提供的鏈數據來獲得 gas 消耗量,並按月彙總。然而,我們假設 gas 消耗量低於 24k 的交易是“簡單 ETH 轉賬”,而花費到 NULL 地址的交易是“合約創建”。我們將這些作為模型假設,我們發現在絕大多數情況下這些假設都是正確的。

最終,我們實現了將 Gas 分類為至少可追溯到 2020 年的每月第 85 個百分位、可追溯到 2016 年的第 70 個百分位以及自以太坊推出以來所花費的總 Gas 的 88%。