引言:

在區塊鏈行業快速發展的今天,資產代幣化正在成為一股不可忽視的革命性力量,特別是對於那些傳統上被視為流動性較差的資產而言。本文將深入探討資產代幣化如何為這些資產注入新的活力,重塑市場格局,併為投資者創造前所未有的機遇。

到 2030 年代幣化資產市場規模或將達到 10 萬億美元

資產代幣化是指將實物資產或金融資產轉化為區塊鏈上的數字代幣的過程。這一過程使得原本難以分割和交易的資產變得更加靈活和易於流通。根據Chainlink的最新報告,當前代幣化資產的價值約為1185.7億美元,其中以太坊網絡佔據了58%的市場份額。

這一數字可能看起來已經相當可觀,但實際上我們僅僅觸及了冰山一角。世界經濟論壇的估計顯示,全球範圍內約有867萬億美元的資產有潛力被代幣化。 另外就是,,Chainlink預測到2030年,全球代幣化資產市場規模可能飆升至10萬億美元。這一增長趨勢背後的驅動力包括機構投資者的興趣增加、區塊鏈技術的不斷完善,以及各國監管框架的逐步完善。

資產代幣化如何提升低流動性資產

傳統上,諸如房地產、私募股權、藝術品等資產往往被視為流動性較差的資產。這些資產通常具有高門檻、難以分割、交易週期長等特點,這些因素都限制了它們的流動性。然而,資產代幣化正在徹底改變這一局面:

a) 分割所有權:通過代幣化,大型資產可以被分割成更小的單位,降低了投資門檻,使得更多的投資者能夠參與。

b) 24/7全天候交易:區塊鏈網絡的不間斷運行,使得代幣化資產可以隨時進行交易,大大提高了交易效率。

c) 全球化市場:代幣化資產可以在全球範圍內進行交易,打破了地域限制,擴大了潛在投資者群體。

d) 智能合約自動化:通過智能合約,資產的管理、收益分配等過程可以實現自動化,降低了運營成本和人為錯誤。

圖片來源:analyticsinsight

以房地產為例,傳統上投資一棟商業樓宇需要大量資金,而且一旦投資,資金就會被長期鎖定。通過代幣化,這棟樓宇的所有權可以被分割成數千甚至數萬個代幣,投資者可以根據自己的需求和能力購買任意數量的代幣。這不僅降低了投資門檻,還大大提高了資產的流動性。

資產代幣化的市場增長動力

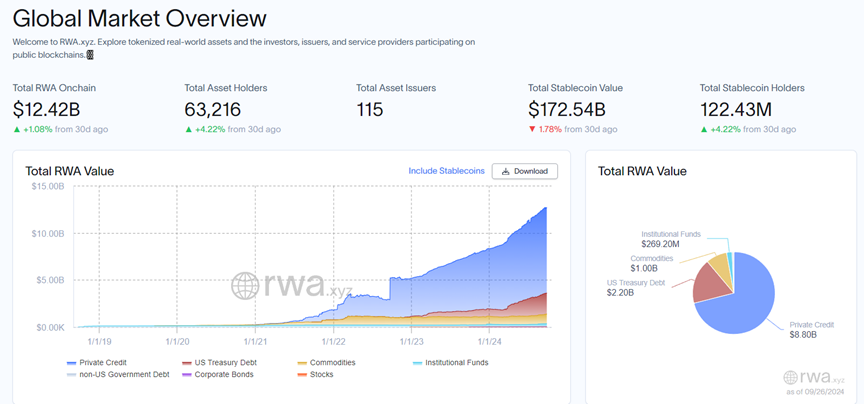

圖片來源:RWA.XYZ

來看看目前RWA板塊的情況,根據RWA.XYZ的最新數據,鏈上實物資產(Real World Assets,RWA)市場正呈現出令人矚目的增長態勢。當前,鏈上RWA總資產規模已達124.2億美元,資產持有人數為63,216人。相比之下,穩定幣市場的規模更為龐大,總價值高達1725.4億美元,持有者人數更是突破1.22億。圖表可以看出,RWA資產價值自2021年開始呈現緩慢增長趨勢,而進入2024年後,增長速度明顯加快,進入了快速增長階段。

資產代幣化市場的快速增長並非偶然,而是多方面因素共同作用的結果:

a) 機構參與度提升:紐約梅隆銀行和Celent的一項調查顯示,97%的機構投資者認為代幣化將"徹底改變資產管理"。這種高度認同反映了傳統金融機構對代幣化資產的巨大興趣。

b) 技術進步:以太坊網絡每日超過600萬的活躍用戶為代幣化資產提供了強大的技術支持和市場基礎。隨著區塊鏈技術的不斷發展,代幣化過程將變得更加高效和安全。

c) 監管支持:各國監管機構開始積極探索和支持資產代幣化。例如,新加坡金融管理局(MAS)的Project Guardian項目就在監管支持下試行了基於區塊鏈的債券和存款代幣化,為行業發展提供了有力的制度保障。

d) 市場需求:投資者對於更加靈活、多元化的投資工具的需求不斷增長。資產代幣化恰好滿足了這一需求,為投資者提供了接觸傳統上難以投資的資產類別的機會。

挑戰與展望

儘管資產代幣化前景光明,但要實現Chainlink預測的10萬億美元市場規模,仍然面臨諸多挑戰和機遇:

1)機構參與度提升:

2023年初,BlackRock和Fidelity等金融巨頭進入區塊鏈經濟領域,極大地提升了加密行業的合法性,縮小了傳統金融與區塊鏈行業之間的鴻溝。這種參與不僅帶來了資金,更重要的是帶來了信心和認可。例如,BlackRock在2024年3月推出的數字流動性基金"BlackRock USD Institutional Digital Liquidity Fund",迅速成為代幣化國債市場的主力,充分展示了機構投資者對這一新興市場的熱情。

2)監管與合規:

隨著市場的快速發展,監管框架的完善變得尤為重要。如何在鼓勵創新和保護投資者利益之間找到平衡,將是行業和監管機構共同面臨的挑戰。特別是在跨境交易和資產估值方面,需要建立更加統一和透明的標準。

3)技術創新:

區塊鏈技術的不斷進步為資產代幣化提供了堅實的基礎。然而,如何確保系統的安全性、可擴展性和互操作性,仍然是技術發展的重點方向。智能合約的審計和優化也將成為保障代幣化資產安全的關鍵。

4)市場教育與普及:

儘管機構投資者的參與度在提高,但對於大多數個人投資者而言,資產代幣化仍是一個相對新穎的概念。如何普及相關知識,提高投資者的接受度和參與度,是推動市場發展的關鍵。

5)產品創新:

代幣化國債市場的爆發性增長揭示了投資者對低風險、高流動性代幣化資產的強烈需求。未來,我們可能會看到更多類型的傳統資產被代幣化,如商業地產、藝術品,甚至是知識產權等無形資產。這將為投資者提供更多元化的投資組合選擇。

6)跨鏈互操作性:

隨著不同區塊鏈平臺上代幣化資產的增加,如何實現跨鏈資產的無縫交互和轉移將成為一個重要課題。這不僅涉及技術問題,還涉及不同監管體系下的合規問題。

結語

資產代幣化正在為低流動性資產注入新的生命力,重塑全球金融市場的格局。儘管道路上還存在挑戰,但其潛力是巨大的。隨著技術的進步、監管的完善和市場的成熟,我們有理由相信,資產代幣化將成為推動金融創新和普惠金融的重要力量,為投資者和資產所有者創造更多價值。