翻譯 | 吳說區塊鏈

原文鏈接:

https://x.com/dgt10011/status/1837278352823972147

9 月 21 日,美國 SEC 批准貝萊德現貨比特幣 ETF 的期權交易上市提案,這也是現貨比特幣 ETF 首次獲准進行期權交易。Bitwise Alpha 戰略主管 Jeff Park 撰寫了此文,認為“我們即將見證金融史上最非凡的波動性上漲。”以下是全文的中文翻譯:

隨著美國證券交易委員會(SEC)今天批准比特幣 ETF 期權的上市和交易,我分享了一個觀點:我們即將見證金融史上最非凡的波動性上漲。我覺得這值得更詳細的解釋,所以我想強調比特幣的一些特性、受監管的期權市場的性質,以及兩者結合帶來的強大效應。毫不誇張地說,這標誌著加密市場最重要的進展。

這是比特幣名義價值首次通過 ETF 期權實現“部分銀行化”。這是什麼意思呢?雖然比特幣的非託管、供應上限是其最大的優點,但它也成了一種拖累,限制了其創造合成槓桿的能力。儘管 Deribit 做出了努力,但它從未能充分解決適用於廣泛採用的對手方與資本效率矩陣問題,而 CME 期貨期權則需要太多的主動管理。現在,比特幣首次擁有一個受監管的市場,OCC 保護清算會員免受對手方風險。這意味著比特幣的合成名義敞口可以在沒有導致投資者畏懼的即時交割風險(JTD)情況下指數級增長。在一個流動性驅動的世界裡,解鎖帶有槓桿的合成資金流動,代表了比特幣 ETF 的最大機會,相比現貨市場大大增強了其金融效用。

此外,比特幣現在還可以首次將期限作為槓桿計算的一部分。散戶交易者已經接受了永續合約來進行槓桿操作,但這些工具並不完美,更像是一系列必須不斷滾動的日常近月期權。而有了比特幣期權,投資者現在可以基於期限進行組合投資,尤其是在長期投資方面。有很大的可能性,購買長期 OTM 看漲期權作為溢價支出,比全額抵押的頭寸在同一時期內可能下降 80% 的風險更有價值。人們經常將比特幣比作看漲期權,因為它具有溢價衰減和偶爾的爆發性上漲。現在,你可以以相同或更少的溢價押注波動性上漲,同時在更長的時間框架內捕捉更多的 delta,這無疑是一個極具吸引力的機會。

比特幣還有獨特的波動性特徵,其中最重要的是“波動微笑”。大多數股票或指數表現出“波動傾斜”,即上漲波動性比下跌波動性便宜(即保護比投機更貴)。比特幣的獨特之處在於其價格上漲和下跌同樣頻繁,因此市場對兩邊都要求風險溢價。其實際含義體現在二階希臘字母 vanna 上。歷史上,對於所有期權,隨著現貨上漲,隱含波動率往往會下降。因此,雖然期權的 delta 增加(變得更實值),但其增長速度減慢 — — 這是正 vanna(dA/dvol),它會產生一種拖累效應。然而,比特幣期權具有負 vanna:隨著現貨價格上漲,波動率也會上升,這意味著 delta 增長得更快。當做空 gamma 的交易員對沖這一情況時(gamma 擠壓),比特幣的情況會呈現爆發性的遞歸現象。更多的上漲導致更多的上漲,因為交易員被迫以更高的價格繼續買入。負 vanna gamma 擠壓就像是一個重新加油的火箭。

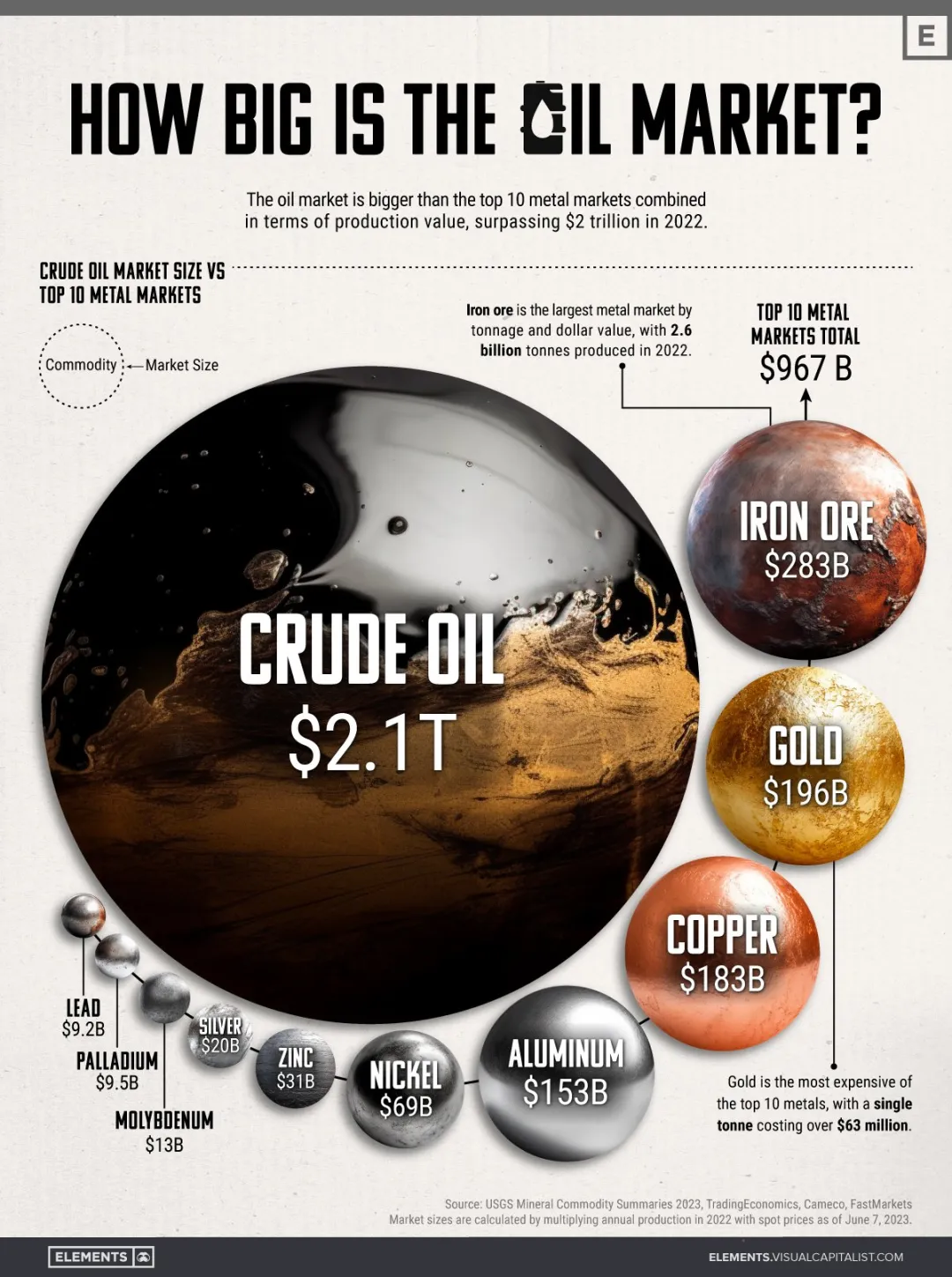

將這一切聯繫在一起的最關鍵因素是:比特幣本身無法被稀釋以適應這種新發現的槓桿。相比之下,像 GME 或 AMC 這樣的股票,其管理層可以發行新股來利用定價異常,從而限制股票上漲。而比特幣永遠無法做到這一點。你可能會問:“Jeff,那石油或天然氣等商品呢?它們不是類似的嗎?如果是,為什麼比特幣不同?”關鍵區別在於,大多數實物商品都有到期日,這意味著它們往往與期貨市場而非現貨市場進行交易。期貨市場不同於現貨市場,它們根據到期日和實物與紙面的淨利益來變化總敞口和名義敞口,因此它們不允許單一方向的集中參與(即,人們在曲線上進行多頭和空頭交易,實物與紙面對沖)。此外,這些市場還受到 OPEC 等組織操縱供應的影響。

總之,比特幣 ETF 期權市場是金融世界首次看到在一個真正供應受限的永久商品上實現受監管槓桿的機會。在這種情況下,事情可能會變得非常瘋狂,受監管的市場可能無法輕鬆吸收它們。

但比特幣的非凡之處在於,它將始終存在一個無法被關閉的平行去中心化市場,這與 CME 不同 — — 可以想象,這將為局勢增添更多的火藥。

這將是不可思議的盛況。

除 Jeff Park 外,Arbelos Markets 的聯合創始人 Joshua Lim 也對此事表達了看法,原文鏈接:

https://x.com/joshua_j_lim/status/1838291733261566284

首先,我們必須記住,加密領域已經擁有一個非常知名且流動性極高(以加密標準衡量)的期權交易場所 — — Deribit。每月比特幣期權的名義交易額約為 400 億美元,而 CME 的交易額約為 30 億美元。Deribit 是一個“離岸的”和“加密原生”的交易平臺,沒錯,那是一些對衍生品有一定了解的加密散戶去交易的地方。但很多傳統金融公司也在那裡做市。

你覺得像 IMC、Optiver、Citadel、Jane Street、SIG 這樣的公司不會去有健康利潤率(相對於其他傳統金融宏觀市場)的散戶交易量的地方嗎?我知道這些公司對加密貨幣的興趣時有時無,但我敢保證至少有一些公司現在活躍在 Deribit 上,如果不是直接參與,他們的前員工也已經紛紛成立了無數的小型(有時甚至是大型的)加密自營交易公司,在 Deribit 上進行交易。

此外,也有大量機構用戶活躍在 Deribit 上。我們已經看到方向性交易者使用 12 月看漲價差或 1x2 結構來降低上行風險的成本,也有波動率套利者購買高執行價的期權作為 ATM 跨式期權的相對價值。而且這些大額交易的 vega 單次就超過 10 萬美元。很難說傳統金融或散戶交易者是第一次接觸到比特幣期權。同時我承認 r/wsb(Reddit/WallStreetBets)交易者的 0-dte(零到期日期權)市場是一個不容忽視的力量。

任何期權流動性提供者的腦海中都印刻著 GME 和 AMC 的記憶。GME 的市值峰值大概是 330 億美元,這只是比特幣 1.25 萬億美元市值的 1/36。

要擠壓一個市值超過 1 萬億美元的資產類別是很難的。能發生嗎?當然,歷史上也有更瘋狂的事情發生過。亨特兄弟在 1980 年擠壓了白銀,簡單搜索顯示當時的全球白銀供應量約為 300 億美元,按 1980 年美元計算,相當於今天的 1140 億美元,所以,推動 1 萬億美元的資產顯然要困難得多。但比特幣本質上是一個數字原生資產,比其他大宗商品更容易被金融化並在交易結算中快速流動。IBIT 和其他 ETF 提高了其流動性,使得原本用於冷存儲的比特幣能夠參與到流動性交易中。

還有兩個問題值得思考:

首先,為什麼 CME 期權(基於現金結算的期貨,2020 年 1 月推出)或 BITO 期權(基於 CME 滾動期貨策略的 ETF,2021 年 10 月推出)沒有導致比特幣出現明顯或大規模的軋空現象?如果你仔細觀察 BTC/USD 的圖表,會發現這兩次期權的推出都接近比特幣的局部高點 — — 當然,這部分是因為像新冠疫情和美聯儲加息週期這樣的外部因素。但這也說明,比特幣的宏觀資金流動對價格的影響遠大於期權的 gamma 擠壓潛力。

第二個問題,如果我們要篩選具有軋空潛力的大宗商品,為什麼不關注那些供應量更少、年產量更低的能源、農產品或金屬市場?即使在貴金屬領域,鉑金和鈀金的總供應量都不到 1 萬億美元。

我最近閱讀了許多宏觀分析文章,推測黃金和白銀可能會出現指數級的上漲(“白銀會是下一個 NVIDIA 嗎?”),但這更多是基於這些貴金屬的硬通貨屬性。比特幣是否會因為其作為非主權價值儲存的獨特屬性而再度出現拋物線式上漲?當然可能 — — 但這與零售期權市場的 gamma 擠壓無關,而更多與宏觀資本配置流入有關。

“所以,買入 IBIT gamma 是個好交易嗎?”也許是的!如果你相信比特幣的基本面理論!在某種程度上,比特幣是終極的反身性資產(即,它上漲是因為它更有可能成為全球接受的價值儲存工具,而這種可能性也因為它上漲而增強)。

但等待交易奏效也很難,除非你對 r/wsb 的市場脈搏有極其敏銳的判斷。看看 GME 的圖表,想象一下持有它的期權時的感受 — — 95% 的時間裡,它只是在震盪或緩慢下跌。

“你是不是完全否定了 IBIT 期權?”並不是,IBIT 期權的推出將帶來一些重要的積極影響:

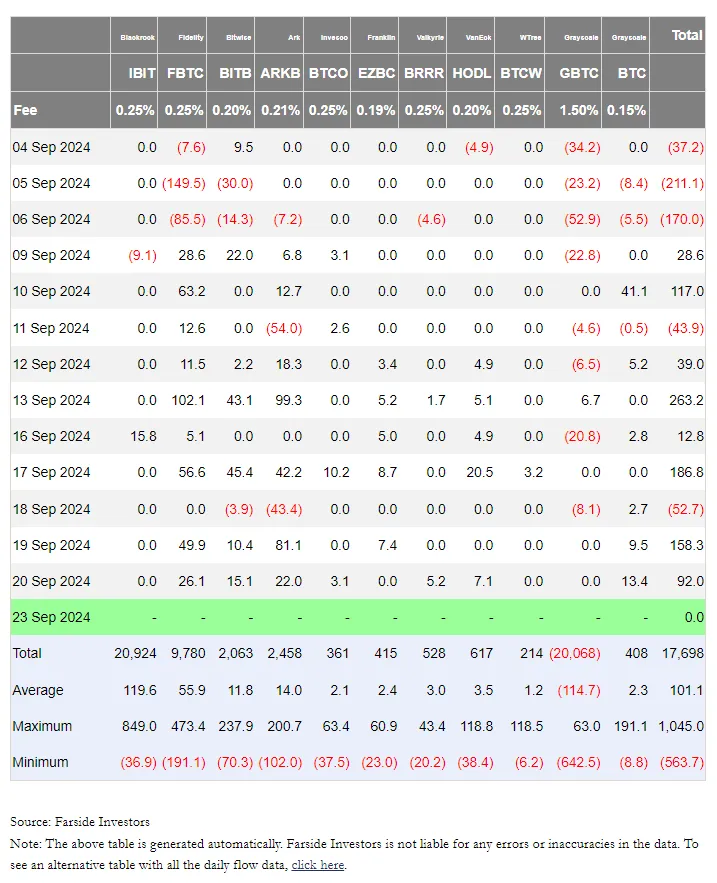

首先,它將大大提升整個衍生品市場的交易量。正如 CME 期權的推出為 Deribit 帶來了更多的交易量(跨平臺套利機會增多),ETF 期權也會有類似的影響。

這種影響甚至會更強,因為主要經紀商/期貨佣金商(FCMs)會允許在 ETF 和 CME 產品之間進行某種風險淨額結算,而現有的加密 OTC 和 Deribit 市場還無法參與這種操作。

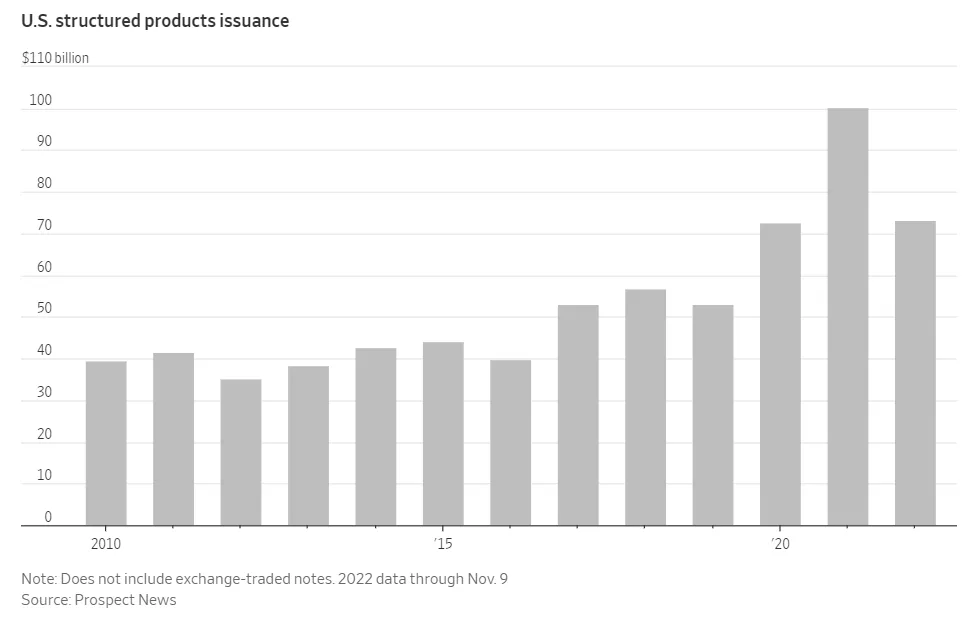

其次,新的傳統金融期權市場通常會抑制波動率,因為結構性產品的供應增加。美國的結構性票據市場每年規模大約為 1000 億美元,其中大部分是賣出期權以賺取收益的波動率賣方。如果部分 RIA(註冊投資顧問)或私人銀行的資金流入與 IBIT 掛鉤的票據,即使只有 50 億美元的發行量,也相當於 Deribit 目前約 200 億美元的未平倉合約的四分之一。

第三,隨著加密貨幣借貸的迴歸,可能會引發一波山寨幣熱潮。2021 年底,加密領域的最大貸款賬簿之一達到了 125 億美元。自上一個週期以來,這個領域尚未完全恢復。如果主要經紀商使用比特幣作為抵押品提供美元保證金貸款,這將大幅增加加密領域的美元現金供應。這會促使資金從比特幣 ETF 循環到更高風險的領域,如 memecoins、NFTs、替代 L1 和投機性的 VC 投資。

IBIT 期權市場(以及做市商承擔風險的意願)將使對 IBIT 的保證金貸款中的風險定價變得更容易,並提高主要經紀商願意接受加密資產作為抵押品進行貸款的可能性,從而推動山寨幣市場的繁榮。

第四,基差價差將收窄。BTC 期貨相對於現貨的溢價主要源自於多頭需要通過永續合約或期貨維持敞口。隨著上述更容易獲得的美元資金,整個加密生態系統中的美元融資利率將下降,進而壓縮基差價差。

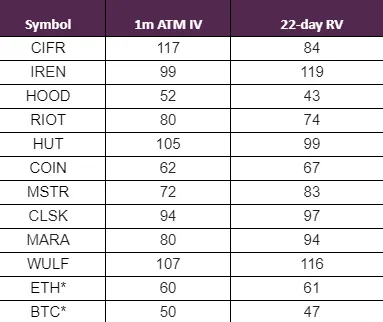

最後,針對加密貨幣敞口的單一股票期權(如 MSTR、COIN、礦企等)目前的波動率較高,通常在 70–100 波動率區間。而比特幣期權的波動率通常在 40–50 之間。隨著做市商更願意承擔單一股票與基礎商品波動率之間的對沖交易風險,這些單一股票的波動率可能會壓縮,並且更接近比特幣的波動率。