作者:Ryan Watkins

編譯:深潮TechFlow

普遍認為,除了比特幣和穩定幣之外,行業中沒有其他有價值的應用。據說,上一個週期的驅動力完全來自投機,自 2022 年崩盤以來幾乎沒有進展。行業已經過度飽和了無人使用的基礎設施,而為這些基礎設施提供資金的風險投資家可能會因為資本配置不當而遭受損失。

這一觀點的後半部分確實有一定道理,因為市場開始懲罰盲目的基礎設施投資,而加密經濟的基礎上,長期的贏家正在浮現。然而,前半部分,即相對於基礎設施而言應用很少,並且自上一個週期以來幾乎沒有進展的說法,一旦我們觀察數據,就顯得不夠準確。

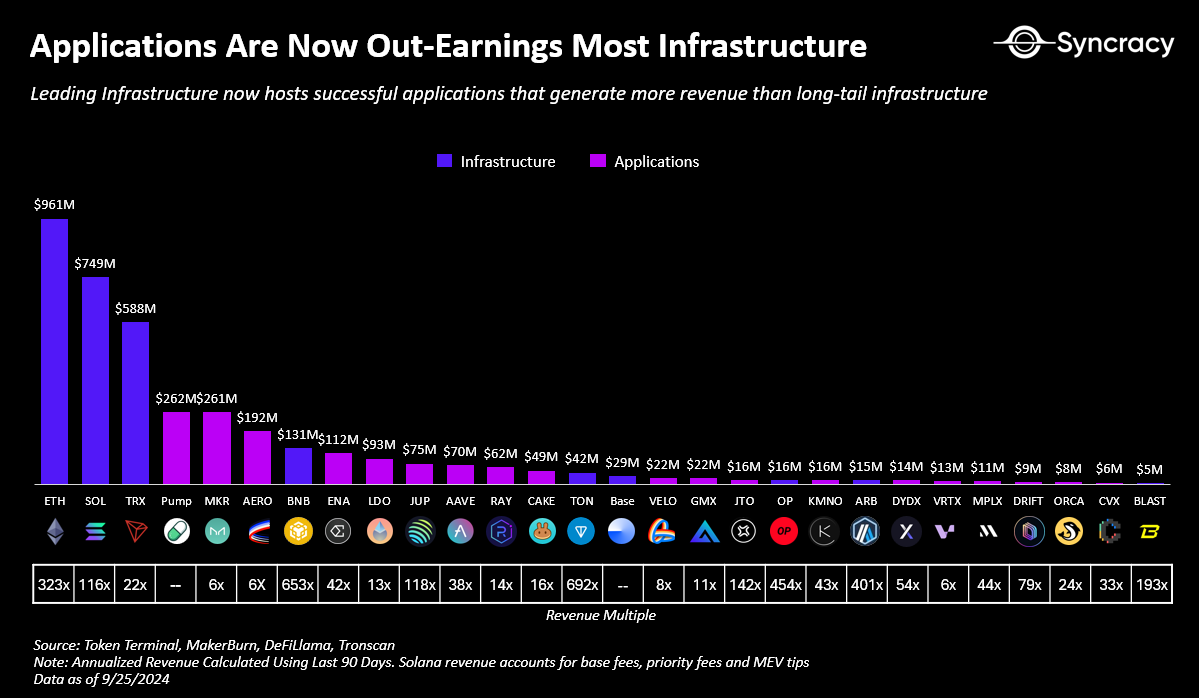

事實上,應用的時代已經到來,許多應用的收入已經超過了基礎設施。領先的平臺如以太坊和 Solana 擁有大量應用,這些應用每年產生數千萬到數億美元的收入,並以三位數的百分比增長。然而,儘管這些數字令人印象深刻,應用的交易價格仍然比基礎設施低很多,後者的平均收入倍數約為應用的 300 倍。雖然位於智能合約生態系統中心的基礎設施資產,如 ETH 和 SOL,可能保持價值儲存的溢價,但非貨幣基礎設施資產,如 L2 代幣,其倍數可能會隨著時間的推移而壓縮。

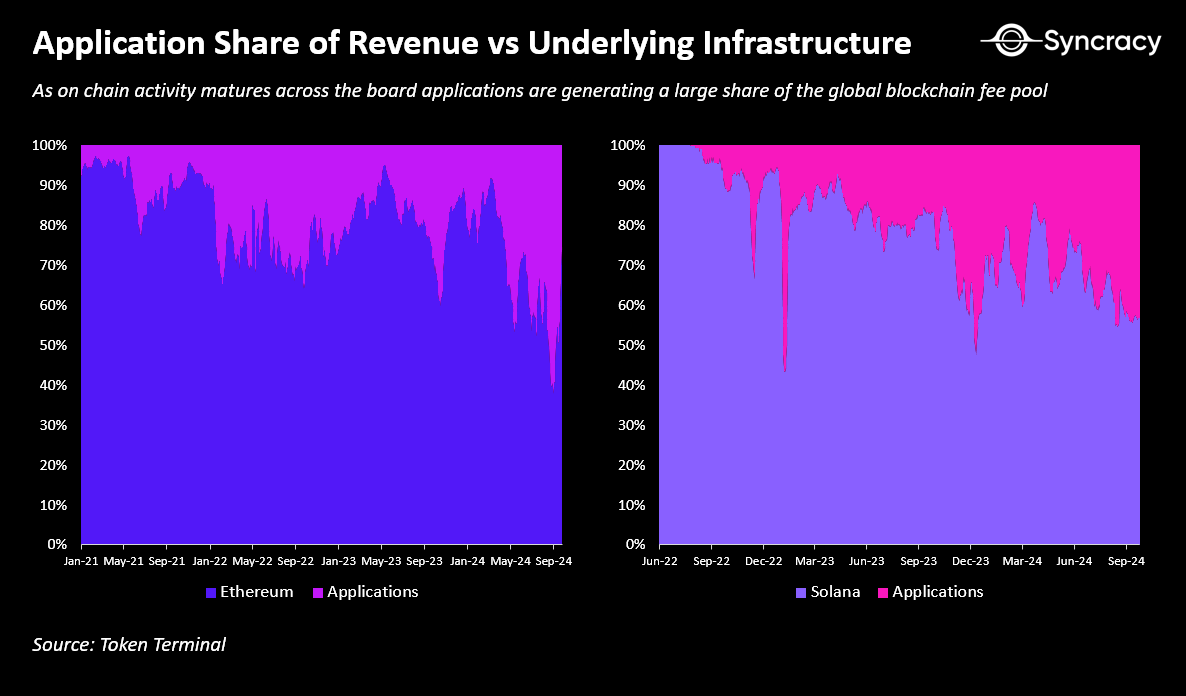

應用在全球區塊鏈費用總額中佔據更大份額,並在收入上超過大多數基礎設施資產,這可能標誌著未來趨勢的一個轉折點。以太坊和 Solana 這兩個主要的應用生態系統的數據已經顯示,應用在收入上逐漸佔據了底層平臺的部分市場份額。隨著應用不斷爭取更大的經濟利益份額並進行垂直整合以更好地控制用戶體驗,這一趨勢可能會加速。即使是以 Solana 的同步組合性而自豪的 Solana 應用,也在將部分操作轉移到鏈外,利用第二層和側鏈來實現擴展。

胖應用的崛起

rollapp 假設是否不可避免的?隨著應用程序努力克服單一全球狀態機在高效處理所有鏈上交易方面的限制,跨區塊鏈的模塊化似乎勢在必行的。例如,Solana 雖然在性能上表現優異,但在今年四月,當每天僅有幾百萬用戶交易 memecoin 時,就已開始遇到瓶頸。儘管 Firedancer 可以提供幫助,但尚不清楚它是否能夠提升性能至數量級的水平,以支持每日數十億活躍用戶,甚至包括 AI 智能體和企業。正如前文所述,Solana 的模塊化進程已經啟動。

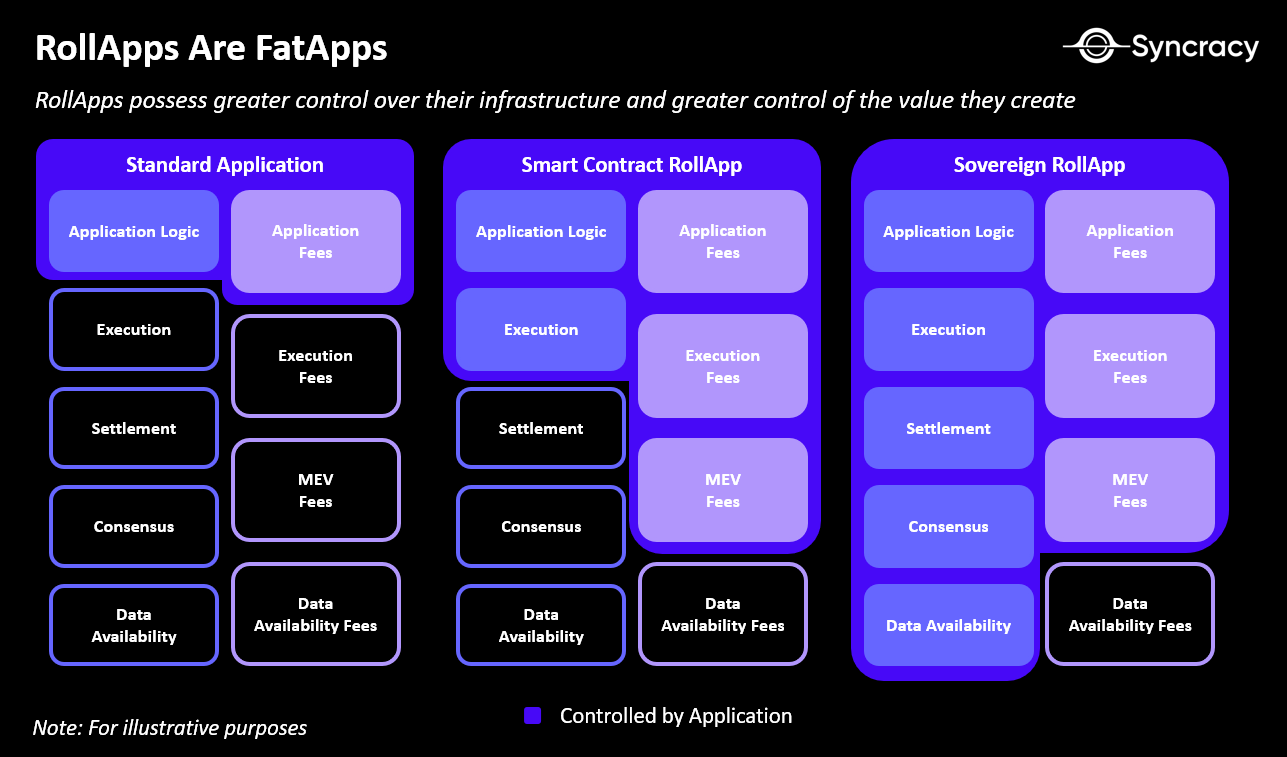

關鍵的問題在於這種轉變將會在多大程度上發生,以及最終有多少應用會將操作轉移到鏈外。若要在單一服務器上運行整個全球金融系統——這是任何集成區塊鏈的基本假設——則需要全節點在超大規模數據中心運行,這幾乎使得終端用戶無法獨立驗證鏈的完整性。這將削弱全球可擴展區塊鏈的一個基本特性,即確保明確的財產權,並抵禦操控和攻擊。相比之下,Rollups 允許應用將這些帶寬需求分散到獨立的排序節點集合中,同時在基礎層通過數據可用性採樣來確保終端用戶的驗證。此外,隨著應用規模的擴大並與用戶建立緊密聯繫,它們可能會要求其底層基礎設施提供最大的靈活性,以便更好地滿足用戶的需求。

這已經在以太坊上發生,它是最成熟的鏈上經濟體。Uniswap、Aave 和 Maker 等領先應用正在積極開發自己的 Rollups。這些應用不僅追求可擴展性,還在推動自定義執行環境、替代經濟模型(如本地收益)、增強的訪問控制(如許可部署)以及定製交易排序機制等功能。通過這些努力,應用不僅提升了用戶價值並降低了運營成本,還在其基礎層基礎設施上獲得了更大的經濟控制權。鏈抽象和智能錢包將使這個以應用為中心的世界更加無縫,並逐漸減少不同區塊空間之間的摩擦。

在短期內,Celestia 和 Eigen 等下一代數據可用性提供商將是這一趨勢的關鍵推動者,它們為應用提供更大的規模、互操作性和靈活性,同時確保低成本的可驗證性。然而,從長遠來看,每一個希望成為全球金融系統基礎的區塊鏈都需要擴展帶寬和數據可用性,同時確保低成本的終端用戶驗證。例如,Solana 雖然在理念上是集成的,但已經有團隊在努力實現輕客戶端驗證、zk 壓縮和數據可用性採樣,以實現這一目標。

重點不在於具體的擴展技術或區塊鏈架構。代幣擴展、協處理器和臨時 rollups 就足以讓集成的區塊鏈擴展,併為應用提供定製化,而不破壞其原子組合性。無論如何,未來的趨勢指向應用繼續追求更大的經濟控制和技術靈活性。應用獲得的收益超過其基礎設施似乎是不可避免的。

區塊鏈價值捕獲的未來

接下來要關注的問題是,隨著應用在未來幾年逐漸掌握更多經濟控制權,價值將在應用和基礎設施之間如何分配?這種變化是否會成為一個拐點,使應用在未來幾年產生類似基礎設施的影響?根據 Syncracy 的觀點,儘管應用會逐漸佔據全球區塊鏈費用的更大份額,但基礎設施(L1s)可能仍會為少數參與者創造更大的收益。

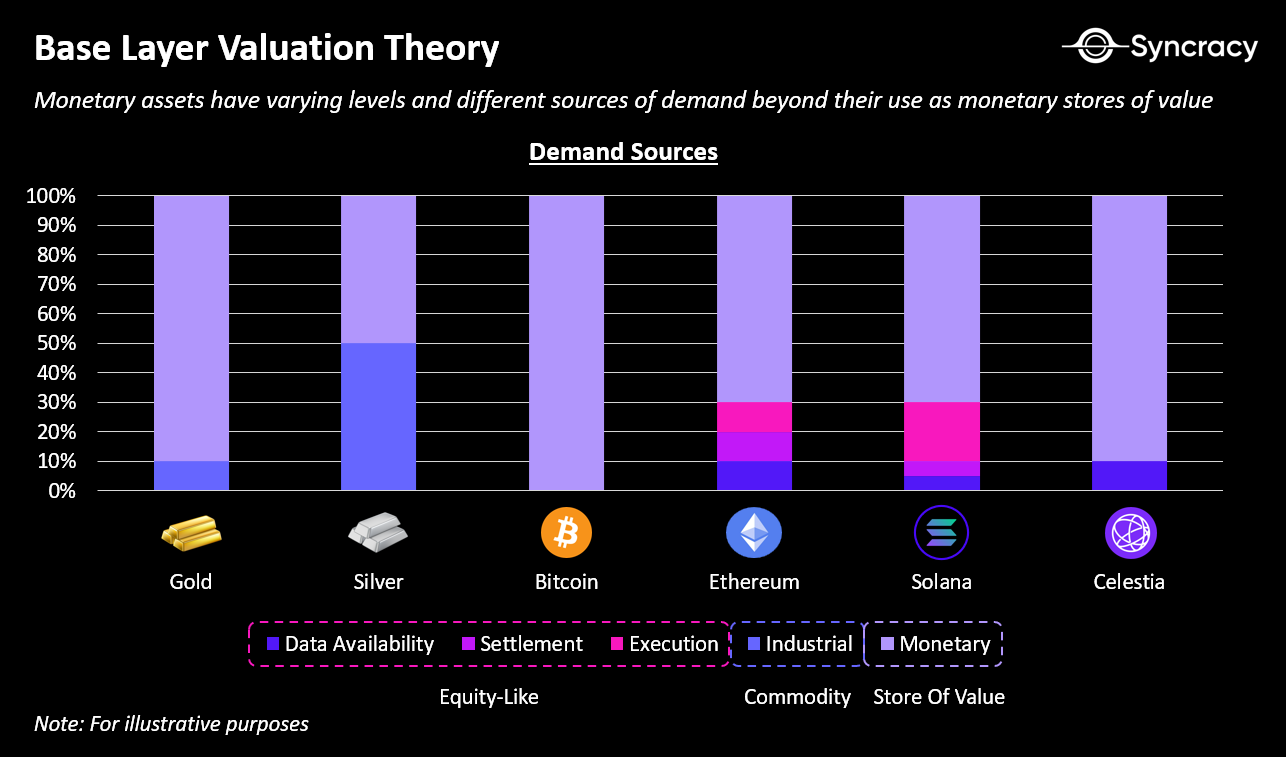

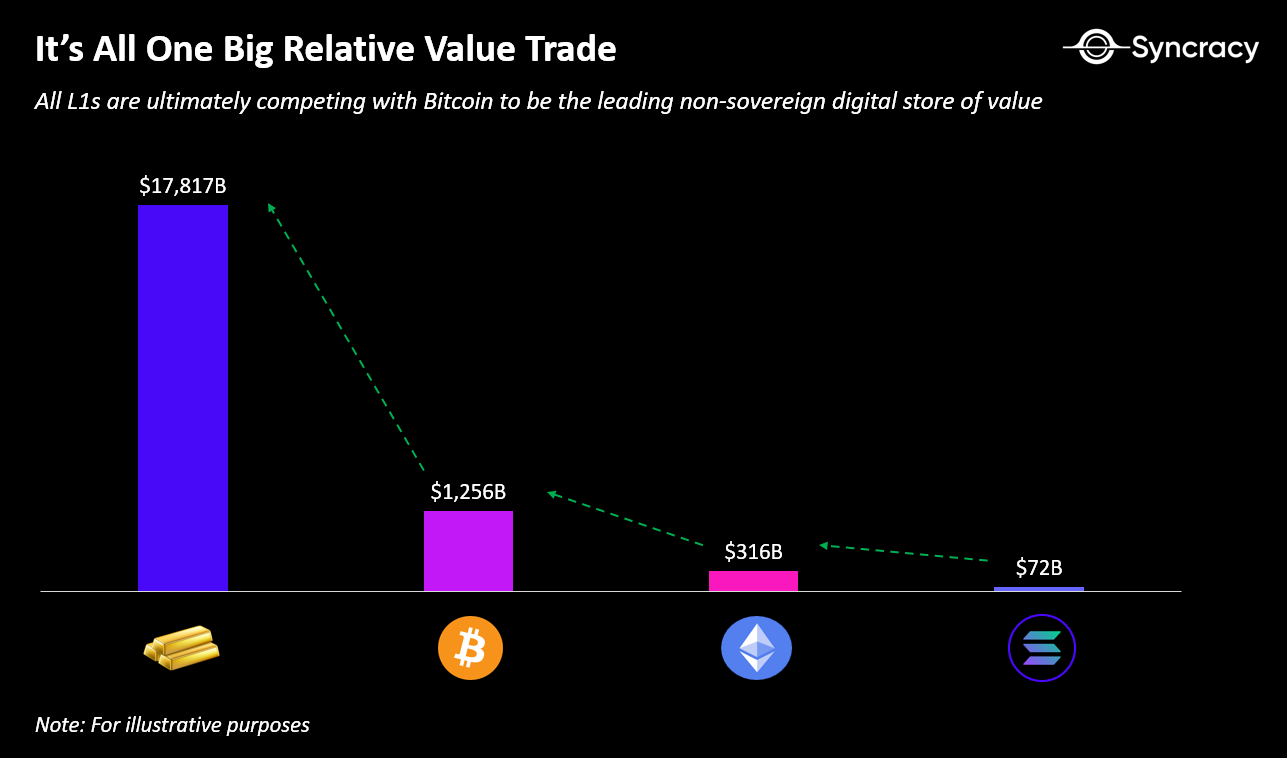

這一觀點的核心論點是,從長遠來看,BTC、ETH 和 SOL 等基礎層資產將作為非主權數字價值儲存進行競爭,這是加密經濟中最大的市場。雖然人們常常將比特幣比作黃金,而其他 L1 資產則類比為股票,但這種區分更多是敘事上的。從本質上講,所有原生區塊鏈資產都有共同的特徵:它們是非主權的、抗扣押的,並可以跨境數字轉移。這些特性對於任何希望建立獨立於國家控制的數字經濟的區塊鏈都是至關重要的。

其主要區別在於全球普及策略。比特幣通過試圖取代法定貨幣,成為全球主導的價值儲存,從而直接挑戰中央銀行。與之相反,以太坊和 Solana 等 L1 致力於在網絡空間建立平行經濟,隨著其發展,創造對 ETH 和 SOL 的自然需求。這種情況已經在發生。除了作為交換媒介(gas 費用支付)和計價單位(NFT 定價)之外,ETH 和 SOL 也是各自經濟體中的主要價值儲存。作為權益證明資產,它們直接捕獲鏈上活動產生的費用和最大可提取價值(MEV),並提供最低的對手方風險,是鏈上最優質的抵押品。相比之下,BTC 作為工作量證明資產,不提供質押或費用收益,而是純粹作為商品貨幣運作。

雖然建立平行經濟的策略極具雄心,但幾乎沒有可能實現這一目標,但最終可能證明,與國家經濟並行競爭要比直接競爭更為容易。實際上,以太坊和 Solana 的方法類似於國家歷史上爭奪儲備貨幣地位的方法:先建立經濟影響力,然後鼓勵他人使用你的貨幣進行貿易和投資。

以 MEV 為例,它不太可能成為一個足夠大的行業來支撐當前的估值,並且在鏈上活動中的比例預計會隨著時間減少,更多地被應用程序所吸收。傳統金融中與 MEV 最相似的是高頻交易(HFT),其全球收入估計在 100 億至200 億美元之間。此外,當前區塊鏈在 MEV 上可能獲得了過多收益,隨著錢包基礎設施和訂單路由的改進,MEV 收益可能會減少,而應用程序也在努力內化和最小化 MEV。我們真的能期望某個區塊鏈上的 MEV 收入超過全球 HFT 行業,並且全部歸驗證者所有嗎?

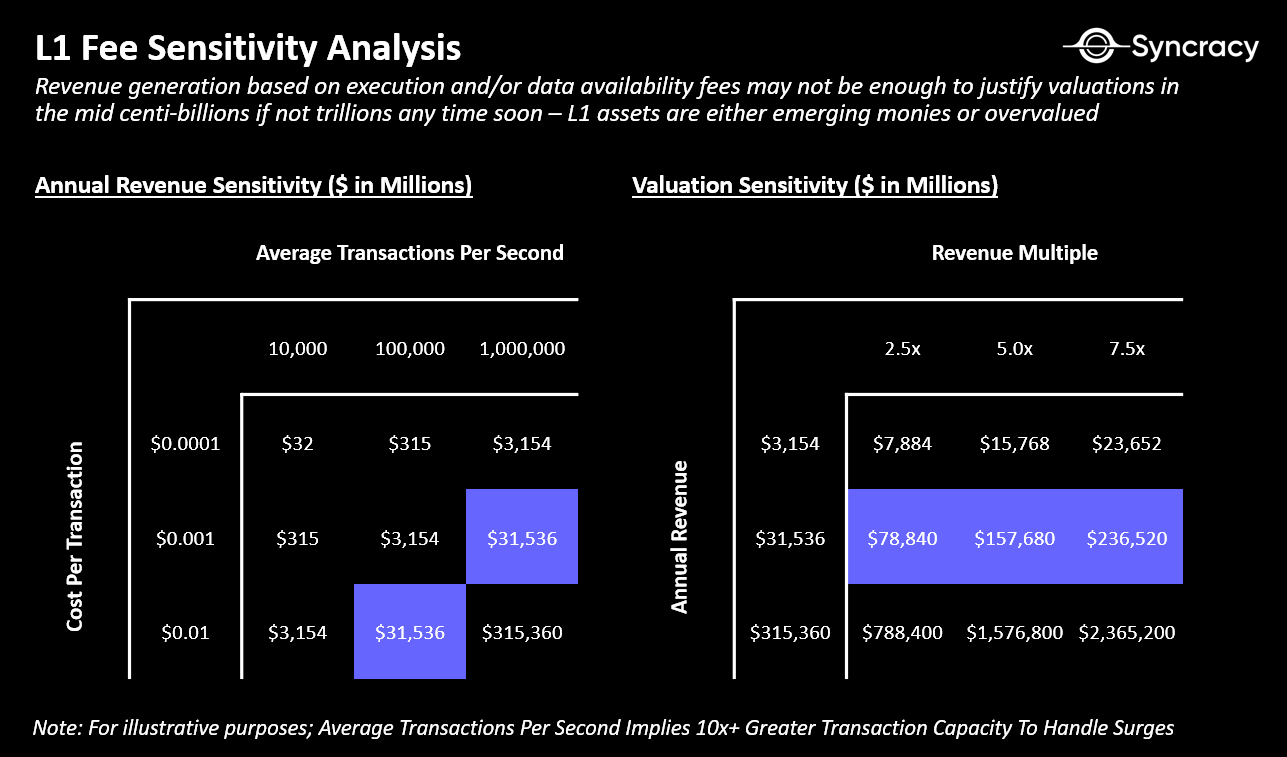

類似地,雖然執行和數據可用性費用是有吸引力的收入來源,但可能仍不足以支撐百億甚至萬億的估值。要實現這一目標,交易量需要呈指數增長,同時費用保持足夠低以促進主流採用,這個過程可能需要十年之久。

注意:Visa 的處理能力高達 65,000 tps,但通常平均在 2,000 tps 左右。

那麼,如何提供足夠的價值來支付驗證者以維持他們的基本服務呢?區塊鏈可以通過貨幣通脹來提供類似稅收的永久補貼,維持自身運作。也就是說,資產持有者會隨著時間的推移損失一小部分財富,以補貼那些提供豐富區塊空間的驗證者,這些空間為應用程序提供價值,從而推動區塊鏈基礎資產的增長。

值得考慮的是一種更悲觀的觀點,即區塊鏈的估值應基於費用,但隨著應用程序獲得更多經濟控制,這些費用可能無法長期支撐高估值。這種情況並非沒有先例——在 1990 年代的互聯網熱潮中,電信公司吸引了大量基礎設施投資,最終很多公司淪為普通商品。雖然像 AT&T 和 Verizon 這樣的公司適應並存活下來,但大部分價值轉移到了構建在這些基礎設施上的應用程序,如 Google、Amazon 和 Facebook。在加密經濟中,這種模式可能重演:區塊鏈提供基礎設施,但應用層捕獲了更多價值。然而,目前在加密經濟的早期階段,這仍然是一個大的相對價值競爭——BTC 想要超越黃金,ETH 想要超越 BTC,而 SOL 則瞄準 ETH。

應用時代,加密貨幣時代

從整體來看,加密經濟正在經歷一場從投機實驗向創收業務和活躍鏈上經濟的重大轉變,這些變化為區塊鏈原生資產帶來了真正的貨幣價值。雖然目前的活動看似微小,但隨著系統的擴展和用戶體驗的提升,正在呈現指數級的增長。在 Syncracy,我們相信若干年後回顧這一時期時,會覺得有趣,想知道為何會有人質疑這個領域的價值,因為許多重要趨勢已經顯而易見。

應用時代已經到來,區塊鏈將因此產生比以往更強大的非主權數字價值存儲。

特別感謝 Chris Burniske、Logan Jastremski、Mason Nystrom、Jonathan Moore、Rui Shang 和 Kel Eleje 的反饋和討論。