當我們回看23年中至今,拿到高額融資和表現亮眼的GameFi相關項目(目前GambleFi也歸類於GameFi領域),高額融資主要集中在遊戲平臺和遊戲Layer3等GameFi賽道的infra建設,而最亮眼的當屬年初至今讓無數人前仆後繼的pump.fun大賭場和爆火的Not及Telegram點點點小遊戲生態。本文將細剖這樣的投資現象背後的防禦性投資邏輯以及我們看待該投資邏輯的態度。

1. GameFi市場融資overview

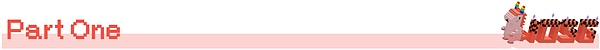

Source:InvestGame Weekly News Digest#35:Web3 Gaming Investments in 2020-2024

縱觀2020到2024GameFi領域每個季度的投資Volume和項目數量,哪怕比特幣在今年已經突破了21年的前高,但近一年的數據不管是在總體量還是在數量上都顯得相對萎靡且保守,對比同樣前高的21年Q4,總投資項目高達83個,金額共計$1,591M,平均每個項目投資額$19.2M。而今年突破前高的Q1,項目累計48個,累計投資額$221M,各項目平均投資額$4.6M,同比下降76%。從數額上看,總體投資行為呈現保守的防禦姿態。

2. 細剖近一年的三種市場現象,背後邏輯、轉變和存疑

2.1 現象一:遊戲平臺從純平臺演進為拉新渠道

“遊戲Infra除去強生存能力和長生命週期,逐漸演化為用戶拉新的渠道也是它們如此受VC青睞的原因。”

在2023.6-2024.8月期間拿到$10m以上的34個GameFi相關項目中,9個為遊戲平臺,4個為遊戲L3,從BSC到Solona,從Base到Polygon,甚至自己搭建的Layer 2和Layer 3,大大小小的遊戲平臺遍地開花。哪怕在總融資數額大幅下降的情況下,其中仍有38%的高額投資項目都集中於遊戲Infra這種生存能力強,生命週期長的保活項目上。平臺是不會被潮流證偽的敘事,也是低風險留在場內的防禦性投資選擇。

Source:PANTERA

除此之外,對於頭部遊戲生態,類似Pantera這樣名牌重倉頭部遊戲平臺 - Ton的生態代幣的基金不止一家,Ronin同樣也是多個VC的二級首選。而Ton生態系和Ronin系之所以這麼受VC青睞的原因,可能會歸結於平臺作用的逐步演化。Telegram上承載的接近十億用戶,由Not,Catizen,倉鼠等小遊戲吸引進Web3的新用戶(Not用戶30M,Catizen用戶20M付費用戶1M,倉鼠用戶0.3B),或是由Ton上的生態流量在上幣後流向交易所的新增用戶群體,都為整個加密世界帶來了新的血液。Ton從今年三月開始就宣佈了超過一億美元的生態激勵以及多期的聯賽獎金池,但後期鏈上數據現實$Ton的TVL似乎沒有隨著mini game的爆發而顯著增長,更多的用戶主要是通過交易所的預充值活動被直接轉化進交易所。在Telegram上,CPC(Cost-Per-Click單一點擊成本)最低成本僅需$0.015,而交易所一個新賬號的或獲客成本平均在$5-10,每一付費用戶的獲客成本甚至超過$200,平均$350。Ton上的獲客成本和轉化成本都遠遠低於交易所自身。這也側面印證了為什麼如今交易所都在爭先恐後的listing各種Ton的mini game token和memecoin。

而Ronin本身的沉澱用戶基礎,對於單個遊戲自己找尋用戶來說,多了很多的獲客機會,從Lumiterra,Tatsumeeko等本身質量很好的遊戲陸續遷移至Ronin鏈上也可以看出。對遊戲平臺所能帶來的用戶增量和拉新能力,似乎成了新的青睞角度。

2.2 現象二:短期項目主導市場成為新青睞,但用戶留存能力存疑

“在流動性差的二級市場,許多遊戲的飛輪和賺錢效應直接被強行閹割,永續博弈成為了一次性博弈。在週期大環境不好的當下,這些短期項目更貼近於VC們risk aversion的防禦性投資選擇,但用戶的長線留存能力是否配得上Vc們的看好和預期,我們仍然存疑。”

看看Not(短期項目)的經濟模型

Source:PANTERA

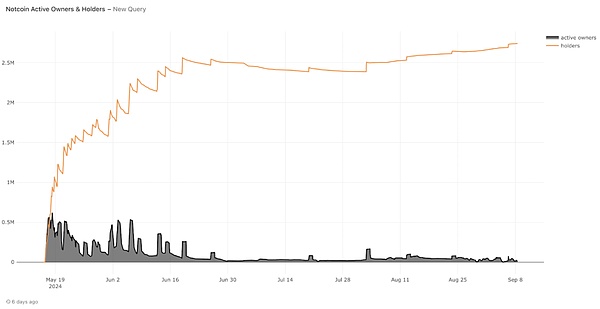

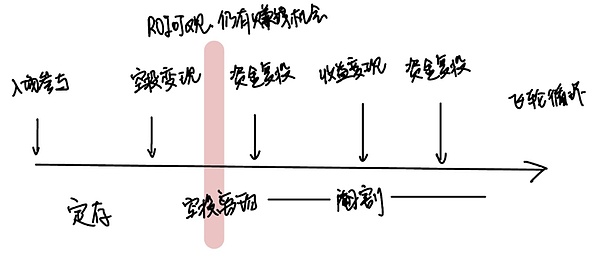

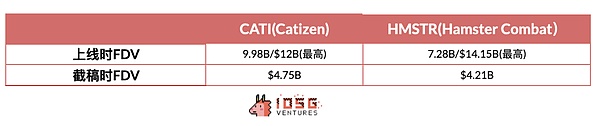

Not的活躍用戶從代幣上線以後一路下跌,TGE5天后從最初的50萬下降至20萬,到較為穩定的3萬。用戶下降幅度達到94%,如果以用戶數據為參考,Not確實是名副其實的短期項目。近期上線幣安的Dogs,倉鼠Hamster Kombat和Catizen,這些全流通的短期項目為何如此受到市場和VC們的青睞?

Source: Starli

從曾經的P2E玩遊戲賺錢,簡單遊戲關卡的設置,自走棋的模式,Pixel的種菜砍樹賺幣,到Not爆火的點擊即賺,這些打著GameFi Title的項目都在逐步簡化甚至脫掉Game的這層殼子。而市場欣然買單時,究竟是大家的接受度在變高,還是在變得浮躁沒有耐心。接受既然多數GameFi的本質就是一個用交互代替礦機跑節點來挖的礦,那何須那些冗雜的遊戲步驟和建模成本,不如把原本需要開發遊戲的成本全部拿來做為這場旁氏礦廠的初始蛋糕,雙方都有甜頭。

Not這樣的經濟模型與曾經的GameFi飛輪模型有著差異,全流通的一次性解鎖, 沒有了前期成本的投入,當用戶們拿到空投代幣的第一時刻即可全身而退,VC們也不再有著鎖倉兩三年的苦惱。從持續性的礦遊模型直接閹割為更類似於memecoin全流通的短期版本。除此之外,和平臺拉新賦值相同,簡單變現的遊戲機制吸引來了Web2的新用戶參與Web3,領到空投出場變現的新用戶轉移到了交易所。為生態和交易所帶來的用戶流量,可能也是VC們如此看好該類項目的另一原因。

飛輪循環的本質和短期項目更切合現在市場的原因,中後期投資收益存疑

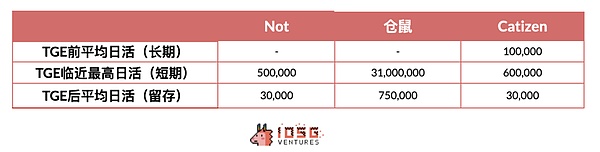

曾經的P2E(Play-To-Earn)遊戲有著完整的經濟循環,而這個經濟循環的飛輪能否跑起來,取決於玩家是否能算出一個可接受的ROI(Return on Investment),ROI=Net Profit/Net Spend放進P2E遊戲裡即未來預期取得的收益(挖到的礦的價值)/NFT成本(礦機成本),所以在P2E遊戲中,參與者收益計算公式為:

ROI = Value of Future rewards/Acquisition Cost of NFT

暫且忽略掉磨損和電費,計算出的ROI越大,玩家們的incentives就越強。如何讓ROI儘可能的大呢,讓我們拆開公式來看。

Source: Starli, IOSG Ventures

途徑1:Value of Future Rewards increase未來取得的收益放大

Value of Future Rewards = Quantity of Future Rewards * Price of Future Rewards

V=P*Q

未來取得的收益價值=未來取得的收益數量*未來收益價格

當收益價值增大時,要麼取得的收益數量增加,即代幣獎勵增加;要麼取得的收益價格上升,即代幣價格上漲。

帶入到Web3的經濟體中來看,基本上所有代幣的產出設置都是呈現收斂趨勢的弧線,,好比比特幣的減半週期。隨著時間的增加,代幣產出會越來越少而挖礦難度會越來越高。也許更貴的礦機即更稀有的NFT的收益數量會更高,但它同樣增加了額外成本。所以在不改變礦機質量時,收益數量上升是不make sense的。

那擁有更大可能性的就是未來收益的價格上升,也就是玩家所挖的幣的幣價一直在平穩增長。二級市場買量充足,不會出現供大於求的情況,買盤吃掉所有賣盤且仍有向上趨勢。如此一來,實現ROI中分子的變大。

途徑2:NFT成本降低

當ROI中分母變小時,ROI自然也會變大,那麼即NFT作為礦機的獲取成本變低。如果是以項目代幣交易的NFT價格變低,要麼是對於該NFT需求變小供給變多,要麼是該代幣作為Medium of exchange和standard of measure的價格下降,從外部引起的NFT價格下降。

需求變小自然是因為該遊戲賺錢屬性變弱,玩家轉向其他ROI更高的遊戲尋找機會。以其他法幣結算如以太坊solona等,受市場影響,主流幣價格下降山寨幣也一定不會好過。如此看來,NFT價格和代幣價格必然呈現正相關。所以分子變大和分母變小無法同時存在,他們的變大或變小是同步的甚至其中有一定比例的相互作用力。

這也就意味著最有可能實現ROI變大的方法就是預期收益的幣價上漲,NFT跟著同步上漲,但上漲幅度小於或等於幣價上漲幅度,ROI則能維穩或緩慢上漲,不斷激勵玩家。在這種情況下,旁氏入場的新資金是外力和新增量,來作為放大器,而只有在牛市當幣價往上走時,才能跑起來P2E遊戲的飛輪。當ROI維穩甚至緩步上漲時,玩家會拿賺到的錢不斷復投滾雪球,injection exceeds withdrawal,Axie就是飛輪循環最成功的例子。

Source: Starli, IOSG Ventures

Source: Starli, IOSG Ventures

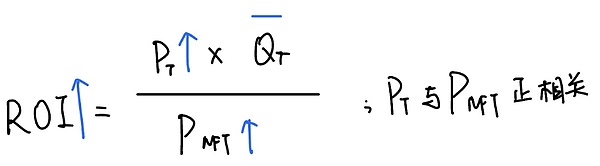

而回看本週期的遊戲,似乎大多數都是上線前市場短暫fomo一陣,FG之後一夜跌入谷底,所有以空投解鎖的代幣全部變為拋壓,套現離場後,再尋找下一個。沒有後續的ROI,沒有資金的復投和飛輪循環,成為了鑽石手承擔所有的短期。P2E聽的少了,P2A悄悄火了,play to airdrop是一個很可怕的概念,這個title就好像給遊戲打上了一次性的標籤。擼毛的目的只是為了在上所時賣掉空投套現離場,而不是在這個遊戲生態裡持續尋找to earn的機會。儘管時代不同,賣幣行為一致,但在現在一個二級市場弱弱的,山寨幣死死的時間裡,二級幣價跑不起飛輪,沒有強硬的做市商護盤,許多遊戲的飛輪和賺錢效應直接被強行閹割,從loop去到短期,永續博弈成為了一次性博弈。以此角度回看Catizen和倉鼠TGE後的表現,也側面佐證了本就是依照短期設計的經濟模型,不需要去跑後面的飛輪就也沒有什麼拉盤的必要。對於此類項目,中後期的Token Funding是否是一筆收益可觀的deal,我們仍然存疑。

飛輪循環需要更精緻的經濟模型和成本投入,而短期只需要expectation of airdrop,因為上所後任務就達成了,後續經濟模型已經可以被閹割了。而airdrop expectation就是在賺一二級市場流動性差價的錢。我們可以把這些短期項目理解為,截止至復投進經濟體前,它是另一種形式的定存,玩家將NFT或pass卡成本和流量作為本金投入,給於資金留存的時間成本,等到發幣上所後賺取空投收益離場。

這樣的項目不需要跨週期的運行時間和不確定的經濟循環,不完全依賴於市場的環境和fomo情緒。短暫且絢爛的生命週期,全流通解鎖的模式讓VC們也不再有鎖倉的煩惱,有更快的退出時間。在週期大環境不好的當下,這些短期項目更貼近於VC們risk aversion的防禦性投資選擇。

用戶長線留存能力存疑

不管是Not,Catizen還是倉鼠以及Dogs,都為幣安等交易所帶來了一大波新用戶增長。可實際留存在生態內或是交易所的長線用戶究竟有多少。新增的用戶價值是否匹配VC們對其的期待和投資。

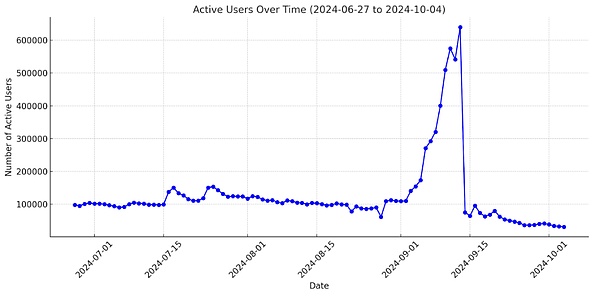

Source: IOSG Ventures

讓我們來看看Catizen,作為Ton生態上熱度最大的小遊戲之一,從發幣前64萬活躍用戶降至7萬隻需要一天,後續的用戶留存數據更顯低迷。從長線用戶來看,哪怕遊戲內容無任何改變,在空投預期不復存在後,高達90%及以上的用戶立即抽身,最終沉澱留存的僅3萬人左右。這樣的用戶留存比是否達到了投資人的預期以及實現了拉新的目的?哪怕獲取了空投的用戶轉向交易所帶來一波即時的用戶增長,在拋售空投變現後,這些用戶是否會像拋棄Catizen一樣。當產品本身變身變成viral campaign,以拉新為目的的短期項目,哪怕短期為生態帶來了一波增量,但真正沉澱下來的用戶,能否滿足生態和交易所預期,對得起這筆投資呢?我們仍然存疑。

2.3 現象三:頂流VC佈局賭場賺抽水,但是否缺少發幣預期和Value Capture

“Infra項目和二級交易與宏觀市場息息相關,大盤走勢強勁時,資金更願意留在場內吃各個熱點的漲幅。在二級市場沒有強烈買賣慾望的環境下,靠賭場和pump.fun的pvp賺取抽水和殺率的錢成了VC們更穩妥保守的防禦性選擇。但獲客從哪裡來,平臺和工具缺少發幣預期,抽水跑輸GameFI項目投資也同樣值得考慮”

多個賭場casino項目開始冒頭,佔到2024GameFi相關高額融資的15%,似乎在這個快節奏的crypto世界,既然meme和pump.fun都能合理的被大家接受,那博大小的遊戲也不再需要像以前一樣含蓄的套上一件GameFi的外衣,堂而皇之的出現在大家眼前。

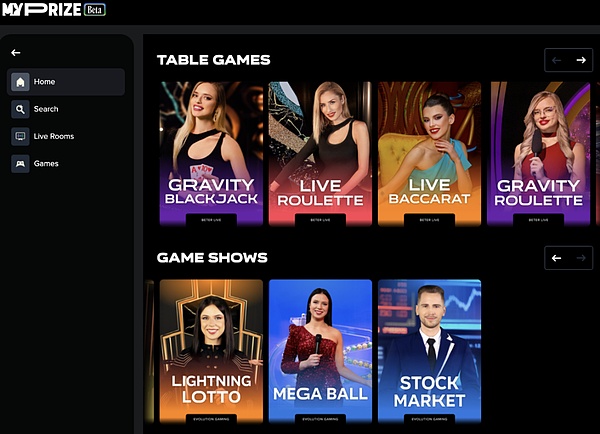

今年2月12日由Polychain Capital領投,Hack VC,Folius Ventures等跟投的Monkey Tilt為大家提供了一個有大基金背書的集合賭球網站和線上賭場。Myprize,一個於3月24日宣佈Dragonfly Capital領投和a16z等大VC參投了$13Million總額的線上賭場則更為大膽,主頁玩法公然出現性感荷官在線發牌和直播選項。

Pump.fun,賭場平臺賺抽水和現金流的邏輯

當市場遇冷震盪不定時,大選未定,美國降息一拖再拖不斷消耗市場預期時,這樣的垃圾時間裡,再加上今年BOME(Book of MEME) 等等神幣和百倍幣萬倍幣出現的雙重刺激,人們的賭性被大大激發,更多的錢流到鏈上和pump.fun裡,去尋找所謂的下一隻“金狗”。看看pump.fun的出現時間點,也是在solona拉高後持續震盪期間。

Web3裡最大的賭場是什麼?這個問題也許很多人心裡已有了答案。幣安,OKX這些頂級交易所裡的125X槓桿的perpetual futures永續合約,小所裡的200X甚至300X槓桿。對比A股每天最大浮動10%,創業板浮動20%, 本就T+0及沒有漲跌幅限制的Tokens疊加100倍槓桿,即只需不到1%的幣價浮動就能讓你輸光開單的全部本金。

幣價的上漲或下跌合約都能以做多或做空的方式參與其中,本質上看,超短期的合約只是在賭入場到出場這段時間內的大小,從5倍到300倍賠率自定。交易所通過收取開單手續費,持倉費用,強制平倉(爆倉)費用等等賺的盆滿缽滿。邏輯相同,賭場通常也是賺取抽水或是坐莊時的殺率。

如果說Infra項目和二級交易與宏觀市場環境息息相關,在大環境明朗,大盤往上走時,資金更願意留在場內吃各個熱點的大額漲幅,收益可觀且風險係數更低。而在市場震盪不定的當下,資金似乎流向了賭場和pvp,藉助高幅槓桿來博在現下時間無法reach到的收益。高槓杆放大了漲幅,自然也放大了跌幅,在市場來回畫v左右橫跳的現下,交易所和平臺類賺取的抽水也許會比單邊行情時更加客觀。

在市場震盪不定,用戶賭性增強的當下,資金和熱度似乎流向了賭場和pvp。賭場和工具類產品賺取的抽水成為了有需求,有增量的穩定收入,也符合了賺抽水的防禦性投資邏輯。但賭場或平臺類的抽水類營收,也存在在一定的問題。

缺少發幣預期和價值捕獲

對於像pump這樣的平臺類項目,哪怕成為了現象級的平臺,交易流水賺的盆滿缽滿,也仍然缺少發幣預期。無論是從Token本身出發,代幣在生態內的必要性和實用性,或是在監管角度上來講,只要不發幣就不存在證券化的違規行為被SEC盯上。類似的賭場或平臺都缺少真正的發幣預期。

另一方面,在沒有發幣預期的前提下,抽水錢和賭場邏輯更多適用於橫盤震盪期間,並不能預測未來熱點。抽水錢依託於鏈上meme或gamble普類的熱度和活躍,是滿足需求的中間工具而不是需求本身,缺少了真正依託自身的價值捕獲。最近的pump.fun在大規模賣sol變現的行為也可以看見(截止9.29日,已變賣價值約6000萬美元的Solana代幣,約佔其總收入的一半),在缺少了發幣預期和價值捕獲的情況下,pump.fun在依託於$SOL繁榮的同時又對市場造成了不小的拋壓。

儘管pump.fun毫無疑問會給整個Solana生態帶來很多正向影響,比如增加的交易活躍度,被meme summer吸引近Solana生態的新增用戶,對$SOL的穩定需求和買盤,看見$SOL漲價後追進來的購買力,meme玩家逐步演進為$SOL的長持用戶和生態支持者,促進整個生態的繁榮,拉動溢價等等。但問題同樣存在,取之於民卻又賣之於民,一邊收取$SOL作為費用又將這筆賣單砸向市場。出售總額越逼近總收入,pump.fun本身對於solana價格的影響越neutral越像穩定器,甚至有可能存在負溢價(只有賣盤沒有買盤)。處於上升期的增長階段時,pump.fun對於solana生態的正向影響效應非常強大,可能呈現幾何倍數增長;但當足夠成熟後處於平臺期時,相對固定的拋壓(拋壓作為手續費收入)減去變小的正面影響,此時可能會有更大的拋壓體現。

結合來說,類似的賭博平臺表現肯定會落後於有真正價值捕獲的GameFi項目。

除此之外,大部分VC的投資收益是抽水的分紅,股權退出不現實又缺少發幣預期的邏輯下,只能等下一輪併購或收購的形式退出,退出週期漫長且艱難。

3. 總結:賭場和平臺或許跑輸GameFi,短期項目留存變差,對過去防禦性投資呈審慎態度

不管是將沉澱用戶拉向新的遊戲,或是依託用戶基數轉化新的Web3用戶增量,遊戲平臺的主要作用和價值方向之一似乎已經演進為拉新渠道。但對於背靠此類平臺依靠短期項目轉化用戶作為真正價值的項目,用戶的長線留存率似乎還沒有被時間和數據證明。賭博平臺在缺少發幣預期和價值捕獲的情況下,在牛市裡似乎會跑輸真正有價值捕獲和PMF的GameFi。

我們仍然對過去市場中的防禦性投資呈審慎態度,也更渴望尋找到目前階段暫未形成共識的,少人投的產品和高質量遊戲,此類遊戲能夠因其質量,將未來願意的買單轉化為更高的留存率,更高的遊戲內消費及鏈上活躍度。而這終將轉化為代幣的更高價值。