三種鏈上數據檢視 AAVE 營運現況

區塊鏈的特性是公開透明與不可竄改,鏈上數據是區塊鏈的第一手資訊,對於有真實在鏈上運作的協議項目來說,鏈上數據就像是它們的財報,我們能從鏈上數據直接觀察與分析協議的營運情況,且相較於通常一季甚至一年才出一次的財報,鏈上數據更即時。

AAVE 是借貸協議,讓人們可以存入資金賺取利息,也能支付利息借出資金,從借款與存款的利差中賺取部分收入,這裡主要檢視三種鏈上數據:

資金量與使用率 - TVL / Active loan

收入與獲利 - Fee / Revenue

使用人數 - Active user

資金量與使用率:TVL / Active loan

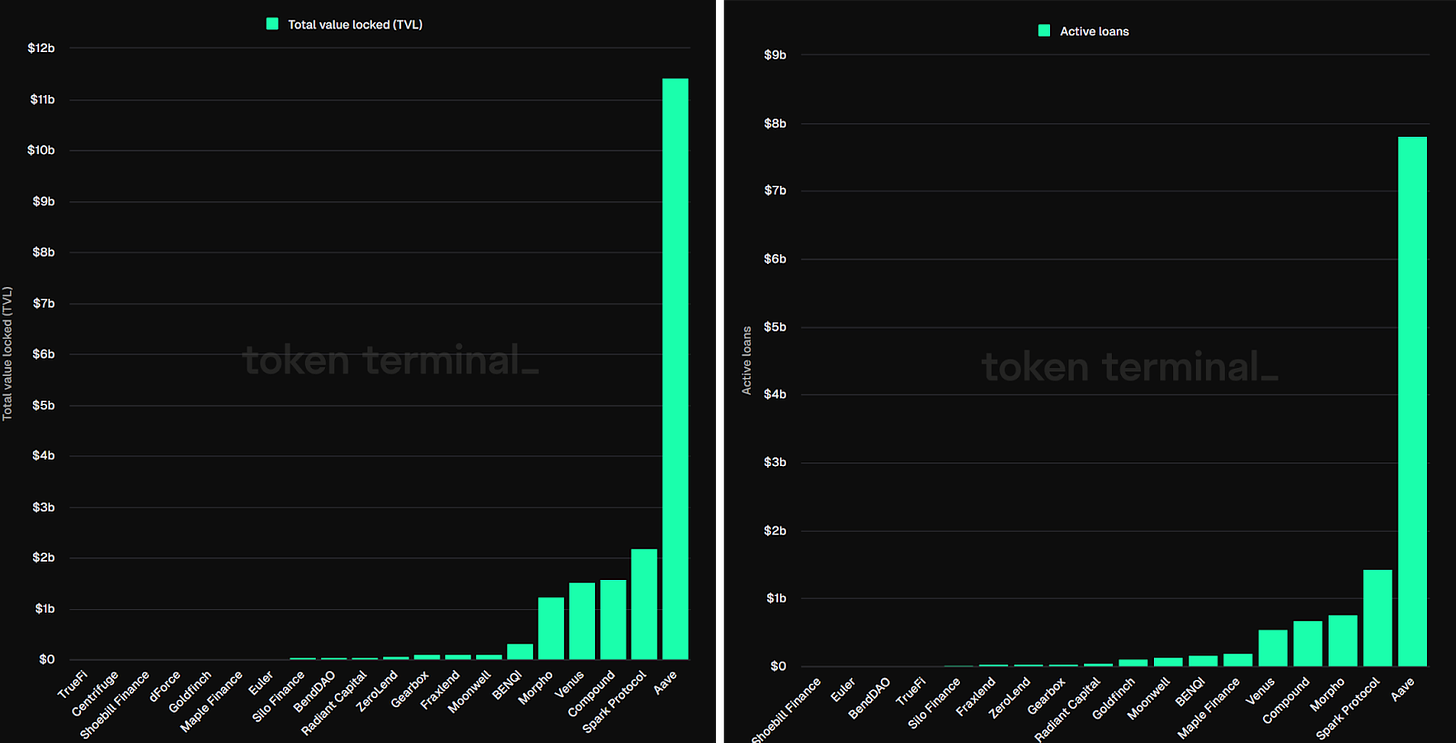

根據 Token Terminal 數據,目前 AAVE TVL 為 120 億美金,是第二名 Spark Protocol 的 5 倍以上,Active loan 81 億美金,是第二名 Spark Protocol 的 5.5 倍,兩個數字在借貸 (lending) 協議中都是遙遙領先的龍頭。

TVL = 鏈上鎖定資金量,這數字表示鎖定在 AAVE 協議中的總加密貨幣價值,可以簡單理解為存在 AAVE 中的總存款。

Active loan = 活躍借款量,這數字表示從 AAVE 協議中借款出來的加密貨幣總值,可以理解為 AAVE 的總借款。

AAVE 是去中心化借貸協議,要先有人存款進去,借款方才有錢可以借走。

利率由市場供需情況而定,愈多存款被借走 (資金利用率高 = 需求強勁供給不足),利率愈高,愈少存款被借走 (資金利用率低 = 需求不足供給過剩),利率愈低;借款要支付借款利息,借款方支付的總利息,協議抽走一部分作為協議收入,其餘分配給存款方作為存款利息。

簡單理解 AAVE 模式重點:

提高 TVL-吸引更多人把資金存進來,AAVE 才有更多錢可以借出去

提高 Active loan-讓更多人把錢借出去,資金利用率愈高,利率愈高,總利息愈多,AAVE 收入愈多

確保資產安全 & 降低呆帳風險-合約安全審計、清算機制、安全儲備等

延伸閱讀:

DeFi 的 100% 高年化報酬率怎麼做到?去中心化借貸協議利率說明

觀察借貸協議的數據時必須同時檢視 TVL 與 Active loan,只是 TVL 高沒有用,錢要借出去才有利息,協議才有收入,協議有更多利息分配給存款者,也會吸引更多人存款進來提高 TVL。

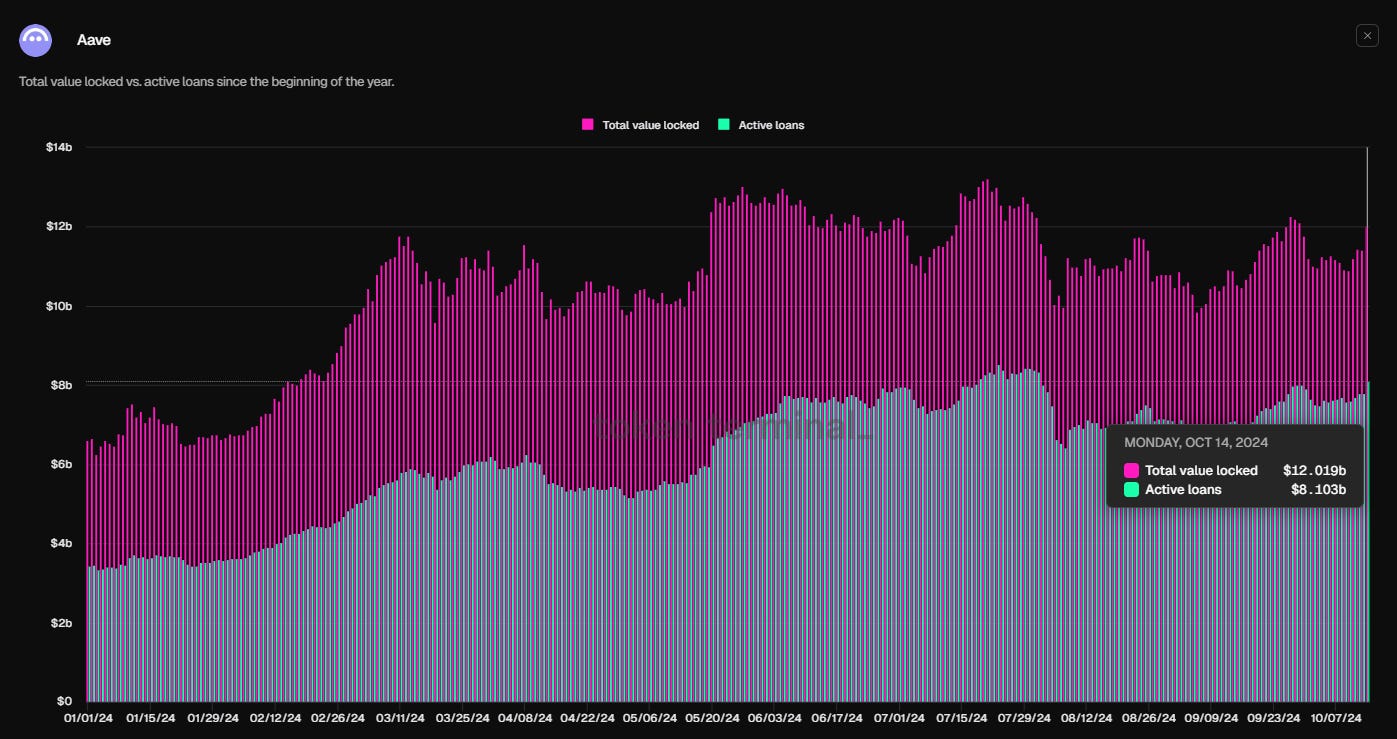

從圖中可看出,AAVE 的資金利用率一直都不錯,這一年來 Active loan / TVL 都在 50-70% 之間。

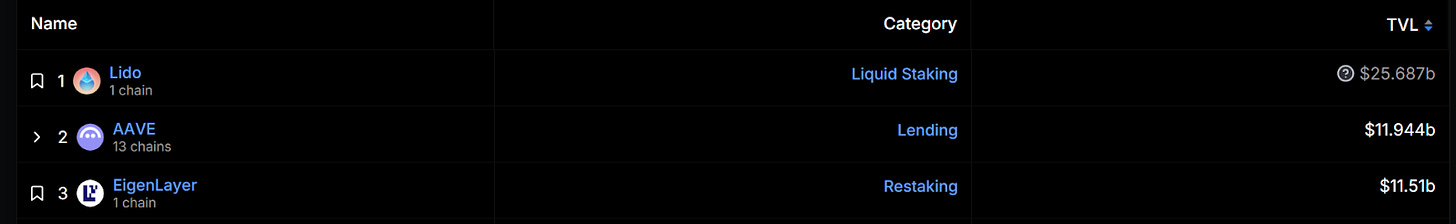

跟所有 DeFi 協議相比,AAVE TVL 排第二。

收入與獲利:Fee / Revenue

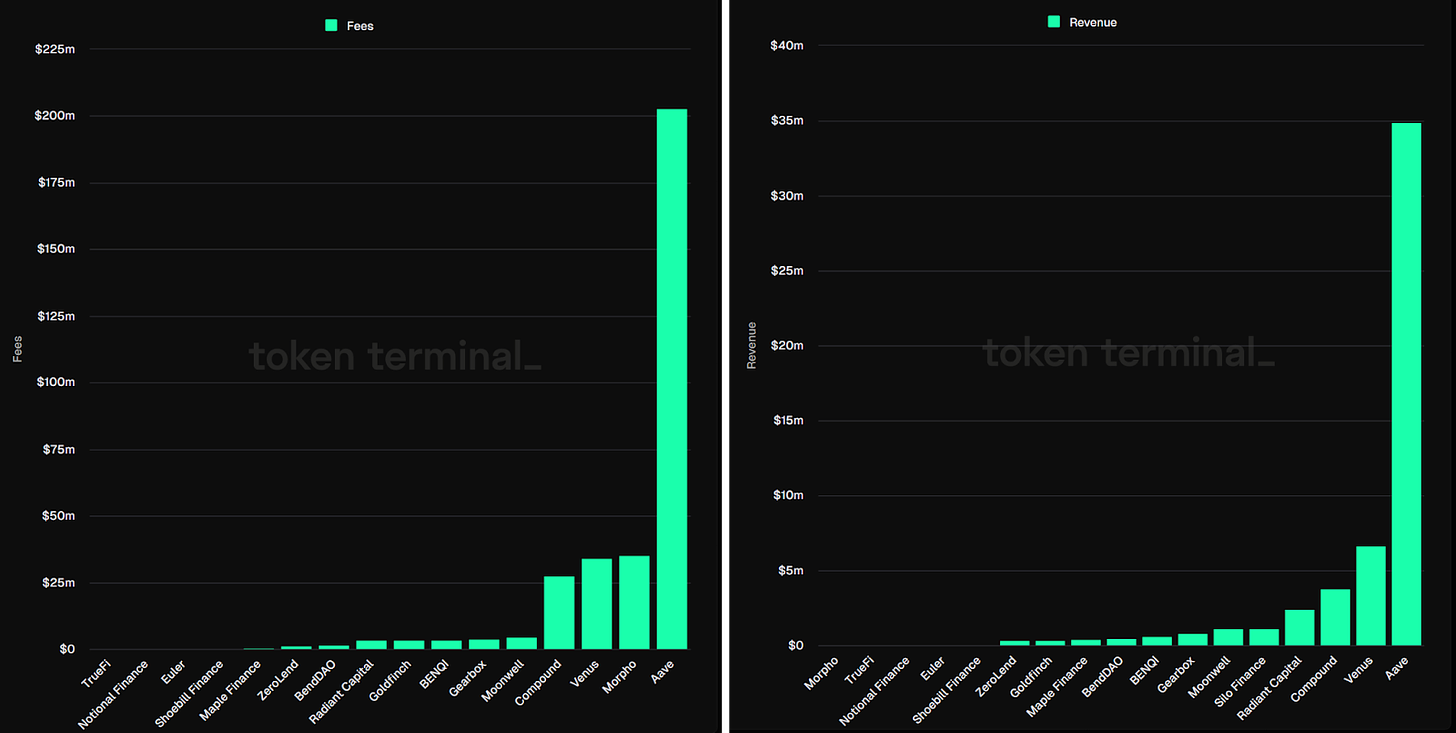

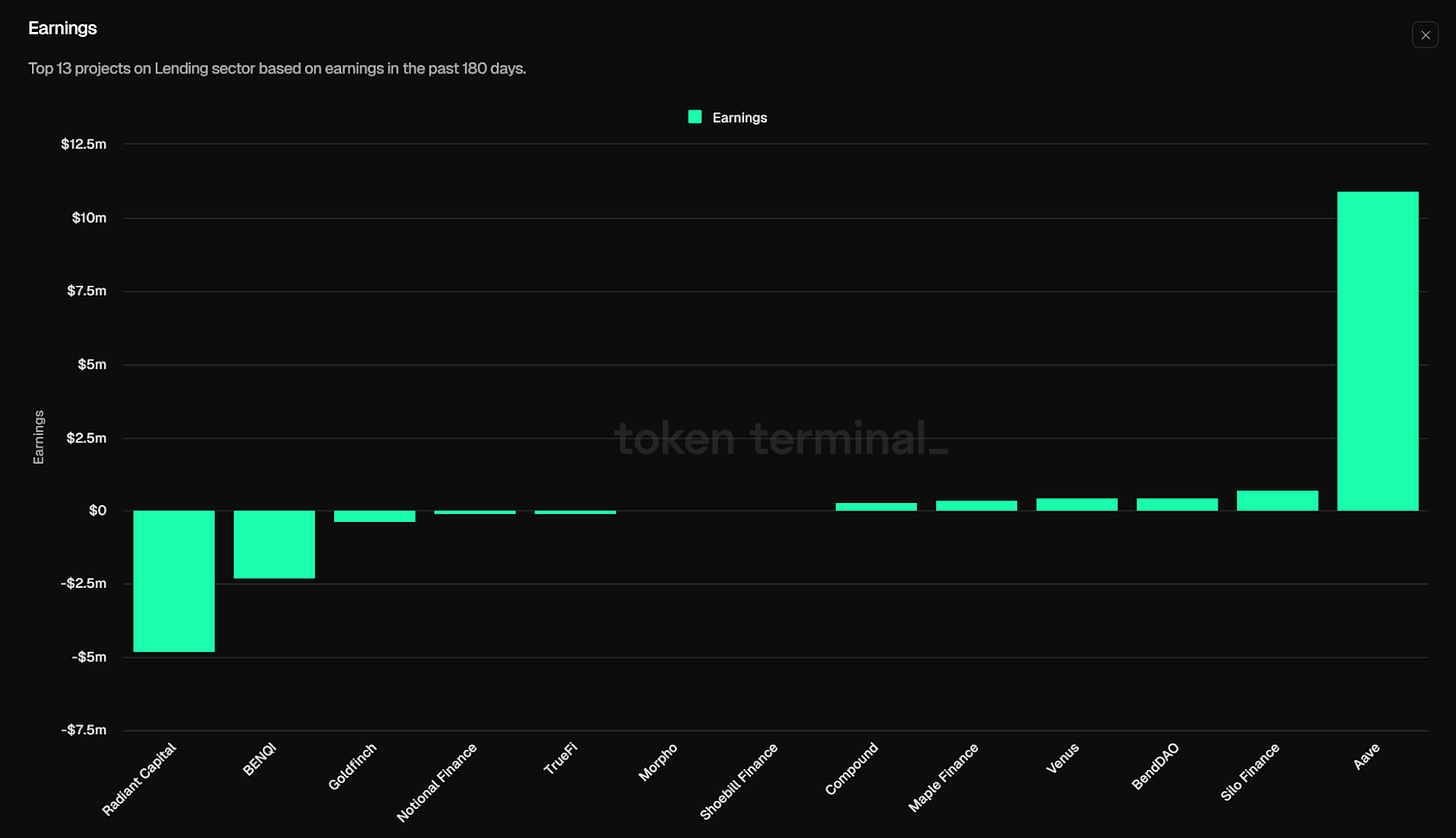

AAVE 半年收入 Fee 約為 2 億美金,Revenue 3480 萬美金,在借貸 (lending) 協議中依然遙遙領先。

Fee = 費用,使用者使用這協議需要支付的費用,例如使用交易所交易要支付交易手續費,而在借貸協議中主要支付的就是借款利息,以及若發生清算需支付清算費用,可以簡單理解為協議會收到的總收入,類似營收概念

Revemue = 協議淨收入,上一段收到的總收入,還有很多要分配給其他參與者,以借貸協議來說就是要支付利息給存款者,扣除這些其他分配後,協議實際拿到的淨收入,這些收入再扣除其他成本 (例如流動性激勵) 才是協議的利潤 (Earnings)

AAVE 的 Earnings 數據依然一枝獨秀,半年獲利 1089 萬美金,是借貸協議中最高。

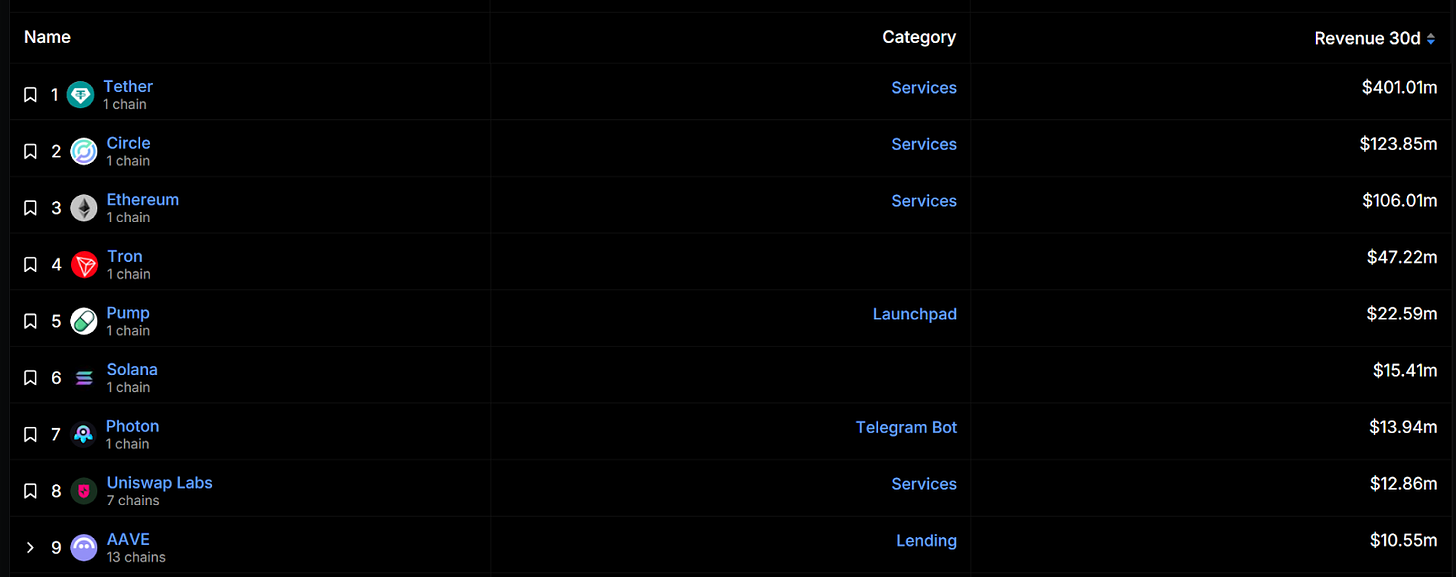

如果不只跟同類借貸協議相比,而是全部一起比較,AAVE Fee 排名第十,DeFi 協議中排第四。

Revenue 排名第九,DeFi 協議中排第二。

Q:協議收入高,幣價就會上漲嗎?

A:不一定,除了市場情緒之外,也要檢視代幣經濟模型中是否有價值獲取的機制,簡單說就是協議收入會對代幣帶來什麼好處?AAVE 最近正提出討論的「Buy & Distribute」若通過,就會使用部分收入來購買 $AAVE 幣並分配給質押者,這是一種價值獲取機制,若未來協議收入提高,就會有更多二級市場購買力道推升幣價,更重要的是,$AAVE 代幣目前已接近全流通,對於這一週期的山寨幣愛好者來說,也是不錯的買入理由之一。

延伸閱讀:如何評估代幣經濟模型潛力?兩大要素:「賦能」與「價值獲取」

活躍使用者 Active user

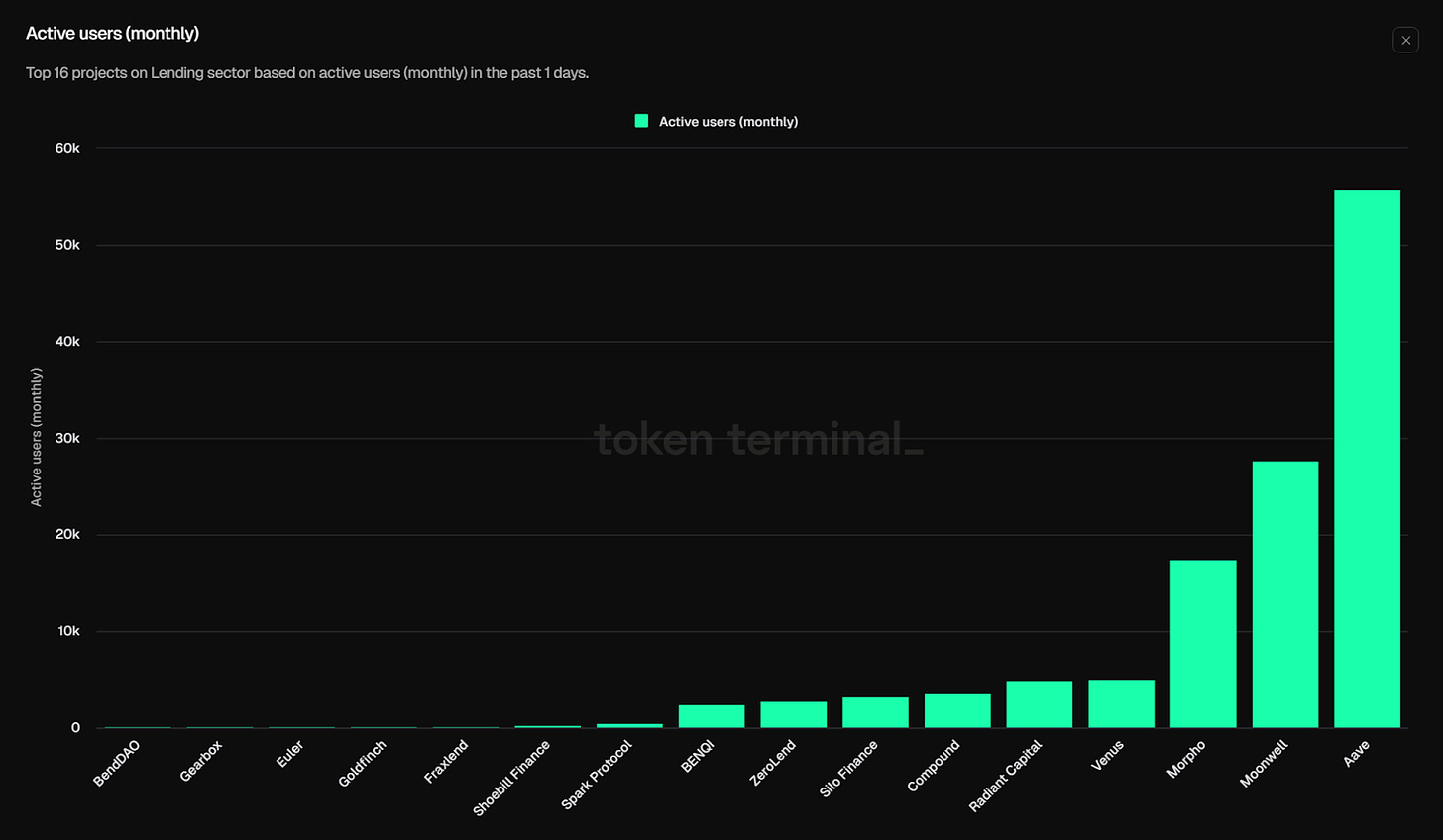

AAVE 的月活躍使用者 (Active monthly user) 約為 5 萬 5 千,依然排名第一,但領先幅度沒有那麼遙遙領先,只領先第二名一倍,排名第二的是近期 Base 鏈上火熱的借貸協議 Moonwell,Base 是今年成長最多的 Layer 2,Moonwell 是其鏈上熱門協議之一。

檢視完基本指標,接著評估幣價,目前價格是否有吸引力?未來是否有上漲因素可以期待?

$AAVE 幣價走勢

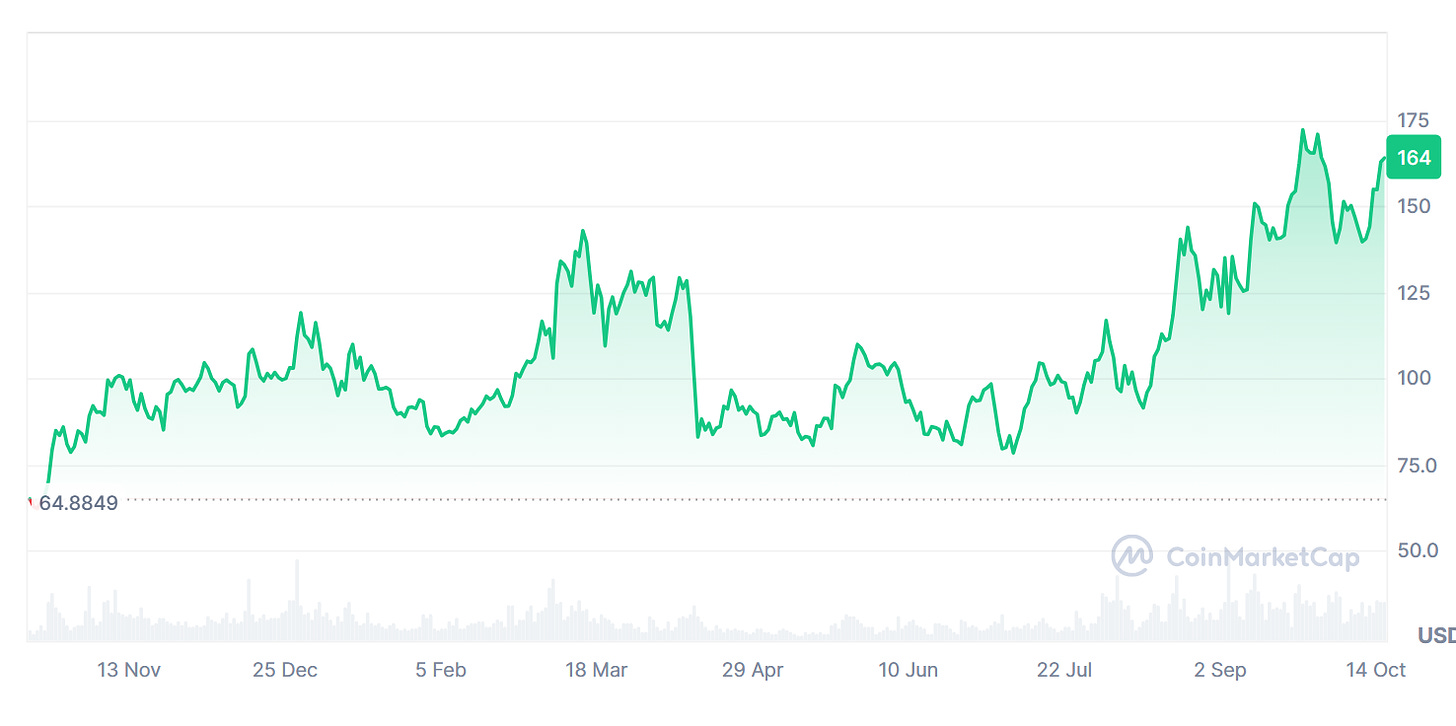

$AAVE 價格表現並不差,雖然沒有猛爆上漲,這一年來依然有 +150% 的漲幅,但要如何評估目前價格是否低估或高估?

加密貨幣的本益比指標:P/F 與 P/S

P/F ratio = 市值 / Fees

P/S ratio = 市值 / Revenue

股票中常用指標本益比 = 股本 / 利潤,在加密貨幣中略有一些差異,主要原因在於加密貨幣的分配機制更多元,能分配給持幣者並不只有利潤,也可能是收入的部分,這必須檢視代幣經濟模型。

$AAVE 現在主要用途是參與治理,以及可以質押在安全模型中賺取質押獎勵,還沒有直接的收入分配機制,若目前社群討論中的「Buy & Distribute」機制通過,就會有直接的收益分配。

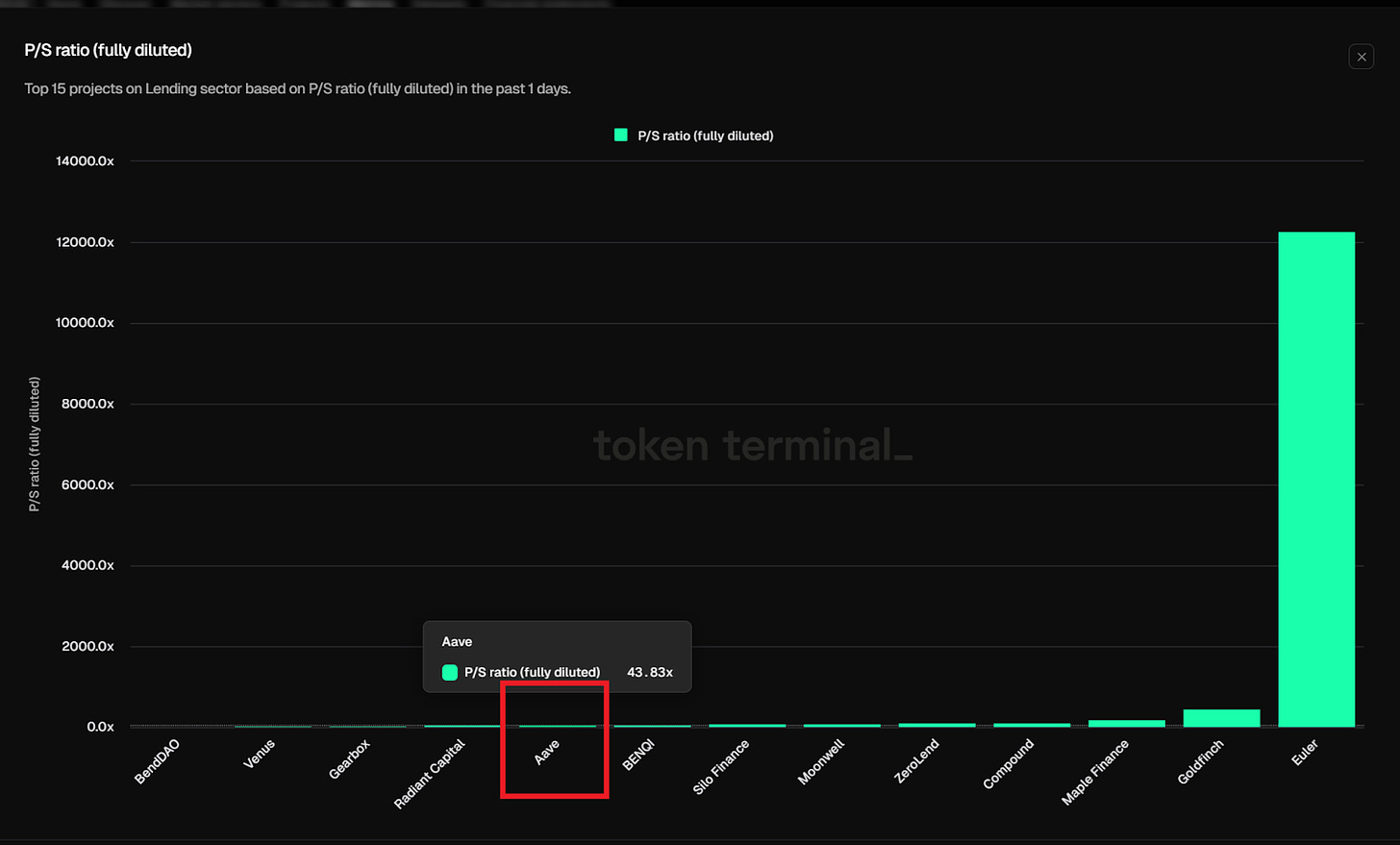

也就像使用股票的本益比時,不同類股有不同的標準,這裡只跟同類借貸協議比較:

AAVE 目前 P/F 值 8.11,P/S 值 43.83,在同類借貸協議中並不算高,考量到目前還沒有直接分配收入的機制,未來「Buy & Distribute」通過後,$AAVE 的價值獲取提高,這個數字的合理值應該還會再往上修。

從以上幾個鏈上數據指標可看出:AAVE 各項營運指標大幅領先,P/F、P/F 值屬於同類中後段,目前並沒有價格高估的跡象。

接下來還有什麼可以期待?

小結:降息帶來 DeFi 復甦?「AAVE 2030」三年發展藍圖

當利率處於高檔,資金單純放著就有不錯收益,就不太需要追求額外高報酬,在加密貨幣中最直接衝擊的就是 DeFi,畢竟 DeFi 就是一個幫加密貨幣創造收益的賽道;而一旦開始降息,資金收益降低,尋找額外報酬的動機就會提升,DeFi 能提供的年化報酬率看起來也會更吸引人,只要降息持續,應該能觀察到資金回流 DeFi。

跟四年前相比,無論是底層的公鏈效能、以及 DeFi 自身的產品、機制、生態完整度、操作介面等等都已大幅進化改善,也就是說,目前的 DeFi 具有比過去更大的成長空間和成長力道 。

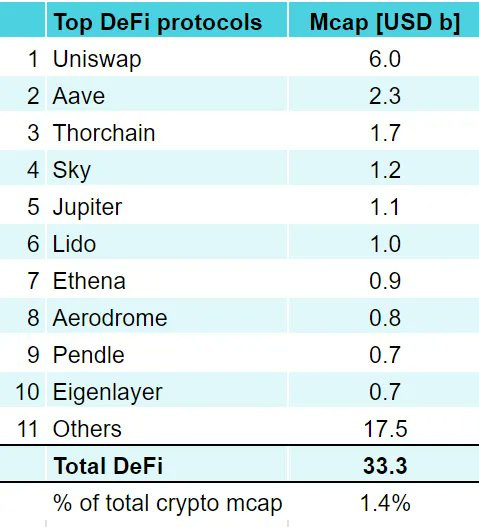

圖片取自 DeFiance Capital 創辦人 Arthur 推文,他認為 DeFi 賽道未來將佔據整體市場的 10% ,也就是說就算加密市場總市值不變, DeFi 的成長空間至少還有超過 6 倍之多,而 Aave 一直都是今年討論度高的 DeFi 協議之一。

Q:如果看好 DeFi,有哪些項目值得投資?

A:DeFi 不是新賽道,已有數年歷史,老藍籌項目相對較穩健,但爆發力道較低,新項目有更高的爆發可能,但風險也較高,具體建議是建立投資組合配置,配置一些基本類別的龍頭與一些較新賽道的創新項目。

Uniswap 發布 Unichain 效應!盤點 12 個富有基本面與高度價值綁定的 DeFi 幣種

DeFi 新賽道與項目很多,建議加入社群討論:

▌跟幣研社群一起研究討論,歡迎加入 每日幣研華語交流群!

▌訂閱每日幣研電子報 (每周 1-2 篇,快速了解市況、鏈上數據以及潛力項目動態)

AAVE 背後的開發團隊 Aave Labs 在幾個月前提出「 Aave 2030」提案,這是針對未來三年發展的大策略藍圖,再加上近期的社群討論提案,可簡單總結為三大方向:

優化產品與機制 - 引入動態利率、流動性議價等機制,增加資金使用率和價值;建立跨鏈流動性層因應多鏈流動性分割與操作困難問題

改善使用體驗 - 跨鏈流動性層降低跨鏈操作難度,推出智能帳戶等

將部分收入分配給 $AAVE 持幣者 - 將協議收入用某種方式 (從二級市場回購代幣) 分配給 $AAVE 質押者

再加上對非 EVM 生態的擴張,基本上可預期會擴張生態版圖,增加協議收入,並增加代幣的價值獲取。

綜上所述,降息可能帶來 DeFi 復甦,而 DeFi 若重返榮耀,AAVE 這種老藍籌協議必然不會缺席。