撰文:YB

編譯:Luffy,Foresight News

2021 年 5 月,Byrne Hobart 寫了一篇名為《Stripe 與固態經濟》的精彩文章,他闡述了一個觀點:

汽車、Excel 電子表格、真空管計算機、實現糟糕的遞歸程序,以及想在在實時戰略遊戲中獲勝的嘗試,如果失敗了,幾乎都是因為相同的原因:它們擁有大量活動部件,活動部件越多,就越容易出現故障。

他指出,Stripe 是一家有價值的公司,因為它將在線支付所需的多種業務功能無縫地結合在一起。

但是,問題在於 Stripe 的用武之地僅限於電子商務,它受到全球金融體系制度的限制。

事實證明,實際上並不存在『一個』全球支付系統。有些國家擁有多個支付系統,其中一些系統在某些方面重疊,而參與這些系統需要政府批准、銀行允許、技術開發以及持續的合規和維護成本。

換句話說,全球支付之所以困難,是因為貨幣之間的網絡效應不強。加密貨幣領域的人都知道:這正是 DeFi 的主要價值支柱。

那麼,我為什麼要提起這件事呢?因為現在推特上充斥著因 Stripe 以 11 億美元收購 Bridge 的喜悅。

慶祝是理所應當的……這是加密貨幣的一次勝利!Collison 兄弟押注加密行業,向金融科技行業的其他參與者發出了一個信號。

這是加密貨幣歷史上規模最大的一筆收購案。緊隨其後的是 Coinbase(2021 年以 4.75 億美元收購 Bison Trails)和幣安(2020 年以 4 億美元收購 Coinmarketcap)。

這則新聞讓我措手不及的不是收購本身,而是我完全沒有意識到到穩定幣生態系統的規模遠遠超過了 Circle (USDC) 和 Bitfinex (USDT) 這些常見的身影。

大多數情況下,Bridge 甚至不在人們的關注之內。在過去的 2.5 年裡,他們一直在悄悄探索穩定幣領域,試圖找出他們能發揮最佳作用的地方。

Bridge 的聯合創始人 Zach 和 Sean 最終找到了 Stablecoin Orchestration 作為答案,這只是一種花哨的說法,他們的 API 套件可以輕鬆地在穩定幣和外幣之間進行轉換,反之亦然。

那麼為什麼這次收購對於 Stripe 來說是水到渠成?因為 Bridge 使能夠他們擺脫過多的活動部件並整合他們的支付流程。

但這意味著什麼?此次收購對其他傳統金融和穩定幣初創公司有何影響?

傳統金融公司入場

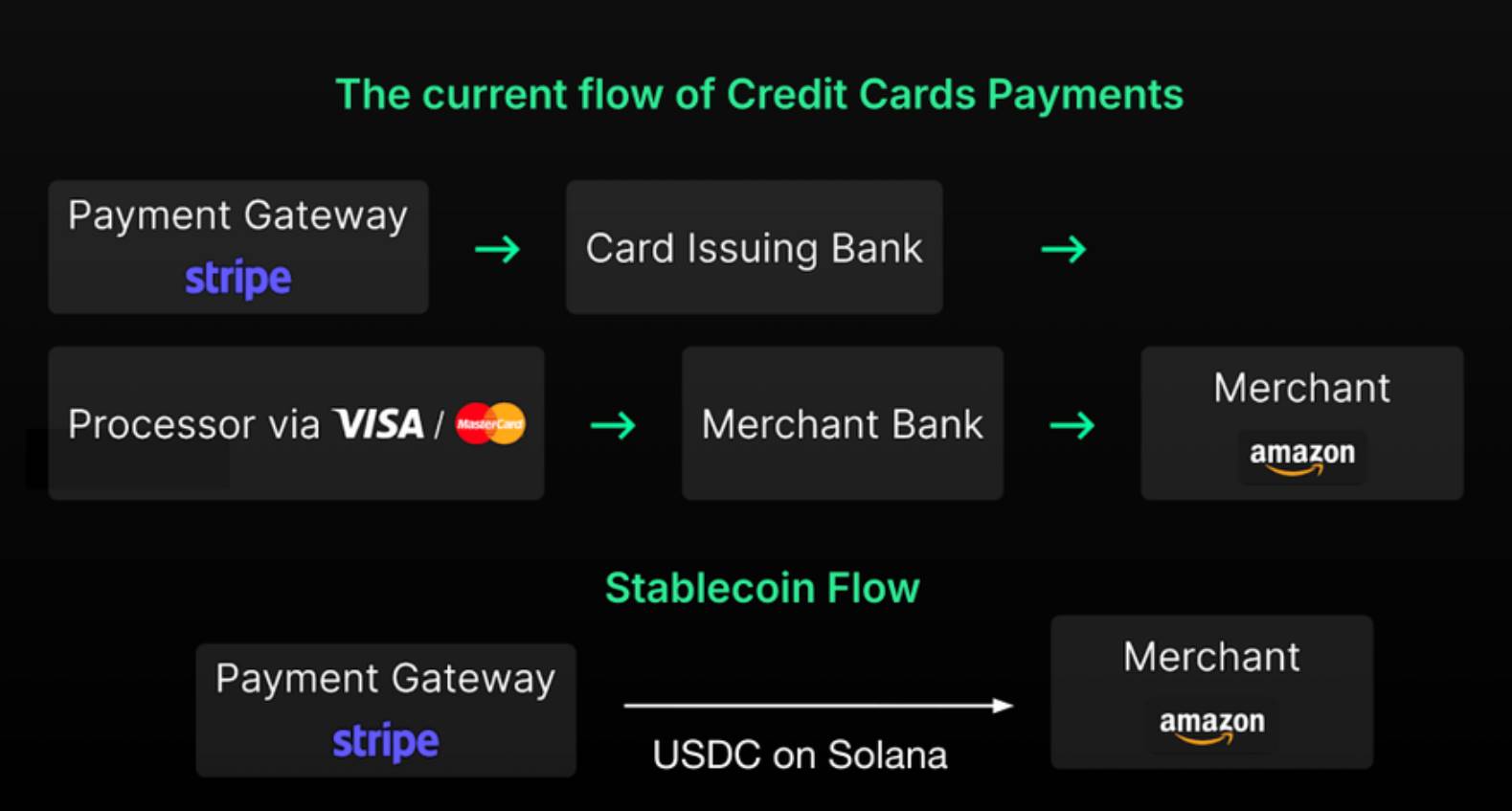

在使用 Stripe 時,大多數人沒有意識到該產品正在處理各種利益相關者之間的流程:銀行、支付網絡和用於全球轉賬的 SWIFT 等。

但正如 Byrne 提到的,Stripe 只是使線上支付變得可行。

Stripe 屬於一類有趣的價值創造公司,它提供的服務是讓某些流程按照你想象的方式運行,即使你從未真正嘗試過。

然而,這些中間商不僅增加了轉賬和結算延遲,使得 Stripe 的流程效率低下,而且還從價值鏈中收取了一部分費用。

這個問題並非 Stripe 獨有,PayPal 也面臨同樣的問題,這可能是他們去年 8 月推出自己的穩定幣 PYUSD 的主要原因。

通過整合穩定幣,這些金融科技公司向佔領整個線上支付價值鏈又邁進了一步。

正如我上面提到的,PayPal 和 Stripe 等支付公司與現有銀行合作來保管用戶資金。但通過使用穩定幣,他們能夠對其網絡上交易的價值擁有更大的自主權。

Delphi Digital 關於加密產品護城河的報告中,這段話解釋了財務激勵:

……通過讓用戶通過 PayPal 的支付前端(例如 Venmo)持有 pyUSD,PayPal 實際上成為了銀行。PayPal 隨後可以接收用戶資金並將其存入國庫並賺取收益。這不僅可以讓 PayPal 將支付費用壓縮為零,甚至還有能力向用戶支付回扣或閒置 pyUSD 餘額的一些收益。這是相對於其他 Web2 支付應用程序競爭對手的碾壓性優勢。

他們讓自己成為銀行,這是金融科技巨頭的主要動機。從商業角度來看,這一點可能比更快的交易和結算速度更重要。

現在,值得指出的有趣之處是 PayPal 和 Stripe 採取了不同的方法。

PayPal 決定發行自己的穩定幣,這意味著他們專注於資金管理。Stripe 押注轉換層,表明他們專注於穩定幣基礎設施。他們選擇了各自的路,因為這適合他們當前的技術堆棧。

從更高維度來看,Stripe 是一家支付 API 公司,而 Bridge 則直接融入了這一理念。Stripe 只需要將 Bridge 的穩定幣 API 集成到他們自己的開發人員文檔中。

PayPal 通過 Venmo 等前端服務,憑藉龐大的零售用戶基礎而蓬勃發展。因此,他們的加密團隊自然而然地專注於優化如何管理用戶餘額並利用這些資本。發行自己的穩定幣 PYUSD 使 PayPal 能夠更有效地處理資金。

在我看來,兩家公司都不可避免地要垂直化整個穩定幣堆棧。為穩定幣發行、資金管理、借記卡、加密錢包等提供內部工具至關重要。這似乎是一件理所當然的事,因為擁有完整內部堆棧將使公司能夠提供最佳的用戶體驗並佔據支付價值鏈中更大的份額。

換句話說,看到 Stripe 推出自己的智能錢包和加密借記卡,不要感到驚訝。

此外,值得注意的是,代幣發行是穩定幣的搖錢樹。例如,Tether 在 2022 年第四季度產生了比貝萊德更多的利潤。因此,隨著 Stripe 與其用戶一起探索穩定幣理念的迷宮,他們最終將推出一種穩定幣,以幫助他們的商家快速接入,併為使用其生態系統原生穩定幣提供激勵。

Stripe 和 PayPal 都擁有龐大的全球影響力,並將尋求在現有網絡中接入穩定幣基礎設施。正如 Viktor 上面提到的,在未來 5 年內,那些搶在市場其他參與者之前「蠶食現有模式」的公司將獲益匪淺。

現在,你可能在想:如果 Stripe 和 PayPal 全力投入穩定幣戰略,這對 Visa 和 Mastercard 等支付網絡來說難道不是一個巨大的威脅嗎?

確實如此。這就是為什麼 Visa 和 Mastercard 已經開始制定自己的劇本,以免錯過穩定幣革命。例如,Visa 在 2020 年成為第一個接受 USDC 的支付網絡,而 Mastercard 推出了自己的加密信用卡服務。

但我猜測,Stripe 收購 Bridge 已經加速了這些大型傳統金融 / 金融科技公司的加密團隊的穩定幣戰略。

至於銀行?說實話,我不確定他們的應對策略會是什麼。很明顯,穩定幣損害了它們作為國際支付促進者和用戶存款保管庫的地位。但他們的優勢在於符合政府監管,他們可能會傾向於 CBDC 的崛起?

例如,金磚國家剛剛宣佈,他們目前正在推出自己的數字貨幣,以減少對美元的依賴。很明顯,銀行將抓住機會制定自己的 CBDC 策略,以爭奪這一新的市場份額。

無論這些不同的傳統金融利益相關者的答案是什麼,總體主題仍然是一致的:穩定幣已經走進金融殿堂。

現在的問題是,哪些大型機構將張開雙臂擁抱金融體系的新成員,並迅速與穩定幣成為朋友。

在某種程度上,傳統金融中的許多不同參與者開始看起來非常相似,因為他們都希望使用穩定幣來提供全棧金融服務(支付、銀行、卡服務等)。

至此我們闡述了穩定幣對所有金融科技參與者的影響,但加密原生穩定幣新貴們將會變成什麼樣呢?

如果只選一個,TradFi 還是 DeFi?

根據我此前的研究,穩定幣垂直領域的創始人需要選擇他們所迎合的對象:

傳統金融 /Web3 科技企業

鏈上加密貨幣採用者

第一個明顯是 Stripe 收購 Bridge 的目標;第二個則暗示了即將到來的 DeFi 原生穩定幣基礎設施的長尾效應。但兩者區別到底是什麼呢?

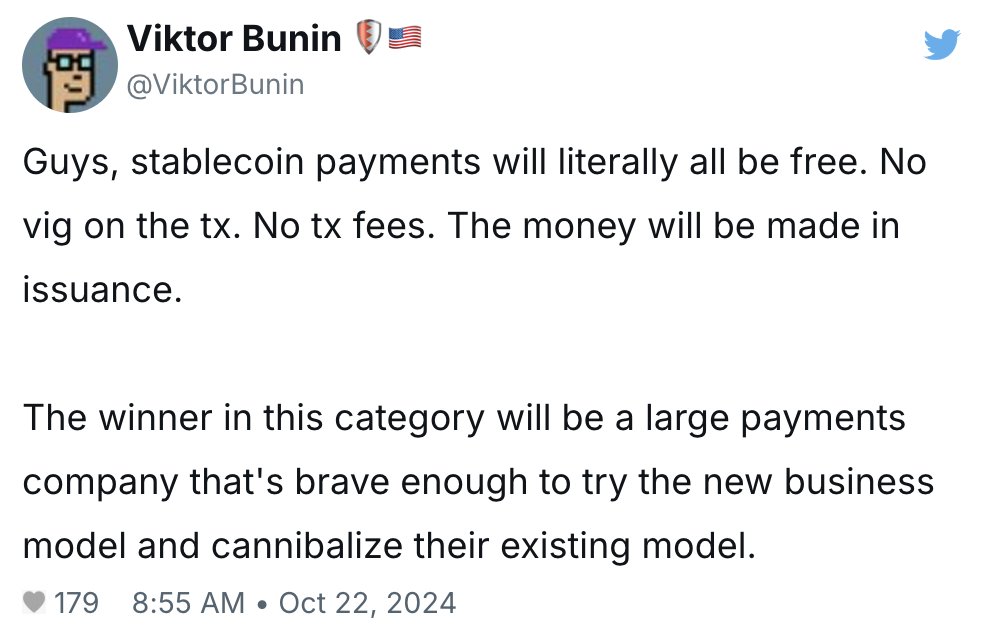

穩定幣生態系統的規模遠不止取代金融科技支付服務。正如我在穩定幣採用的文章中所提到,這是一種雙管齊下的方法。一方面,致力於改善現有的金融軌道,另一方面則使用穩定幣來增強加密貨幣產品,例如 Polymarket、Bountycaster、Uniswap、Aave 等。

一類初創公司希望成為傳統金融參與者的插件,他們尋求找到更加強大的合作伙伴,這樣的公司包括 Paxos、Ondo Finance、Brale、Agora、Coinflow 和 Sphere。

另一類初創公司則傾向於完全去中心化的穩定幣基礎設施堆棧,包括 Prerna、Gnosis Pay、Based App 和 Picnic 。這些公司希望成為 Stripe、PayPal 等產品的直接競爭對手。他們迎合的是更偏愛加密貨幣的受眾,並通過支持穩定幣的應用程序幫助提升鏈上體驗。

話雖如此,但我認為創始人應該考慮一種穩定幣的槓鈴策略。我們是在迎合那些必然會想要進入穩定幣領域的傳統金融公司嗎?還是我們正在為 DeFi 應用構建穩定幣基礎設施,嘗試對 Stripe 和 PayPal 來說沒有意義的新實驗?

在我看來,那些試圖雙重獲利的公司,要麼將被擁有分銷護城河的傳統金融玩家打敗,要麼將被優化其產品以實現獨特鏈上功能的 DeFi 玩家擊敗。

今天的帖子是分享我在聽說 Bridge 收購的消息後的一些初步想法,但我還沒有找到以下問題的有意義的答案:

穩定幣堆棧中的護城河在哪裡?

其他 Web2 金融科技參與者將如何參與?

如果發生另一起收購,會是誰?

在接下來的幾個月,穩定幣領域的發展會變得越來越有趣。