2024年10月25日,以太坊兌比特幣(ETH/BTC)匯率跌至0.0365 ,創下42個月低點。多重因素作用下,以太坊在“鏈上之王”的位置上有些力不從心,面對激烈的競爭、微妙的宏觀環境以及ETH/BTC疲軟的市場表現,投資者對以太坊的未來走勢充滿疑慮。在本文中,我們將從市場情緒、歷史表現、技術走勢、和復甦驅動力等方面進行深度剖析,並藉助歷史數據和市場行為的覆盤,探討ETH/BTC的未來潛力與長期投資價值。

市場情緒:投資者對以太坊的興趣如何變冷?

ETH/BTC疲軟有多個觸發點,而市場情緒的轉變尤為關鍵。以太坊ETF推出未達到市場期望,Layer-1平臺的競爭對手愈發強大,加之Layer-2網絡分流了以太坊主網的部分收入,導致投資者的注意力逐漸從ETH上轉移。

以太坊ETF的“悶聲”面世,預期差加劇情緒低迷

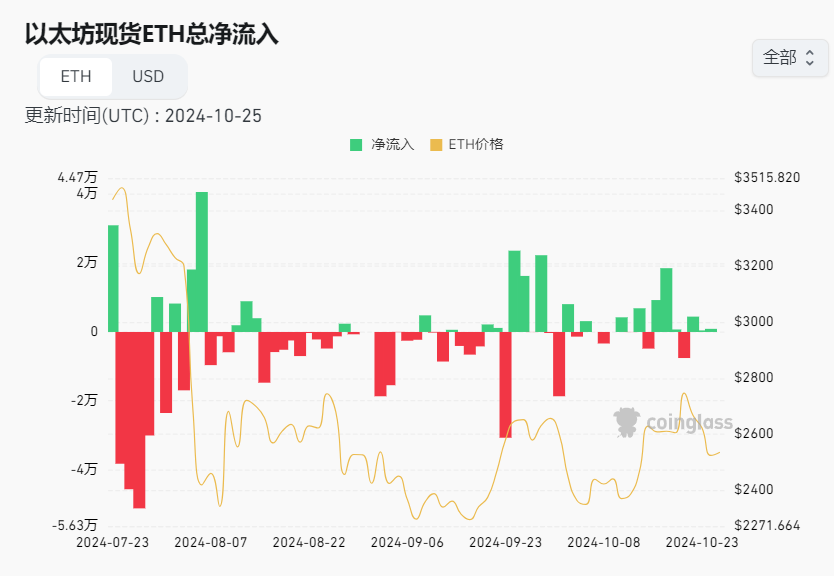

相比比特幣ETF的風光亮相,以太坊ETF的表現不溫不火,市場反應平淡,且資金流入遠不及預期。這一事件揭示了投資者對以太坊市場信心的弱化。根據Coinglass數據,以太坊ETF自從7月上線以來,總計流出近100萬枚ETH。

相較於比特幣,以太坊的波動性更強,技術升級複雜,且市場監管方向不明,導致ETF對其價格的推動力相對有限。ETF預期未被兌現直接打擊了市場情緒,對ETH/BTC匯率帶來了短期壓力。

Layer-1生態競爭激烈,Solana等強勢崛起

以太坊作為第一代智能合約平臺,在長期的發展中形成了龐大的網絡效應,但隨著其他Layer-1區塊鏈的崛起,這一地位受到越來越多的威脅。

Solana、Sui等區塊鏈生態系統的崛起逐步侵蝕了以太坊在智能合約和去中心化應用領域的市場份額。以Solana為例,其憑藉低交易費用、高TPS(每秒交易處理量)和開發體驗的提升,迅速吸引了MEME、DeFi等應用。10 月 21 日,基於 Solana 的去中心化交易所 Raydium在 24 小時收入方面擊敗了以太坊網絡。Raydium 當日的費用收入為 340萬美元,而以太坊的費用收入為 335 萬美元 。而Sui等平臺也在加速迭代,逐漸分流了部分開發資源和用戶。競爭壓力下,ETH的鏈上活動活躍度下降,需求減少直接導致ETH/BTC匯率承壓。

Layer-2擴展解決方案的分流效應

Layer-2 擴展提升了以太坊的交易效率和費用管理,但同時也對主網收入形成了分流,日均交易費從2021年的3000萬美元降至當前100萬至500萬美元。這種趨勢表明,雖然Layer-2極大提高了以太坊的可擴展性,但短期內主網收入的流失對ETH價格帶來了壓力。

根據CoinGecko數據,當前以太坊Layer2總流通市值為191億美金,以太坊總流通市值為3047億美金。如果對比上一輪牛市相同市值的以太坊,那麼其合理價格應該是3000-3100美金區間,這意味這3年過去,以太坊總體上通脹了不少。

歷史表現覆盤:以太坊的多次“觸底反彈”背後

ETH/BTC曾多次觸底,但藉助技術升級和市場環境的變化成功反彈。通過覆盤以太坊的歷史表現,可以發現其底部反轉往往伴隨著技術升級、生態繁榮及市場環境改善。

2018-2019年熊市中的觸底反彈:DeFi的興起

2018-2019年是加密市場的大熊市,ETH/BTC的表現尤為低迷,這一階段中,以太坊匯率一度在2019年10月跌至歷史低位0.016,市場對ETH的需求銳減。但到了2020年中期,以太坊的市場表現逐步復甦,這一反彈的背後離不開DeFi生態的迅猛發展。

- DeFi市場爆發:2020年中期,以太坊的開發者和用戶紛紛聚焦於去中心化金融(DeFi),Compound、Uniswap等DeFi平臺逐漸成形,提供了基於以太坊的借貸、流動性挖礦等創新服務。這些服務的興起推動了以太坊交易量的激增,使其在熊市低谷中逐步回暖。

- ETH需求的增加:DeFi的發展帶來了大量用戶對ETH的需求,尤其是鎖倉和質押需求(如抵押借貸),推動了ETH的鎖倉量,也間接增加了ETH/BTC的需求比率。到2020年,DeFi生態逐步擴展,以太坊成為DeFi協議的主要支持鏈,其市場價值隨之恢復,ETH/BTC的匯率逐步從熊市中反彈。

這一階段的觸底反彈表明,以太坊的應用生態具有較強的市場號召力,尤其是在傳統金融之外的創新領域,DeFi的崛起為以太坊帶來長期價值支撐。

2022年以太坊2.0升級:權益證明PoS的轉變

2022年ETH/BTC的匯率走勢經歷了幾次重大波動,主要原因包括Luna事件導致的市場恐慌性拋售和以太坊2.0(Merge升級)的預期與實施帶來的市場反彈。這兩個事件在Web3和區塊鏈行業掀起了巨大的影響波瀾,我們可以從以下幾個方面深入分析它們對ETH/BTC匯率的影響。

- Luna崩盤事件與ETH/BTC匯率的衝擊:2022年5月,Terra生態的算法穩定幣UST與其支撐幣LUNA陷入崩盤,LUNA的市值瞬間蒸發,導致整個加密市場一片狼藉。作為當時市值較高的公鏈之一,Terra的崩潰令投資者恐慌情緒蔓延,資金大規模外逃。由於ETH作為DeFi生態的支柱,其資產安全性受到嚴重質疑,拋售壓力也大幅增加。市場的恐慌性拋售和鏈上流動性降低,直接導致ETH相對於BTC出現顯著貶值,ETH/BTC匯率跌至低點。這一階段的ETH/BTC匯率主要反映了投資者避險情緒上升、資產風險偏好降低的結果。

- 以太坊Merge升級帶來的反彈:在Luna事件過後不久,市場開始逐漸消化恐慌情緒,部分投資者開始關注即將到來的以太坊2.0升級。2022年9月,以太坊社區進行了期待已久的Merge升級,這次升級標誌著以太坊網絡從PoW(工作量證明)轉向PoS(權益證明),這一轉變具有巨大的生態效應和市場前景。PoS機制的引入大大降低了以太坊網絡的能耗,同時也降低了ETH的通脹率,因而許多投資者對ETH未來的稀缺性和安全性充滿信心。

Merge升級帶來了以下幾個積極影響:

- 供需關係變化:PoS的引入使得ETH的通脹率下降,加上質押需求的增加,供給相對減少,從而拉高了ETH的市場價值。

- 生態和安全性的提升:升級後,ETH在技術上有了更高的安全性,並獲得了“綠色加密貨幣”的標籤,吸引了更廣泛的機構投資者。

- 市場預期的改善:升級成功增強了市場對以太坊生態的信心,這反過來推動了ETH/BTC匯率的反彈。ETH/BTC由2022年6月的低點0.049在兩個月內上漲到了最高0.081.

ETH/BTC技術分析:匯率是否會再度觸底?

截至10月25日,ETH/BTC匯率已跌至0.0365 ,處於42個月低位。技術分析顯示當前價格呈現典型的倒杯柄(IC&H)形態,表明ETH/BTC可能仍有一定下跌空間。

倒杯柄形態分析

ETH價格持續下跌,似乎正處於其現行倒杯柄(IC&H)形態的崩潰階段。它以上升趨勢開始,達到頂峰,然後形成一個圓頂,類似於一個倒置的 U 形“杯子”。倒杯之後,有一個較小且暫時的反彈(手柄),形成一個略微向上或橫向趨勢的盤整期。

當價格跌破頸線支撐位並跌至等於杯頂和頸線之間最大距離的長度水平時,IC&H 模式通常會消失。

截至 10 月 26 日,ETH/BTC 似乎正在復刻這樣的走勢,下一個目標位於 0.032 左右,較當前價格下跌超過 15%。

RSI與潛在的超賣反彈

當前ETH/BTC的月度相對強弱指數(RSI)已處於33的歷史低點,接近超賣區域(30以下),通常超賣狀態表明市場賣方力量接近衰竭,可能出現反轉反彈。從歷史數據來看,ETH/BTC的RSI一旦接近超賣區間,反彈的概率較大。這種情況下,若ETH/BTC跌至0.029-0.032 BTC的區間內,可能會迎來一波強勢反彈,預計反彈幅度在25%-50%。

預期反彈的目標位

從月度動量指標來看,若 ETH/BTC 在 0.029-0.032 區間完成觸底併成功反彈,25%-50% 的回升幅度將有望拉動其價格至 0.048-0.054 技術支撐區間。對於關注長線投資的用戶而言,目前是潛在的入場時機。接下來,我們將分析支撐 ETH/BTC 長期復甦的關鍵因素。

復甦驅動力:推動 ETH/BTC 反彈的潛在因素

ETH/BTC 的潛在反彈離不開以太坊生態系統的進一步發展和市場需求的恢復。以下幾個驅動力將在未來的反彈中發揮重要作用。

以太坊Prague-Electra升級

Prague-Electra升級計劃在2024年下半年至2025年初逐步實施,目前已經進入測試階段,部分新功能已在測試網進行試驗。進展順利,測試網的穩定性已基本得到確認。開發團隊還在根據反饋進行最後的優化,目標是在主網全面推廣前確保代碼和機制的健壯性。

此次升級將顯著提升以太坊的交易處理能力和費用優化,這對ETH的應用場景和流通具有深遠影響。更低的Gas費和更高的吞吐量將吸引大量用戶和開發者,有助於進一步擴大以太坊在DeFi、NFT和Web3應用等領域的領先地位。此外,鏈上數據優化將降低新節點的部署成本,預計將進一步提高網絡的去中心化程度。

從歷史來看,以太坊每次進行重要升級時(例如2.0的Merge升級),市場都會對ETH的潛力產生積極的反應。Prague-Electra升級將為ETH帶來新的增長點,尤其是在性能優化和費用降低方面的改進可能增加ETH的需求量。這種網絡使用量的增長通常會對ETH的價值產生支撐,推動ETH/BTC匯率的潛在上升。

市場情緒的改善與 ETF 的積極推進

以太坊 ETF 雖然初次推出表現不如預期,但隨著市場的穩定,ETF 對 ETH 的長期需求支撐作用不可忽視。ETF 產品讓傳統投資者可以通過合規渠道投資 ETH,增加了主流資本的流入機會。若後續 ETF 產品能夠進一步普及,將會帶來新一輪的市場情緒改善,並推動資金流入以太坊生態。

DeFi 與 DAPP 生態的增長

去中心化金融(DeFi)和 DAPP 仍然是以太坊生態中的核心領域。雖然 Solana等競爭對手在 DeFi 和 MEME 市場中佔據一席之地,但以太坊在 DeFi 鎖倉量和 DAPP 交易量方面依然佔據主導地位。以太坊 DeFi 協議的鎖倉總值和交易量在市場回暖期間將有望回升,為 ETH 提供進一步的需求支撐。隨著 DeFi 2.0 和更具多樣性的 RWA 等應用形式出現,ETH 的使用場景將持續擴展,長線投資者可關注這些領域的動態。

Layer-1 競爭格局的變動

Layer-1 區塊鏈的激烈競爭是以太坊面臨的最大挑戰之一,但也可能成為未來 ETH/BTC 反彈的一個重要契機。其他 Layer-1 平臺雖然在處理速度和費用方面優勢明顯,但以太坊網絡的穩定性和去中心化程度更高,在合規性方面具備先發優勢。隨著去中心化應用和合規需求的增加,更多開發者可能會迴歸以太坊。未來若市場對主流平臺的需求發生變化,以太坊的主導地位將有望得到鞏固。

長期投資策略:如何佈局 ETH

針對以太坊未來的投資機會,建議投資者採用以下策略,靈活佈局以太坊的長線投資。

分批建倉策略

當前 ETH/BTC 匯率處於歷史低位,投資者可以採用分批建倉的策略,將風險分散在不同的價格區間內,減少市場波動帶來的衝擊。分批買入既可以在低位佈局獲得較低成本,也能在市場回暖時逐步增加持倉,適合長期持有的投資者。

Staking與Restaking 增加持倉回報

ETH的質押收益為投資者提供了額外的被動收入。目前質押年化收益率約為4%-5%,適合希望獲得長期回報的投資者。通過質押ETH,不僅能獲得穩定的年化收益,還能提高網絡的安全性和穩定性,對長期持有者具有吸引力。

關注 Layer-2 項目並適當投資

Layer-2 解決方案的發展將直接影響以太坊的生態穩定性。投資者可以關注如 zkSync、Optimism、Arbitrum 等項目,適當佈局相關 Layer-2 項目,以分散風險,鎖定生態擴展帶來的紅利。通過參與 Layer-2 項目,可以間接增持 ETH 的生態價值,適應未來的網絡擴展趨勢。

定期跟蹤 DeFi、以太坊上DAPP市場的變化

以太坊在 DeFi、DAPP市場中仍有廣泛應用,投資者可以密切關注這些領域的市場動態,以便了解 ETH 的需求走向。在未來去中心化社交、鏈上資產等新興領域的拓展將進一步擴大以太坊的應用範圍,投資者可通過觀察這些市場的趨勢來調整持倉策略。

結論:ETH/BTC 的未來可能性

長期來看,以太坊作為智能合約的先驅,在技術創新、市場佔有率和合規性方面具備獨特優勢。Layer-2 擴展技術的落地和主網的不斷優化提升了其應用潛力。

ETH/BTC 的當前低位可能成為長線佈局的良好契機,尤其是在市場逐步觸底、Layer-2 技術推廣等因素加持下,ETH 的長期價值預期良好。預計未來一年內 ETH/BTC 匯率可能反彈25%-50%,並回升至0.048 BTC至0.054 BTC的區間。對於關注長線投資的用戶而言,以太坊依然值得長期持有,投資者需關注技術進展與市場環境的變化,擇機分批佈局,最大化投資回報。