作者:route2fi 來源:The Black Swan 翻譯:善歐巴,金色財經

介紹

中心化穩定幣發行商,如Tether和Circle,佔據了穩定幣市場的90%左右,已經成為加密貨幣領域的重量級人物,估值和利潤都遠超摩根大通、貝萊德等傳統金融巨頭。他們的商業模式很簡單:利用穩定幣背後的流動性來支持各種風險資產。

隨著貨幣利率的上升,這些實體已轉變為利潤豐厚的“提款機”。Tether 和 Circle 在 2023 年創造了超過 100 億美元的收入,估值超過 2000 億美元。這些創造的財富不會與為其成功做出貢獻的用戶分享。Usual 的目標是讓用戶成為協議基礎設施、資金和治理的所有者。通過其治理代幣重新分配 100% 的價值和控制權,Usual 確保其社區掌握主導權。

Usual 協議將其治理代幣分配給貢獻價值的用戶和第三方,重新調整財務激勵並將權力歸還給生態系統內的參與者。

Usual 正在通過引入去中心化 RWA 穩定幣的功能來徹底改變穩定幣的世界。通過存入收益產生資產(最初是 USYC),用戶可以通過 Usual Governance 代幣 ($USUAL) 獲得與協議成功掛鉤的投機收益。該收益旨在超過基礎資產的無風險收益。其使命是將穩定幣持有者轉變為利潤所有者。

將用戶轉變為所有者

TLDR:

雖然像 Tether 這樣的傳統穩定幣會阻止用戶參與收益和增長,而收益型資產只會帶來收益,而不會帶來增長,但 Usual 卻兼具了兩者的優點。使用 Usual,您可以同時獲得收益和增長潛力。

所有權共享機制通過創建正反饋循環,確保早期貢獻者和協議之間的緊密結合,從而使 Usual 有可能佔據相當大的市場份額。通過廣泛分配所有權,該協議獎勵早期參與者並協調所有利益相關者的利益。

像 Tether 這樣的穩定幣收集用戶的現金,賺取利息,而用戶既無法獲得收益,也無法獲得發行人的增長。作為交換,用戶會收到一種代幣用於 DeFi,但不會從利潤中獲得任何收益。

如果用戶能夠毫不妥協地從興趣、成長和實用三者中受益,那會怎樣?

這就是 Usual 介入的地方:一個去中心化的穩定幣發行者,用戶是所有者。

目前市場上有三類穩定幣發行者:

Tether保留所有收入,並將其全部分配給 Tether 的股東。用戶擁有與 DeFi 兼容的穩定幣,但卻錯失了收益和協議增長的機會。

由 Ondo 或 Mountain 等代幣化者發行的收益穩定幣標誌著穩定幣領域的重大變革,它通過許可的穩定幣將基礎收益重新分配給用戶。用戶可以獲得收益,但不會受到協議增長的影響:無論 USDM 的 TVL 是 1 億美元還是 1000 億美元,用戶仍然“只能”獲得 5%。

Usual更進一步,通過 $USUAL 代幣重新分配價值,賦予用戶協議所有權。與收益分享模式不同,Usual 將所有創造的價值集中到其金庫中,其中 90% 通過治理代幣分配給社區。用戶可以同時獲得兩個方面:效用、收益和增長。

這就是 Usual 將用戶轉變為直接所有者的方式,讓他們控制協議的基礎設施、財務和未來現金流。

常用代幣基礎設施

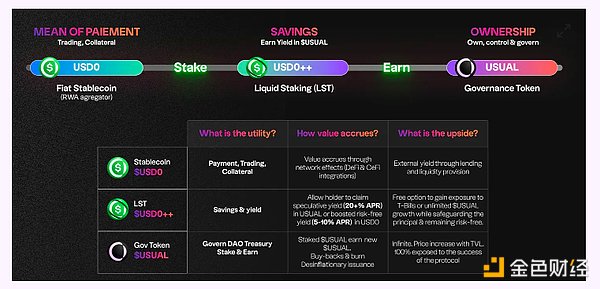

該協議圍繞三個代幣構建:

USD0

USD0 是 Usual 的與美元掛鉤的穩定幣,旨在充當協議內的支付方式、交易對手和抵押代幣。它提供了 USDC 和 USDT 的更好替代方案,同時符合美國和歐盟法規。這種機構級穩定幣可供散戶投資者和 DeFi 用戶使用。

USD0 聚合了美國國庫券代幣,創建了一種安全、遠離破產的資產,與傳統銀行存款無關。它完全可轉讓且無需許可,可無縫集成到 DeFi 生態系統中。

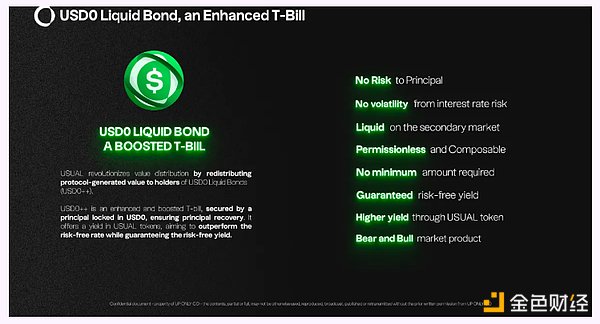

USD0流動債券 (USD0++)

如果 USD0 持有者想要讓自己的穩定幣產生效益,就必須質押該穩定幣,從而獲得 RWA 的高效 LST。USD0++ 是質押 USD0 的流動性代表。通過鎖定資本,用戶每天都有機會領取 $USUAL。如果他們還沒有領取 $USUAL,他們可以每六個月行使一次無風險收益權。USD0++ 在 DeFi 中完全可組合,類似於 USD0。

因此,USD0++ 是一種增強型美國國債,它使您有權:

以 Usual 治理代幣 $USUAL 形式提供的投機收益。收益根據二級市場確定的 $USUAL 價格波動。

基於基礎國庫券的貨幣利率,至少增加無風險收益率。該收益率由非生產性 USD0 的浮動供應按比例增加。

$USUAL - 治理代幣 - 採用 USD0 帶來的好處

USUAL 獎勵 USD0 的增長、採用和在生態系統中的使用。該代幣代表 USD0 的採用率不斷提高,將激勵措施與為協議的擴展和利用做出貢獻的用戶相結合。

$USUAL 代幣是 Usual 生態系統中的治理代幣,代表協議的收益並授權用戶參與與協議運營和資金管理相關的決策過程。

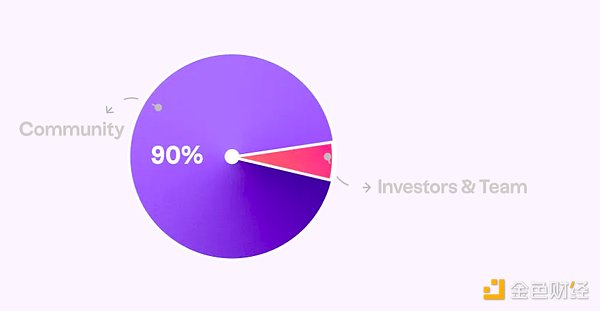

USUAL 旨在實現長期價值增長,其發行率有意保持在協議收入增長以下,以隨著時間的推移提高內在價值。根據其社區至上的理念,90% 的代幣分配給社區,只有 10% 留給團隊和投資者。

成長

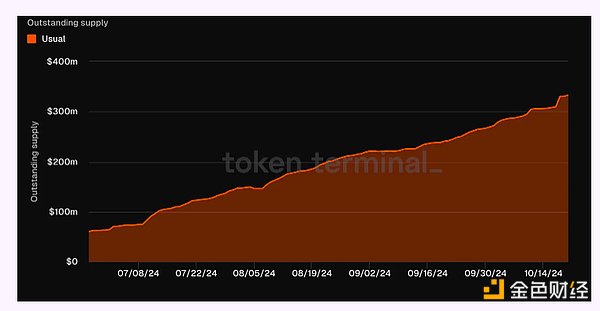

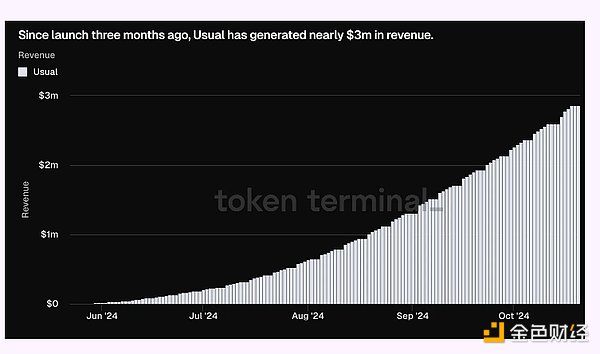

Usual 在 2024 年夏季表現出了穩定幣中最高的 TVL 增長率,躋身法幣支持的五大穩定幣之列:

Usual 經歷了快速增長,僅三個月內總鎖定價值 (TVL) 就達到 3.3 億美元。這一令人印象深刻的擴張使其成為 2024 年夏季以太坊上表現最好的項目之一。

Usual 擁有來自各種集成平臺的 40,000 多名用戶,已成為穩定幣領域的頂級參與者,位列第 13 大穩定幣發行者。此外,它在 Curve 上位列前五大礦池,並在 Morpho 和 Pendle 的 TVL 中處於領先地位。

該協議預計年收入將達到 1500 萬美元,進一步鞏固其在 DeFi 生態系統中的地位。

團隊

Pierre Person,Laywer 首席執行官、總統顧問、前法國議員、總統黨副主席,兩年前開始著手創建一種包含加密貨幣和去中心化真正價值的穩定幣協議。在擔任國會議員期間,他致力於法國加密貨幣監管框架的發展。

Hugo Sallé de Chou,首席運營官作為一名金融科技企業家,Hugo 於 2014年創建了類似 Venmo 的支付初創公司 Pumpkin,挑戰了傳統銀行系統,並在巔峰時期獲得了 200 萬活躍用戶。

Adli Takkal Bataille,DEO

一位真正的加密貨幣 OG,於 2013 年進入區塊#271376,他創建了一個名為 Le Cercle du Coin 的法語加密貨幣組織,並從 2018 年開始擔任顧問為多個項目提供諮詢。

2020 年,他在盧森堡成立了一家加密貨幣原生風險投資基金——Shift capital,目前只進行市場中性投資。Twitter | LinkedIn

Pierre Cumenal,首席財務官

Pete 擁有應用數學和量化金融雙碩士學位,曾在 Natixis 和 Amundi 工作,後來移居倫敦,在法國巴黎銀行擔任量化分析師。在這裡,他開發了跨不同市場的奇異衍生品定價模型。最近,他開發了一個完全去中心化的期權協議。

支持者

Usual 通過三輪融資籌集了 700 萬美元,目前擁有 170 位投資者的支持:風險投資、天使投資、協議和 DAO。

投資者包括 Dewhales、IOSG、Kraken Ventures、GSR、Psalion、Hypersphere、LBank Labs、Public Works(Gitcoin 聯合創始人)、Kima Ventures 和 Breed(前 Circle 高管)。

這 120 位天使投資者包括 Frax 的 Sam、Curve 的 Charlie 和 Michael、Defi Dad、DCF God、Chud、Lux Temple、Amber Group、Gearbox 的 Ivan、Convex 創始人、Zoomer Oracle 等。

USUAL代幣經濟學

如今,許多治理代幣的設計都存在缺陷。它們通常遵循未經優化的複製粘貼模型,難以平衡短期交易者和長期買家,從而導致拋售壓力,而沒有持續的需求或效用增長。此外,這些代幣的價值、治理和收入潛力之間的相關性較差,側重於投機交易而不是長期效用,導致炒作導致價格膨脹。利益往往不一致,創始人和內部人員持有大量代幣,而創造價值的用戶卻得不到充分服務,並面臨通貨膨脹導致其持有的代幣貶值。

Usual 通過將用戶、貢獻者和投資者的利益結合起來,實現長期可持續的價值增長和實際效用,從而形成鮮明對比。

USUAL 代幣是 Usual 框架內的主要治理工具。在推出時,USUAL 代幣為持有者提供經濟利益和治理能力。獎勵以 $USUAL 代幣的形式分發給持有者,這些代幣的價值源於其經濟權利,以及穩定幣抵押品產生的實際收益。

無 VC 主導:90% 的 USUAL 代幣分配給為協議貢獻價值和收入的人,主要通過 USD0 TVL 進行分配。投資者、團隊和顧問等貢獻者合計持有的代幣不超過總供應量的 10%,從而保護用戶免受過度稀釋。

與現金流掛鉤的發行:USUAL 的發行與穩定幣抵押品產生的未來現金流直接相關。每次質押 0 美元時都會鑄造 USUAL,隨著協議收入的增長,代幣供應量也會增加。

控制稀釋:Usual 的發行模型旨在實現通貨緊縮,與比特幣非常相似。通貨膨脹率經過校準,保持在協議收入增長以下,確保代幣發行速度不超過協議的經濟擴張速度。

財政管理:USUAL 持有者還將有能力決定如何管理財政和協議收入,通過代幣銷燬或收入分配等未來機制。

衡量投票:USUAL 持有者指導協議流動性並影響關鍵決策,確保他們在協議的發展和成功中發揮積極作用。

質押獎勵:代幣持有者可以通過質押其 USUAL 代幣來獲得收入。當 USUAL 代幣被質押後,它們就變成了 USUAL+——持有 $USUAL+ 可讓持有者獲得最多 10% 的新鑄造 $USUAL 代幣,具體比例按照指定的發行規則計算。

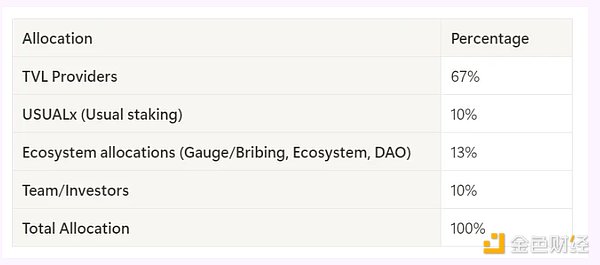

USUAL代幣分配

大部分 $USUAL 代幣分發給積極為協議發展和價值創造做出貢獻的用戶。該模型旨在保護社區免受團隊或投資者造成的任何稀釋,確保激勵措施與推動協議成功的人保持一致。

詳細分佈

排放被分為各種分配渠道,可以通過治理投票進行修改,每個渠道都有不同的用途:

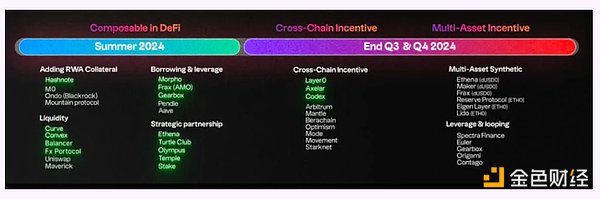

合作伙伴關係

整合是 Usual 拓展總鎖定價值 (TVL)、提高用戶粘性和構建護城河的關鍵因素。為了讓您更好地瞭解 Usual 的合作夥伴生態,以下列出了已集成或正在洽談的合作伙伴,並進行了分類:

借貸: Morpho, Euler, Term Finance, Sturdy, Arkis, PWD, Llamalend

跨鏈: Chainlink, LayerZero, Axelar, Socket (討論中)

收益: Etherfi, Pendle, Origami, Spectra, Equilibria, Penpie, StakeDAO

再質押: Karak

L2 網絡: Arbitrum, Base, BNB, Mantle, Starknet, Mode, Berachain, Monad, Movement, Sui

去中心化交易所/流動性: Curve, PancakeSwap, Balancer/Gyro, Maverick, Uniswap

法幣出入金: Banxa, Holyheld

即將實現的集成:

Morpho, EtherFi, Pendle, Symbiotic, EigenLayer, GainsTrade, Reserve, dTrinity, Polynomial, Bubbly, Hourglass, Superform, Brahma, Abracadabra, TimeSwap, Gearbox, Contango, DYAD, Idle, Notional, Exponential.fi, Curvance, Fluid, Thetanuts, Mach, GMX, Vertex, Bunni, vDEX.

參與預發佈

預發佈是 Usual 的空投計劃,從 7 月 10 日持續到 11 月中旬。

7.5% 的 USUAL 供應量將根據預發佈期間獲得的積分進行空投和分配。該系統根據用戶持有的 Usual 產品獎勵每日積分。此外,鑄造 USD0++ 即可獲得即時積分。

積分系統的運作方式如下:

每日積分:

USD0++ 持有者每天每個代幣可賺取 3 積分。

USD0/USD0++ Curve LP 持有者每天每存入 USDO 可獲得 3 點積分。

USD0/USDC Curve LP 持有者每天每存入 USDO 或 USDC 可獲得 1 個積分。

還存在許多其他機會,例如 Pendle、Morpho 等等。

訪問常用的 dApp瞭解各種參與方式,特別是通過 Pendle、Etherfi、Morpho、Curve、Equilibria、Karak 等。