USDT/USDC 異同比較

USDT 與 USDC 異同

相同之處

都是美金穩定幣,價格都錨定美金 1:1

都由中心化機購發行

背後儲備資產都以美債為大宗

都公開儲備資產數據且定期發布簽核報告

都是目前幣圈主流且廣泛使用的穩定幣

相異之處

發行機構不同,USDT 由 Tether 發行,USDC 由 Circle 發行

發行機構的合規程度不同,Circle 主打合規,在許多區域都取得相關許可,Tether 在合規上較為被動,曾遭受政府調查和官司,目前也面臨在歐盟地區被下架的風險

市占率不同,USDT 是市占第一穩定幣,USDC 第二

普及程度不同,兩種穩定幣在不同交易所支援的交易對數量有差異

利率不同,畢竟是不同的幣,根據市場狀況無論是存款或借款利率都不一樣

Circle 有旗下投資機構 Circle Ventures,投資組合眾多,包含 Aptos、Centrifuge、Maple Finance、LayerZero、Sui、Near、Xion、Hyperlande、Spectral、Term Finance,涵蓋 Layer 1、DeFi 協議、基礎設施、RWA 等賽道,投資超過 90 個項目

Tether 與老字號加密貨幣交易所 Bitfinex 的執行長皆為 Jean-Louis van der Velde,因此過去也曾傳出許多共享高層、操控市場的醜聞,後續已解決

USDT vs USDC 異同小結:

兩種都是知名穩定幣,價格都與美金錨定 1:1,背後都有超額真實資產儲備,使用上兩者沒有太大差異,主要差異在於發行公司不同、風險不同、普及程度不同

什麼是穩定幣?有什麼用?

加密貨幣通常價格波動很大,穩定幣則不一樣,穩定幣的價格穩定,美金穩定幣價格錨定美金,總是保持和美金 1:1,使用上幾乎可以視為加密貨幣版本的美金。

穩定幣常見問答

Q:為什麼要有價格不會漲跌的穩定幣?

A:因為價格穩定,就可以用來作為交易媒介、資金停泊、支付等等用途,讓交易者不需要每次完成交易都得頻繁地將幣兌換成法幣,也能轉換成穩定幣保持價值

Q:穩定幣如何保持價格穩定?

A:USDT / USDC 都屬於中心化穩定幣,由中心機構發行並擔保,發行的每一塊穩定幣背後都有足額真實資產支撐,可以拿穩定幣向發行機構要求 1:1 贖回,靠著全額擔保 + 贖回機制讓價格穩定在一美金

USDC / USDT 匯率長期穩定在 1 美元左右,偶爾會有超過 0.3% 左右的溢價,這時候便會有大額用戶去套利。

Q:所以穩定幣價格絕對穩定沒有風險嗎?

A:還是有風險,如果市場對擔保資產有疑慮,例如認為機構的資產有作假嫌疑,或贖回機制出問題,例如市場瘋狂擠兌機構暫停贖回,這些都可能導致價格出現脫鉤;但在擔保資產與贖回機制都正常運作的情況下,穩定幣風險相對低

名詞解釋脫鉤:穩定幣價格失去穩定,開始大範圍偏離,與標的之間不再維持 1:1

過去 $USDC 曾因美國 Silvergate、矽谷銀行接連倒閉,導致 $USDC 面臨大量贖回,一度脫鉤至最低 0.88 美元的價格,隨後回漲。

source:https://afrenb.com/usdc-unanchored/

延伸閱讀:

穩定幣脫鉤怎麼辦?五招讓你賺更多|分析脫鉤、投資機會

Q:如果價格不會漲跌,發行機構賺什麼?為什麼他們願意發行穩定幣?

A:賺手續費 + 儲備資產的資金收益 (利息),拿著資產請發行商發行穩定幣要付手續費,贖回時也要付手續費,這些真實儲備資產會被拿去做其他運用,例如目前最常見就是買美債,一來賺美債利息,同時美債又是流動性最佳的資產,非常適合作為儲備擔保

延伸閱讀:

穩定幣是門好生意?USDT 泰達幣發行商 Tether 半年賺 52 億美創新高

USDT 是什麼

USDT 由 Tether Limited 公司在 2014 開始發行,是世界上第一個穩定幣,目前是市值排名第三大加密貨幣 (市值超過 1200 億美金),在七十多條鏈上都有發行,代幣名稱 Tether,中文稱泰達幣,幣圈常用簡稱為 USDT。

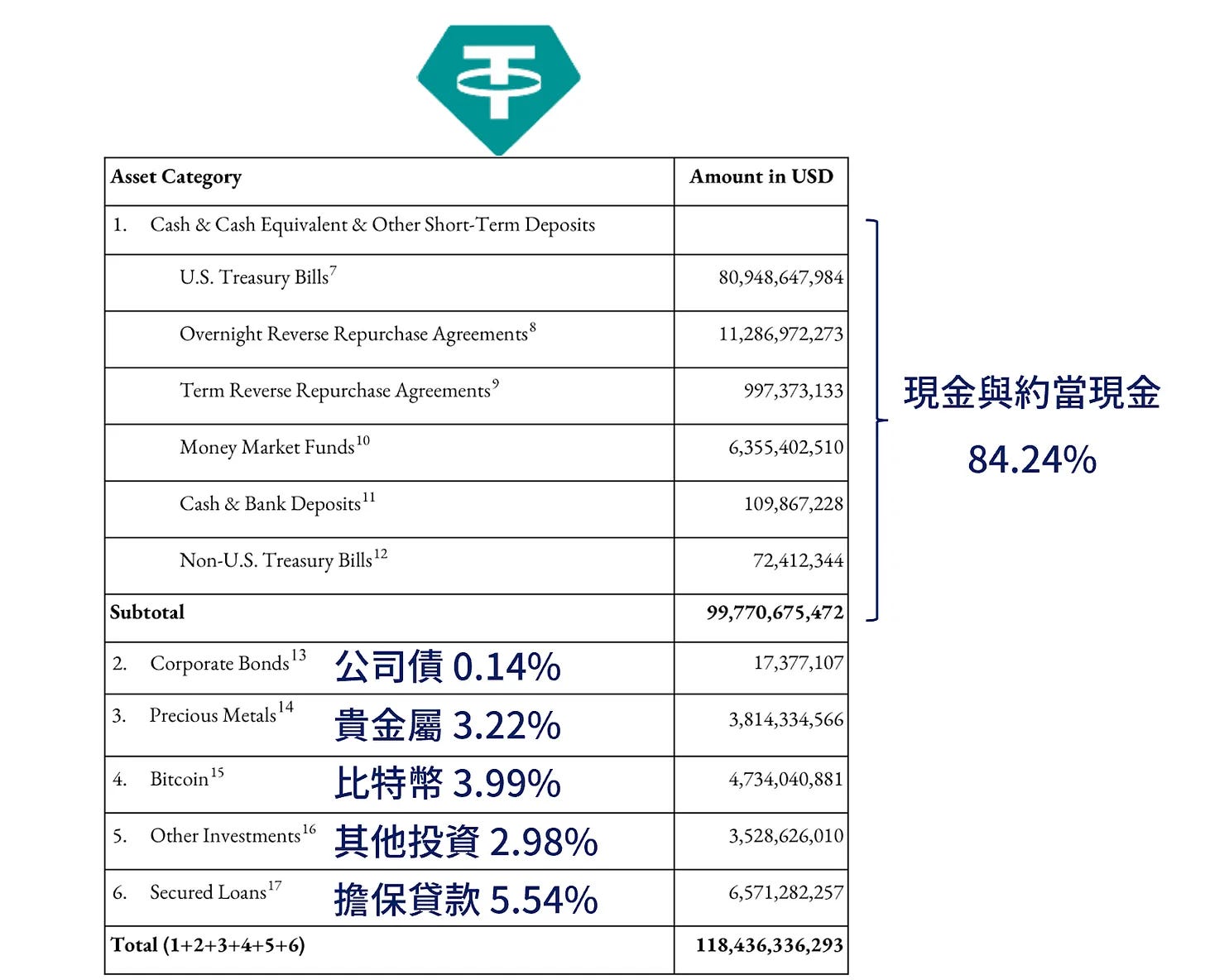

2024 上半年財報中揭露的資產儲備組成:

可以在這裡查看最新公布的簽證報告 (每季更新)。

USDT 資產儲備中大部分都由流動性極佳的現金與約當現金組成,其中又以美國國庫券為最主要資產,以儲備資產的安全性和流動性而言並沒有太大風險。

USDT 最主要的風險在於 Tether 並不是一間合規的穩定幣發行商,有監管風險,以及公司並未做過全面審計,始終有不夠透明的隱憂。

但 USDT 也是幣圈歷史最悠久的穩定幣,經歷過數次脫鉤風險但都順利挺過,也曾遭受幣圈至今最大規模的擠兌,三天內贖回了超過 200 億美金,但依然穩定贖回沒有發生任何問題。

延伸閱讀:

USDT 是什麼?如何安全購買 USDT 泰達幣?六種詐騙手法、風險解析

USDT 安全嗎?幣圈最大未爆彈?發行機制|儲備現況|風險分析

穩定幣是門好生意?USDT 泰達幣發行商 Tether 半年賺 52 億美創新高

USDC 是什麼

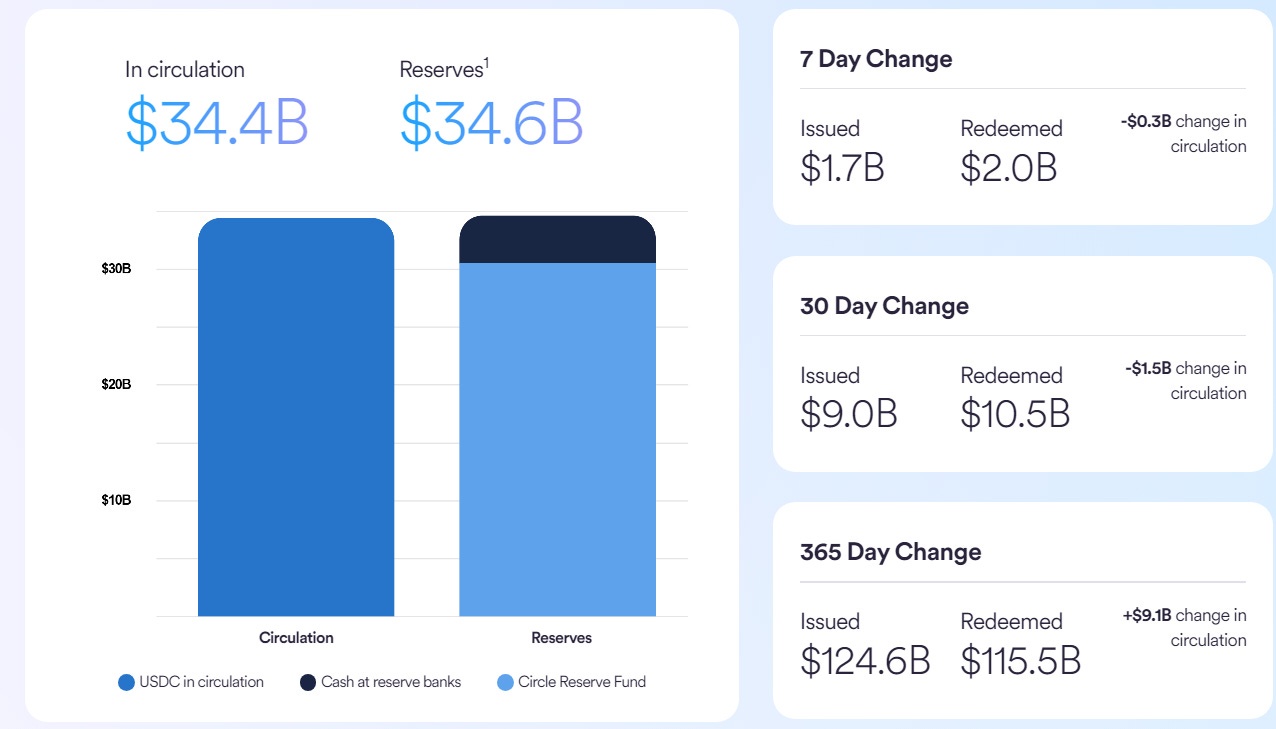

USDC 是僅次 USDT 的第二大穩定幣,如果說 USDT 是歷史最悠久的第一個穩定幣,那 USDC 則是第一個 "合規" 穩定幣。所謂 "合規" 指的是,USDC 背後發行商 Circle 受政府監管,符合相關規定,資產儲備經由四大事務所驗證,每月提供儲備證明報告。

一些對 USDT 的常見批評,例如不合規、從未做過全面審計、面對監管的不透明等,在 USDC 上都不存在,不過兩者都屬於中心化穩定幣,一樣有中心化風險。

在這裡查看最新公布的儲備報告 (每周更新)

合規是 USDC 最大特色,近期在歐盟開始實施 MiCA 《歐洲加密資產市場監管法案》之後,對在歐盟境內的穩定幣發行有了明確規則,Circle 是第一家歐盟合規穩定幣發行商。

USDT / USDC 穩定幣大比較,有哪些關鍵差異?

USDT | USDC | |

價格 | 美金穩定幣 = 1 USD | 美金穩定幣 = 1 USD |

市值 | 勝 1202 億美金 (CMC) | 346 億美金 (CMC) |

流通在多少條鏈上 | 勝 80 條鏈 (DeFiLlama) | 79 條鏈 (DeFiLlama) |

交易所中交易對數量 | 勝 幣安上有 383 個交易對 | 幣安上有 80 個交易對 |

發行商 | Tether | Circle |

發行商是否合規 | 有點灰色,曾面臨美國紐約司法部指控,以 1850 萬美金和解,也不符合歐盟的 MiCA 法案 | 勝 是 (在多個國家有牌照),是歐洲第一家符合 MiCA 標準的穩定幣發行商 |

是否提供儲備證明 | 是 | 是 |

是否經過審計 (Audit) | 否 | 勝 是 https://www.sec.gov/Archives/edgar/data/1876042/000110465922056979/tm2124445-8_s4a.htm#tIND1 |

是否足額儲備 | 是 | 是 |

儲備資產是否具有良好流動性 | 是,主要由美國國庫券與逆回購協議組成 | 是,主要由短期美國國債與逆回購協議組成 |

脫鉤歷史 | 上次較大幅度脫鉤在 2017 年,下跌至 0.92 左右 | 上次較大幅度脫鉤在 2023 年初,下跌至 0.87 |

相同之處:價格大多時候都穩定、都曾短期脫鉤、都提供定期儲備報告、都足額儲備、儲備資產流動性均佳、都在鏈上有廣泛分布

相異之處:USDT 市值更大,在交易所中的交易對更多;USDC 發行商 Circle 持有多個國家的牌照,是合規的穩定幣發行商,曾做過審計 (Audit)

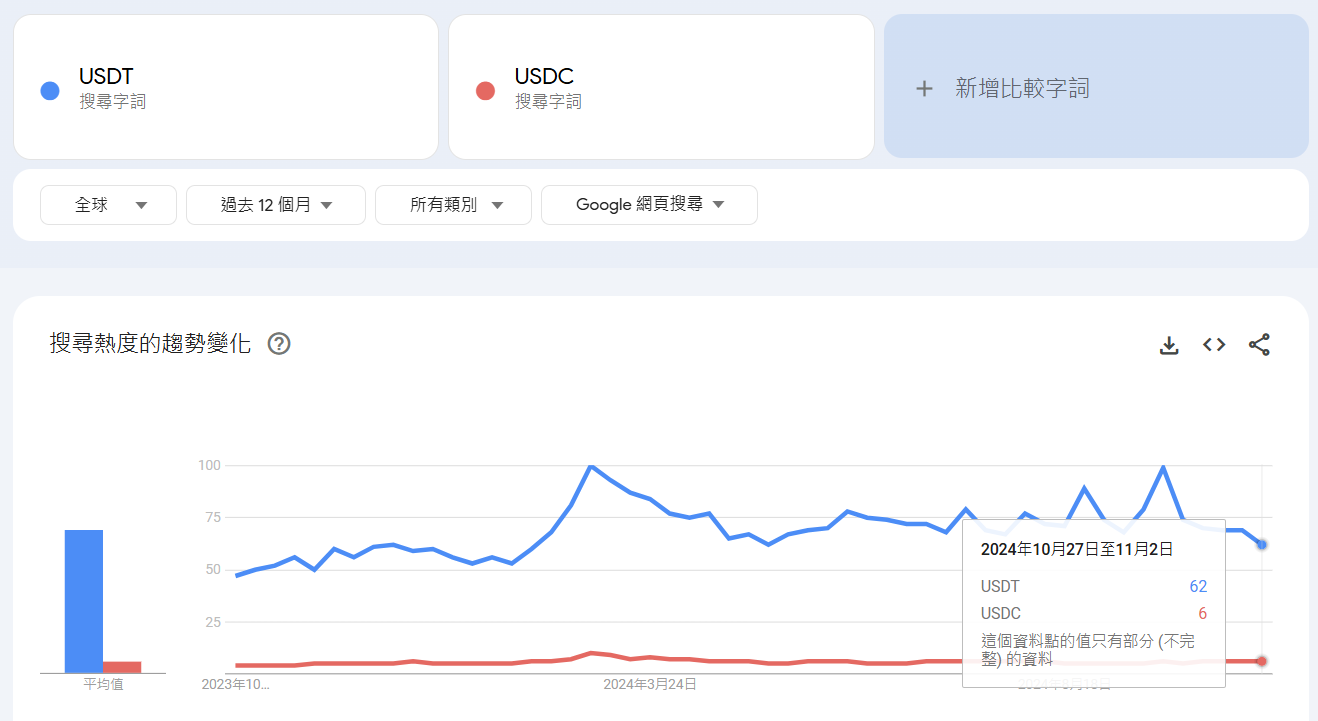

USDT / USDC 知名度差距

以 Google trend 搜尋趨勢比較,兩者搜尋熱度差距超過十倍。

USDT / USDC 優缺點比較與使用建議

USDT

優點:最大最有名、使用場景最多

缺點:詐騙份子使用頻率也最高、面對監管有點灰色地帶USDC

優點:合規、一般情況下普及度與便利性也已足夠

缺點:知名度較低、交易對支援較少

作為交易媒介,用來購買其他加密貨幣,在交易所中 USDT 支援的交易對更多,交易上更方便。

作為短期資金停泊,沒有太大差異,可看當時哪個活期利率更高。

長期持有風險考量,未來發展不確定,以現階段資訊評估,Circle 是更合規的發行商,也做過審計,面臨的監管風險與中心化風險較低。

重點:風險都是相對,絕對風險都不是零,理想狀況是分散持有,雞蛋不全放一個籃子。

還有其他穩定幣嗎?

穩定幣其實非常多,除了 USDT、USDC 這類中心化穩定幣 (由中心機構發行),也有由智能合約發行的去中心化穩定幣;以及除了錨定美金的穩定幣,也有錨定其他法幣的穩定幣,例如錨定歐元的 EURC 等等。

延伸閱讀:

穩定幣是什麼?介紹 10 種主流穩定幣|分析詐騙、脫鉤、崩盤風險

穩定幣最重要關鍵在於價格穩定,所以評估穩定幣時最重要就是先檢視其價格錨定的機制,目前最穩定的方式都是透過儲備資產擔保發行,於是重點關注資產儲備狀況與贖回機制。若有疑慮或不太清楚就建議不要使用,或只做為非常短期停泊,長期持有穩定幣一定要找更安全更穩定的。

穩定幣應用場景

穩定幣除了在交易中使用之外,未來的潛力場景:結算與支付

穩定幣 + 區塊鏈,能大幅加速跨境結算速度並降低成本,一些支付巨頭也開始研究相關賽道,甚至開始推出自己的穩定幣,例如 Paypal 推出的 PYUSD:

PayPal 穩定幣 PYUSD:最佳用途、購買管道與安全隱憂解析

繼 DeFi 後將迎來 PayFi Summer? 什麼是未來金融 PayFi,重點項目介紹