離大選,僅有一週。

美國大選將近,截至當地時間10月27日下午,全美已有超過4100萬名選民就2024年總統大選進行了提前投票。受此影響,加密市場波動也日漸加劇,在“大選交易”的刺激下,比特幣率先啟動漲勢,在本週重新殺回了久違的7.1萬美元上方,加密版塊多有上揚,MEME市場更是沉醉於PolitiFi中。

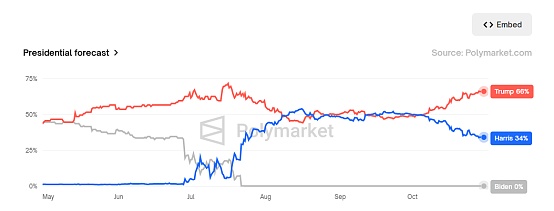

回到兩位候選人,哈里斯和特朗普競爭愈發膠著,由於日前“米爾頓”颶風處理不佳與伊以衝突等問題,哈里斯支持率迅速下降,特朗普順勢成功反超,不僅在博彩賠率和搖擺州民調的優勢持續擴大,在傳統普通民調也緊追不捨,從目前的情況來看,特朗普似乎更有可能成為下一任的美國總統,特朗普交易也因此一觸即發。

回顧兩者的施政策略,大方向均以政府補貼為抓手,核心目的在於推動資金回流,只不過兩者方式略顯差異化,特朗普用減稅以推動私人企業發展,而哈里斯則傾向於直接發錢補貼居民,資金回流也有不同,哈里斯繼承了拜登執政思想,關注芯片、新能源等關鍵核心產業;特朗普仍然秉持著激進關稅、美國優先的主張。

現有情境下,特朗普勝率更高,金融市場自然也更關注於其的政策主張。具體而言,援引中金觀點,對內減稅、對外加徵關稅、放鬆監管、驅逐非法移民、鼓勵化石能源、重視科技、外交孤立主義是特朗普的主要執政方向。綜合執政方向的疊加影響,特朗普上臺可能會帶來通脹的上行風險,受此影響,美聯儲或會採取措施延緩降息速度,調控更高的終端利率。從資本市場而言,若經濟韌性得以保持,軟著陸下利好美股、週期品以及比特幣,但在極端的情況下,通脹則會抑制資本市場,黃金等抗週期品種受益。

特朗普政策對美國經濟的影響估算,來源中金研究所

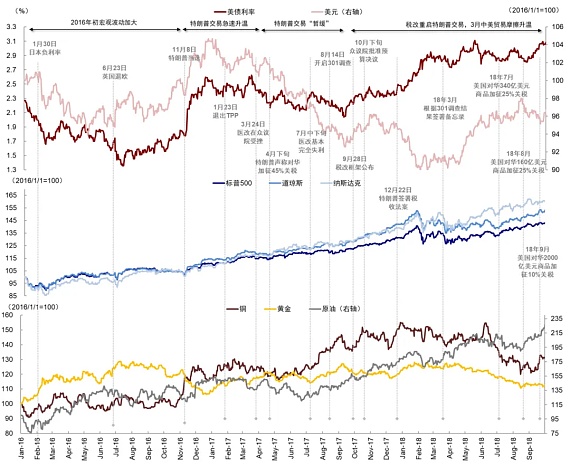

此處可借鑑2016的美國大選,當時市場也觸發了特朗普交易,尤其是在2016年11月勝選後,樂觀預期陡然上升。美債利率在一個月內從1.7%到2.6%,美元指數也由97突破103。從美股來看,三大指數在此期間漲幅10%,再看大宗商品,通脹預期推動銅和原油大漲,黃金逆轉,大選後一個月內下跌3%。

資料來源:Bloomberg,中金公司研究部

顯而易見的是,16年特朗普的勝利堪稱黑天鵝事件,但目前,資本市場已然在對其的獲勝進行定價。較為突出的品種,無疑是加密貨幣。由於特朗普此前多次在公眾場合為加密代言,日前更是啟動家族加密項目,加密市場對其可謂寄予厚望。

從加密預測市場Polymarket來看,押注金額突破了21億美元,特朗普的勝率已高達66.2%,遠超哈里斯33個百分點,差距還在持續擴大。比特幣市場對此反響強烈,隨著大選的臨近,比特幣持續上漲,目前已來到7.1萬美元上方,在此之中,預期無疑也是上漲的原因之一。

大選前後,比特幣以及加密市場將會怎麼走?各大機構與分析師也對此進行了激烈的討論。

交易員普遍都認為大選是重要交易機會,多押注大選反彈,根據Matrixport數據,美國大選正在點燃市場情緒,以太坊永續期貨的資金費率創下自 2024年5月以來的最高水平,逢低做多的策略凸顯。

頂級交易員 Eugene Ng Ah Sio也在社交媒體上發言,認為定位已經基本明確,大選後上漲趨勢打開,其還強調,10 月份的投機性多頭倉位基本被抹去,而絕大多數人會在大選後一週規避風險,SOL是明確的資產選擇。

衍生品也得出了類似的結論。Deribit 首席執行官 Luuk Strijers表示,衍生品交易員正在為11月5日美國大選後幾天比特幣的看漲走勢進行鋪墊。對於 11月8日到期的期權,未平倉合約價值超過 20 億美元,主要執行價為70,000美元、75,000美元和80,000 美元,看跌/看漲比率為0.55,表明未平倉看漲期權數量是看跌期權數量的兩倍。與 Mark IV 相比,Forward IV 有明顯的提升,尤其是在選舉週期間,這表明交易員預計波動性會更高。遠期隱含波動率為 72.29%,這表明總統大選後的幾天內價格可能波動約 3.78%。而相對於看跌期權,對看漲期權的需求強勁,投資者不太擔心管理下行風險。

機構們也都秉持著更為樂觀的態度。就在半個月前,素來被市場冠以離譜之名的渣打銀行表示,比特幣正顯示出強勁的上漲勢頭,可能在美國大選當天逼近歷史高點73,800美元,其認為推動比特幣上漲的因素包括美國國債收益率曲線陡峭化、現貨比特幣ETF的資金流入,以及特朗普勝選幾率上升。從現有的比特幣價格來看,或許渣打將難得的正確一次。

VanEck數字資產研究主管Matthew Sigel也在採訪中對此進行了預測,稱投資者正在為美國大選做準備,其提到本次大選將延續2020年的類似路徑,獲勝者宣佈後經過短時間波動振幅,比特幣會開始上漲,而特朗普勝率更高。伯恩斯坦也重申,表示如果特朗普下個月贏得美國大選,比特幣的價格可能會達到80000至90000美元的歷史新高。

對此,對沖基金經理Paul Tudor Jones表示不用侷限於總統人選,他認為無論是誰登上總統寶座,採取的政策都是“條條大路通通脹”,均會進一步推動BTC和其他商品價格。

Bitfinex則在大選基礎上增加了季度因素,認為比特幣未來幾周將經歷動盪,選舉的不確定性、“特朗普交易”敘事以及歷史上有利的第四季度條件將為市場走勢創造完美風暴。Bitfinex發佈的報告顯示,在大選前後的關鍵日期到期的期權的溢價更高,隱含波動率預計在選舉日後不久的11月8日達到100日波動率的峰值,而從歷年來的第四季度看,減半年份的第四季度均以漲勢結束,季度回報率中值為31.34%,選舉後可能推動比特幣達到甚至超過歷史高點。

當然,儘管多數機構與交易員都表示看好,但也有分析人士認為,押注短期的波動是短視的表現。貝萊德投資研究所的Jean Boivin就提到,市場低估了下個月美國總統候選人中有人對選舉結果提出異議的風險,而一場有爭議的選舉勝利通常會導致數週的法律戰役,風險資產也會受到波及。

Copper分析師則直接指出,市場或正處於美國大選前的一個臨時頂部,原因是根據比特幣鏈上數據,98%的短期持有者錢包地址現在處於盈利狀態。從歷史上看,當這一比例大幅上升時,投資者希望鎖定利潤,因此往往會出現快速的拋售壓力。

縱觀整個加密市場,可以看出的是,市場情緒未變,但影響加密貨幣表現的宏觀因素正在從貨幣政策轉向美國大選結果,加密市場更為青睞示好的特朗普,而特朗普的政策主張也在一定程度上會推高與比特幣以及關聯性強的美股,因此在眾多分析師的預測中,比特幣在該交易週期有望突破新高。

即便排除加密領域,在其他金融板塊,自從9月特朗普勝選概率增加以來,市場也透露出了類似的信號。鑑於特朗普更為激進的關稅政策,其曾宣稱可能對進入美國的所有商品徵收無差別的10%基準關稅,並對中國加徵60%或更高的關稅,近期人民幣、墨西哥和越南匯率已然走弱。而在特朗普支持的傳統能源領域,根據中金研究部數據,截至10月24日,9月26日以來,油氣能源大漲5.8%,清潔能源指數則大跌9.4%。從社媒而言,自9月23日,特朗普傳媒科技集團(DJT)漲幅高達驚人的289.79%,押注之勢明顯。

當然,目前只反映出了市場的選情前置交易,預期是當前的重要一環,但這意味著預期也被納入了考量,預期落地後極有可能會迎來短時回落。另一方面,即便特朗普上臺,施政也要考慮到主導財稅政策的眾議院,否則就會如拜登一般,面臨上臺後的施政掣肘。但據資深政治觀察網站538(fivethirtyeight)的最新民調,特朗普贏得今年總統大選的可能性上升至53%,而共和黨從民主黨手中奪走參議院多數席位的可能性為87%,且共和黨繼續守住眾議院多數席位的可能性有53%,共和黨全勝概率再增加。以此而言,無論從白宮還是國會,民主黨當前的競爭壓力都來到了頂峰。

無論如何,美國大選前後的劇烈波動已成必然,任何交易機會的押注群體都應保持警惕,對大選而言,不到最後,勝負永遠未分,即便投票完成,針對結果的有效性論斷也不會停歇。

期間加密市場最活躍的,或許只能是比特幣和MEME了。