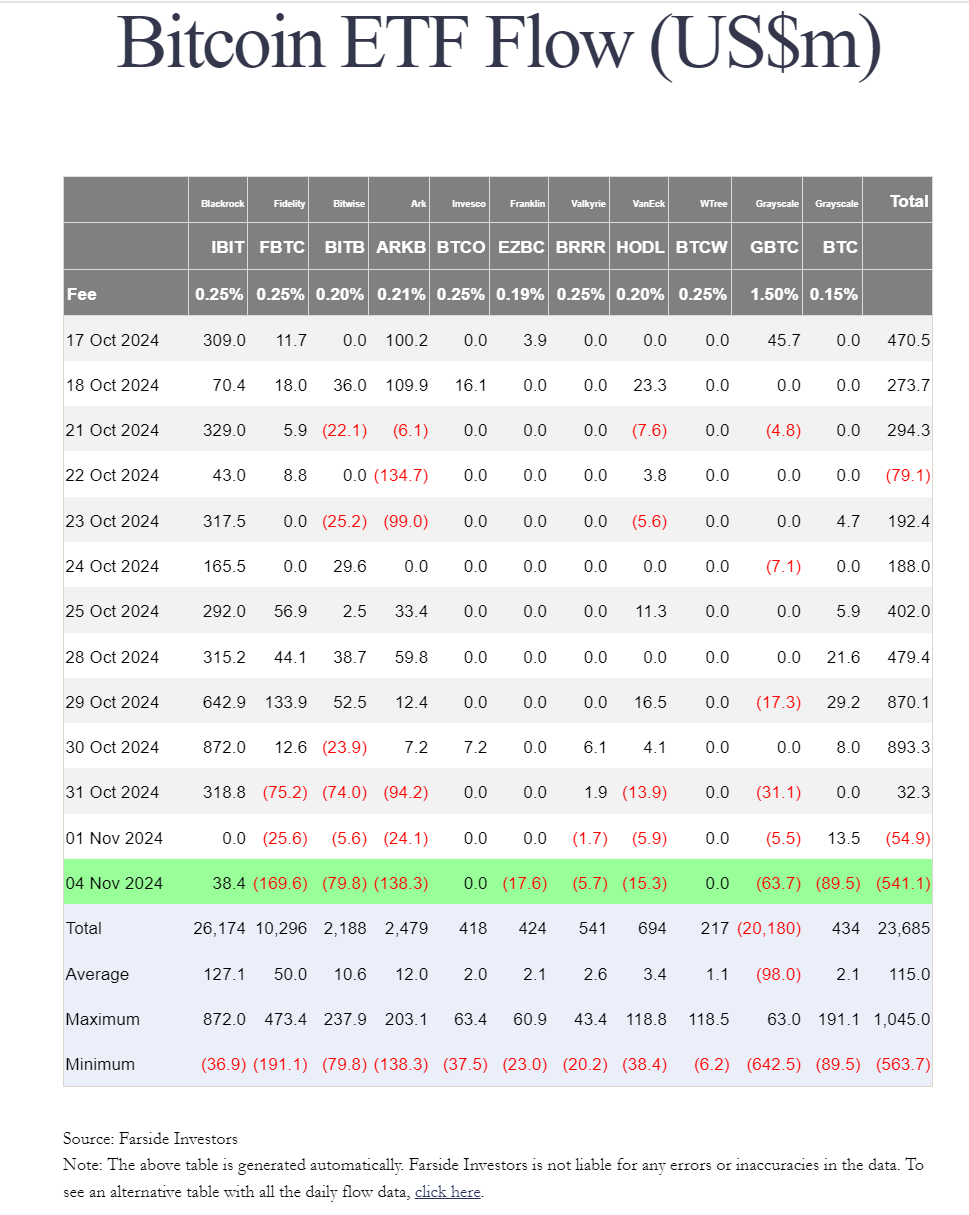

2024年11月5日,比特幣ETF創下了歷史上第二大淨流出紀錄——5.41億美元的資金瞬間消失。這一現象似乎在提醒我們,比特幣的“黃金替代品”之路,遠沒有預想的那麼一帆風順。雖然數字貨幣的熱潮持續升溫,但這次的大規模資金外流,山寨幣指數的下降,或許為那些急於將加密貨幣視為新一代避險資產的投資者潑了一盆冷水。與此同時,黃金ETF作為傳統避險資產的代表,經過了近20年的風雨洗禮,依然穩健地吸引著投資者的青睞。

比特幣ETF是否能夠真正打破黃金的“王者地位”,成為金融市場的新寵,成為全球資產配置的重要組成部分?這一問題隨著2024年美國大選的臨近,以及市場的不確定性愈加複雜,變得尤為迫切。過去幾個月裡,比特幣ETF以驚人的速度吸引資金流入,似乎預示著它將逐步取代黃金,成為新一代“數字黃金”。然而,當政治、金融和市場的博弈交織在一起,數字黃金的未來到底能否穩穩立足?答案或許藏在歷史的回顧中,尤其是在2004年黃金ETF推出時的市場動態。

2004年美國大選與黃金ETF推出的背景

黃金ETF通過後,2004-2008年金價走勢

2004年美國大選是全球經濟歷史上一個重要的節點,正好與黃金ETF的推出相呼應。2004年,喬治·W·布什成功連任,標誌著美國內外政策的延續,然而布什連任的背後,也反映出選民對恐怖襲擊後遺症、伊拉克戰爭和全球能源價格波動的擔憂。這些外部不確定因素讓投資者紛紛尋求避險資產,其中黃金的“避險之王”地位再次得到驗證。

在這一年,全球市場面臨多重壓力:中東局勢動盪不安,全球經濟復甦乏力,美聯儲和其他國家的貨幣政策變動頻繁。在這樣的背景下,黃金ETF的推出正好滿足了市場對傳統避險資產的強烈需求。黃金ETF為投資者提供了便捷的方式來投資黃金,避免了持有實物黃金的不便和風險。而2004年的美國大選更是成為了推動黃金需求上升的重要催化劑。儘管布什連任並未改變美國的主導政策方向,但大選期間的政治不確定性,使得投資者對經濟前景的擔憂達到高峰,黃金價格因此得到提振。

此時此刻,恰如彼時彼刻

將2004年的美國大選與2024年的美國大選進行對比,不僅有助於理解當時黃金ETF流入的背後邏輯,還可以揭示今天比特幣ETF市場的情緒。2024年的美國大選吸引了全球金融市場的關注,特朗普與哈里斯兩位候選人,性格和執政理念的巨大差異,勢必對投資者情緒產生不同的影響。

特朗普,作為前總統,代表了保守派的政策主張。特朗普的執政風格以強硬和反全球化著稱,特別是在對外政策和國內經濟改革方面,主張減稅、強化國有企業、推動美國優先政策。他對金融市場的態度通常較為寬鬆,認為通過降低企業稅率和減少監管可以刺激經濟增長。特朗普的政策傾向使得金融市場對其執政後期的預期往往充滿波動性,特別是在大選結果不確定時,投資者可能會更多地轉向黃金等傳統避險資產,以防範潛在的市場震盪。

與特朗普的“強勢”政策相比,哈里斯代表了較為溫和的自由派理念,強調社會公正、環保政策和全球合作。她的政策傾向較為注重社會福利、氣候變化和數字經濟的創新。這種政策取向雖然可能有助於推動綠色能源和科技股等新興市場的表現,但在政治變革的敏感期,哈里斯的執政可能讓市場感到不確定,尤其是她可能加強對科技巨頭的監管和對加密貨幣的政策控制,這可能在一定程度上對比特幣等數字資產產生抑制作用。

市場反應:對於特朗普的支持者來說,金融市場可能傾向於在政治不確定性加劇時尋找避險資產,如黃金;而哈里斯則可能更多地推動綠色能源和科技行業的投資,對比特幣等數字貨幣的政策態度則可能更加謹慎。不同的政策背景、不同的領導風格,都會通過投資者心理的微妙變化,影響比特幣ETF的資金流向和黃金ETF的表現。

2004年黃金ETF與全球科技股的關係

科技股的表現在2004年也有著不小的波動。那個時期,美國的納斯達克指數開始恢復增長,尤其是在互聯網泡沫破滅後,科技股經歷了一段長時間的沉寂。然而,黃金的上漲並沒有像互聯網泡沫破裂時那樣對科技股造成顯著影響,相反,黃金與科技股的關係呈現出一定的“反向關係”。在經濟不確定性增強的背景下,黃金的上漲往往伴隨著風險資產(如科技股)的拋售。

但是,黃金ETF的推出為黃金價格提供了一個新的推動力,同時也為投資者提供了一種便捷的方式來對沖風險。2004年到2008年,科技股與黃金的表現亦趨亦步,黃金逐漸從400美元/盎司上漲到800美元/盎司,而納斯達克指數也上漲了20%。

今天的比特幣ETF:與黃金ETF的異同

將黃金ETF推出時的歷史背景與今天的比特幣ETF進行對比,可以揭示出兩者之間的異同之處。首先,我們看到,比特幣ETF的推出和黃金ETF推出時的背景相似——都發生在全球經濟面臨高度不確定性的時候。今天,我們站在2024年的視角,比特幣似乎正面臨著類似黃金當年所面臨的“避險”需求。

然而,比特幣ETF與黃金ETF之間的差異也非常明顯。黃金ETF的推出是針對全球經濟不確定性和政治風險的回應,它迎合了投資者對穩定資產的需求。相比之下,比特幣ETF的推出雖然也受到不確定性推動,但它更多的是受到數字貨幣革命的影響,比特幣作為“數字黃金”被視為對抗傳統金融體系的一種工具。

比特幣ETF的推出意味著數字貨幣逐漸融入傳統投資市場,儘管它的波動性要遠高於黃金,但由於其供應量有限且與傳統市場的聯繫較少,投資者對其的“投機性”投資更為濃厚。因此,比特幣ETF的資金流動與黃金ETF有所不同——比特幣的投資者往往更關注其價格暴漲的潛力,而黃金則更多是為了規避風險。

比特幣ETF的快速增長與黃金ETF的對比:歷史的鏡鑑

比特幣ETF流入,源於farside

比特幣ETF的快速崛起讓市場矚目。自2024年1月推出以來,比特幣現貨ETF以極快的速度吸引了資金流入,累計達到238.9億美元,總淨資產為700億美元,幾乎相當於黃金ETF的總資產的一半。相比之下,黃金ETF自推出以來已經存在了二十年,總淨資產目前為1373億美元。換句話說,在短短10個月內,比特幣ETF已經吸引了超過50%的黃金ETF的資產規模,令人瞠目結舌。

資金流入的速度同樣令人震驚。比特幣ETF的資金流入從1.92億美元到8.93億美元不等,創下了歷史記錄。加密基金管理公司Merkle Tree Capital的首席投資官Ryan McMillin表示:“比特幣ETF受到了熱烈歡迎,打破了所有資金流入記錄。”這種高速增長反映出數字資產市場的日益成熟,以及主流投資者對比特幣的興趣日益加深。

比特幣與黃金市值的對比

截至發稿,比特幣的市值約為1.4萬億美元,這一數字與黃金相比仍顯得微不足道。根據世界黃金協會(WGC)的估算,全球黃金市場的總市值已經接近20萬億美元。這種差距顯示出黃金經過幾十年的積累,已成為全球金融市場中的“基石”。黃金的流通量相對穩定,儘管每年都有新金礦的開採,但黃金的總供應量增長非常緩慢,這進一步突顯了它的稀缺性。由於黃金在歷史上一直被視為“價值存儲”,它穩固地維持著全球最傳統和最穩定避險資產的地位。

如果我們把時間拉回到2004年,黃金的市值不到3萬億美元,相當於21年巔峰時期所有加密貨幣市值的總和。這種市值差距或許就能意味著比特幣可以復刻黃金ETF的發展軌跡。事實上,市場有不少分析師認為,比特幣正處於類似黃金ETF在2004年所經歷的初期階段。

在黃金ETF推出後的幾年裡,黃金價格經歷了相對平穩的上漲,並逐步從傳統避險資產轉變為投資組合中不可或缺的組成部分。隨著比特幣ETF的推廣和市場對數字黃金的認知不斷加深,比特幣同樣有可能走上黃金ETF的老路,成為資產配置中的重要一員,逐漸穩定並與黃金形成“互補”關係。

尤其是在政治和經濟不確定性加劇的環境下,比特幣作為一種有限供應的資產,似乎具有一定的“黃金”屬性。隨著市場參與者對比特幣ETF的認同逐漸加強,比特幣有望像黃金ETF一樣走向穩定增長的道路,最終成為全球投資者配置的重要資產。