美聯儲“傳聲筒” 、華爾街日報記者Nick Timiraos就11月的美聯儲利率決議撰文,由Marsbit編譯如下:

美聯儲週四決定降息25個基點,但在繼續降息的速度上釋放出了更多的不確定性,美聯儲仍在努力防止過去兩年半的大幅加息拖累經濟。

在會後的新聞發佈會上,美聯儲主席鮑威爾表示,大選不會對美聯儲近期的政策決定產生任何影響。他還重申,他打算繼續留在美聯儲,直到他的四年主席任期於2026年5月屆滿。

當被問及是否認為總統可以在任期結束前解僱他或其他高級官員的職務時,鮑威爾一反常態地用簡潔的回答重複了他一貫的觀點:“法律不允許。”

另外,當選總統特朗普的顧問表示,他不會尋求改變美聯儲的高層。

週四的利率決定是繼9月份首次降息25個基點之後的又一次降息,將使聯邦基金基準利率介於4.5%-4.75%之間。所有12位美聯儲投票者都支持降息。

官員們表示,這些舉措是有必要的,因為他們對通脹率將回到央行的目標更有信心,而且他們認為,即使在最新的降息措施下,利率仍然高得足以抑制經濟活動。

此舉在意料之中。公告發布後,標普500指數和納斯達克綜合指數保持漲勢,最終創下歷史新高。

特朗普本週贏得大選,有可能重塑經濟前景,國會山兩邊的共和黨多數派將在稅收、支出、移民和貿易方面實現廣泛轉變。經濟學家們對這些政策組合是會促進還是會削弱經濟增長並推高物價存在分歧。前景的轉變反過來又引發了華爾街的質疑,即美聯儲是否會改變其早先的預期——在未來一兩年內穩步降低利率。

鮑威爾說,現在說下屆政府的政策將如何重塑經濟前景還為時過早,“我們不猜測、不推測、不假設”會有什麼政策出臺。

自美聯儲9月降息以來,較長期限的債券收益率明顯攀升,這意味著房貸或車貸的借貸成本上升。收益率上升在很大程度上是因為更好的經濟數據使投資者減少了對經濟衰退的擔憂,而經濟衰退可能會引發更大幅度的降息。但一些分析師認為,債券市場的大跌也可能反映了一些投資者對特朗普第二任政府將出現更高的赤字或通貨膨脹的擔憂。

無論如何,市場已經產生了不同尋常的結果:美聯儲降息後,借貸成本上升。根據房地美公司(Freddie Mac)的數據,自9月中旬以來,30年期抵押貸款平均利率已從6.1%躍升至本週的6.8%。

在類似的時間框架內,利率期貨市場的投資者對美聯儲未來一年左右的降息幅度的預期不斷降低。據花旗銀行稱,他們現在認為美聯儲到2026年將把利率降至3.6%左右,而9月份時其估計的是降至2.8%。

官員們正試圖將利率拉回到一個更加“正常”或“中性”的水平,即既不刺激經濟增長,也不減緩經濟增長,但他們並不知道什麼是正常利率。促進經濟活動或物價的政策也會讓官員們得出結論:他們應該保持適度的限制性利率立場。這意味著他們會將利率維持在略高於正常或中性水平的水平。

在2008-09年金融危機之前,許多人認為中性利率可能在4%左右,但危機過後,經濟復甦極其緩慢,經濟學家和美聯儲官員認為中性利率可能接近2%。9月份提交的利率預測顯示,大多數官員預計,如果經濟穩健增長,通脹繼續降溫,他們明年可能將利率下調至3.5%左右。

根據美聯儲首選指數計算,9月份的通脹率為2.1%,與去年同期相比有所上升。剔除波動較大的食品和能源價格後的所謂核心通脹率為2.7%。美聯儲的長期目標是通脹率達到2%。

由於官員們對中性利率的位置沒有太大的把握,他們可能會以未來幾個月的經濟表現為指導。如果通脹繼續放緩,對工人的需求看起來疲軟,官員們可能會得出結論,按照他們9月份設想的路徑繼續降息是合理的。

官員們“正試圖在兩種風險之間做出選擇,一種是行動過快,可能會破壞我們在通脹方面取得的進展,另一種是行動過慢,導致勞動力市場過度疲軟”,鮑威爾說。

如果通脹進展停滯不前,或者繁榮的金融市場引發了對通脹可能高於目標的擔憂,那麼官員們可能會對繼續在一次又一次會議上穩步降息持更多保留意見。

最直接的焦點是美聯儲是否會在即將於12月召開的會議上再次降息。9月份,19位與會者在今年是否再降息一次或兩次的問題上意見大致相同。其中有9人認為降息不會超過1次,要麼在11月,要麼在12月,10人認為會降息兩次。

畢馬威會計師事務所(KPMG)首席美國經濟學家黛安-斯旺克(Diane Swonk)說:“從現在到12月的會議期間,有很多東西需要學習。他們不能敞開大門,但也不能關上大門。”

鮑威爾說,放慢降息步伐是“我們剛剛開始考慮的事情”,“當我們接近貌似中性或中性的水平時,放慢我們的寬鬆步伐可能是合適的。”

德意志銀行首席美國經濟學家馬修-盧澤蒂(Matthew Luzzetti)說,即使在大選結果出來之前,最近的數據也表明,再次降息將是一個微妙平衡的決定,因為通脹率看起來可能略高於官員們的預測,而失業率最近有所下降。他說,大選結果使股市創下新高,同時提升了經濟強勁增長、通脹上升和勞動力市場改善的前景,這增加了美聯儲放棄下月減息的可能性。

Luzzetti說:“從風險管理的角度來看,這些都是跳過降息的有力證據。”

曾擔任喬治-W-布什總統高級顧問的哥倫比亞大學經濟學家格倫-哈伯德(Glenn Hubbard)說,考慮到近期經濟的強勁勢頭,美聯儲官員可能更希望9月份的降息幅度是25個基點,而不是50個基點。

哈伯德說,如果通脹恢復到美聯儲目標的速度放慢,如果中性利率較高,“你就真的沒有很大的下調空間了”。“我不認為你會看到大量的降息。”

比特幣繼續突破新高

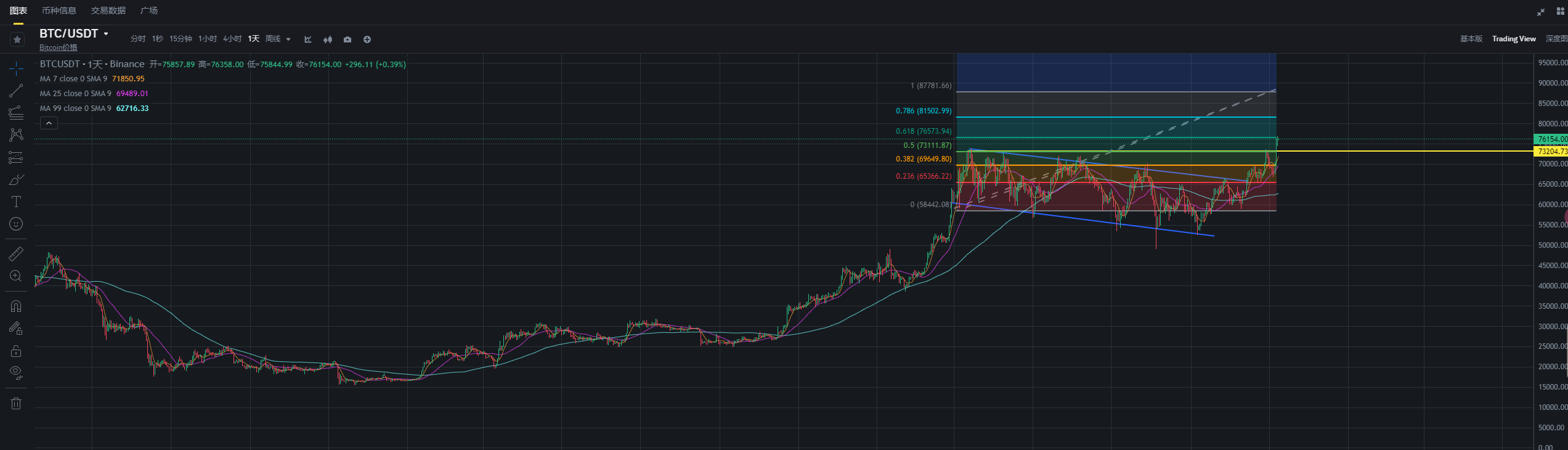

比特幣凌晨4點短線突破76800美金,創下歷史新高。

現貨比特幣 ETF 資金流入強勁,BTC 突破長達 7 個月的下行趨勢進入價格發現階段,以及美國共和黨紅色浪潮在國會、參議院和行政部門的成功,這些信號促使多批機構投資者增加對比特幣的配置。

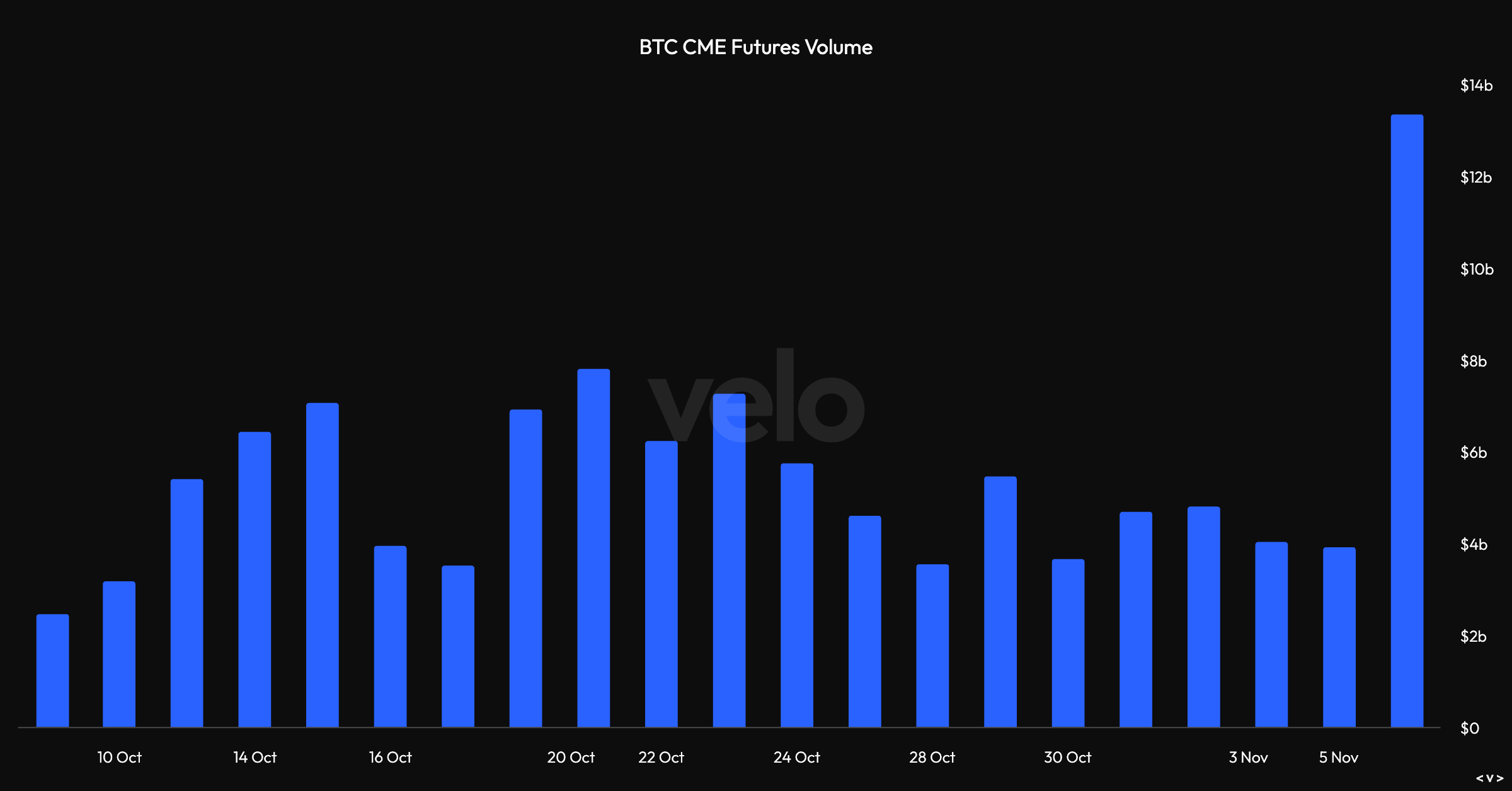

11 月 6 日,CME BTC 期貨交易量升至 131.5 億美元歷史新高,同日 CME 名義未平倉合約達到 15,255 BTC。

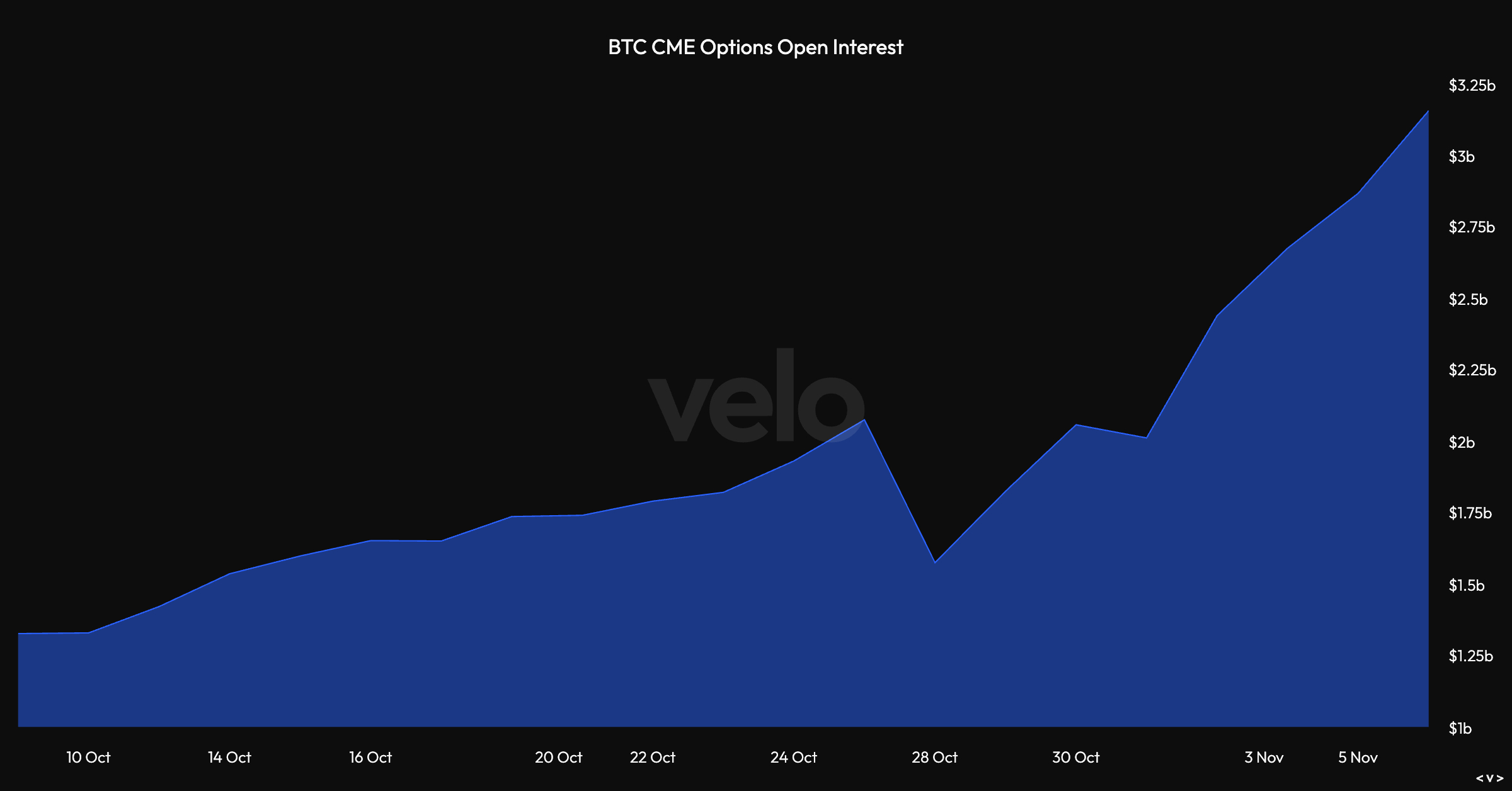

在芝加哥商品交易所 (CME) 內部,很明顯的是機構投資者正在為進一步上漲做準備,而 11 月 6 日增加的 11 億美元未平倉合約就反映了這種信念。

從技術分析的角度來看,斐波那契擴展工具目前預測漲勢將延續至 88000 美元附近。2.5% 深度的總體訂單結構顯示,一批賣單在 78,000 美元的區間,隨後是目前看來空頭,直至 83,000 美元。 但普遍利好預期的情況下,往往會把這一口流動性價格拉昇至空頭清算的位置。

SOL有望創下歷史新高

截止發稿,SOL報價199美金,過去24小時漲幅達7%。根據技術指標,SOL有望達到248美金,隨後突破276美金創下歷史新高。

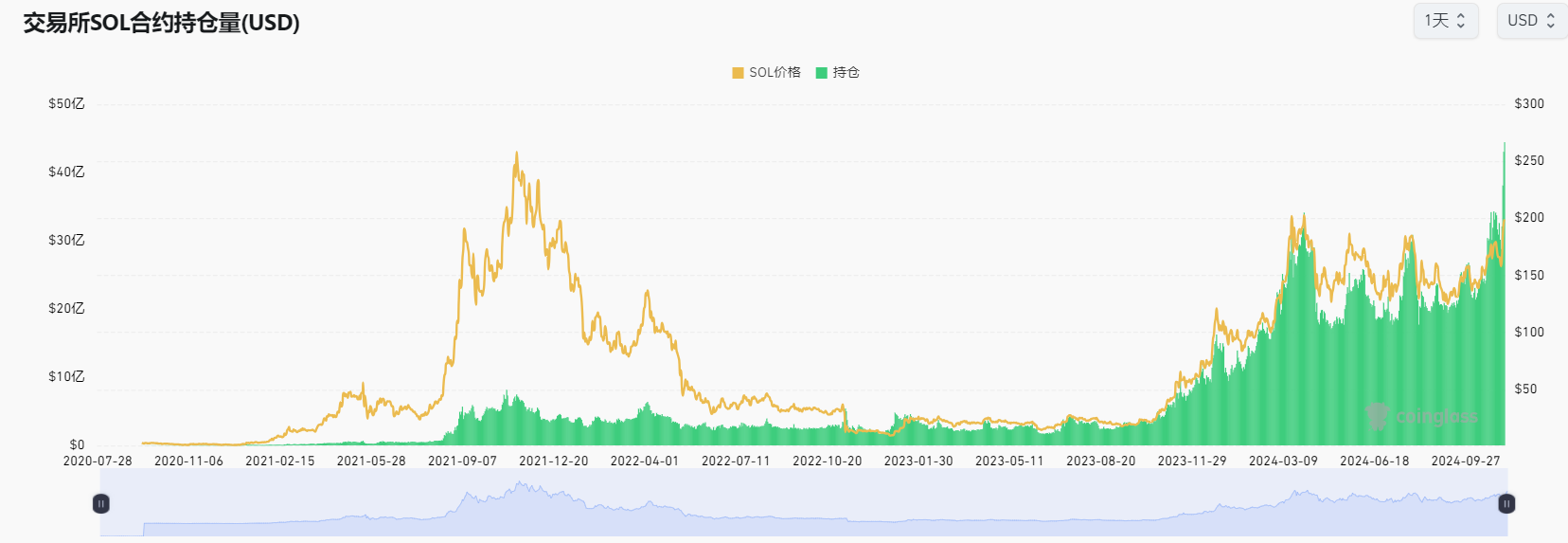

SOL 需求的上升伴隨著槓桿頭寸的躍升,11 月 8 日,Solana 期貨的總未平倉合約達到了歷史最高水平。儘管 SOL 價格回調時強制清算的風險較高,但衍生品數據顯示仍有進一步上漲的潛力。

11 月 8 日,SOL 期貨未平倉合約激增至 2189 萬 SOL,較前一週增長 11%,名義價值創下新高,達到 43 億美元。這反映了 SOL 衍生品的強勁採用,表明機構興趣不斷上升,但也帶來了潛在風險。

強勁的鏈上指標支持 SOL 價格持續上漲

memecoins 是 SOL 漲至 194 美元的主要推動力,但忽略了一些關鍵因素,例如 Solana 的總鎖定價值 (TVL),根據 DefiLlama 的數據,該價值在 11 月 8 日達到 68.2億美元,較上個月增長 22%。流動性質押、永續期貨、槓桿和借貸等行業以及 memecoins 以外的其他行業都出現了顯著增長。

只要鏈上指標保持強勁,且 SOL 衍生品沒有表現出過度恐懼或貪婪的跡象,Solana 網絡的競爭優勢(提供快速且相對低成本的交易)將繼續提供“免費營銷”,並在比特幣歷史高位推動下吸引大量用戶。

總體而言,沒有出現疲軟跡象,表明 SOL 價格將進一步上漲。