美國聯準會(Fed)在 9 月 19 日宣布降息 2 碼,將利率下調至 4.75% 到 5%,啟動自 2020 年以來的首次降息。並在 11 月宣布再降 1 碼,將利率下調至 4.5% 到 4.75%。

而在 Fed 降息之前,美國基準利率已經停在 5.25% 到 5.5% 長達 1 年時間,為的就是將居高不下的通膨率壓下去。經過長期的努力,美國的通膨率確實有顯著的下降。

根據 MacroMicro 數據顯示,聯準會偏好的通膨指標消費支出物價指數(PCE),在 9 月的年增率已降至 2.09%,離 Fed 定下的 2% 目標非常接近。

索羅斯戰友:通膨可能會再次反彈

而在此背景下,據 MoneyDJ 報導,1992 年替索羅斯量子基金策動放空英鎊交易,大賺 10 億美元的主謀者Stanley Druckenmiller 卻在受訪時表示,通膨有再度復燃的隱憂:

我有點擔心 Fed 過早宣告戰勝通膨…..隨著信用利差緊縮、金價創新高、股市飆漲,加上經濟並無實質減弱跡象(僅有一小部分轉弱),讓我擔憂通膨可能再起。

Druckenmiller 指出,1970 年代的通膨就曾在降溫後反彈,他認為 Fed 過度依賴經濟數據,因而犯下在經濟強勁時降息的錯誤:

每當通膨降溫,Fed就會降息以確保經濟成長無虞,並以就業報告的變化來合理化降息行動,但這是錯誤的做法

Druckenmiller 接著表示:

Fed 的任務是避免重蹈 1970 年代覆轍。微調政策、擔憂經濟是否會軟著陸並非 Fed 的工作。我認為,把長期、而非接下來3~4月的就業最大化,才是 Fed 的職責所在。

降息減速機率超 7 成

另一方面,在川普勝選後,由於其上任的政策實施,可能會導致通膨再度升溫,因此,市場普遍預測 Fed 會放緩降息速度。

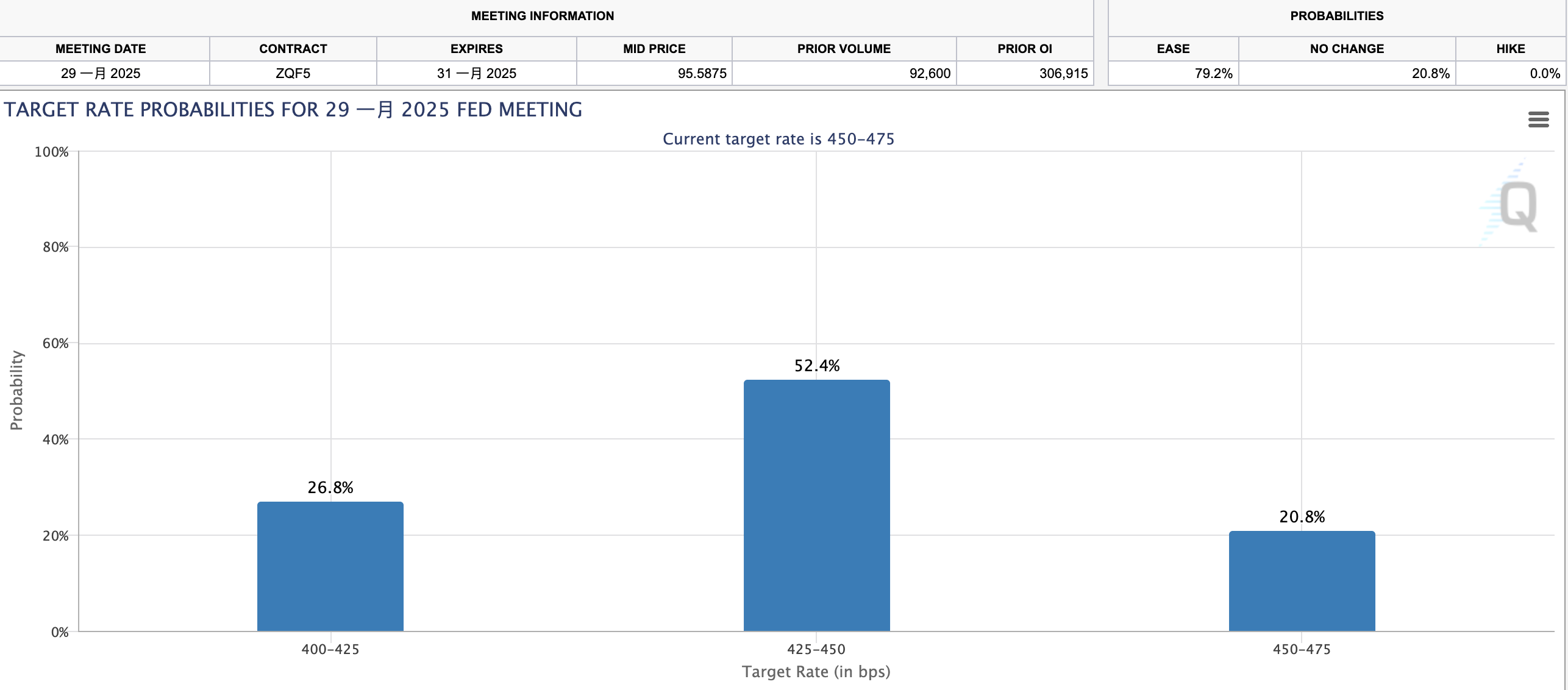

據 CME FedWatch 數據顯示,市場預測 Fed 在 12 月降息 1 碼機率為 64.3%,但在明年一月,基準利率維持在 4.25% 到 4.5% 以上的機率高達 73.2%。也就是說,Fed 未來兩次的利率決策,有超過 7 成的機率會只降息 1 碼。

不過明尼亞波里斯聯邦準備銀行總裁 Neel Kashkari 在上周末接受 Fox News 訪問時表示,談論新政府與新國會對美國利率的影響為時過早,Fed 關注的是美國經濟成長力度:

假設目前經濟成長力道得以延續,讓美國經濟在結構上提升生產力,聯準會未來降息次數可能少於預期。