來源:文化縱橫

導讀

2024年美國總統大選已落下帷幕,在特朗普的“速勝”背後,金錢政治的最新動態得到廣泛關注。統計數據顯示,與特朗普拿下總統同步的是,加密貨幣行業花費1.3億美元資助的58名國會議員中,有40位也宣佈當選。FairShake加密貨幣集團成為2024年選舉最大的超級政治行動委員會(Super PAC),他們募集的資金總額超過2億。有分析指出,對加密貨幣示好的特朗普,已經在國會和政府中找到了新盟友。那麼,在這場最“貴”選舉中,加密貨幣領域究竟想贏下什麼?

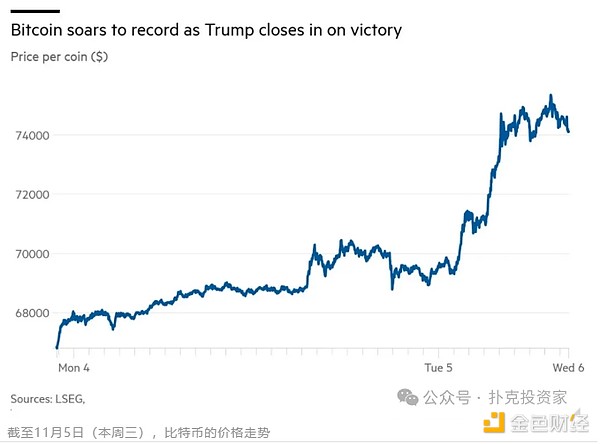

本文指出,拜登任內對加密貨幣的質疑和限制,引發了該行業的強烈不滿。2022年,全球第三大加密貨幣交易平臺FTX崩潰,因濫用客戶存款進行高風險投注和非法政治捐款等多項罪行,其創始人被判監禁。拜登政府為打擊欺詐行為,對加密貨幣投資收益徵稅,並試圖將更多數字代幣歸類為證券,並通過美國證券交易委員會(SEC)發起監管訴訟。為了重塑監管格局,他們找上了特朗普和58名國會議員。特朗普在競選中承諾保護加密資產不受過度監管,提議由行業友好人士擔任SEC主席,推動比特幣上升為“國家戰略儲備”,並宣稱將美國打造成全球加密貨幣中心。特朗普一勝選,比特幣價格便飆升至76,000美元以上的歷史新高。國會議員們表現出來的政治默契更是耐人尋味。Fairshake資助投放的所有競選廣告均未提及加密貨幣,但被資助的許多候選人卻公開表示將在任內推動加密貨幣發展,並把它提到了2025年的計劃中,儘管該州的選民根本不關心加密貨幣。

許多民主黨的批評者將加密貨幣帶來的風險,與2008年金融危機相提並論。隨著特朗普當選帶來的監管放鬆,人們愈發擔憂全球的金融穩定。與此同時,加密貨幣在全球範圍內出現“主流化”的趨勢,以至於有分析認為,圍繞數字貨幣的“軍備競賽”似乎已經開始。如果特朗普兌現其對加密貨幣的支持承諾,美國可能會加速加密貨幣的普及。其他國家的數字資產會受到何種波及,這是否會推動採取相應的競爭性措施,尚有待觀察。

加密貨幣助力特朗普和盟友贏得2024年大選

“此次大選勝利,彰顯了加密貨幣行業快速竄升的政治影響力。”

美國大選結束後,加密貨幣行業、高管及投資者尤為高興。他們認為自己的政治資助沒有白費,更重要的是,他們將迎來一個幾乎沒有政府監管和審查的四年——而這四年足以讓加密貨幣行業出現翻天覆地的變化。

這些年來,加密貨幣領域的精英們一直在投注政治資金,給特朗普尤其得多。但這並不意味著加密貨幣的精英們就倒向了共和黨,事實上,只要是支持加密貨幣的國會候選人,他們就會幫助投放競選廣告。

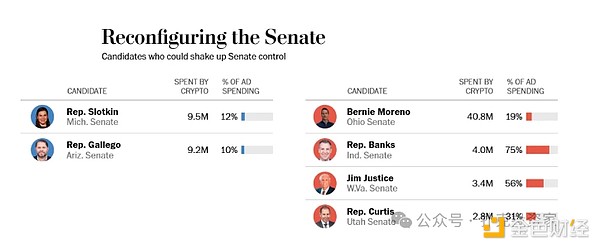

這些努力的效果是明顯的。特朗普拿下總統,資助的58名國會議員中有40位宣佈獲勝。FairShake 加密貨幣集團成為2024年選舉最大的超級政治行動委員會(Super PAC),其資金主要來自Coinbase、Andreessen Horowitz 和 Ripple等加密貨幣巨頭,募集的資金超過2億,其中1.3億美元用於58名國會議員的競選。

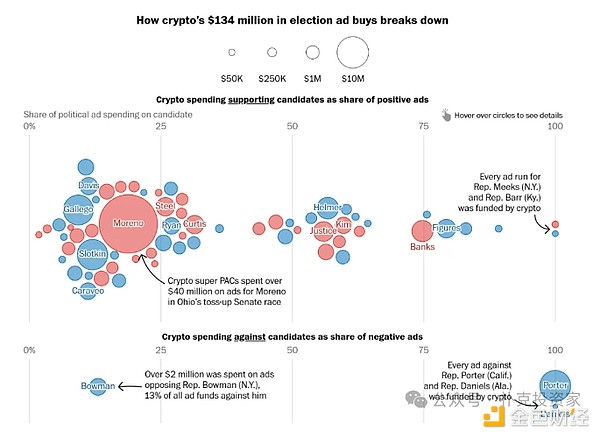

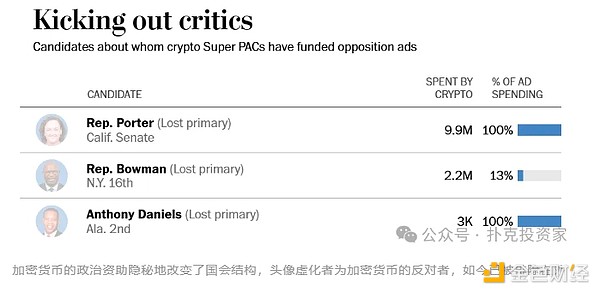

圖為1.34億政治資助的流向,圈內為議員名。如上圖可以看出莫雷諾的花銷佔比最大,加密貨幣為推動布朗敗選花出了相當大的成本;與此同時,他們也花錢在‘抹黑’反對議員上,這些議員對加密貨幣持懷疑態度。

儘管資助金額龐大,加密貨幣資助者的行動策略卻是隱秘的,以俄亥俄州現任民主黨參議員謝羅德·布朗 (Sherrod Brown)和共和黨參議院候選人伯尼·莫雷諾 (Bernie Moreno)的競爭為例,現任參議員布朗是監管數字金融的參議院銀行委員會主席,對加密貨幣一直持懷疑態度。Fairshake為把他推下臺,為他的挑戰者莫雷諾資助了4100萬美元贏得競選,卻不想讓選民看出意圖,因此其政治廣告聚焦在莫雷諾對移民和就業的付出上,並不帶加密貨幣的宣傳。

大選結束後,資助者終於到了坐收漁利的時刻。他們希望特朗普實現承諾,使美國成為“全球加密貨幣中心”。光是這一期待就把比特幣的價格助推到了76,000美元以上。他們相信特朗普言出必行。幾個月前,在特朗普的幫助下,一家名為World Liberty Financial的加密貨幣企業獲得了經營許可。在特朗普上臺後,他可以做得更多。

其中一件事便是加密貨幣友好型立法(FIT21)。這項法案在今年早些時候在眾議院起草並通過,卻在參議院受到重重阻力,並由此擱置了。這也是今年大選Fairshake如此聚焦在參議院議員的原因。如果通過了這項立法,美國證券交易委員會(SEC)對加密貨幣的監管權便會削弱,並將更多責任轉移至商品期貨交易委員會(CFTC)——民主黨的批評者提醒,CFTC的監管權會比SEC小得多。

這也是為什麼在選舉結束後,Coinbase首席法律官保羅·格雷沃爾(Paul Grewal)宣佈:“昨晚(大選)對加密貨幣行業具有開創性意義。所有當選官員都應認識到,這是一個致力於長期發展的行業。”

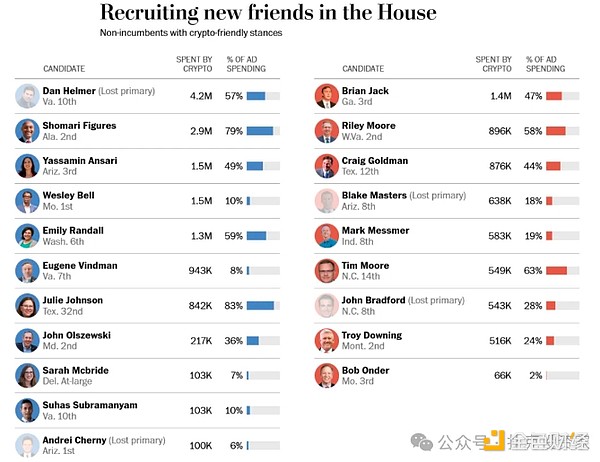

加密貨幣的“新政治朋友”——新國會議員,加密貨幣為 20 場競選投入了超過 1900 萬美元,希望能在他們勝選後得到支持(頭像清晰者為勝選人,虛化者為落選的人)

2024年的選舉不是結束,而是開始。Fairshake隨即宣佈,他們已為2026年中期選舉籌集7800萬美元,包括來自Coinbase的資助。Coinbase不光支持候選人,還將觸角伸向了選民——他們資助的組織“和加密貨幣站在一起”(Stand With Crypto)就致力於遊說選民接受並支持加密貨幣交易。

2022年,交易平臺FTX崩潰,拜登政府加大了對加密貨幣的打擊力度,引發了加密貨幣領域的高管和投資者對他的不滿。此後聯邦監管機構致力於打擊欺詐行為,對加密貨幣投資收益徵稅,並試圖將更多數字代幣歸類為證券,以便加強監管。

因此,美國證券交易委員會(SEC)是主要的監管機構,而其主席根斯勒(Gary Gensler)近年則來對Coinbase、Ripple和Binance等大平臺提起了重大訴訟,指控它們違反了投資者保護法規。所有公司都否認了這些指控。

他們不甘坐以待斃,希望以政治介入重塑監管格局,並由此找到了特朗普——他們在灣區為這位前總統舉辦了籌款活動,併到他的海湖莊園(也是他最後發表勝選演講的地方)與他私下會談。贊助者包括PayPal聯合創始人大衛·薩克斯(David Sachs)、查馬斯·帕裡哈皮蒂亞(Chamath Palihapitiya)、以及交易平臺Gemini的創始人雙胞胎兄弟泰勒和卡梅倫·文克萊沃斯(Tyler & Cameron Winklevoss)。在他們的不懈努力下,特朗普由最初的懷疑態度轉為了加密貨幣的大力支持者。

在2024年納什維爾的比特幣大會上,特朗普承諾將成立一個由行業專家組成的委員會,並推行有利於加密貨幣的政策。他還承諾將比特幣作為“國家戰略儲備”,並解僱美國證券交易委員會(SEC)主席根斯勒。這些承諾在特朗普獲勝後再次引發了熱烈的反響。

卡梅倫·文克萊沃斯在社交媒體上激情撰文:“想象一下,如果加密貨幣行業不再需要花費數十億美元與SEC鬥爭,而是將這些資金投資於貨幣的未來,我們將在未來四年內取得多大的成就。令人驚奇的事情即將到來。”

加密貨幣行業的投入是巨大的,尤其是還需雙面押注。Fairshake及其兩個附屬機構——專注資助共和黨的“捍衛美國就業”和支持民主黨的“保護進步”——在首次選舉資助時就已成為覆蓋競選活動的方方面面,並致力於成為最主要的資助者。

例如他們為西弗吉尼亞州的現任州長吉姆·賈斯蒂斯(Jim Justice)的競選投入了約340萬美元,為阿拉巴馬州的民主黨人、前司法部官員肖瑪麗·菲格斯(Shomari Figures)投入了近290萬美元。他們還支持在監管加密貨幣的關鍵國會委員會任職的現任議員,包括眾議院金融服務委員會的湯姆·埃默(Tom Emmer)(共和黨,明尼蘇達州)和喬什·戈特海默(Josh Gottheimer)(民主黨,新澤西州)。

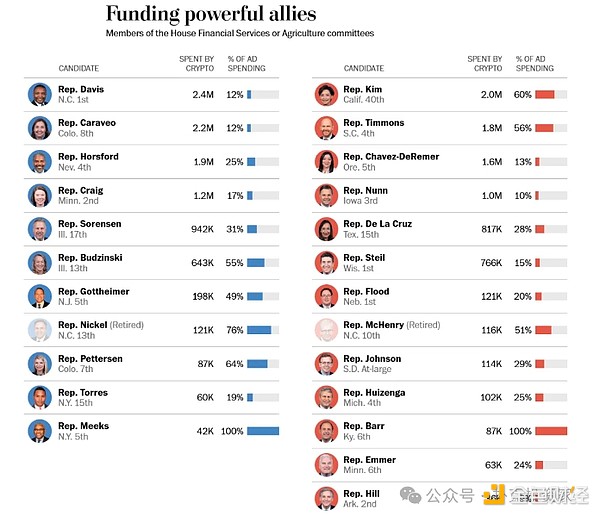

加密貨幣為 23 名在直接監管加密貨幣的關鍵國會委員會中擔任重要職位的議員資助近 1840 萬美元,為其投放熱情洋溢的廣告。

拿上面說過的俄亥俄州莫雷諾舉例,它證明了加密貨幣大佬們對放鬆監管勢在必行的決心。在他們資助莫雷諾時,莫雷諾比時任監管數字金融的參議院銀行委員會主席布朗低了7個百分點。為了提高他的勝算,政治廣告的投放可以用“瘋狂”來形容,在花出去4100萬之後,終於把布朗趕下舞臺。Fairshake發言人對外堅定表示:“莫雷諾參議員的逆轉勝利,顯示了俄亥俄州選民期待著一位重視創新、保護美國經濟利益並確保國家技術領先地位的領導人。”

有趣的是,Fairshake資助的所有廣告均未提及加密貨幣,但被資助的許多候選人卻公開表示將在任內推動有助於加密貨幣行業的規則,並把它提到了2025年的計劃中,華盛頓遊說團體美國區塊鏈協會(Blockchain Association)的主席克里斯汀·史密斯 (Kristin Smith)對此表示:“我們在慶祝,同時也在籌劃如何開發利用這一優勢。過去最大的教訓是,反對加密貨幣是沒有意義的。任何新興行業其實不想涉入政治過深,但過去三四年加密貨幣所遭受的‘不公正’遭遇,迫使我們進行反擊”。

加密貨幣熱錢湧入華盛頓,監管正在變得更加溫和——FIT21的前世今生

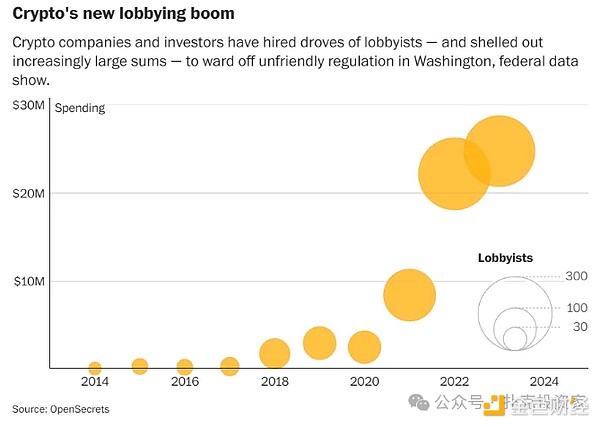

大型加密貨幣企業正通過高成本的遊說活動,試圖改變聯邦法律,這一行動觸及了美國政治的多個層面。在過去四年中,這些公司和投資者至少花費了1.49億美元,以阻止嚴格的監管措施,並支持他們國會盟友的選舉,同時攻擊那些被視為威脅的立法者。

根據《華盛頓郵報》分析的文件以及OpenSecrets和Public Citizen兩家監督金錢政治的機構提供的數據,自2021年以來,該行業已在國會山投入超過6000萬美元以制定聯邦政策。遊說活動促使眾議院推進了“21世紀金融創新和技術法案”(FIT21),這是國會兩院通過的首部關於加密貨幣的重要立法。

該法案將部分聯邦加密貨幣監管權從美國證券交易委員會轉移到商品期貨交易委員會(CFTC),後者被認為權力更小且資金不足,對行業更友好。分析顯示,在過去兩次選舉中,加密貨幣領域的高管、投資者、甚至員工捐贈的政治資助高達9000萬美元,而且這一支出數字可能被低估(由於聯邦競選財務法不要求部分非盈利組織披露收入來源)。

他們支持包括眾議院金融服務委員會主席帕特里克·T·麥克亨利(Patrick Timothy McHenry)在內的法案設計者和倡導者。而在眾議院法案通過前一天,麥克亨利在接受記者採訪時承認,加密貨幣公司在華盛頓已是多方面的“成熟”,這種“識時務”的新動態對於國會立法具有重要參考。

兩年前全球第三大加密貨幣交易平臺FTX崩潰。在崩潰後,許多議員警告稱,加密貨幣的更廣泛崩潰可能威脅到整個經濟。FTX曾市值高達320億美元。今年3月,FTX前領導人薩姆·班克曼-弗裡德(Sam Bankman-Fried)被聯邦法院判處25年監禁,因其濫用客戶存款進行高風險投注和非法政治捐款等多項罪行,導致FTX破產,客戶紛紛要求退款。

FTX的崩潰讓加密貨幣領域感受到了政治上的“威脅”,政治遊說團體的數量迅速從2020年的58個增加到2023年底的270多個。他們要求轉移的監管機構商品期貨交易委員會(CFTC),不僅權力小,最初負責的還是監管玉米和穀物期貨。他們認為這樣的“不專業”會對加密貨幣領域相對友好。

加密貨幣領域的政治遊說投入隨時間倍增

FIT21雖由眾議院提出,但加密貨幣的說客和律師們——大都來自加密貨幣公司的法務部門——承認自己深度參與了法案的起草。他們替行業內的公司簡化、甚至刻意忽視了許多法務流程,其中包括早先必須提供給客戶的財務披露可以適當放寬,同時將投資者的申訴時間縮小到了極短的範圍內。這些條款保障了公司的權益,卻使投資者在交易時面臨更大的風險。

參與起草和推進眾議院立法的官員所受的加密貨幣的政治資助金額

加密貨幣行業與政府的密切走動引起了消費者監管機構的警覺,他們擔心監管漏洞,更擔心這些漏洞究竟為包括加密貨幣在內的金融機構提供了多少機會,眾議院金融服務委員會的民主黨領袖馬克辛·沃特斯警告稱,FIT21將加密貨幣領域完全放置在了“特權”結構下,“將允許加密貨幣公司完全忽視其他公司必須遵守的許多合規性規定”。

儘管存在爭議,立法者仍以279票對136票通過了這項措施,標誌著該行業的最新勝利。此外,國會本月還投票限制了SEC的其他政策,眾議院投票阻止美聯儲發行數字美元。

許多民主黨的批評者將當前情況與2008年金融危機相提並論,當時國會未能阻止幾家大銀行承銷高風險抵押貸款。金融危機和隨後的經濟衰退導致約600萬人失去家園,美國政府花費數萬億美元幫助國家擺脫困境。

參議員伊麗莎白·沃倫表示:“在2008年金融危機之前,我一直強調我們對銀行的監管不足。我今天也有這種感覺。如果不制定足夠的監管措施,就讓加密貨幣更深入地進入我們的經濟,最終的結局會很糟糕。”

加密貨幣公司強烈反對這種比較,認為國會議員不瞭解這個新的、快節奏的行業。為了進一步鞏固國會山的支持,他們把目光投向了今年的選舉。就如前一篇文章枚舉的那樣,一大半國會議員都受到了加密貨幣領域的政治資助。值得一提的是,在西弗吉尼亞,州財政部長萊利·摩爾(Riley Moore)贏得共和黨的眾議員候選人提名,並迅速獲得加密貨幣行業的支持——他們為他投放了一則摩爾如何振興製造業、製造就業和對華立場“強硬”方面所做的工作,並讓這則廣告推送到了1000多萬美國人民的電視和手機上。為了不欺騙選民,他同時在自己的競選網站上增加了一個關於“培育加密貨幣這一新興行業”的小豆腐塊。而西弗吉尼亞是美國最窮困的州之一,那裡的民眾根本不關心加密貨幣問題。

加密貨幣,大國競爭的又一“戰場”?

在短短十幾年內,加密貨幣已從一個數字領域的新奇事物成長為一個價值數萬億美元的產業,並有潛力重塑全球金融格局。如今,比特幣以及其他數百種加密貨幣被越來越多的投資者作為資產類別持有,並用於購買從軟件、數字地產到非法藥品等各類商品和服務。加密貨幣的擁躉視其為一股民主化的力量,它從中央銀行和華爾街手中奪回了貨幣發行和控制的權力。然而,批評者認為,加密貨幣為犯罪集團、恐怖組織和不法國家提供了便利,加劇了社會不平等,引發了劇烈的市場波動,並消耗了大量電力。全球各地對加密貨幣的監管態度不一,有的國家接受並擁抱加密貨幣,而有的則禁止或限制其流通。截至2024年1月,全球有130個國家,包括美國在內,正在考慮發行自己的中央銀行數字貨幣(CBDC),以應對加密貨幣的崛起。

什麼是加密貨幣(cryptocurrency)?

加密貨幣得名於其運用加密技術來創建和保護虛擬貨幣。它們主要在用戶所擁有的虛擬錢包之間,通過一個去中心化的計算機網絡進行交易。這些交易被公開記錄在一個分佈式、不可篡改的賬本——區塊鏈上。這個開源的架構確保了貨幣不會被複制,並且交易驗證無需依賴銀行等中心化機構。比特幣(Bitcoin),由神秘的軟件工程師中本聰在2009年推出,是目前最知名的加密貨幣,市值已超過1萬億美元。此後,包括以太坊在內的許多其他加密貨幣也相繼出現。

用戶在數字錢包地址間轉移資金,這些交易被打包成“區塊”(block),並在整個網絡中得到確認。區塊鏈(blockchain)記錄的是錢包地址之間的轉賬,而非真實姓名或物理地址,為用戶提供了一定程度的匿名性。一些加密貨幣,如門羅幣(Monero),聲稱能提供更高級別的隱私保護。但如果錢包所有者的身份被揭露,他們的交易歷史便有可能被追蹤。

比特幣“礦工”通過解決複雜的數學難題來驗證交易,並組織區塊,以此過程賺取比特幣。這個過程依賴於“工作量證明”系統。許多加密貨幣採用這種方法,而以太坊等其他加密貨幣則使用“權益證明”機制。在比特幣網絡中,大約每十分鐘就會有一個交易區塊被添加到區塊鏈上,並伴隨著新比特幣的獎勵(這一獎勵隨時間遞減)。比特幣的總供應量被限制在2100萬枚,但並非所有加密貨幣都有供應上限。比特幣和其他許多加密貨幣的價格受全球供求關係影響而波動。然而,一些加密貨幣的價值是固定的,因為它們由其他資產支持,這類貨幣被稱為“穩定幣”(stablecoins)。儘管這些貨幣通常聲稱與法定貨幣掛鉤,比如每枚價值1美元,但在2022年的一系列市場動盪中,許多穩定幣的掛鉤關係受到了挑戰。

為何加密貨幣得以流行?

加密貨幣,尤其是比特幣,曾經只是技術愛好者的小眾興趣,如今已躍升為主流,估值達到萬億美元。2021年11月,比特幣價格首次突破60,000美元大關,儘管之後有所回落。據2023年年中的皮尤研究中心調查顯示,約17%的美國成年人曾投資、交易或使用過加密貨幣。

不同貨幣有不同的吸引力,但加密貨幣的流行很大程度上歸功於其去中心化特性:它們能夠快速、匿名地轉移,甚至跨境轉移,無需銀行干預或收費。在一些國家,異見人士利用比特幣籌集資金,以規避國家控制,包括繞過美國對俄羅斯的制裁。

一些分析師認為,數字資產主要是投資工具。美國外交關係協會(CFR)高級研究員Sebastian Mallaby表示,人們購買加密貨幣是“出於對未來代幣價值上漲的投機性信念,因為區塊鏈上正在構建一個新未來”。一些比特幣支持者視其為對抗通脹的避險工具,因為其供應量是固定的,與法定貨幣不同,後者的供應量可以由央行無限增加。然而,2022年股市波動導致比特幣價格大跌,許多專家對此論點表示懷疑。其他加密貨幣的估值可能更難以解釋,儘管許多與數字資產行業的大型項目有關。一些如狗狗幣(Dogecoin)這樣的加密貨幣,最初是作為玩笑創建的,卻保留了價值並吸引了知名投資者。

在歷史上貨幣不穩定的國家,包括一些拉丁美洲和非洲國家,比特幣受到民粹主義領導人的歡迎。2021年,薩爾瓦多成為第一個將比特幣作為法定貨幣的國家,允許居民用比特幣納稅和償還債務,儘管據中美洲大學的民意調查顯示,到2023年,只有不到15%的人實際使用比特幣進行這些活動。

比特幣和其他加密貨幣的價格波動性很大,一些分析師認為這限制了它們作為交易媒介的實用性。(大多數買家和賣家都不願意接受價值可能每天劇烈波動的貨幣。)儘管如此,仍有一些企業接受比特幣支付。

專家表示,作為支付方式,穩定幣可能比其它加密貨幣更有效。穩定幣的價值相對穩定,可以即時發送,無需支付信用卡或西聯匯款(Western Union)等國際匯款服務的交易費。此外,由於任何人都可以通過智能手機使用穩定幣,它們為將數百萬沒有傳統銀行賬戶的人納入金融體系提供了機會。然而,它們受到了監管機構的嚴格審查,特別是在2022年市場動盪期間,幾種穩定幣跌破了1美元的掛鉤水平。

去中心化的“新式”金融(DeFi)

加密貨幣和區塊鏈催生了一批新的“去中心化金融”(DeFi)業務和項目。DeFi本質上是加密貨幣版本的“華爾街”,旨在為人們提供金融服務(借貸和交易),而無需銀行和經紀公司等傳統機構,這些機構通常會收取高額佣金和其他費用。相反,“智能合約”會在滿足某些條件時自動執行交易。

大多數DeFi應用都建立在以太坊區塊鏈(Ethereum)上。專家表示,由於區塊鏈技術在追蹤交易方面非常有用,因此除了加密貨幣之外,它還有一系列潛在應用,例如促進國際貿易。

“你可以想象一種新的金融系統由基於區塊鏈的代幣構建而成,這種代幣比舊的中心化貨幣更具優勢,”CFR的Mallaby說道。“如果你信任代碼,信任區塊鏈和去中心化賬本,這是一種組織金融的新方式。”

這帶來了什麼挑戰?

非法活動。近年來,網絡犯罪分子越來越多地實施勒索軟件攻擊,他們通過這種攻擊方式滲透並關閉計算機網絡,然後要求支付恢復費用,通常以加密貨幣支付。據美國緝毒局(DEA)稱,販毒集團和洗錢者也“越來越多地將虛擬貨幣納入”他們的活動中。美國和歐洲當局關閉了一些所謂的暗網市場——匿名人士可以使用加密貨幣購買和出售非法商品和服務(主要是毒品)的網站。批評人士表示,這些執法工作未能達到預期。

恐怖主義和逃避制裁。美元的主導地位為美國提供了無與倫比的權力來實施嚴厲的經濟制裁——包括伊朗和俄羅斯在內的國家越來越多地使用加密貨幣來對沖制裁帶來的經濟衝擊。與此同時,巴勒斯坦組織哈馬斯的軍事部門也在交易加密貨幣。

環境危害。比特幣挖礦是一個非常耗能的過程:該網絡現在消耗的電力比許多國家都多。這引發了人們對加密貨幣對氣候變化影響的擔憂。加密貨幣支持者表示,這個問題可以通過使用可再生能源來解決;例如,薩爾瓦多總統承諾利用火山能量來開採比特幣。據報道,出於對環境的擔憂,以太坊轉向了使用更少能源的權益證明模型。

波動性和缺乏監管。加密貨幣和DeFi企業的迅速崛起意味著數十億美元的交易現在發生在一個相對不受監管的行業,這引發了人們對欺詐、逃稅和網絡安全以及更廣泛的金融穩定性的擔憂。如果加密貨幣成為全球支付的主要形式,它們可能會限制央行(尤其是較小國家的央行)通過控制貨幣供應量來制定貨幣政策的能力。

2022年,在高波動性導致幾種知名加密貨幣貶值後,少數加密公司無法償還貸款人,這些貸款人主要是其他加密公司。許多借款人和貸款人宣佈破產,其中包括當時全球第三大加密貨幣交易所FTX。FTX和其他公司的倒閉導致投資者損失數百億美元,並導致一些專家呼籲全面禁止加密貨幣,儘管傳統金融公司相對未受太大影響。

各國政府如何應對加密貨幣的興起?

雖然許多政府最初對加密貨幣持觀望態度,但隨著其快速增長和DeFi(去中心化金融)的興起,監管機構不得不開始為這一新興領域制定規則。全球的監管態度差異顯著,一些國家接受甚至擁抱加密貨幣,而另一些則完全禁止。專家指出,監管的挑戰在於如何在限制傳統金融風險的同時,不抑制創新。

在美國,政策制定者已經開始監管部分加密貨幣和DeFi領域。2024年1月,美國證券交易委員會(SEC)批准了首批包含比特幣的交易所交易基金(ETF),標誌著加密貨幣正式進入傳統證券市場。然而,加密貨幣與現有監管框架並不完全吻合,造成了立法者可能需要解決的模糊地帶。SEC主席Gary Gensler將加密貨幣行業比作“狂野西部”,並敦促國會賦予SEC更大的監管權力。美聯儲主席Jerome Powell和財政部長Janet Yellen都呼籲加強對穩定幣的監管。但監管機構對於向加密貨幣投資者提供與傳統金融領域相同的保護措施,如存款保險,一直持謹慎態度。美聯儲理事會成員Christopher J. Waller在2023年表示,如果投資者購買的加密資產價值歸零,不應期待納稅人會承擔損失。

為了打擊非法活動,監管機構特別關注那些允許用戶將加密貨幣兌換成美元及其他國家貨幣的交易所。在監管壓力下,包括Coinbase和Gemini在內的主要交易所都遵守了“瞭解你的客戶”(KYC)和反洗錢規定。同時,執法和情報機構正在學習如何利用區塊鏈分析和追蹤犯罪活動,利用加密貨幣的可追溯性。例如,聯邦調查局成功追回了支付給Colonial Pipeline黑客的部分贖金。2022年8月,財政部宣佈打擊所謂的加密貨幣混合器,這些工具允許犯罪分子在區塊鏈上匿名交易,並將其視為“對美國國家安全的威脅”。

中國已對加密貨幣實施嚴厲打擊。2021年9月,中國宣佈全面禁止所有加密貨幣交易和挖礦,導致部分加密貨幣價格在禁令頒佈後立即大幅下跌。據大西洋理事會稱,至少有八個國家(包括阿爾及利亞、孟加拉國、玻利維亞、摩洛哥、尼泊爾、巴基斯坦、沙特阿拉伯和突尼斯)已禁止加密貨幣,另有數十個國家試圖限制數字資產的採用。與此同時,大多數其他政府迄今為止採取了相對有限的措施。

什麼是中央銀行數字貨幣(CBDC)?全球眾多中央銀行,包括美聯儲在內,正考慮發行自己的數字貨幣,即CBDC,以維護貨幣主權。CBDC的支持者認為,它能夠提供加密貨幣的速度和便利,同時避免了加密貨幣的某些風險。目前,全球有數十個國家——其經濟總量佔全球的98%以上——正在研究CBDC的可行性,其中11個國家已經全面推出了CBDC,其中10個位於加勒比地區,尼日利亞是第11個。2023年,中國開始將其試點的數字人民幣納入官方貨幣流通量的計算,儘管數字人民幣在央行現金和儲備中的比例僅為0.1%。在美國,美聯儲內部對於是否需要數字美元存在分歧。

CBDC的實施可能允許公民直接在中央銀行開設賬戶。這將使政府能夠更有效地管理經濟,例如,直接將刺激支付和其他福利直接存入公民賬戶,而中央銀行的背書也將使CBDC成為一種安全的數字資產。然而,專家警告說,CBDC的引入可能會帶來新的問題,因為它將大量權力、數據和風險集中在央行手中,這可能威脅到隱私和網絡安全。

一些專家還指出,CBDC可能會取代商業銀行作為金融中介的角色,這可能帶來風險,因為商業銀行在經濟中扮演著通過創造和分配信貸(即貸款)的關鍵角色。如果人們選擇直接在中央銀行開戶,那麼央行要麼需要為消費者提供借貸服務(這可能超出了央行的職能範圍),要麼需要尋找新的方法來注入信貸。