來源:劉教鏈

經過連續幾天的狂飆突進,BTC終於成功回踩5日均線,把沿5日線止損的傢伙給趕下車,目前暫居88k。這非常好,給過熱的市場潑盆冷水,降降溫。每次BTC把市場熱度帶起來之後,雞啊狗啊的就開始紛紛昇天,一夜之間冒出來數不清的模因幣曬單者,不是賺A8就是賺A9,你要是賺個A7都不好意思曬出來。交易所也是不顧節操,什麼火上什麼,甚至就是它們在拱火,藉著新聞熱點,製造暴富夢,吸引韭菜丟掉BTC去炒模因幣,然後甕中捉鱉,一網打盡。

有人言之鑿鑿地說,這一波突破前高的暴漲,是有若干個國家悄悄購入BTC所致。它們很快就要宣佈,建立BTC國家儲備。意圖也很明顯,就是搶跑,搶在美國建立BTC國家儲備前,提前搶籌建倉。

微策略公司創始人、超級鑽石手Michael Saylor說,美國要建立BTC國家儲備,按照特朗普最大化原則,應該囤積至少400萬枚BTC。

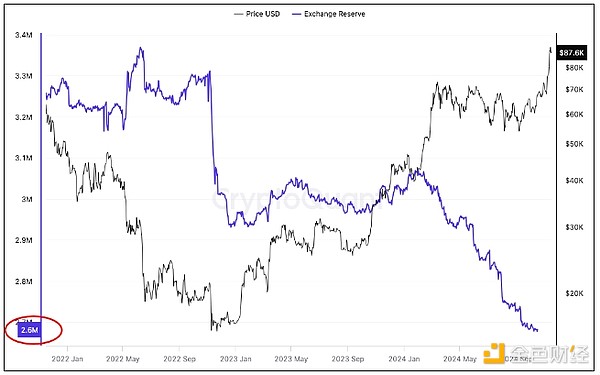

教鏈聽到這話嚇了一跳,趕緊把目前全世界加密交易所的BTC儲備數據翻出來一瞧,果真遠遠不到400萬枚!你猜有多少?只有260萬枚BTC!

好傢伙。這要是老鑽石手們不願意出貨的話,美國就是把目前全世界所有加密交易所裡的BTC全部掏空,也湊不齊400萬枚BTC。

這簡直就是明牌博弈了。

你猜如果我越是知道有人想買,而市場上根本沒有那麼多貨,我是更願意賣給他呢,還是更不願意賣給他呢?

肯定是惜售。

這就是賣方市場,待價而沽。看你能給出多高的價碼咯。反正我不著急賣。

很快全世界都會意識到BTC的妙處。

教鏈用“妙處”而不用“好處”。好處是主觀判斷。而妙處則是客觀特點。

對BTC有更深刻的認知之後,你就會意識到,BTC不是典型的滿足供需關係定價的正常商品或者普通商品。

普通商品,滿足基本的經濟學規律:增加供應,價格下降;減少供應,價格上升。需求增加,價格上升;需求減少,價格下降。

反過來,價格下降,會抑制供應,增加需求;價格上升,會刺激供應,抑制需求。

歸根結底,這些商品的使用價值是不變的。一塊麵包能滿足的飽腹欲,不會因為它的價格是1美元還是10美元而有任何變化。

但也有些商品不滿足這個規律,而是出現所謂反射性或反身性的現象。即,價格越高,需求越大,這又會進一步推升價格,從而形成一個正反饋循環;當價格崩潰時,也會出現價格越低,需求越低,價格進一步崩潰的循環。

房價和股價,雖然在基本面即提供房租和分紅的層面上,受到供需關係約束,但是由於其金融化的性質,大部分時候,其大部分的價格,並不是供需關係的反應,而是為市場投機的反身性效應所推動。

如果把基本面抽離,那麼我們就得到了最純粹的、僅由市場投機反身性效應推動價格漲跌的商品——模因幣。

比模因幣更惡劣的,是假裝有基本面但實際上已經被大股東掏空的上市公司股票。模因幣只是願賭服輸的遊戲,而垃圾股票是精心包裝的詐騙。

為什麼這一輪週期,韭菜們寧願去炒模因幣,也不願意再去碰那些項目方和VC(風投)大量持倉的山寨幣、VC幣?因為VC幣就是幣圈的垃圾股呀——項目方和VC大量持倉,那就是明晃晃高舉的鐮刀,“黑手高懸霸主鞭”。

再笨再蠢的韭菜,2017-2018被割一回,2021-2022再被割一回,事不過三,怎麼也該學聰明一點了吧?難道2025-2026還要再去被項目方和VC割一回嗎?所以韭菜們要麼就老老實實囤BTC,要麼寧願去模因幣裡pvp(人玩人),也不願意去捧項目方和VC的臭腳了。

但是BTC與上述各類商品都不同。它其實相當獨特。(教鏈注:經濟學中還有一些獨特的商品類別,如吉芬商品、凡勃倫商品(炫耀性商品)等,本文篇幅有限,不再展開論述)

首先,BTC不能用於直接滿足人的生理需要或生產需要,即缺乏實用性。它既不能當飯吃,也不能當房子住,甚至不像黃金等貴金屬具有一些工業用途。

大把經濟學者把這個當作BTC最大的缺點。

教鏈卻說這是BTC的優點。缺乏實用性,讓BTC擺脫了普通商品的市場價格受到供需關係制約的規律。

其次,BTC不是生息資產,也不能滿足人的金融需要,即缺乏所謂生產性。生產性,特別是金融產品的生產性,也就是剝削性——即不勞而獲,簡稱躺賺。

巴菲特等真正的金融資本家很明白這個道理,所以主要批評BTC的就是這一點。

但是教鏈卻認為,生產性金融資產的所謂基本面和估值模型,其實是一把雙刃劍。基本面即提供了對資產價格的支撐,但也限制了資產價格的波動——價格總是會向估值模型所給出的所謂價值迴歸。

房價擺脫不了租售比這個基本面的約束。股價擺脫不了P/E這個基本面的約束。缺乏基本面,讓BTC擺脫了一般金融資產的市場價格受到估值模型制約的規律。

最後,BTC也不是單純的反身性資產。單純的反身性資產如模因幣,其價格運動規律就是單純的龐氏螺旋。但BTC的價格運動,不是單純的龐氏螺旋,而是價值發現的過程。這就是為什麼模因幣會歸零,而BTC卻總是能夠在更高的水平上“再次崩潰”的根本原因。

大量的散戶投資者分不清模因幣和BTC的區別。幻想模因幣會像BTC一樣長久。這幻想是一定會破滅的。

教鏈說,BTC的價格越高,其作為價值存儲和價值傳輸工具的使用價值就越大,更大的使用價值就會支撐BTC更高的價格,這是一個正反饋循環。

為什麼?

因為BTC的正反饋循環,不是單純反身性的“價格-價格”循環,而是“價格-價值-價格”循環。根本上,在於工作量證明(PoW),在於算力。

更高的價格,帶動更多的算力部署;更多的算力,帶來更高的安全性;更高的安全性,提高了BTC作為價值安全存儲和安全傳輸的價值;更高的價值,支撐了BTC更高的價格。

這是一個價值建設和價值發現的雙螺旋上升的過程。

很快全世界都會意識到BTC的妙處。

教鏈說的“全世界”,不單單是指散戶、企業,而是指各個主權國家。

眾所周知,1944年,二戰結束前夕,美國拉著世界多國籌劃戰後秩序,建立了以美元為全球貨幣基礎的佈雷頓森林體系。

美國承諾,35美元掛鉤1盎司黃金。國家貿易不用把黃金搬來搬去了,又慢又花錢。大家把黃金都存放在美國,換成美元。拿美元做生意,輕便好用。

但是美國失信了。它按耐不住偷偷超發美元的誘惑,印了比黃金多得多的美元出來。特別是,到了20世紀60年代,美國深陷越戰泥潭,財政赤字飆升。美元已經很難與黃金保持掛鉤了。

時任法國總統戴高樂對美國偷偷超發美元的行為很不滿。1965年,戴高樂指示,法國外匯儲備不再保留美元,而是直接要求美國換成黃金。戴高樂派出軍艦,把存放在紐約的黃金運回了法國。

「1971年8月15日,美國第37任總統理查德·尼克松單方面宣佈中止美元與黃金的可兌換性,史稱“尼克松衝擊”」——《比特幣史話》第42話

不過,不是所有國家都有法國所處聯合國五大常任理事國的地位和實力,也不是所有國家的總統都有戴高樂的手腕和能力。

2012年,阿根廷的經濟形勢不穩定,通貨膨脹和外匯儲備緊缺的問題加劇。為了增強國家金融主權並減少對西方金融體系的依賴,阿根廷政府決定將存放在國外的黃金儲備運回國內。

阿根廷大部分黃金儲備存放在英國倫敦的金庫中,而阿根廷與英國的關係緊張(尤其是圍繞馬島爭端)。當阿根廷提出將黃金運回國內的請求時,遭遇了複雜的國際壓力和阻力。

雪上加霜的是,運回大規模黃金需要複雜的物流和安保措施,涉及費用高昂、運輸安全、以及國際保險的安排等問題。

最終,儘管阿根廷堅持要求運回黃金,但在多方面的阻撓下,計劃未能順利實施,大部分黃金儲備繼續存放在英國。

試想,如果阿根廷的國家儲備不是黃金而是BTC,它還需要把自己的睪丸放在別人手裡任人拿捏和羞辱嗎?

對於有戰略核導彈的大國強國,自然不用擔心用任何資產作為國家儲備,因為手握真理(武力)總是可以說服人。

但是對於五常之外的幾百個大大小小的國家,如何才能獲得金融自主,捍衛國家尊嚴?

很快他們都會意識到BTC作為國家儲備的妙處。