撰文:Chandler,Foresight News

當比特幣價格持續上漲,其吸引力逐漸從散戶轉向了擁有雄厚資金和資源的大型機構。與上一輪牛市中生態的繁榮和機構入場成為價格飆升的核心動力不同,本輪行情中,機構的深度佈局已成為推動市場發展的重要變量。從現貨 ETF 的成功獲批,到傳統金融巨頭和專業資管機構的頻頻加倉,機構化正在重塑比特幣市場的格局。

這一過程中,比特幣的投資邏輯也在悄然轉變——從單純追逐價格波動的投機資產,逐步演變為一種具備資產多元化和抗通脹特性的長期配置工具。與此同時,各大機構的持倉變化和盈利情況也備受市場關注:誰在不斷加碼比特幣?哪些機構已經從這輪上漲中獲取了可觀回報?持倉規模的變化是否對市場價格產生了顯著影響?本文將著重介紹幾家排名靠前的機構持倉情況。

比特幣機構持倉全景:ETF 成市場主導力量

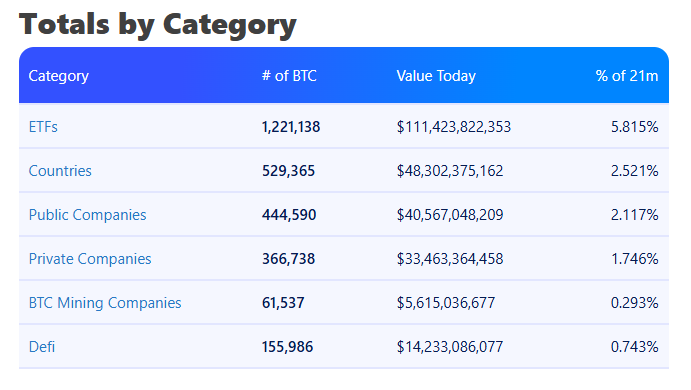

據 BitcoinTreasuries.com 數據顯示,截至 2024 年 11 月 18 日,有 92 個實體(包括公司和國家)公開持有近 271.8 萬枚比特幣,佔比特幣總供應量的 12.94%。可以看到,隨著比特幣逐漸被視為「數字黃金」,機構對比特幣的投資不僅是對價格波動的響應,更是對資產多元化、對沖通貨膨脹的長遠規劃。

比特幣機構持倉總覽:

其中最值得注意的便是比特幣 ETF 的佔比,ETF 的持倉量已佔到比特幣總供應量的 5.82%。自 2024 年 1 月美國比特幣現貨 ETF 的推出,更是加速了傳統機構蠶食比特幣市場份額的進程。

ETF 競賽:貝萊德領跑,灰度戰略調整佈局多元化

比特幣 ETF 為投資者提供了便捷的比特幣投資方式,尤其是美國的比特幣現貨 ETF,作為市場的新興工具,吸引了大量關注。自 2021 年推出以來,ProShares 比特幣期貨 ETF 表現出一定的資金流入,但其與比特幣現貨價格的差距較大,主要受期貨市場波動影響。2024 年 1 月,美國首個比特幣現貨 ETF 正式獲批,比特幣投資進入了新階段。

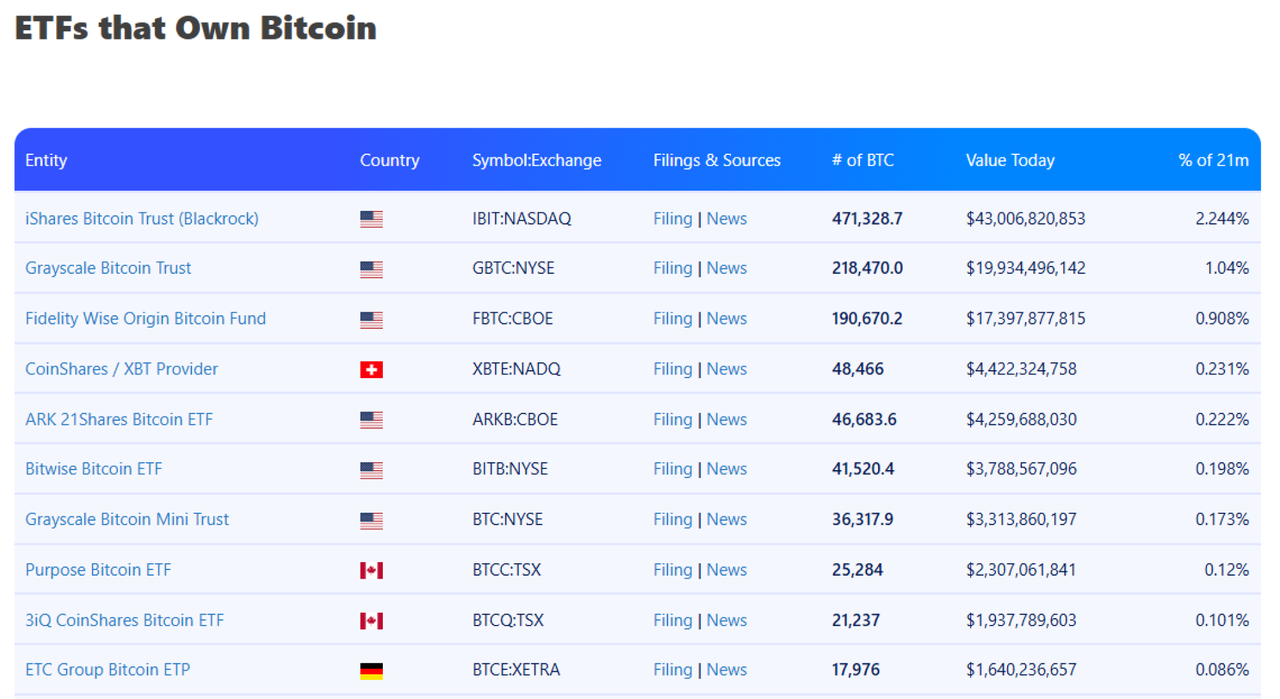

隨著比特幣現貨 ETF 的推出,機構投資者的參與變得更加活躍,尤其是在 ETF 的持倉結構中,排名靠前機構的表現尤為引人關注。

比特幣 ETF 持倉 Top 10:

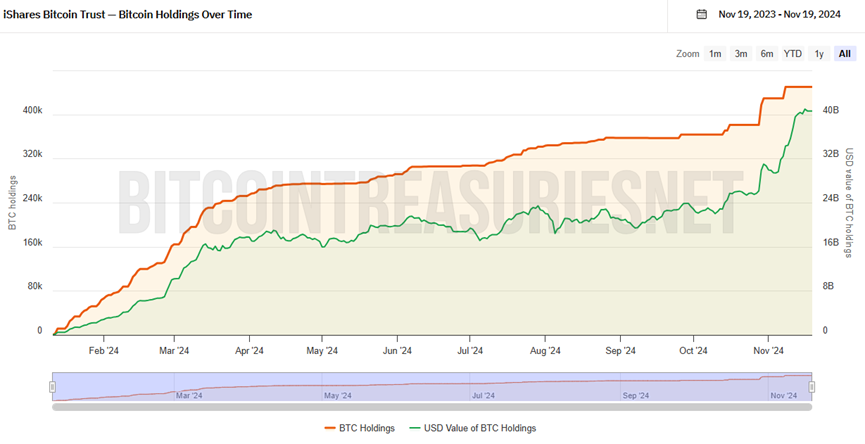

貝萊德旗下的 iShares 比特幣信託(IBIT: NASDAQ)穩居比特幣 ETF「吸金榜」第一名,自 2024 年 1 月 11 日開始持有比特幣以來,該信託的比特幣持倉量持續增加。截至 2024 年 11 月,iShares 比特幣信託持有的比特幣總量已達到 47.1 萬枚,市值突破 43 億美元,佔比特幣總供應量的 2.24%。

根據 iShares 的購買歷史,貝萊德在 2024 年 10 月和 11 月分別增持了超過 1,400 枚和 2,500 枚比特幣,僅在幾個月內便增持近 15,000 枚。基於 2024 年初比特幣約 30,000 美元的市場價格,貝萊德的比特幣增持成本大約為每枚 30,000 美元。目前比特幣的價格已接近 91,000 美元,貝萊德的持倉實現了接近一倍的回報,累計收益約 21 億美元。

除比特幣市場外,貝萊德在數字資產領域的佈局也在不斷深化。2024 年 3 月,貝萊德與 Securitize 合作推出代幣化基金 BUIDL,擴展其在 Web3 領域的影響力。此外,貝萊德還在推動以太坊 ETF 的推出,進一步加強其在數字資產投資領域的戰略佈局。

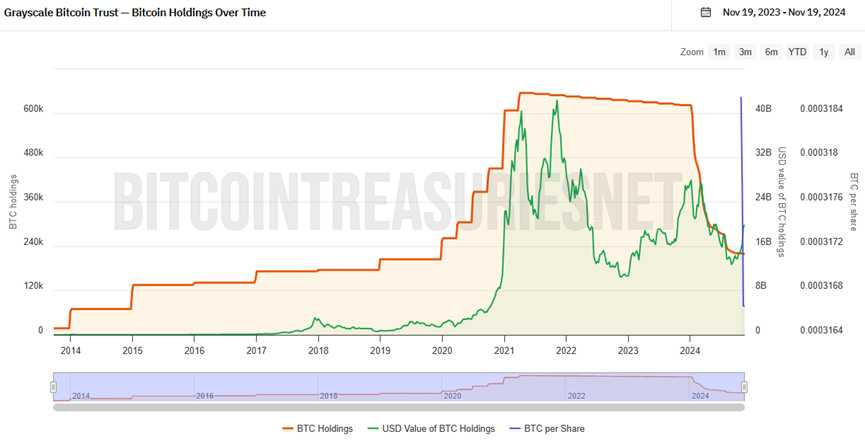

灰度作為加密資產管理領域的老牌機構,相較於傳統機構貝萊德的不斷加註,灰度近一年來不斷減持比特幣,由巔峰時期的 65.46 萬枚減持到 21.84 萬枚。

對於深度耕耘加密資產的灰度來說,多樣化的加密投資組合或許利潤空間更大。在過去的一年裡,灰度顯著調整了其投資戰略,開始加速多樣化的加密資產佈局。灰度目前管理著包括比特幣在內的 14 個加密資產的信託基金,涵蓋了以太坊(ETH)、萊特幣(LTC)、比特幣現金(BCH)等多個數字貨幣。此外,灰度還推出了三大領域基金,分別聚焦於不同類型的加密資產投資,如 DeFi(去中心化金融)、智能合約平臺和其他新興加密資產。

雖然機構投資的主場仍主要位於海外,但亞洲市場同樣值得關注。根據 SoSoValue 的數據顯示,截至 2024 年 11 月,香港已推出包括博時比特幣 ETF、華夏比特幣 ETF 在內的 6 只現貨 ETF,其中香港比特幣 ETF 的資產規模已達到 4.28 億美元。

上市公司持倉聚焦:MicroStrategy 遙遙領先

雖然這些上市公司的比特幣持倉量遠不如資管公司,但可以通過將他們分類可以看到比特幣在機構中的多樣化應用和戰略價值。

MicroStrategy 以 33.12 萬枚比特幣的持倉量遙遙領先,佔全球總量的 1.58%,是企業儲備比特幣的標杆。美國的 Marathon Digital、Riot Platforms、Hut 8 和 CleanSpark 代表北美主要比特幣礦業公司,專注高效和環保挖礦,其中 Marathon 持倉 25,945 枚位居礦業公司之首。加密貨幣交易與服務提供商如 Coinbase 和 Galaxy Digital,分別持有 9,000 和 8,100 枚比特幣,德國的 Bitcoin Group 持有 3,830 枚比特幣,是歐洲市場的重要參與者。

上市公司持倉 Top 10:

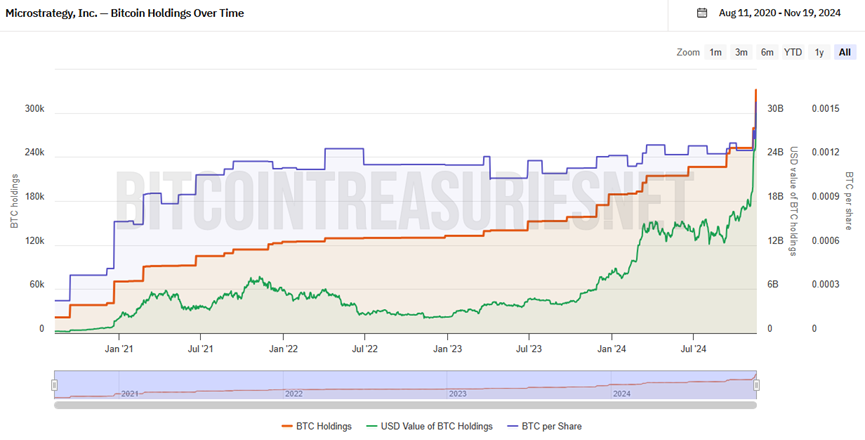

MicroStrategy (MSTR) 這家全球性的商業智能(BI)軟件公司似乎變成了「比特幣貔貅」。MicroStrategy 於 2020 年 8 月宣佈斥資 2.5 億美元購買 21,454 個 BTC,成為第一家實施 BTC 資金策略的上市公司。

此外,MicroStrategy 在 11 月 19 日宣佈計劃發行總額為 17.5 億美元的 0% 可轉換債券,還預計將在票據首次發行之日起 3 天內,向初始購買者授予購買最多額外 2.5 億美元票據的選擇權。公告表示,MicroStrategy 打算利用此次發行的淨收益來購買更多比特幣並用於一般公司用途。

據其公告顯示,MicroStrategy 公司利用股票出售所得,於 2024 年 11 月 11 日至 17 日期間以 46 億美元再次購買 51,780 枚比特幣,此次買入均價 88,627 美元。截至 2024 年 11 月 18 日,MicroStrategy 的比特幣持倉已達到 331,200 枚,平均購買成本為 49,874 美元。基於當前市場價格,該公司目前的比特幣投資盈利已達到 82.85%。

除了作為佼佼者的 MicroStrategy 和通過挖礦持續積累比特幣的礦業公司外,其他上市公司在比特幣持倉上相對謹慎,更傾向於將其作為多元化資產配置的一部分。

馬斯克作為特斯拉(Tesla)的創始人兼 CEO,一直是加密貨幣領域的焦點人物。特斯拉於 2021 年 2 月首次宣佈以 15 億美元購買比特幣,並計劃支持比特幣支付,這一舉措在市場上引發了巨大反響。儘管由於環保爭議,特斯拉在同年 5 月暫停了比特幣支付,但公司並未完全拋售其持倉,僅在 2021 年 3 月賣出 4,320 枚、2022 年 6 月進一步減持 29,160 枚,此後便保持持倉未變。

截至 2024 年 11 月 18 日,特斯拉仍持有 9,720 枚比特幣,當前市值約為 9.14 億美元。

機構化推動比特幣長期價值認同

總體而言,機構對比特幣這一加密資產的長期看好態勢愈加明確。隨著大型機構如貝萊德、灰度等不斷增持比特幣,並通過多元化的數字資產佈局加強在 Web3、以太坊等領域的戰略部署,未來比特幣有望在全球資產配置中佔據更加穩固的地位。

雖然比特幣持有量的集中化趨勢可能會對比特幣的去中心化特性帶來一定挑戰,但這並不必然是負面的。相反,隨著大型機構和企業的加入,比特幣市場有望獲得更大的認可和支持,繼續在全球金融體系中發揮重要作用。

一方面,大型金融機構和企業的參與為比特幣市場帶來了更多的信任和穩定性。這些機構的深度參與,反映出他們對比特幣長期價值的信心,進一步推動了比特幣在全球範圍內的接受度和採用。這種趨勢能夠為比特幣價格提供強有力的支撐,同時也增加了市場的流動性,吸引更多的投資者進入市場。另一方面,儘管持有量的集中化有所增加,但比特幣去中心化的網絡結構依然堅實。全球範圍內無數分佈式節點確保了比特幣網絡的獨立性和抗風險能力。大型機構的參與有助於推動比特幣技術的發展和網絡安全的提升,進一步鞏固其作為數字黃金的地位。

此外,從行業發展的角度來看,機構的深度參與能夠在一定程度上樹立比特幣作為合法投資工具的標杆,同時也可以推動市場的成熟與穩定。這一趨勢可能會帶動更為積極的監管態度,為數字資產市場的合規化與合法化創造有利條件,促使整個行業向更穩健的方向發展。