Tether 已宣佈推出資產代幣化平臺 Hadron,而 Visa 也於 10 月初發布了代幣化資產發行和管理平臺 VTAP。在監管政策逐步明朗化的背景下,行業內對代幣化未來的樂觀情緒也在增加。

作者:Weilin,PANews

近期,隨著特朗普贏得美國大選,加密市場熱度上升,RWA 賽道頻頻迎來新動態。例如,11 月 14 日,Tether 宣佈推出資產代幣化平臺 Hadron by Tether,而 Visa 也於 10 月初發布了代幣化資產發行和管理平臺 Visa Tokenized Asset Platform (VTAP)。

在監管政策逐步明朗化的背景下,行業內對代幣化未來的樂觀情緒也在增加。Bitfinex Securities 運營負責人 Jesse Knutson 近期指出,大型金融機構將成為代幣化行業增長的主要推動力。而貝萊德(BlackRock)CEO Larry Fink 更是將金融資產代幣化視為 “未來發展的下一步”。

Tether、Visa 等巨頭和平臺爭相佈局,推出代幣化平臺

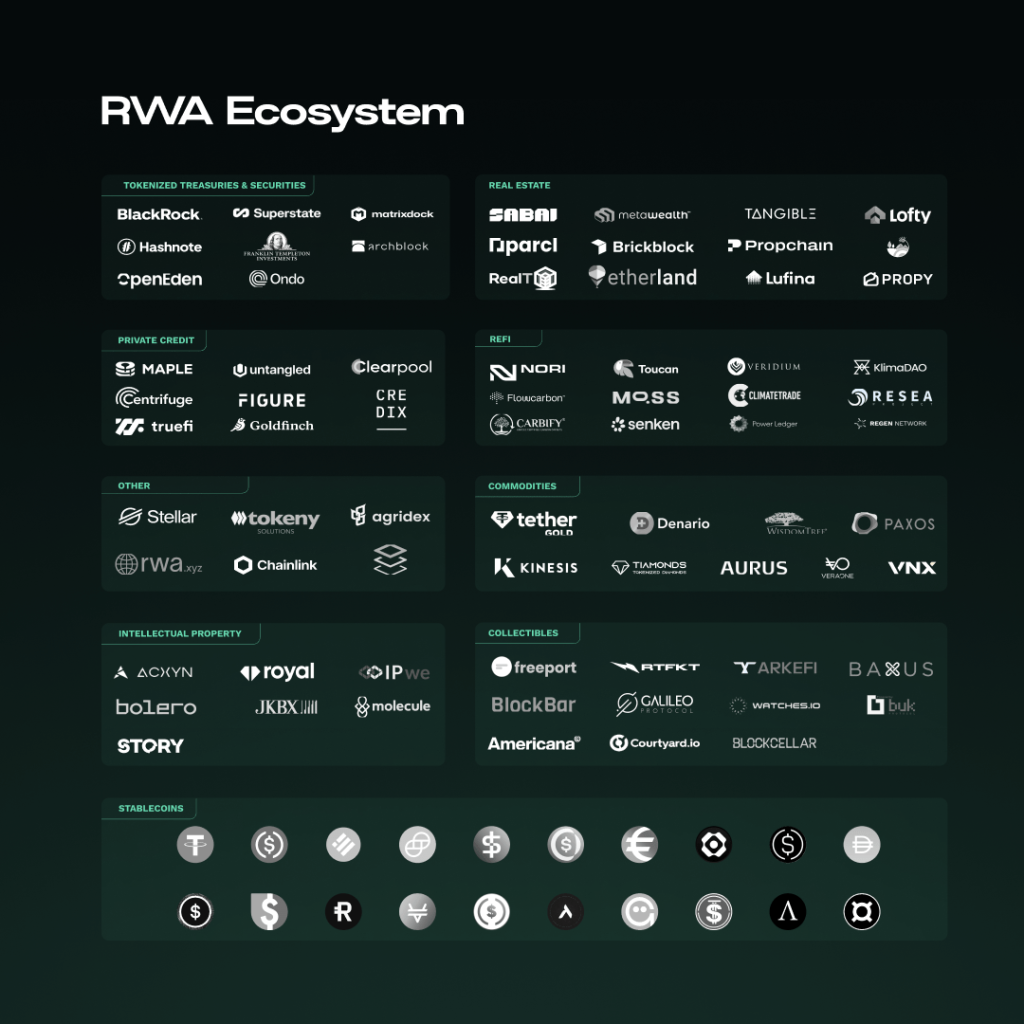

RWA 代幣化的核心理念是將金融資產和其他有形資產鑄造到不可篡改的區塊鏈賬本上,從而提升投資者的可及性,為這些資產提升流動性,創造更多交易機會,同時節約交易成本和提高安全性。

根據 rwa.xyz 的數據,截至 11 月 18 日,在 RWA 賽道總價值(Total Value)排名前 5 的發行商(不包含穩定幣)分別為貝萊德(5.42 億美元)、Paxos(5.06 億美元)、Tether(5.01 億美元)、Ondo(4.52 億美元)、Franklin Templeton(4.1 億美元)。

RWA 賽道正在隨著加密市場的整體上漲而升溫。11 月 14 日,穩定幣 USDT 的發行商 Tether 宣佈推出資產代幣化平臺 Hadron by Tether,可簡化將各種資產轉換為數字代幣的過程。該平臺允許用戶輕鬆將股票、債券、商品、基金和獎勵積分代幣化。根據官方介紹,Hadron 旨在為個人、企業,甚至網絡國家等利用代幣化抵押品籌集資金開闢新的機會。Hadroon 不僅提供風險控制,資產發行和銷燬、KYC 和反洗錢合規指導,還支持區塊鏈報告與資本市場管理。

在技術上,Hadron 支持以太坊、Avalanche 和 Blockstream 的比特幣擴容網絡 Liquid,也將很快將添加 TON 網絡和其他智能合約鏈。

與此同時,傳統金融領域的巨頭也不甘落後。Visa 於 10 月 3 日推出了 Visa Tokenized Asset Platform (VTAP),旨在簡化代幣化資產的發行和管理,包括代幣化的存款、穩定幣以及中央銀行數字貨幣(CBDC)。通過 VTAP,金融機構可以利用 Visa 開發者平臺提供的沙盒環境創建並測試其自有的法幣支持代幣。

在為機構提供支持的同時,一些項目也開始關注散戶市場的潛力。10 月 8 日,歐盟代幣化協議 Midas 向散戶交易者開放 mTBILL 和 mBASIS 代幣,據悉,該代幣化公司獲得了列支敦士登金融市場管理局的監管批准,可以向散戶交易者開放這些基金,這使得 Midas 的現實世界資產 (RWA) 代幣成為歐洲唯一不受 10 萬美元最低投資限制的受監管加密工具。

另一方面,特定資產類型的代幣化也正在吸引專業投資者的關注。10 月底,由石油和天然氣特許權支持的代幣化基金平臺 Elmnts 在 X 上宣佈其已在 Solana 上線公開測試版。Elmnts 是一個合規的投資基金代幣化平臺。這些基金得到礦權使用費的支持,即由基金擁有的土地上開採石油和天然氣的公司所產生的收入支持。平臺目前主要面向機構和高淨值個人。

除此之外,DeFi 領域的參與者也在嘗試通過與傳統金融巨頭合作,探索更多創新路徑。今年早些時候,DeFi 協議 Ondo 還開始利用貝萊德美元機構數字流動性基金(BUIDL)代幣化貨幣市場基金來開發其衍生產品。

監管預計趨於明朗,資管的第三次革命到來

全球諮詢公司波士頓諮詢集團(BCG)在 10 月 29 日的一篇論文中將 RWA 代幣化稱為 “資產管理的第三次革命”。有觀點認為,ETF 是資管 2.0 的核心,而代幣化有則可能是資管 3.0 時代。波士頓諮詢認為,預計在短短七年內,代幣化基金的管理資產可能達到全球共同基金和 ETF 管理資產的 1%,這意味著到 2030 年,管理資產將超過 6000 億美元;預計未來一段時間內這一趨勢將繼續,尤其是當受監管的鏈上貨幣(如受監管的穩定幣、代幣化存款和 CBDC)項目實現時。

而據 Tren Finance 10 月報告的預測更為激進,他們認為現實世界資產(RWA)代幣化行業的規模到 2030 年可能超過 30 萬億美元,預計增長超過 50 倍。其迅速發展的背後,不僅有靈活的金融機構和主流金融機構的推動,更受到區塊鏈技術進步與監管逐步清晰的助力。

在加密市場持續上漲的背景下,監管清晰度的提升為行業注入了新的信心。風投機構 a16z Crypto 在面向加密創始人在最近一篇官網帖子中指出:“好消息是,現在有一條與監管機構和立法進行建設性接觸的途徑,可以帶來監管清晰度,你們都應該感到有能力探索區塊鏈支持的所有突破性產品和服務,包括代幣。”

該帖子特別指出,代幣發行是創始人可以更有信心的一項活動:“對於你們中的許多人來說,由於擔心監管過度,他們一直推遲使用代幣來分配項目控制權和建立社區,現在你們應該對項目使用代幣作為合法、合規的工具更有信心了。”

與此同時,Bitfinex Securities 運營負責人 Jesse Knutson 表示,大型金融機構將成為代幣化行業顯著增長的主要推動力。Knutson 表示,機構已經在推動加密行業的顯著增長,而這種影響可能進一步延伸至代幣化領域。

對 RWA 代幣化的利好預期也得到了更多專業從業者的回應。全球最大資產管理公司貝萊德(BlackRock)CEO Larry Fink 近日表示,“金融資產代幣化將是未來發展的下一步”。他指出,未來每一支股票和債券都將擁有獨特的識別碼(類似 CUSIP),所有交易將在統一賬本上進行記錄,投資者也將獲得專屬身份識別。Fink 表示,代幣化不僅能有效防範非法活動,更重要的是可實現即時清算,顯著降低股票和債券的結算成本。此外,代幣化還將帶來個性化投資策略的可能,並提升公司治理效率,確保每位股東能夠及時、準確地行使投票權。將房地產、商品、葡萄酒或藝術品等現實世界的資產代幣化意味著創建代表所有權的區塊鏈代幣,從而更容易交易這些傳統上難以出售的資產。

具體而言,根據道富全球投資管理公司的一篇論文,債券由於其結構特點,預計將引領代幣化現實世界資產的大規模採用。其報告表示,債券市場已成熟,適合採用代幣化;這些工具的複雜性、發行成本的重複性以及中介機構之間的高度競爭,既支持了快速採用,也為產生重大影響提供了空間;區塊鏈技術在重視交易速度的市場(如回購和掉期)中可以發揮重要作用。

免責聲明:作為區塊鏈信息平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。

歡迎加入 Web3Caff 官方社群:X(Twitter)賬號丨微信讀者群丨微信公眾號丨Telegram訂閱群丨Telegram交流群