編譯:深潮TechFlow

最近,很多人問我關於穩定幣市場的未來走向,以及在這一生態系統中,哪部分價值鏈可能積累最多價值。為此,我在這裡分享一些未經修飾的個人見解。

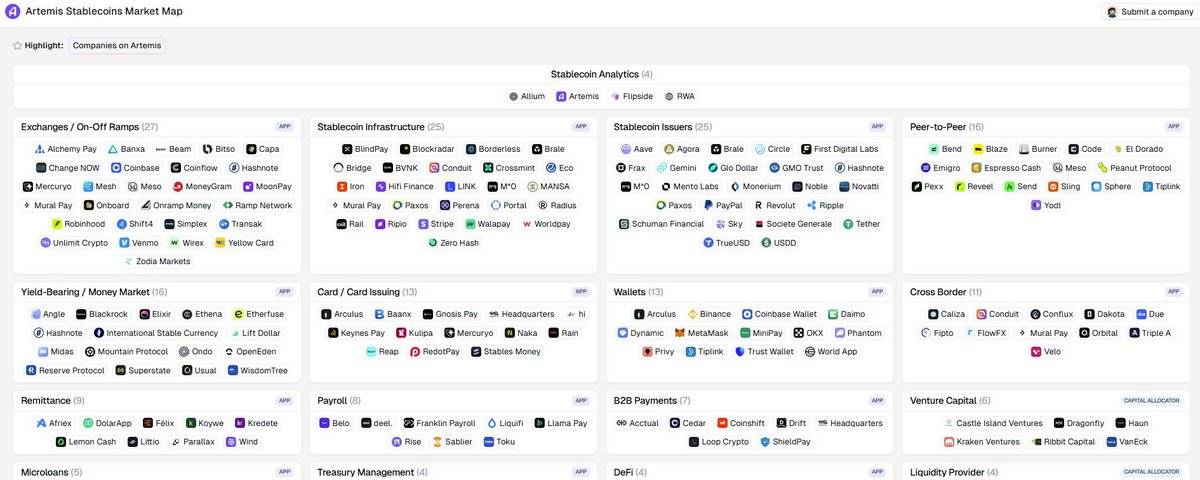

在分析時,我將市場劃分為幾個類別——比我見過的大多數框架更細緻(儘管不如 @artemis__xyz 的市場地圖那麼全面和複雜,但它確實非常優秀)——因為支付系統本身就充滿複雜性和細微差別。對於投資者而言,理解每個角色的職責和價值歸屬尤為重要,因為他們往往會忽視這些關鍵的細節。我將穩定幣市場分為以下七個類別:

(1) 結算網絡 (Settlement Rails)

(2) 穩定幣發行方 (Stablecoin Issuers)

(3) 流動性提供方 (Liquidity Providers)

(4) 價值轉移和貨幣服務 (Value Transfer/Money Services)

(5) 聚合 API 和消息傳遞 (Aggregated APIs/Messaging)

(6) 商戶網關 (Merchant Gateways)

(7) 穩定幣驅動的應用 (Stablecoin-Powered Applications)

你可能會好奇:為什麼要劃分這麼多類別?尤其是我甚至沒有討論核心基礎設施(如錢包或第三方合規服務)?原因在於,每個領域都有其獨特的“護城河”以及捕獲價值的不同方式。儘管某些服務提供者之間存在一定的重疊,但深入理解每一部分的差異性至關重要。

以下是我對各類別價值分佈的一些看法:

1.結算網絡 (Settlement Rails):

結算網絡的核心競爭力在於網絡效應——包括深度流動性、低交易費用、快速結算時間、可靠的在線服務,以及內置的合規性和隱私保護。這些因素使得結算網絡很可能形成“贏家通吃”的市場格局。我對通用區塊鏈是否能夠滿足主要支付網絡的規模和標準持懷疑態度。儘管通用鏈的擴展或二層解決方案 (Layer 2) 可能在某些場景下有效,但關鍵是我們需要專門為支付構建的解決方案。未來,這一領域的贏家將會非常有價值,並且很可能專注於穩定幣或支付領域。

2.穩定幣發行方 (Stablecoin Issuers):

目前,穩定幣發行方(如 @circle 和 @tether_to)是市場中的顯著贏家,因為它們受益於強大的網絡效應和當前的高利率環境。然而,展望未來,如果它們繼續像資產管理公司那樣運作,而不是像支付公司一樣發展,它們的增長將面臨瓶頸。發行方需要在以下領域投入更多資源:快速可靠的支付基礎設施、高標準的合規流程、低成本的鑄造和贖回機制、與中央銀行和核心銀行的無縫整合,以及更強的流動性支持(類似 @withAUSD 的做法)。雖然“穩定幣即服務”平臺(如 @paxos)可能會催生大量競爭者,但我仍然相信,中立的非銀行或金融科技發行的穩定幣將成為主要贏家,因為市場競爭不會允許封閉系統在沒有可信中立方的情況下獨立運作。穩定幣發行方目前已經積累了大量價值,未來一些領先者將繼續保持優勢,但它們需要超越單純的發行角色。

3.流動性提供方 (Liquidity Providers, LPs):

流動性提供方目前主要由場外交易 (OTC) 平臺或交易所組成。它們要麼是大型、成功的加密企業,要麼是一些在廣泛加密市場競爭中表現不佳的小型企業,這些企業轉而專注於穩定幣業務。然而,這一領域的競爭非常激烈,定價權極低,其護城河主要體現在廉價資金的獲取、服務穩定性以及深度流動性和多交易對的支持能力上。因此,隨著時間的推移,大型玩家可能會主導市場,而專注於穩定幣的流動性提供方可能難以建立持久的競爭優勢。

4.價值轉移/貨幣服務(穩定幣的“PSPs”)

這一類別有時被稱為“穩定幣編排”平臺,例如 @stablecoin 和 @conduitpay。它們通過掌握專有的結算網絡以及與銀行的直接合作(而非依賴第三方服務商)來構建競爭壁壘並贏得市場。這些平臺的“護城河”體現在與銀行的深度合作、處理多種支付形式的靈活性、全球覆蓋能力、流動性保障、系統穩定性以及嚴格的合規標準。儘管許多公司聲稱具備這些能力,但實際上只有少數真正擁有專屬的基礎設施。在這一領域,贏家將獲得一定的定價權,形成區域性的雙頭壟斷或寡頭壟斷,並通過補充傳統支付服務提供商 (PSPs) 成長為大型企業。

5.聚合 API/消息傳遞平臺

這類平臺通常自稱與 PSPs 提供類似服務,但實際上它們只是將 API 進行包裝或聚合。與 PSPs 不同,它們本身不直接承擔合規或運營風險,而更像是 PSPs 和流動性提供方 (LPs) 的一個市場平臺。目前,這些平臺可以通過收取高額費用獲利,但隨著時間推移,它們可能會受到擠壓甚至被取代,因為它們並未解決支付流或基礎設施中的核心難題。儘管有些平臺將自己比作“穩定幣領域的 Plaid”,但它們忽略了區塊鏈技術已經解決了許多 Plaid 為傳統銀行和支付系統解決的痛點。如果這些平臺無法延伸到更接近終端客戶的領域並承擔更多的服務棧,它們將難以維持利潤率和長期競爭力。

6.商戶網關/支付入口

商戶網關主要幫助企業和商戶接受穩定幣或加密貨幣支付。儘管它們有時與 PSPs 的功能有所重疊,但通常更專注於提供易於開發者使用的工具,同時整合第三方合規和支付基礎設施,將其打包成用戶友好的界面。這些平臺希望通過簡化開發者集成的方式脫穎而出,類似於 Stripe 的發展路徑。然而,與 Stripe 早期不同的是,如今開發者友好的支付選項已經非常普遍,而市場分銷能力成為決定成敗的關鍵。傳統支付公司可以輕鬆與編排平臺合作添加穩定幣支付選項,這使得僅專注於加密貨幣的網關難以佔據市場優勢。雖然 Moonpay 和 Transak 等公司曾經通過高定價獲利,但這種優勢可能難以持續。在 B2B 領域,某些平臺可能通過提供獨特的企業級功能(如大規模資金管理)獲得成功,但 B2C 領域的前景則不容樂觀。總體而言,這一領域面臨較大的挑戰。

7.穩定幣驅動的金融科技和應用

如今,創建一個基於穩定幣的“新型銀行”或“金融科技”比以往任何時候都容易,因此這個領域的競爭將異常激烈。誰能獲勝將取決於分銷能力、市場策略以及差異化的產品設計——這一點與傳統金融科技行業類似。然而,對於像 Nubank、Robinhood 和 Revolut 這樣的知名品牌來說,添加穩定幣功能相對簡單,這使得初創公司在發達市場中難以脫穎而出。在新興市場,可能會有更多機會推出獨特的產品(例如 @Zarpay_app),但如果你的差異化僅僅是基於穩定幣的金融服務,那麼在發達市場中很可能面臨失敗。總體來看,我預計這一領域的失敗率會非常高,專注於加密貨幣/穩定幣的消費類初創公司將面臨巨大挑戰。不過,面向企業的商業模式可能還有機會找到自己的定位。

當然,這裡還有一些未涵蓋的邊緣情況和重疊領域。但這個框架幫助我們作為投資者更好地理解穩定幣市場的機會。歡迎分享你的想法。如果你對上述內容有興趣,或者是一個正在尋求融資的初創公司,請隨時聯繫我。