作者:司馬聰

人們厭惡風險,同時厭惡揭示風險的提示。

任何出售行為本身都會加劇價格下跌。但人們選擇對「固有風險」視而不見,現在,邁克爾·塞勒以及它的微策略本身就是最大的定時炸彈或者不定時的,取決於以下:

儘管在特朗普總統任期內的可能性比拜登小,但如果 SEC 決定調查 MicroStrategy 的「獨特」策略;

根據《1940 年投資公司法》,若公司主要業務是持有投資資產而非實際運營,其應註冊為投資公司,並接受更嚴格的監管。如果 MicroStrategy 主要資產是比特幣,是不是應該註冊成為投資公司?

MicroStrategy 是否實際持有其聲稱的比特幣數量,以及這些資產是否有鏈上可驗證的證明,其持有情況並未完全透明公開;

按照最樂觀的估值,微策略的公允價格是在 202.45 美元和 214.67 美元之間,而其 2031 年和 2032 年到期的可轉債轉換價格是 232.72 美元、204.33 美元,這在客觀上要求微策略必須提高股價;

而根據我的估值模型,EV/EBITDA 18 倍,Implied EV/REV 3 倍,微策略的股價需要回到 188.9 美金才能消除溢價,相當於平價購買比特幣現貨,但這個價格無法實現兌付其 2031 年、2032 年的可轉債轉換價格;

更加不要忘記,2024 年 3 月份,微策略的股價還在 200 美金區間(考慮拆股)運行,那個時候的比特幣價格是 70078 美金。

瘋狂正在上演

特朗普迅速填補上了他的遺憾和空白,至少,也是提供了素材。

我是指微策略創始人的推文素材。

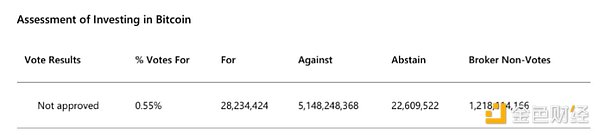

根據公開報道,微軟絕大多數股東拒絕了其建立比特幣儲備的提議。

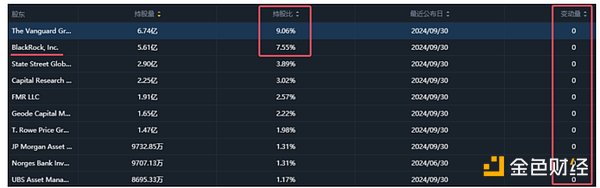

微軟董事會早些時候曾敦促股東拒絕國家公共政策研究中心(National Center for Public Policy Research)的一項建議,即建議該公司將總資產的 1% 投資於比特幣,以對沖通脹。在年會上,MicroStrategy 董事長邁克爾·塞勒做了三分鐘的演講,試圖說服微軟股東支持這一提議。他的公司在比特幣上投資了數十億美元。數據顯示,微軟公司的最大股東是機構投資者,包括先鋒領航和貝萊德公司。

在會議上,「比特幣大戶」MicroStrategy 董事長 Michael Saylor 引用 MicroStrategy 自採用比特幣戰略以來股票價格大幅上漲為案例,試圖說服微軟股東支持 NCPPR 的提案。

塞勒強調,公眾和政界對比特幣的支持日益增加,他引用了即將上任的美國總統唐納德·特朗普發表的支持加密貨幣的言論,以及華爾街公司推出的比特幣投資產品。他將這一趨勢描述為更廣泛的「加密貨幣復興」的一部分。

微軟董事會反對該提議,稱其「沒有必要」,並引用了現有的管理和多樣化公司財務資產的流程。

這不僅是微軟的一種選擇,傳奇投資者和 Bridgewater Associates 創始人 Ray Dalio 仍然選擇黃金。因為他認為加密貨幣仍然面臨獨特的挑戰。

「我擔心加密貨幣的原因首先是隱私,」達里奧說。「政府確切地知道你擁有什麼,它在哪裡,這也是對它徵稅的有效方式。」

達里奧表示,雖然比特幣有「優點」,但排名第一的加密貨幣尚未完全「證明自己」。他也不相信比特幣是久經考驗的對沖通貨膨脹的工具。

「加密貨幣的可靠性,比如說,『它與通貨膨脹相關嗎?它與那些事情有關嗎?不,不是真的,不是很好,』他說。『它在很大程度上仍然是一個投機工具。』」

他補充說,與黃金不同,比特幣可能不會很快成為主要的儲備貨幣。

「它不太可能成為貨幣的儲備,它不會奏效,」達里奧說。

但幣圈有特朗普,特朗普的所謂「加密友好政策」預期,不僅幫助比特幣達到了 10 萬美金的歷史高位,還帶來了源源不斷的想象力,最新的畫面是這樣的:

如果你查看 MicroStrategy 董事長 Michael Saylor 的推特賬戶發文,你會發現:下面這種風格的貼圖和文字,是一種無限循環。

意在不遺餘力地推廣比特幣的「更廣泛的願景」。

但這還只是邁克爾·塞勒願景的中的一個插曲而已,他的遠期願景是這樣的:2045 年,價格是 1300 萬美元一枚,佔世界財富的 7%。

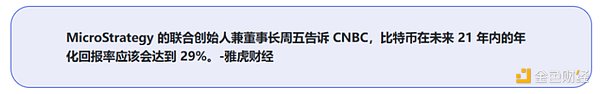

這是他的近期願景,也就是明年的願景:

我們來說說現實吧。

像諸如微軟等大公司推廣建立比特幣儲備的建議,可能不僅僅是邁克爾·塞勒所說的更廣泛的「加密貨幣復興」的一部分,以及他不遺餘力地推文推廣,這更是一種現實考量,甚至是迫在眉睫的。

而這種風險被以下畫面所掩蓋:

救世主般的魅力領袖,千載難逢的甚至超越英偉達的股價表現,以及比特幣的歷史高位!

所謂建立比特幣儲備,本質而且第一步就是購買,這對邁克爾·塞勒以及他的 MicroStrategy 至關重要,關乎生死。

邁克爾·塞勒的「債務 / 股權、比特幣、股價」遊戲,是一個雙重的龐氏結構,這個結構已成為當前加密貨幣領域最大的一個定時炸彈。

固有風險

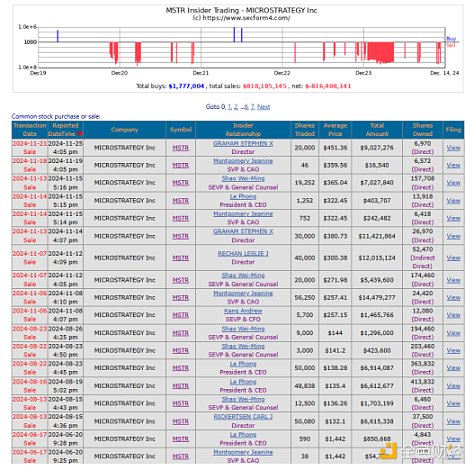

首先,我們需要注意到,儘管邁克爾·塞勒一直不遺餘力的推廣比特幣是未來的宏大願景,但其本人以及 MicroStrategy 的高管團隊一直在拋售股票(https://www.secform4.com/insider-trading/1050446.htm),這是一個顯而易見的矛盾和警示信號,當然,你可以認為,他們賣出股票是為了換取資金去購買比特幣。

根據其網站,MicroStrategy「提供軟件解決方案和專家服務,為每個人提供可操作的建議」。自 2000 年以來,該公司累計淨虧損 14 億美元。此外,它的收入在過去十年中有所惡化。

作為一家軟件解決方案公司,它已經破產了。然而,其首席執行官邁克爾·塞勒將一家搖搖欲墜的科技企業轉變為一家槓桿比特幣控股公司。

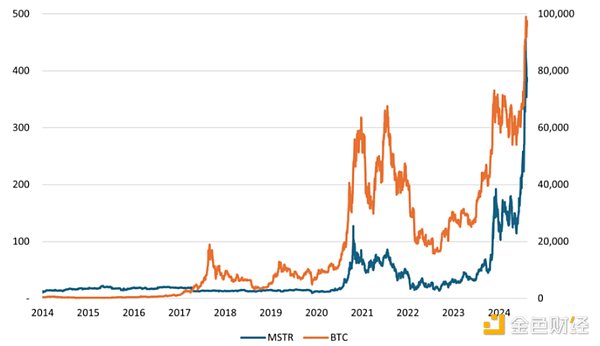

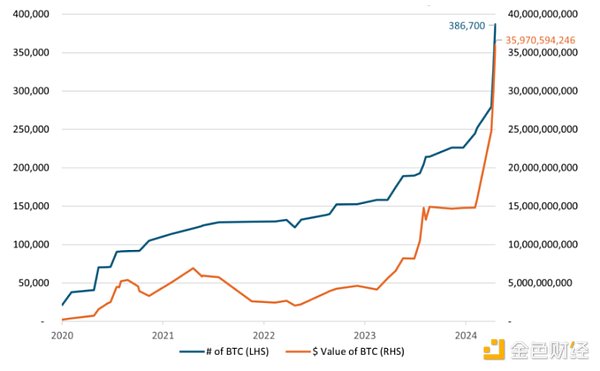

下圖顯示,一旦他們在 2020 年開始購買比特幣,其價格就與比特幣密切相關。該公司本質上是一家槓桿比特幣控股公司,因此隨著它購買更多比特幣,這種關係可能會進一步加強。

根據其公開披露,截至 2024-12-8,持有 423,650 BTC。

錢從哪裡來?

可轉換債務融資

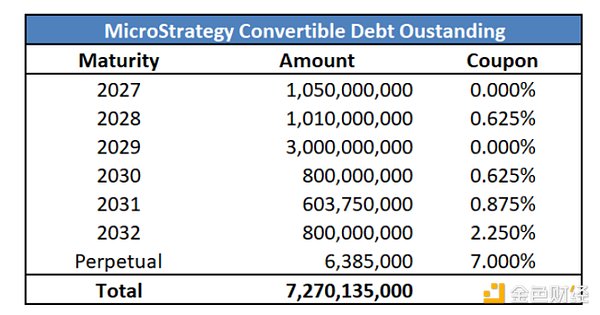

MicroStrategy 僅使用可轉換債券就借入了 72.7 億美元。所得款項用於購買比特幣。

秘密和風險就在在這裡

可轉換債券是獨一無二的,因為它們為投資者提供了債券的好處以及股票敞口的紅利。假設可轉換債券發行人沒有違約,債券持有人將在到期時收回其初始投資,賺取利息,並擁有看漲期權,允許他們以特定的兌換率購買公司的股票。

2024 年 11 月 21 日,MicroStrategy 發行了 30 億美元的 0% 可轉換票據,將於 2029 年 12 月 1 日到期。

其股票發行時的交易價格為 430 美元,轉換價格為 672 美元。投資者願意接受看漲期權而不是支付利息。如果 MicroStrategy 的股票在未來五年內上漲超過 50%,則股票期權具有價值。如果股票沒有超過 672 美元,投資者將獲得 0% 的投資回報。

還需要考慮機會成本。MicroStrategy 的標準普爾信用評級為垃圾 (B-)。根據 ICE BOA 指數,類似債券的收益率為 6.75%。6.75% 的五年期複利投資回報提供了 47% 的總回報率。

因此,投資者放棄了 47% 的五年總回報率,希望 MicroStrategy 的股票能在五年內翻一番,實現收支平衡,而不是持有類似評級的垃圾債券。

從紙面上看,這是天才。計劃很簡單:用可轉換債券零息借款,購買比特幣,並在股票以低價兌換時還清債務。只要股價保持上漲——比特幣至少徘徊在 100,000 美元左右——我們談論的就是金融工程有史以來最成功的壯舉之一。

比特幣礦工 Mara 也加入了這一行列,在可轉換債券中投入了 850 萬美元,以對債務進行再融資,自然而然地購買了更多比特幣。條款相當甜蜜:零息和 40% 的轉換溢價。

真正的吸引力在於 MicroStrategy 的股票——或者更準確地說,它的波動性。

當該股的交易價格為 433 美元時,它怎麼能以零息票和每股 672.40 美元的轉換價格籌集 30 億美元?答案在於該股的爆炸性波動性,由其持有的比特幣驅動並被放大。這種波動性顯著提高了債券中嵌入式看漲期權的價值,這反過來又抵消了債券本身的成本。因此,該公司能夠以遠低於傳統債務的利率借款。

MicroStrategy 的股票是不穩定的。其 252 天的歷史波動率目前(2024-12-7)為 106%(意味著平均每天波動 6.6%!其股票中 30 天期權的隱含波動率是比特幣本身類似久期期權的 2.5 倍。

MicroStrategy 對此並不感到尷尬:在其第三季度收益報告中,管理層大聲疾呼 MicroStrategy 期權交易的隱含波動率高於任何標準普爾 500 指數股票。

期權價格來自當前股票價格、執行價格、到期時間、隱含波動率、利率和股息。除了隱含波動率外,所有這些因素都是已知的。

隱含波動率衡量投資者認為標的股票未來會波動多少。

可轉換債務是根據公司的信用風險、債券的利率和看漲期權的價值定價的。贖回價值越高,發行公司可以獲得的收益就越多。在這種情況下,MicroStrategy 股票令人難以置信的高隱含波動率推高了期權價值,使公司能夠籌集更多資金。

由 The Block 提供,顯示 MSTR 的隱含波動率大約是比特幣的兩倍。

一旦 MicroStrategy 將自己重塑為比特幣的狂買者,波動性就會飆升,先是超過 70%,後來又突破了 100%。這種動態是自我強化的:獲得更多比特幣會放大股價波動,使 MicroStrategy 能夠以越來越優惠的條件發行可轉換債券,然後用它來購買更多的比特幣——進一步加劇了波動性。所以這個循環還在繼續。

Michael Saylor 正在吹捧比特幣,以推高其股票的隱含波動率,從而使其能夠以儘可能便宜的價格發行債務。

他本身就是這個機制的推動者和幫兇。

因為僅限於固定收益投資的投資者現在有辦法獲得比特幣的敞口。但是,對於其他想要擁有比特幣的人來說,還有更好的選擇。MicroStrategy 的股票估值至少是其持有的比特幣的兩倍。而且,提醒一下,它的軟件業務幾乎沒有任何價值。甚至可以說它有負值。因此,想要購買比特幣的投資者應該只購買比特幣或眾多可用的比特幣 ETF。

截至 2024-12-12,相對於比特幣現價的溢價是 2.2 倍.

它是如何運作的

在歷史上,能源行業的可轉換債券交易一直是「最豐厚的」,隱含波動率最高達 35-40%,而最近科技公司發行的可轉換債券已達到 40-45% 的水平。根據 IFR 的報道,MicroStrategy 的可轉換債券在市場上的隱含波動率為 60%,這在股票掛鉤市場上是史無前例的。

這些債券的投資者採用各種交易策略來獲取波動率收益,其中一種經典方法是所謂的伽馬交易。這種策略涉及購買債券並賣空股票,動態調整空頭頭寸的規模以保持組合頭寸對股價的中性。其淨效應是在股價低時買入,在股價高時賣出,同時保持對可轉換債券的多頭頭寸。

具體操作如下:

投資者首先根據可轉換債券的「delta」( 衡量債券價格對股價變動的敏感度 ) 賣空相應比例的 MicroStrategy 股票。隨著股價上漲,債券接近「平價」,債券的 delta 值增加,投資者需要賣出更多股票以保持中性。當 delta 達到 1 時,投資者的空頭頭寸將與預期從可轉換債券轉換獲得的股票數量相等。相反,當股價下跌,債券大幅「跌出價外」,delta 值下降,投資者需要買回股票,減少空頭頭寸。不斷的頭寸調整可以從股票波動率中獲得收益,而不受其總體趨勢的影響。

可以將其類比為利用風能:只要有風,不管風向如何,渦輪機都能旋轉發電。對交易者來說,波動率就是驅動其策略的「風」。對於 MicroStrategy 來說,其股票非常適合這種交易:高波動性、流動性好,且易於借入做空。

伽馬交易策略並不適合業餘投資者。它非常複雜,需要不斷調整頭寸。

如果股票波動平靜下來,這些基於波動率的套利機會可能會消失,讓伽馬交易的「風車」無所事事。( 這種情況可能發生,例如因為可轉換債券的投資者在股價上漲時賣出股票,在下跌時買入股票,從而抑制了波動性。)

MicroStrategy 的股價波動性在最近幾周有所降溫,這可能導致一些投資者遭受損失,儘管與之前可轉換債券帶來的豐厚收益相比,這些損失微不足道。

什麼會出錯?

可轉換債券持有人的潛在回報是 MicroStrategy 股票的價格高於轉換價格。

擁有債務的風險是雙重的。

首先,假設公司沒有違約,如果股價低於轉換價格,債券投資者將收回他們的錢。但是,他們將在五年內一無所獲。

當人們考慮 MicroStrategy 如何在到期時償還 72 億美元的可轉換債務時,就會出現最壞的情況。與大多數公司不同,答案不在於它賺取的收入。自 2000 年以來,他們的累計稅後淨收入為負 15 億美元。過去八個季度的平均季度虧損為 3.16 億美元。他們上一次實現季度盈利是在 2021 年。即使在 MicroStrategy 的峰值盈利能力下,其累計淨收入也只有 6.5 億美元左右。

該公司可以發行更多股票來償還其債券持有人。這將稀釋現有股東,並可能降低股價和可轉換期權的價值。

相反,MicroStrategy 可以發行更多債務來償還舊債。但是,如果比特幣價格下跌,債券持有人可能不會接受可轉換債務,而是要求高利率。

最後,他們可以出售比特幣來償還其債券持有人。如果比特幣以高價交易,這樣的計劃可能會奏效。但是,如果價格低得多,則可能會非常成問題。當然,如果世界三大比特幣持有者之一大量出售,可能會嚴重損害比特幣的價格。

MicroStrategy 的 5 筆之前發行的可轉換債券 - 目前已深度「價內」,轉換價格介於 143.25 美元到 232.72 美元之間。

如果比特幣價格 ( 以及 MicroStrategy 股價 ) 暴跌的話。那麼會發生什麼?如果局勢逆轉,MicroStrategy 將如何償還高達 62 億美元的債券本金?

價內是指轉換價值 高於 債券的面值時的狀態。

公式:轉換價值 > 債券面值

投資者傾向:

在價內狀態下,投資者傾向於將債券轉換為股票,因為這樣可以獲得更高的收益。

可轉換債券的市場價格反映了其雙重屬性:

債券價值(債務屬性);

轉換價值(股票屬性)。

當 MicroStrategy 的股價 遠高於 轉換價格時,可轉換債券的價格主要由股票的轉換價值決定。在當前股價下,債券的「債務價值」已被股票的轉換價值完全覆蓋,甚至超越。

每隻債券都有一個唯一的標識碼,如 CUSIP(美國債券市場常用)或 ISIN(國際標準)。

目前,MicroStrategy 之前的五隻可轉換債券價格已經充分體現了其轉換價值,類似於「平價」狀態。

如果比特幣的價格(以及 MicroStrategy 的股價)暴跌,MicroStrategy 將面臨滅頂之災:

首先,微策略的自由現金流無法覆蓋債務,其軟件業務虧損;

出售比特幣以籌集現金可能是最後的手段,但你能想象世界三大比特幣持有者之一站出來喊單賣出哪怕 1 萬個比特幣嗎;

而站出來的這個人恰恰是不遺餘力推廣比特幣宏大復興的那個人:邁克爾·塞勒?

在這種情況下,債權人要求還債的剛性兌付疊加比特幣價格大幅下跌,這個畫面可能比 FTX 事件帶來的震動更大;

用數字展示

微策略的本質是一個雙重龐氏結構:

第一,微策略的可轉債模式本質是股價的龐氏接盤,利用高波動性賺取收益(上文所示的伽馬交易),不管股票是否上漲下跌,只要波動性在,就有利可圖,因為這種策略極具風險,一旦波動性下降,可轉債投資者必須寄望於股價找到接盤人,否則一無所有。

這是股價的龐氏騙局;

第二,微策略之前發行的可轉債轉換價格大致為 143 至 232,目前的股價遠超轉換價格,但如果比特幣大幅下跌,以及最近的可轉債轉換價格是 672 美金,這意味著客觀上需要接盤人立即接盤,但注意,即使用最樂觀的估值模型,微策略的股票價格大致也只有 203 至 215 之間(包括它的比特幣價格),所以,一旦無法轉換,微策略需要償還債務,但微策略自由現金流只有 1000 萬左右(2023 年財報);只能借新債還舊債,這是龐氏結構的第二部分,債務龐氏。

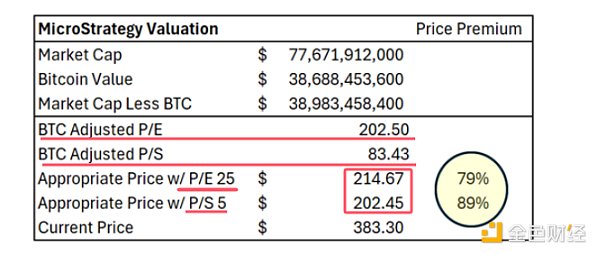

首先評估一下該公司的估值

採取最樂觀的估值假設如下:公司的市值減去其持有的 BTC 的市值,將該指標與 TTM 經常性每股收益相結合,基礎商業交易的市盈率為 202.5。假設基礎業務的適當市盈率和市銷率分別為 25 和 5。這些都是非常寬泛的假設,因為從長遠來看,相關業務的收入和每股收益增長非常小。在這些條件下,計算出 MSTR 的公允價值價格(包括其 BTC 頭寸)在 202.45 美元和 214.67 美元之間。

請注意,如果按照最樂觀的估值以及我個人的估值模型來看;

微策略的公允價格是在 202.45 美元和 214.67 美元之間,而其 2031 年和 2032 年到期的可轉債轉換價格是 232.72 美元、204.33 美元,這在客觀上要求微策略必須提高股價;

根據估值模型計算,微策略的股價需要回到 188.9 美金才能消除溢價,而這個價格極其要命,因為這個價格無法實現兌付其 2031 年、2032 年的可轉債轉換價格。

同時,以當前的比特幣價格(100924 美金)及微策略股價(411 美金)為基準,當比特幣價格下跌 21% 時(假設股價和比特幣價格之間的β為 3.14,這個數據是按照歷史數據測算得來),此時比特幣價格為 79730 美金,微策略股價會下跌至一個死亡價格,會立即觸發全部可轉債轉換價格。需要全部兌付剛性債務本金。

即使調整β為 2,比特幣價格也只需下跌 33%,大致為 67619 美金;

更加不要忘記,今年 3 月份,微策略的股價還在 200 美金(考慮拆股)運行,那個時候的比特幣價格是 70078 美金。

微策略無法停下腳步,因為後面的觸發價格超過 672 美金。