撰文:凌子昂(Tony Ling),筆名龍野

本文摘要:

站在本文撰寫的當下,2024Q4,這就是新一輪幣圈牛市的初期。

BTC的價值在宏觀領域,從金融史上類比債券、股票,是人類科技新一輪發展的“燃料”;中觀領域,是未來人類必然進入的數字世界的貨幣、也是指數;微觀領域,則是新一輪法律監管落地,發幣合規化,從而虹吸全世界民間投資需求。

這或許是最後一個屬於crypto行業的“草莽”週期,也是最後一個BTC有巨大beta漲幅的mega週期。這意味著,這個週期以後,BTC的beta將會大幅降低,但並不意味著廣義的token發行市場,就沒有百倍的alpha機會了。

BTC這輪牛市的頂部將出現在2025年Q4,高點為16-22萬美金。在此之前,除去現在已經發生的“第一浪”,顯著的牛市中期趨勢還有兩浪。

當下是互聯網時代的1999年,也就是說,未來12-18個月牛市到達頂峰後,crypto行業將會像當年2000-2001年互聯網泡沫破裂一樣,迎來漫長寒冬。當然,這也是行業洗牌重整的機會。我很期待。

當我感覺牛市來臨的時候,便是文章最高產出的時候。

在大約4年前,也就是上個週期牛市開啟之初,我曾寫下《“2021的數字貨幣,我們該如何投資?”》。當我們談論整個數字貨幣行業時,不可避免的就需要先提到BTC的價值和價格。

如果你已經相信了比特幣的價值,不妨直接跳到第伍部分,對於比特幣未來價格走勢的預期。

壹

BTC的價值,從產業維度來說,我想分成宏觀、中觀和微觀三個層面再談談。宏觀來看,BTC代表著人類整個金融市場的避險預期,以及人類歷史上繼債券、股票後第三種可以資本化的“金融介質”;中觀來看,BTC是未來人類所必然進入的“數字時代”也就是Web3世界產值最好的“指數”;微觀來看,BTC在合規監管方面逐漸健全,將在美國等主流國家吸引大量“傳統老錢”。在第三世界國家,則虹吸了本土無法被滿足的民間投資需求。

宏觀層面,我們將比特幣看做是人類金融史上劃時代的一種資產,那麼最重要的是,看懂金融史的變遷。《“2021的數字貨幣,我們該如何投資?”四部曲之一》中,從科技史觀出發來擺正數字貨幣的地位。每次科技革命的背後,都產生了重要的金融基礎設施,和全新的金融“介質”。

金融的背後,是時局之變。站在當下,可能是過去三十年來全球政經局勢最撲朔迷離的時刻,也是傳統金融秩序最脆弱,最可能進行大洗牌的時刻。現在我已無法追溯,是否在“荷蘭鬱金香”等數百年前著名的金融泡沫出現之時,有出現過類似於倫交所、紐交所的金融場所,抑或是荷蘭小販們習慣了線下交易,只是炒作卻沒有建立起規則和秩序,讓這個泡沫最後化為了泡影。但是在歷史長河中,每次被人類所銘記的科技創新,背後都有金融範式的變革,而金融範式的變革,是時局之變的必然產物。這些互為因果,卻又相得益彰,最後在人類歷史上書寫了濃墨重彩的一筆。我也沒有辦法預想,如果沒有南北戰爭帶來美國社會格局的劇變,從社會階級上重塑從而鼓勵了科技創新進入實業,第二次工業革命是否還是以英國為始,卻最終在美國發揚光大,成為里程碑。

與此同時,我有個更加激進的觀點:當所有人在談論經濟萎靡,大談如何尋找可行的商業模式之時——商業本身,為何需要商業模式,“商業模式”這個詞,是否本身就已經失去了意義?

這裡有更多我的思考,略顯複雜,在此不再贅述,將在我未來另一篇文章《加密資本論四部曲之番外——商業、投資之哲學漫筆談》中,作為最重要的一部分加以展開。(相關閱讀:《加密資本論四部曲之一:Token issuance,融資新範式》)

【節選:在當代商業環境和金融環境中討論商業模式,其背後context, 指的是近一百年來,以“公司制”為主流的商業主體,所發展的通用路徑:通過做大市場規模,提高員工數量,最後上市,以利潤*PE的方式進行股票定價的整套體系。這條路徑,未來未必成立了。

當今“社會資本”(或者用“民營經濟”來表述)所擁有的價值量中,股權企業形式可能佔了95%,而以股票作為價值錨定的上市公司企業又佔了大部分資本價值。但未來,這些價值量可能更多存在於“生意”(有限合夥製為什麼不可以)以及“token”(基金會)當中。】

貳

多花一些時間說說BTC的產業中觀論點。我在2021年所著書籍的末尾,八大預測中的第一點就提到了,BTC是unbeatable的。參考我的書籍電子版《解鎖新密碼-從區塊鏈到數字貨幣》後記四 –

從科技產業的角度來說,Web3是未來必然的趨勢,而比特幣是整個Web3世界的核心資產,或者經濟學上,應該叫“通貨”。在以物易物的古代,黃金是最常見的“通貨”,在近現代國家體系和金融體系發展起來後,國家貨幣是最常見的“通貨”。而未來,隨著數字時代的來臨,在元宇宙的虛擬空間內,數字世界的所有生活,需要一種新的“通貨”。

所以,有些人揪著“你投資的怎麼是一個token”不放,毫無意義。區塊鏈、crypto需要“+”,就像現在別人問你投資什麼賽道,你說“我要投資股權企業”、“我要投資一個互聯網企業”。Web3作為一個特殊行業,crypto作為一種新的市場手段和金融介質,已經在逐步其他產業結合——區塊鏈+AI=DeAI,區塊鏈+金融=Defi,區塊鏈+娛樂/藝術 = NFT+metaverse,區塊鏈+科研=Desci,區塊鏈+物理基建=Depin…..

趨勢很明確了,但是,和我們有什麼關係呢?或者說,我們怎麼在看清趨勢後,獲得財富增值?

那我們把目光切到AI。

這些年商業社會的主旋律,一條在明,一條在暗。AI毫無疑問是資本一直追捧,能上的了檯面的熱點。Crypto就是在暗處湧動,各種傳說和暴富神話所聚集的地方,但也是限制諸多,而讓很多人可望不可即的地方。

AI市場的潛力確實被廣泛認為是萬億級別的,尤其是生成式AI、AI芯片和相關基礎設施領域。然而,對於投資者而言,大家相信AI是朝陽行業,也願意將自己的金錢投入進去,不過投什麼呢?現在能投AI ETF指數基金,全面覆蓋AI生態來有效跟蹤行業增長嗎?

沒有。2024年英偉達的股價上漲了近3倍,而同期多數AI主題ETF的表現卻顯得平平。而再往後看,英偉達的股價表現,更並不會和AI整體產值增長呈正相關關係——芯片公司,絕不可能永遠只有英偉達一家。

2024年主流AI ETF和英偉達股票表現對比

AI是主旋律,不過會有一個能錨定未來AI行業市值發展,AI整個行業產值上升多少,這個ETF的價值就能上升多少的產品嗎?就像道瓊斯指數/S&P 500 ETF代表Web0(股權企業)的發展,納斯達克ETF代表Web1,Web2的投資機會沒有以指數方式呈現,Web3世界,或者說未來人類整個數字世界的價值,最合適的指數就是BTC。

為什麼Web3世界的價值,一定就是用BTC來衡量呢?

因為,從電腦、互聯網一個個誕生開始,人類註定就會越來越多的將時間花在虛擬世界,而不是現實世界了。未來,我們戴上VR/AR眼鏡,就可以坐在家中去黃石公園遊玩,回到中國的唐代感受宮殿,進入你設置的虛擬會議室和地球另一端的朋友面對面喝咖啡……現實和虛擬的界限會越來越模糊,這就是未來數字世界,或者元宇宙的樣子。而在那裡,你要給虛擬空間做些裝飾,你想讓那裡的數字人給你跳個舞,總需要付錢——這不可能是美元,人民幣,更不可能是實物資產。我能想想到的,最合適,也是唯一能被整個數字世界所接受的,就是比特幣了。

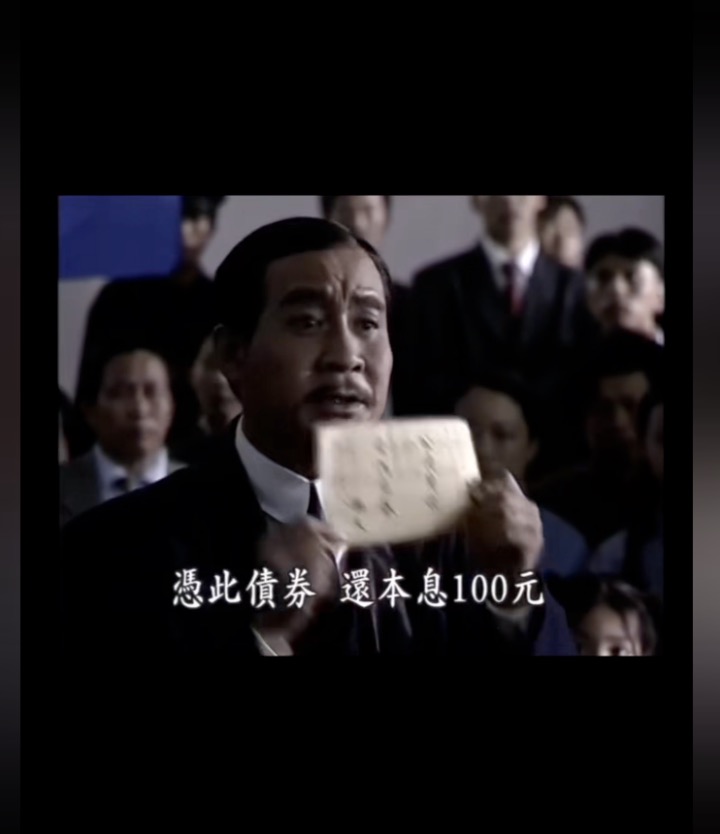

記得在電影《辛亥革命》裡,孫中山先生舉著一張10元的債券:“待革命成功,這張債券可兌換100元”。

叄

回到當下。

我們生活在經濟穩定的國家,法幣是可以被信賴的。但這,遠不代表整個世界的金融體系都像我們所生活的社會這樣穩定:阿根廷新任總統上臺第一件事就宣佈取消了阿根廷的法幣體系——反正阿根廷國內也沒人信任政府發行的法幣何必多此一舉。土耳其2023年通脹率達+127%,相對應的,其國民眾數字貨幣擁有率高達52%。尤其在第三世界國家,最近幾年信息技術基礎設施逐步完善過程中,其傳統法幣移動端支付和數字貨幣支付手段幾乎是同時發展。相比之下,就像在2010年前後,中國信息技術蓬勃發展期,跳過了POS機和銀行卡刷卡支付的1.0時代直接進入移動端支付的2.0時代,第三世界國家最近幾年開始發展,3.0時代的數字貨幣支付直接替代了2.0時代移動端支付手段,從而使得數字貨幣支付成為日常支付中司空見慣的場景。

這裡講到一個有意思的爭論,比特幣沒有控制者,如果作為一種貨幣或者“通貨”無法實現法幣的政府宏觀調控職能。實際上美元也是企業發行的,所以所謂的政府宏觀調控都要讓位於背後的利益集團,資本力量才是世界運行的推手。非要說法幣有宏觀調控,那麼比特幣挖礦的利益集團們就是最大的調控者。

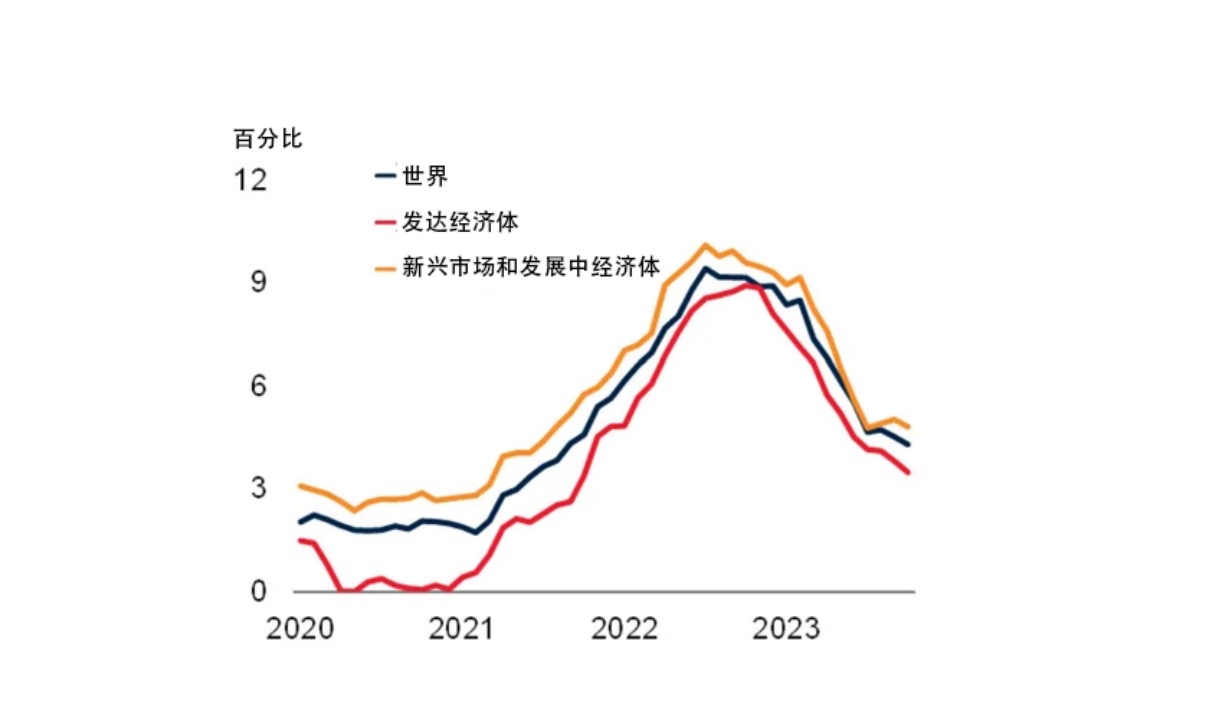

近幾年各大經濟體通貨膨脹率變化

近幾年阿根廷通貨膨脹率變化

從微觀角度來看,隨著資金流動速度的加快,科技和金融週期變得越來越短。在經濟反脆弱性較弱的環境下,傳統股權市場需要8-10年的鎖定期,這種長期投資的特點令許多人對流動性問題產生擔憂。而幣權提供了提前變現的可能性,不僅能夠吸引更多散戶資金進入,還為早期投資者提供了更靈活的退出預期。

在傳統股權市場中,天使輪或早期投資者通常在企業成立後的5年左右,即企業已進入較為成熟的發展階段但距離IPO或被併購尚有時日時(通常為8-10年),尋求通過股權轉讓或企業回購實現部分退出。這種模式可以有效緩解投資的時間成本,但與幣權相比,其流動性顯然更為受限。

幣權模式的吸引力在於,它通過代幣發行或流通的方式,讓早期投資人能夠更早實現資金回籠,同時吸引更廣泛的市場參與者,這種靈活性可能會對傳統股權市場的格局產生深遠影響。這方面可以參考,《加密資本論四部曲之二(下):沒有硝煙的戰場——VC還是token fund?》。

另一個方面,全球大部分主權國家的金融市場是極其碎片化、缺乏流動性的,而crypto天生的全球金融特點極大的吸引了這批資金,包括韓國、阿根廷、俄羅斯等。而越南為主的東南亞部分國家的股市發展無法跟上其中產階級財富積累速度,更是讓這些新興階級對於金融市場的參與直接跳過了本土金融市場的階段而向crypto完成過渡。在全球數字貨幣合規化、與主流金融市場融合的背景下,這些國家的民間資產的投資需求無法被羸弱的本土金融基礎設施所滿足——韓國股市主板市場(KOSPI)和創業板市場(KOSDAQ)加在一起有2500多家上市公司,但80%的公司市值只有不到1億美元,每天交易量更是可以忽略不計。而吸納了全球散戶資金的數字貨幣市場,擁有最為充足的流動性,成為了他們最好參與投資的標的。

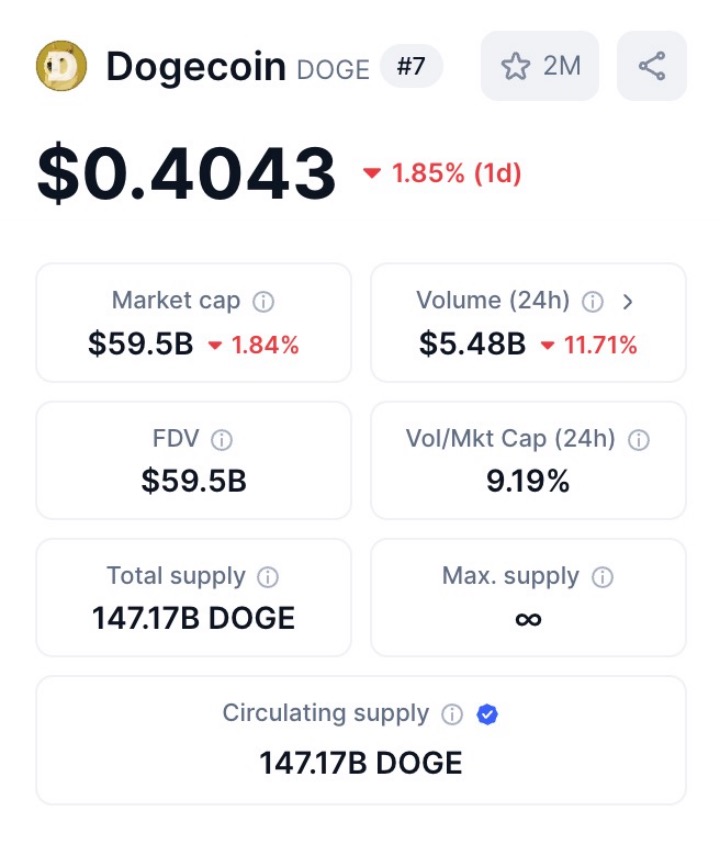

Doge當前市值和交易量

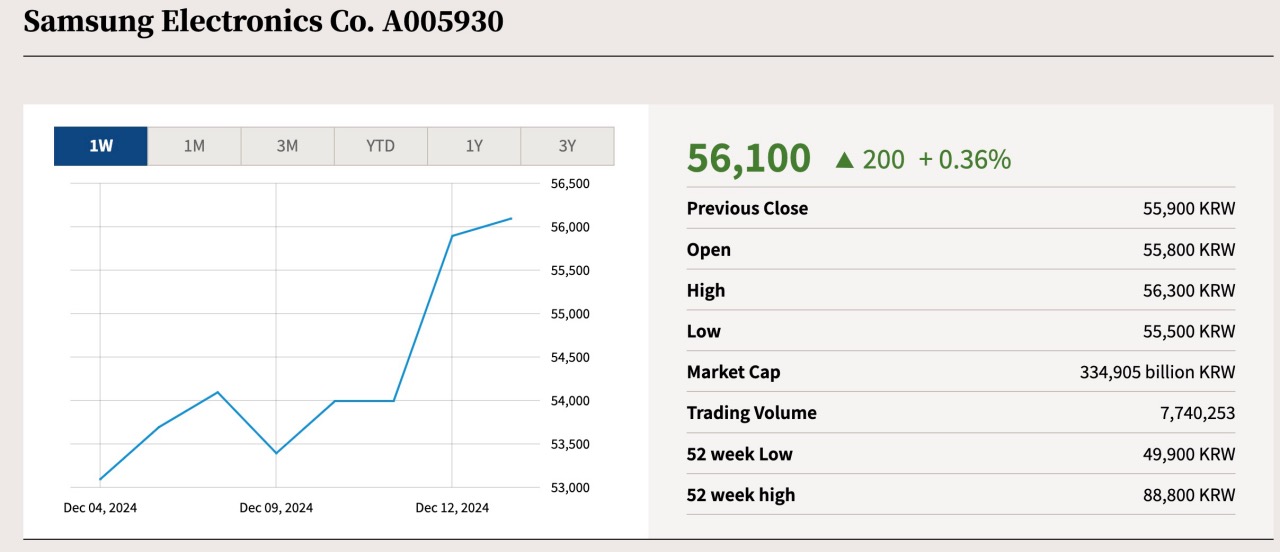

三星當前市值和交易量

注:從圖中可以看到,Doge當前市值約為 60B 美元,三星市值約為 234B 美元,是 Doge 市值的4倍左右。但是 24h交易量 Doge 達到了 5.5B,是三星的數萬倍。

而在全球數字貨幣市場的戰略要地——美國,2025年很可能會迎來全新的加密貨幣法律體系變革,最重要的兩條法案——FIT21和DAMS,會影響幣圈未來的命運。這兩項由商品期貨交易委員會(CFTC)而非證券交易委員會(SEC)監管的區塊鏈法案,核心在於將代幣發行(發幣)視為商品交易,而非證券發行,從而歸CFTC管理。考慮到這兩項法案是由共和黨提出的,而目前的SEC主席加里·根斯勒(Gary Gensler)代表民主黨立場,法案面臨較大阻力。然而,在特朗普再次當選總統的情況下,因共和黨掌握主導權,法案通過的可能性顯著增加。

解釋一下這個法案,通俗的說,就是發幣被當做商品,由CFTC監管從而合法化,這可以極大促進發幣融資的積極性。企業能夠合法合規地通過發幣進行融資,吸引更多資本流入幣圈。以及,有了長期合規發展的穩定渠道,會有更多的人長期堅定的在賺了錢後,依然從事這個行業。最重要的是,美國率先推出這個法案後,將正式揭開全球領域數字貨幣金融市場、區塊鏈科技市場,國家之間的競爭,“搶項目”、“搶人才”,在完全全球化自由流動的幣圈中,未來可能會進一步發生。如果美國政策更友好,甚至,發幣不再是個灰色產業而是倍兒有面子的金融創新,常住在新加坡、瑞士等現在相對crypto friendly國家的創始人們,很快就會發生一次大遷徙。

肆

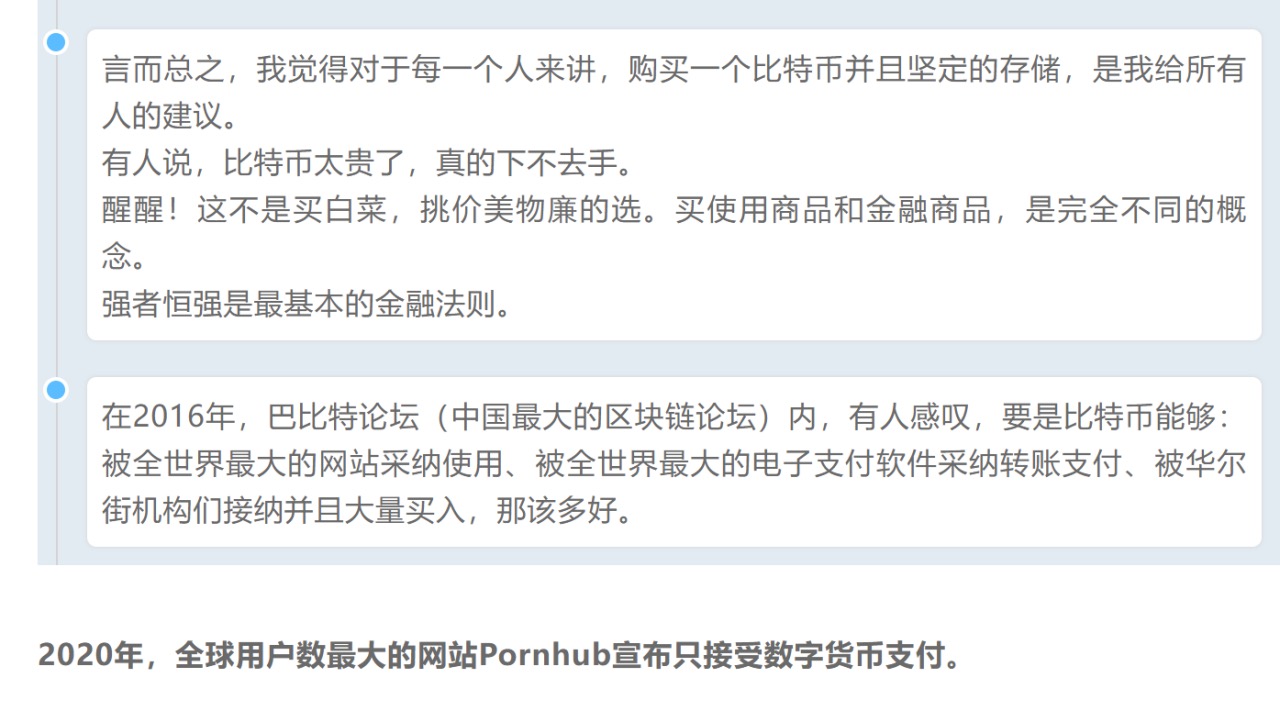

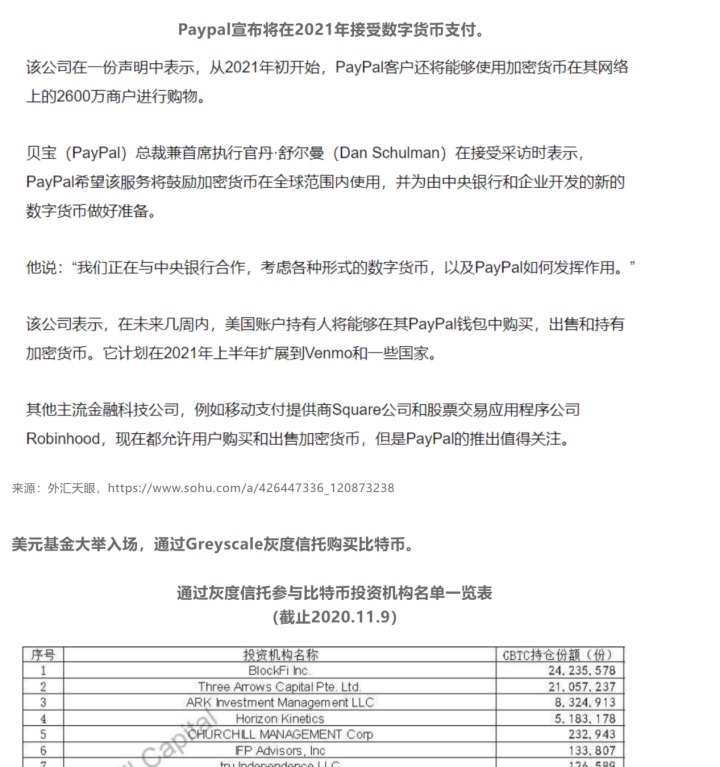

回想起2016年,那個全世界crypto種類可以掰著指頭數出來,BTC就像遊戲幣一樣,可以用RMB直接打進交易所“充值購買”的年代,我們那一代幣圈原住民,對於未來的希冀。(具體參考《“2021的數字貨幣,我們該如何投資?”四部曲之一》文末)

那也是我的夢想。

原本我的設想是,這些目標要用8-10年去實現。

但是,我們只用了四年。

也就在那個時候,我有了新的夢想——既然比特幣作為貨幣資產已經被主流社會慢慢接受,那麼,其他數字貨幣,或者說token,除了數字股權以外,也要起到數字商品的作用,從而在人類未來的數字世界裡,除了金融價值以外,也要產生utility,才能讓人類更好跨入數字世界。

哦對,這個東西,後來大家給它取了新的名字——NFT。

“元宇宙時代的數字商品”,這是我對NFT未來終局的定義,也是真正實現“互聯網時代商品”的Web3化,數字化,從而mass adoption的最重要一環。

正因此,我在2021年初就堅決build NFT行業。在《通向未來之路——Web3五部曲》系列文章中,有著我對它未來的描述。

伍

當然,最直觀能吸引人,或者說,哪怕讓更多的人願意讀我寫的文章,自然還是要靠BTC的漲幅。

該說重點了。有必要提一下我對BTC行情的預測:BTC這輪的頂點,出現在2025年年底,合理區間應在16-22萬美金之間,而這以後,2026年,建議大家空倉,休養生息。

在我2019年1月1日所著論文《礦工市場均衡下的比特幣估值模型—基於衍生品定價理論》中,提到了2018-2021這四年週期的底部,

以及2022年我所提到的,2022-2025這四年週期的底部。

從當前視角來看,整個幣圈正處於一個關鍵的十字路口。今天的數字貨幣行業就像世紀之交的互聯網行業,未來1到2年的窗口期內,泡沫破裂已經不遠了。隨著美國FIT21等crypto-friendly的法律通過,對於幣權這類資產的合規監管完成,大量曾經缺乏對crypto瞭解,甚至對此完全嗤之以鼻的,非常傳統的老錢會開始接受BTC,並且進行1%-10%級別的配置。但是,在這之後,如果區塊鏈和數字貨幣不能和傳統產業逐漸結合,真正迎來“區塊鏈+產業”的變革,就像當年互聯網行業和消費、社交、媒體等結合並且變革它們一樣,我實在是看不到會有什麼新入資金,這個行業還有什麼理由再出現令人驚歎的增長機會。2020年的defi,2021年的NFT和metaverse,這些都是正確的方向,也在當時掀起了一波創新。而整個2024年,BTC屢創新高,但區塊鏈整個產業卻沒有完全沒有足夠可談的創新,市場只是充斥了更多的meme和Layer1&2&3,而沒有新的“商業概念創新”。而且,在我目力所及的2025年,整個行業的氛圍決定了,我對出現里程碑式的“商業概念創新”,持悲觀態度。

水漲船高,現在大水漫灌,小木筏比比皆是,百舸爭流,船伕們都在比誰劃的更快,甚至嘲笑起了那些笨重的、機器動力的鐵船。但等大浪褪去後,木船都會擱淺,只有保持恆久的機器動力,才能駛出港口,迎來大海。

甚至,做個有意思的預測,幣圈泡沫到達頂峰的標誌,將是巴菲特,全球這個最大的比特幣反對者,開始改口,甚至參與行業中來。革命的階段性勝利,往往就是危機潛伏最大的時刻。

可以把現在的幣圈比作1999年的互聯網時代。在經歷一波走向正軌的快速井噴後,數字貨幣行業,從2025年末開始,可能會因巨大的泡沫而迎來劇烈調整。回顧歷史,互聯網行業在1995年12月迎來了Netscape的首次公開募股(IPO),隨後1996年4月雅虎上市引發了市場的熱潮。2000年3月10日,納斯達克指數觸及歷史巔峰的5408.6點。然而,隨後泡沫迅速破裂,到2001年市場進入寒冬期。儘管廣義的寒冬期持續至2004年,但真正的低點是在2002年10月,納斯達克指數幾近跌破1000點,從金融角度標誌著行業的最低谷。

2020年MicroStrategy通過購買BTC,成功帶動公司股票增值,首次實現了具有顯著意義的股幣聯動效應。而到了2021年2月,特斯拉宣佈購入比特幣,這一舉動則成為巨頭正式入場的標誌性事件。這些歷史時刻,不禁讓人聯想到區塊鏈行業的“1995-1996年”——互聯網大潮初起之時。

展望未來,我認為2025年底,比特幣的價格可能會迎來一個長期階段性的頂點,但在2027年初,它或許會觸及新的低谷。而一旦FIT21法案得以通過,可能會開啟全民發幣的浪潮,就如同當年的“.com”時代一般空前盛況。

如果代幣融資的門檻降至幾乎為零,甚至普通人都能像高中生輕鬆學會製作一個網站那樣發行自己的代幣,那麼市場上的有限資本將被蜂擁而至的各種Token迅速稀釋。這樣的環境下,最後一波屬於代幣發行者的“狂暴大牛市”可能不會持續超過三個月。隨後,由於市場供需失衡和資本枯竭,行業不可避免地將迎來一場全面的崩盤。

但是,在這之前,未來的12個月,我們依然有BTC接近2倍的beta潛在漲幅,和對普通人來說,因為全球流動性聚集,無數多極短時間內“百倍千倍”的早期幣種機會——為什麼不去參與呢?

以及,回看當年波起雲湧,也被眾多媒體詬病“泡沫”的互聯網行業。今天,納斯達克指數突破了20000點大關。回過頭看,2000年的它,當時看似山峰,現在,不過是一個小山包罷了。就算在2000年躬身入局互聯網行業,堅持到今天,依然幾乎是最正確的選擇。

BTC呢,一個又一個的小山包吧。

距離我買的第一個BTC,2016年3月7日,已經過去3202天了。

我還記得,我按動鼠標那一刻的價格,顯示是2807RMB,就是不到400美金。

很多人問過我,你覺得BTC最高到底能漲到多少?

這個問題沒有意義。黃金價格,這些日子,這些年,也在不斷創下新高。

有意義的問題是,BTC的價格在某個時間點之前,最高能漲到多少?

拭目以待。

The best is yet to come.

2024年12月12日