撰文:陀螺財經

上一週的市場,跌宕起伏。

政策面上一切欣欣向榮,降息預期增強,特朗普示好仍在持續。但消息面,就是有人歡喜有人憂。先是谷歌量子計算機引發恐慌,再是微軟投票否決比特幣投資提案,短暫的給市場 FOMO 降了一下溫,主流貨幣插針,山寨幣迎來重挫;但另一方面,MicroStrategy 在上週末成功納入納斯達克 100 指數,又給市場再度添了一把火。

從目前來看,在 12 月降息將至的背景下,市場情緒仍然高漲,價格支撐帶正逐漸抬升。但僅從科技企業而言,對於比特幣的路徑分化還在繼續。

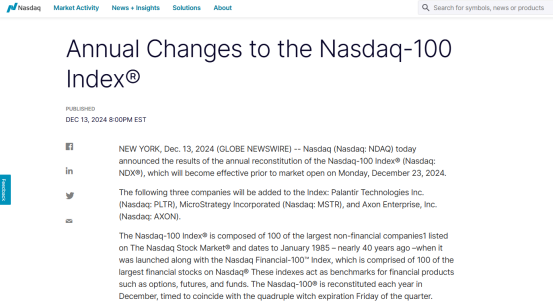

12 月 14 日,據納斯達克官方顯示,MicroStrategy(MSTR) 已正式被納入納斯達克 100 指數,以超過 980 億美元的市值成為納斯達克 100 指數中第 40 大公司。同時添加的企業還有數據分析公司 Palantir Technologies、泰瑟槍製造商 Axon Enterprise,而基因測序設備商 Illumina、AI 服務器製造商 Super Micro Computer 和疫苗製造商 Moderna 則被移除,新指數將於 12 月 23 日市場開盤前生效。

實際上,在正式公佈的幾天之前,Crypto Briefing 就對該消息進行了報道,後續還引發了 Polymarket 上對於指數能否正式納入的投票。正是由於此,在本消息確認之初,市場並未顯著上漲,反而因為賣消息導致主流貨幣略有震盪。

但時間來到今日,配合大概率降息的基本面,市場不出意外的開始拉漲,比特幣短時突破 10600,再創新高,而以太坊也衝破 4000 美元,加密板塊更是全線上漲,RWA 板塊領漲 7.23%,沉寂已久的 NFT 板塊也上升 7.06%。

納斯達克 100 指數為何有如此大的魅力? 從介紹來看,納斯達克 100 指數成立於 1985 年,已然具有悠久的歷史,是納斯達克交易所基於所內的上市公司選取的市值與影響力最大的 100 只股票,股票集中在科技、消費、醫療、工業和通訊等行業,以科技股為主。與標普 500、納斯達克綜合指數不同的是,納斯達克 100 指數只選取非金融類企業,成分股中沒有金融機構。

目前,該指數已然覆蓋了眾多耳熟能詳的知名科技企業,例如蘋果、微軟、谷歌、亞馬遜、特斯拉、Meta、英偉達、英特爾。從表現而言,相比於標普 500 指數,納斯達克 100 指數近 10 年的漲幅要高出一倍,具備顯著的高收益、高波動特徵,今年,受科技板塊上揚影響,納斯達克 100 指數上漲超過 30%。

發展至今,已然有諸多的大型投資者對該指數青睞有加,值得注意的是 Invesco QQQ 信託基金,納斯達克 100 指數是該基金的追蹤基礎,該基金規模已達到 3200 億美元。而根據彭博分析師 James Seyffart 的報告,全球約有 4510 億美元的 ETF 直接跟蹤納斯達克 100 指數,當指數再刷新時,全球 ETF 將至少買入 220 億美元,購買 19 只不同的股票,按此標準,約有 21 億美元的新資金會湧入 MicroStrategy。

可以看出,納斯達克 100 指數雖不如標普 500 等綜指如雷貫耳,但在傳統金融世界仍具有較高的知名度與認可度,而 MicroStrategy 作為首個被納入指數的加密成分股,無疑反映出加密領域持續增長的影響力,不僅拓寬了投資者渠道,也標誌著加密企業進入傳統金融世界的分水嶺。不論是對個股還是對加密板塊,股指的納入都有著深遠的意義。

至於為何能被納入指數,原因就相當直接,市值壓倒一切。納斯達克 100 指數的納入機制相對寬鬆,包括市值排名位列前 100、股票的平均日交易量必須至少為 200000 股等,但對盈利能力無明確規定。

從 MicroStrategy 本身而言,自 2020 年開始購買比特幣以來,在激進加密支持者創始人 Michael Saylor 的推動下,其已然成為加密企業在華爾街的明星代表。從商業模式而言,最初以 BI 軟件起家的 MicroStrategy 現在的業務重心完全圍繞比特幣,公司的估值模型依賴於市值溢價率,通過股本稀釋融資來增厚 BTC 持倉量,提升每股 BTC 持倉,從而推高公司市值。簡單而言,即通過設計股權與比特幣之間的分配比例,憑藉債券和賣股來購買比特幣,再通過比特幣增值實現資本運轉。

今年以來,MicroStrategy 發行了超過 60 億美元的可轉換票據以籌錢買幣,截至 2024 年 12 月 8 日,MicroStrategy 以約 256 億美元的價格收購 423,650 枚 BTC,價格約為每枚比特幣 60324 美元,成為了全球持有比特幣最多的上市企業。

在比特幣價值上漲現實背景下,MicroStrategy 也隨之一路飛昇,僅僅今年股價就上漲超過 500%,最高飆升至 543 美元,成交量更是驚人,單日交易量甚至一度超過超越英偉達和特斯拉兩大如日中天的科技企業,目前,MicroStrategy 市值接近 980 億美元,躋身美國上市公司市值前 100。

狂飆的收益在市場掀起軒然大波,知名做空機構香櫞都瞄準了該機構,認為其股價溢價已然過高,但MicroStrategy仍然在市場點燃策略跟隨熱潮。今年,比特幣礦企 Marathon Digital、Riot Platforms、Core Scientific、Terawulf 和 Bitdeer 等均效仿 MicroStrategy 通過類似可轉債融資購入比特幣。

在此背景下,影響力大、賺錢效應強悍、高估值高市值的 MicroStrategy 被納入 100 指數也無可厚非。而隨著對傳統投資者敞口的增加,其股價仍有進一步上漲的可能,這也意味著其有更多的資本購買比特幣,就在 12 月 13 日,創始人還發圖暗示將購買更多的比特幣。

值得注意的是,納入指數也讓這家企業引來了更多的爭議。例如納斯達克明確要求需要非金融企業,而 MicroStrategy 雖然頂著科技企業的名頭,但內裡完全是囤幣炒幣的比特幣投資企業,或者說更類似於比特幣 ETF,創始人甚至揚言稱 MicroStrategy 將成為「比特幣銀行」。

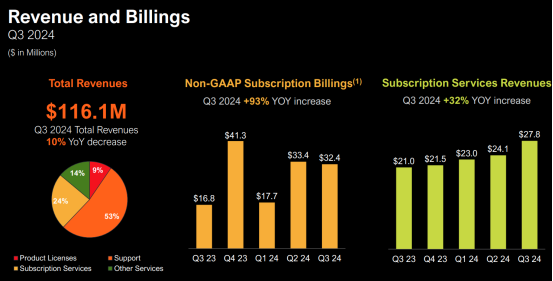

對此,RIA Advisors 的投資組合經理 Michael Lebowitz 就直言,「這本質上是一家沒有比特幣就會死的企業。」財報也確實如此顯示,根據其 Q3 財報,2024 財年前三財季累計收入 3.43 億美元,去年同期累計收入為 3.72 億美元,同比減少 7.81%,在 2024 財年前三財季累計淨虧損 4.96 億美元。而從軟件業務來看,Q3 軟件業務總收入僅為 1.161 億美元,同比下降 10.3%。

但積極的是,FASB 公允價值會計規則今日正式生效,在新會計規則下,企業可以按照增值總價格計入比特幣,而非購入價格,給了諸如 MicroStrategy 等加密企業更多的操作空間。可以預見,在明年 2 月的財報季,絕大部分加密企業都將擁有更為亮眼的業績表現。

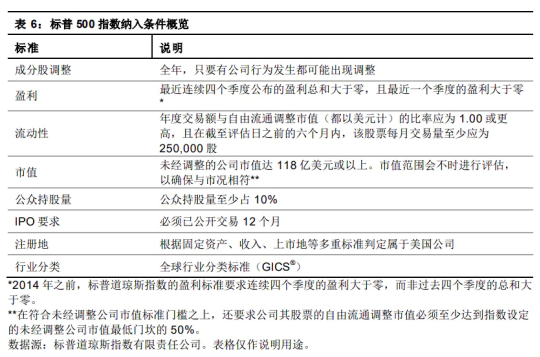

質疑雖在,但市場的期盼也更遠。由於公司性質問題,MicroStrategy 的 100 指數之旅或許不會長遠。彭博分析師 James Seyffart 表示,ICB 可能會選擇在 3 月份的下一次變更期間將 MicroStrategy 重新歸類為金融股。但在納斯達克的小目標完成後,更為廣譜性的標普 500 成為了市場希望 MicroStrategy 邁進的下一個里程碑。標普 500 在公司屬性上更為寬容,對盈利能力卻設置了更高的門檻,要求最近連續四個季度盈利總和大於零,儘管與 MicroStrategy 存在背離,但在新政府與新會計準則的基礎下,市場仍抱有一定希望。

這廂解決了高溢價問題,那廂的微軟卻給了市場倒了一潑冷水。

在 MicroStrategy 傳出指數納入之前,12 月 11 日,微軟針對「將比特幣納入公司資產負債表」這一提案做出了最終投票。與此前預測的類似,儘管Michael Saylor用三分鐘的激動人心的演講試圖說服微軟股東支持這一決定,但專家仍認為不能保證投資加密貨幣會提高投資組合的回報,最終正如董事會在此前的態度,微軟副總法律顧問 Keith Dolliver 在股東大會的網絡直播中表示提案被正式否決。

基於這一案例,亞馬遜在 4 月的類似提案也大概率會被否決。受此影響,比特幣在當時一度跌破了 9.5 萬美元。實際上,老生常談的是,對於手握鉅額現金的知名的科技巨頭而言,波動性是需要考慮的關鍵環節。多數科技巨頭在投資時會採取保守穩健的財務策略,而非追求波動劇烈的風險收益。相比於此類收益,戰略收購與持續研發投入顯然更符合科技巨頭的長期價值觀。此外,科技巨頭更注重社會效應,而比特幣等加密資產帶來的高額能源損耗卻恰好與巨頭鼓吹的綠色理念相悖,甚至會帶來一定的監管風險,這也是巨頭企業不願嘗試的原因之一。

無法否認的是,科技企業持有比特幣已然成為一種潮流。根據 DL news 的數據,迄今為止,約有 144 家公司在資產負債表上持有比特幣。但縱觀科技企業對於比特幣的態度,卻呈現出明顯的分化,主要分成三條路徑,一是激進型代表 MicroStrategy,直接圍繞比特幣建立業務,效仿者也多為加密企業;一類是保守型巨頭諸如微軟、亞馬遜,追求穩健安全,持觀望態度,不會輕易涉足;還有一類則位於中間地帶,選擇持有比特幣,均以主營業務為核心,但態度細分亦有不同,或是將比特幣視為資產配置的一環,例如馬斯克領導的特斯拉、SpaceX,特斯里現已持有比特幣9720 枚,又或是為業務配合影響炒作,此類型以業務增長受限的企業為主。

但從目前而言,科技企業的態度分化並不會影響到市場的激昂情緒,雖然巨頭保持審慎,但其他追求收益的其他企業顯然不會放慢角度,畢竟比特幣策略簡單易施行,且還能獲得難得的增長收益。廣義上來看,在特朗普領導的加密支持政府任期內,在美股市場,比特幣大概率將擁有與 AI 比肩的炒作潛力,代表著新的增值方向,無論出於品牌營銷還是為了資產配置,又或是為穩定股價,在可能出現的增長螺旋下,眾多企業,尤其是主營業務遭遇瓶頸的上市企業,不會輕易將其放棄。因此,隨著加密主流化的演進,企業佈局只會日益增多,即便不是巨頭,也仍然代表著廣泛龐大的現金流。

另一方面,特朗普效應也還在持續。12 月 15 日,特朗普在採訪中再次表示會建立類似於石油儲備的比特幣戰略儲備,並將在「加密貨幣領域做出一些偉大的事情」。與預期相符,在政策面的強力支持下,加密市場的看漲仍然會相當強勁。市場已經給出了投票,比特幣持有者的密集價格帶正從 9.5 萬美元向著 10.05 萬美元抬升。