來源:FT中文網

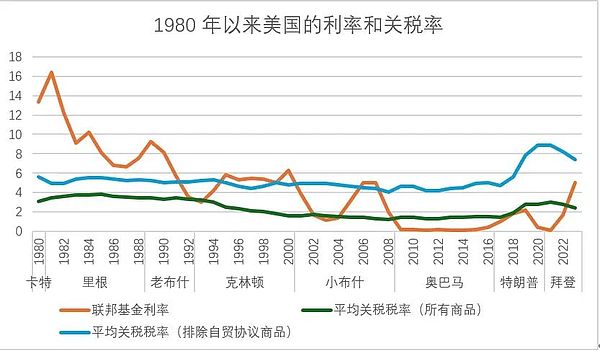

特朗普自從當選總統以後,就行禮如儀再次宣稱要祭出關稅大棒,解決“搶了美國人工作”的貿易赤字問題;而不少美國政界人士也行禮如儀,表示關稅只會帶來通貨膨脹。

美國的貿易赤字問題也不是一天兩天了,歷任總統的解決方案也多有不同。經濟學理論告訴我們,要想降低進口、提振出口,減少貿易赤字,最好的方法往往是貶值貨幣——這會使得以本國貨幣計算的進口商品和服務價格上漲,以外幣計算的出口商品和服務價格下降,從而抑制進口,鼓勵出口。

美國曆任總統多如理論所言,將貶值美元視為解決貿易赤字問題的不二法門——這個故事早在里根總統時代就已經上演了。在80年代,當里根首次當選總統時,美國經濟正遭受嚴重的通貨膨脹。為了緩解通貨膨脹,里根支持美聯儲主席沃爾克兩位數利率大幅度加息回收貨幣的計劃,並通過減稅降低中小企業負擔。

大幅度加息雖然降低了通貨膨脹,但也使得美元大幅度升值。1981年1月里根剛上任的時候,1美元可以換到200多日元;到1982年11月加息政策的最高點時,1美元已經可以換到270多日元了。儘管加息政策在1983年結束,但直到1985年1月,即里根總統第一個任期結束時,美元對日元的匯率仍然維持在260多日元的高位。

國內高利息使得美國製造業揹負了沉重的資金成本,競爭力大受影響;國際大幅升值又使得以汽車為代表的西歐和日本製造業在美國攻城略地。兩者結合之下,美國的汽車等製造業被打得一敗塗地,工人的憤怒情緒甚囂塵上。1982年,這種憤怒情緒最終以一場慘劇達到了最高點——1982年6月,居住在底特律的美籍華人陳果仁被兩名失業汽車工人毆打,不治身亡。

在第一個任期內修理了通貨膨脹問題的里根,第二個任期內要修理貿易赤字問題了。因此,1985年裡根第二個任期剛開始,美國在應對日本、德國、法國等國對美出口的順差時,祭出《廣場協議》讓日元、英鎊、法郎和德國馬克對美元大幅度升值,大大刺激了美國對歐出口,算是救了美國產業一命。

自此,調節利率這一招就被美國政府頻繁使用,建立起了“低利率、低匯率、低關稅”的業務模式。由於聯邦基金利率低,國債對應的利息開支就低,從而得以控制政府支出;而得到控制的政府支出又使得政府得以減稅,從而降低企業負擔。另一方面,政府得以舉債興建基礎設施,同時低利率降低了美元匯率,從而促進出口,抑制進口,總體而言刺激了國內需求。兩者結合,雙管齊下,製造業企業的處境就得到了一定的改善。

有謂地球二十年是一輪迴。二十年間,中國經濟高速發展,逐漸在製造業上取代日德法英的地位。人民幣自然也概莫能外——2005年開始,人民幣對美元的匯率就一路升值,從2005年的8.3穩步隨著美元降息和人民幣匯改,一路升值到2013年的6.3。人民幣對美元的大升值,大大改善了美國的貿易逆差:一方面,中國人開始赴美旅遊、留學,服務貿易出口成為了美國對華“出口”的重要商品之一。

但是,特朗普上任以後發現了一個問題。里根和奧巴馬時代為了緩解貿易赤字的美元貶值手段,事實上造成了美國各州之間的發展不均衡。例如,美元貶值而發展起來的入境遊,受惠的自然是景點比較多、旅遊業本來就比較發達的州;赴美留學,受惠的就是教育發達的州;採購農產品,受惠的是中西部農業州。結果最後發現,中西部“鐵鏽州”的汽車等工業產品,反而很難從中獲益。

至於製造業為什麼爛泥扶不上牆,朽木不可雕也,這和美國產業的加拉帕戈斯化密切相關。降低匯率利好的是國際發展,但是國際發展首先需要產業自身具備國際化的能力。而加拉帕戈斯化正好形容的就是產品在貿易保護主義的背景下,在國際上毫無競爭力的情況。

我們較為熟悉的是日本社會的加拉帕戈斯化,但是美國也存在著類似的問題。例如,美國本土的汽車產業已經早就在針對小型卡車的貿易保護政策下,放棄了轎車行業,而是從事起了小型商用車的生產。但是,美國的“小型”商用車,對於歐洲、日本或者中國而言,還是太大了——美國最小的皮卡往往也是五米五長,兩米寬,但是地狹人稠的歐洲、日本和中國東部,採用的往往是四米五長,一米六寬的車輛。這樣的背景下,美國的汽車產業早已加拉帕戈斯化,變成了只能滿足國內市場,國外市場隨緣銷售的定製產品。

但是,據守國內並不代表就能免於國外競爭——哪怕是加拉帕格斯化市場,外國競爭者也能通過模仿生存發展。例如,即使是在美國傳統的“皮卡”產業,日本企業也開發出了豐田Tacoma這樣的產品,挑戰美國企業的地位;至於在其他領域,來自中國企業的競爭更是數不勝數,毋庸多言。

同時,即使在需求上加拉帕戈斯化,在原材料供應鏈上往往還是全球化的。哪怕是皮卡這樣“本土生產”的產品,產業當中往往還是有大量的外國零部件。在這樣的背景下,匯率政策會出現顯著的問題——美元貶值之下,依賴外國供應而沒有本國上游產業支持的產業,成本自然也會水漲船高。

在這樣的背景下,匯率政策並沒有起到作用。特朗普團隊因此只能轉向關稅壁壘——與大水漫灌,一體均沾的匯率不同,在特朗普為代表的美國政客看來,關稅可以針對最終商品“定點打擊”,而不會影響零件進口。

但是地球上哪裡有這麼好的事情,出來混遲早是要還的。作為貿易保護政策的關稅,其本質就是把進口商品的價格抬到和國產商品一致——畢竟如果外國貿易者降價了,帶上關稅的價格還比國產商品低,那大家還是不會去購買國產商品。同時,對於國產商品製造商而言,加了關稅以後,最好的博弈策略其實是維持既有產能:一旦擴張產能,市場佔有率上升,就會被政府認為問題已經解決,反而會停止或削減關稅補助。

在“面向政府做生意”的邏輯下,國產商品製造商與其改進產品,提高產品競爭力,不如直接向上管理,先給國產商品加價,再哭窮遊說政府加關稅,從而賺取關稅漲價帶來的額外利潤空間好過。

因此,政策就在“加關稅-進口商品價格提高-國產商品漲價-市場佔有率先上升再下降-遊說政府進一步提高關稅”的“左腳踩右腳”邏輯之下不斷加碼,最終導致社會商品價格普遍上漲。這就造成了“關稅型通貨膨脹”這一世間罕見的奇觀——所加的關稅統統加到了消費者頭上。

為了降低通貨膨脹,美聯儲會相應祭出高利率政策,試圖通過回收貨幣緩解通貨膨脹。早在奧巴馬政權末期,利率就開始上升;而特朗普政權期間,利率更是一直漲到了2019年。要不是疫情,估計利率還要漲。

但是,高利率政策有一個大問題——實體經濟的利潤率沒有那麼高。

正常來講,要改善國內選民作為產業工人的處境,積極引進外資,鼓勵境內資本直接投資。更多投資增加了當地工廠和“老闆”的供給,從而使得產業工人在和老闆的博弈中取得優勢,工人的處境也就得以改善。這是世界任何國家都經歷過的——哪怕在美國,港口工人也因為港口貿易的擴張而吃上了實實在在的紅利。

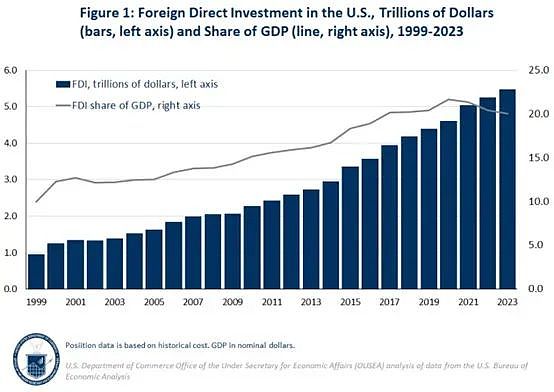

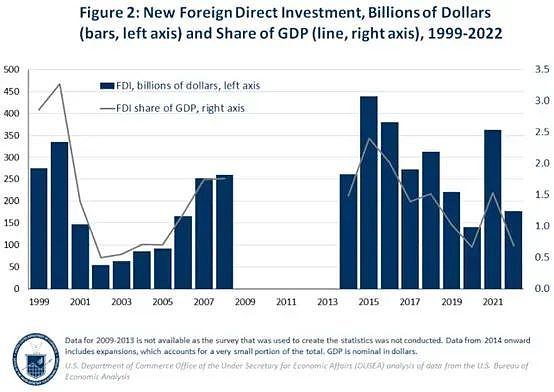

但是美國現在的情況完全是反著來:高利息政策極大打擊了投資美國製造業的意願。因此,單以外國資金為例,儘管美國FDI一路狂飆,但是投資入美的資金都是間接投資(例如證券投資),真正落到製造業的直接投資,反而在逐年走低。外國資金已經如此,國內資金更加毋庸諱言。由於製造業直接投資少了,公司數量沒有增加,工人的議價權和處境也就很難得到改善。

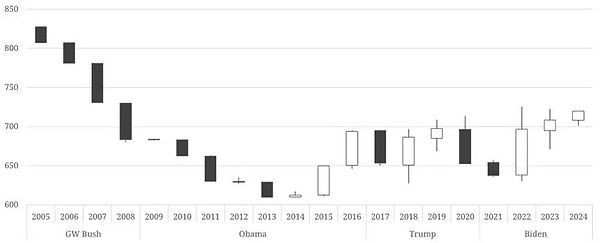

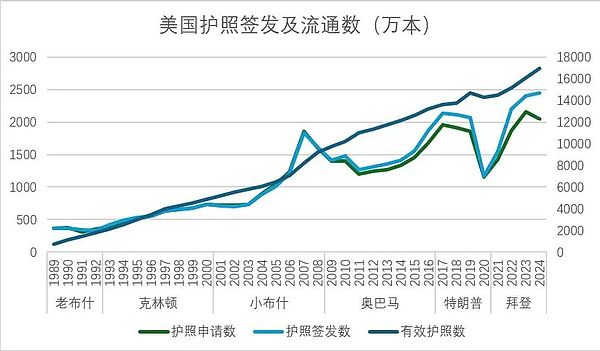

同時,高昂的美元匯率和國內嚴峻的通貨膨脹,使得美國人開始往外跑,在外面消費了。我們常聽新聞上提到香港人北上深圳消費,很大程度就是因為港元和美元掛鉤,對人民幣升值,加上香港百物騰貴的緣故。美國作為本尊當然不遑多讓:如果查看簽發的美國護照的本數,就可以看到美國人對出境旅遊的熱情隨著2015年的美元加息是一路直飆,如今2024年一年已經要簽發2500萬本美國護照了。

同時,美元加息帶來的美元升值,很大程度上抵消了關稅“給外國產品漲價”的效果,使得關稅政策並沒有落到實處。雖然美國政客之前沒少說中國“匯率操縱國”,但實際上,即使不從中國進口,商品也會從其他國家進口(甚至說大家此前所知的“越南過一過”和“墨西哥過一過”),美國製造商並沒有因為關稅受益,相反還蒙受了利率上升帶來的高資金成本和匯率上升帶來的需求外流。

同時,美元加息帶來的美元升值,很大程度上抵消了關稅“給外國產品漲價”的效果,使得關稅政策並沒有落到實處。雖然美國政客之前沒少說中國“匯率操縱國”,但實際上,即使不從中國進口,商品也會從其他國家進口(甚至說大家此前所知的“越南過一過”和“墨西哥過一過”),美國製造商並沒有因為關稅受益,相反還蒙受了利率上升帶來的高資金成本和匯率上升帶來的需求外流。

回過頭來看,這就成了世界罕見的奇觀——高關稅、高通脹、高利息、高匯率,如上四個因素能夠共存於一國,實在是令人嘖嘖稱奇,大開眼界。箇中受惠者,大概只有那些靠存款生存的富人了吧。