在過去的兩年多時間裡,我一直在幫助風險投資公司(VCs)尋找投資機會,併為初創公司提供融資支持。從2023年初開始,我正式開始構建關於風險投資和初創公司融資的數據庫。最初,這只是一個個人管理工具,不需要深入分析,因為與初創公司和風險投資公司實時互動已經讓我對市場有了較好的瞭解。

然而,經過2024年對超過1000家初創公司的審查後,我認為我已經收集到了有意義的數據。隨著Notion最近在數據可視化方面通過圖表的升級,回顧這一年,看看我的數據庫能給出什麼樣的洞察,無疑是最好的方式!

熱門領域

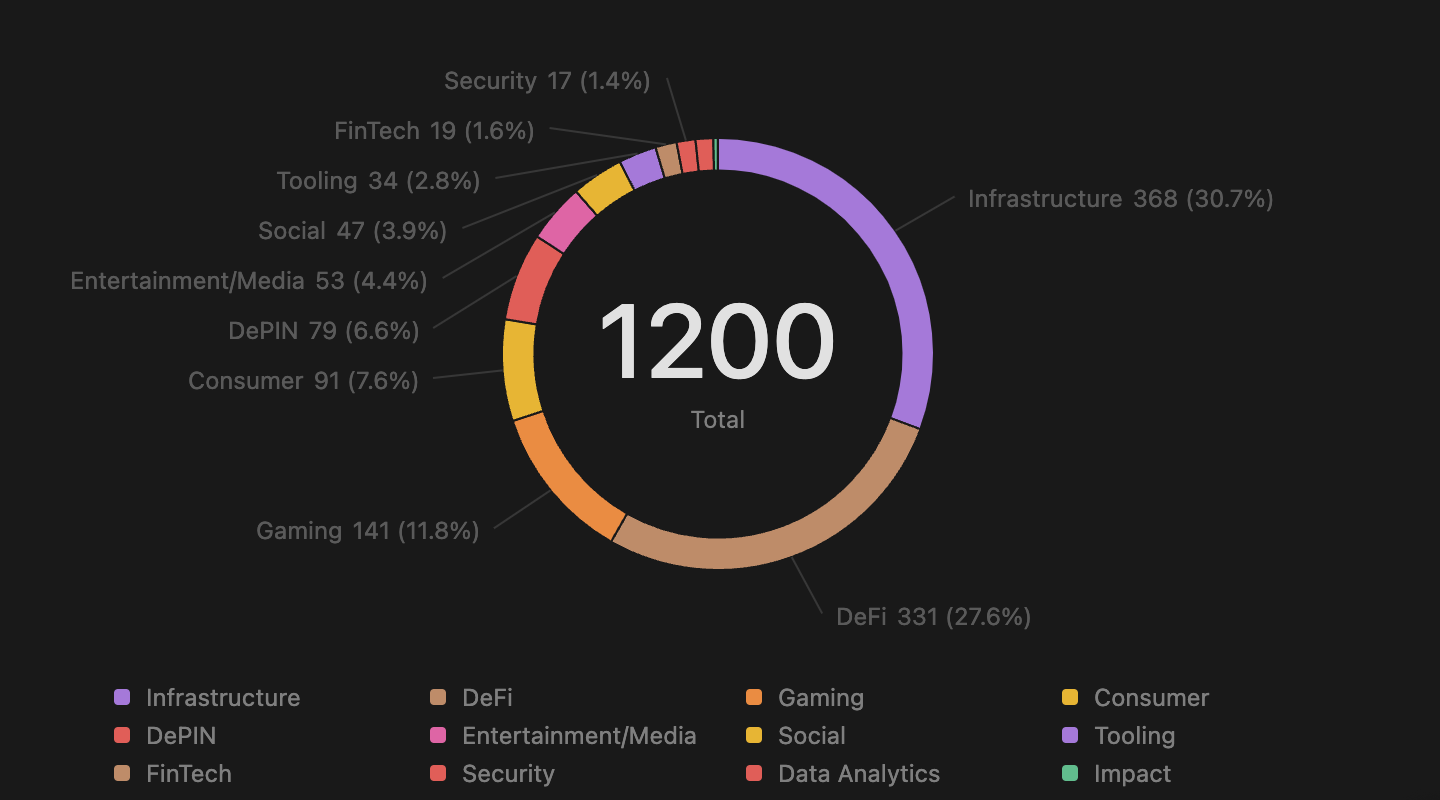

在所有審查過的交易中,基礎設施依然是融資的主導類別,其次是去中心化金融(DeFi)。與2023年相比,數據分析和工具類初創公司大幅下降,而去中心化物理基礎設施(DePIN)、遊戲和麵向消費者的應用在今年有所上升。

這種需求變化的原因在於市場情緒,隨著市場復甦和鏈上活動的激增,我們看到對面向消費者應用的興趣增加。

另一個需要考慮的因素是,某些領域的啟動成本相對較高,更不用說在TGE(代幣生成事件)之前所需的建立興奮點和強大社區的成本。尤其是在基礎設施和DeFi領域,融資需要考慮技術開發、流動性/啟動資金、市場營銷和業務拓展等方面的費用。

並非所有初創公司都適合風險投資,如今基礎設施工具的可用性使得啟動原型、測試和迭代變得更加容易,這已成為通過Telegram小應用程序進行測試和驗證的一種流行方式(稍後將詳細討論)。

主要子領域

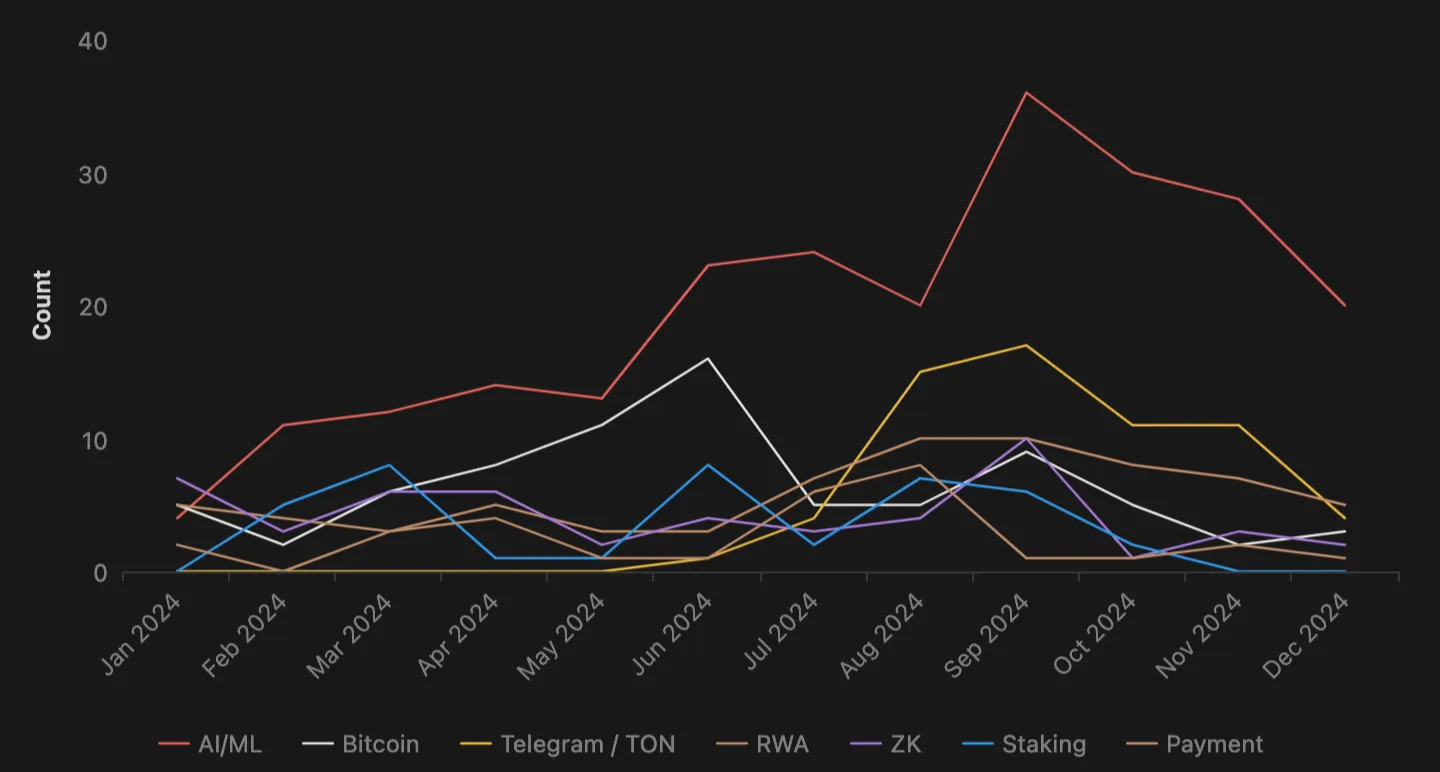

當比特幣(BTC)價格在第一季度上漲時,投資的焦點依然集中在基礎設施領域,並進一步聚焦於比特幣生態系統,特別是某些用例(如質押、跨鏈流動性等)的需求增加。這一點在子領域圖表中得到了反映,在第二季度,隨著捕捉到部分風險資本的關注,專注於比特幣生態系統的初創公司數量急劇增加。

談到市場,我們通常看到價格(即比特幣)與風險資本部署之間存在相關性,這又反過來影響初創公司融資和估值的增長(稍後將詳細討論)。

這種特定領域的交易流量增加與風險資本部署的模式經常性地重複,類似於在Telegram / TON生態系統上構建的交易數量,在2023年第三季度顯著增加,這是由於Pantera資本在5月宣佈投資之後的反應。Telegram因此成為了一個受歡迎的快速發佈平臺,幫助初創公司測試和驗證用戶需求,同時建立社區參與。

另一個持續吸引注意和興奮的領域是加密與人工智能(AI)的交集。AI/機器學習(ML)領域的交易數量持續增加,並且在2023年保持了領先地位,初創公司不僅吸引了風險投資的興趣,還吸引了加密和非加密用戶的關注,他們密切關注著不斷發展的人工智能領域。

從這些圖表中另一個值得注意的現象是,儘管第二季度至第三季度市場較為沉寂、缺乏興奮點,但在九月份卻出現了大量的交易。這主要是由於市場對2024年底至2025年初牛市的預期,許多項目試圖在預計的市場勢頭中抓住機會,及時推出他們的代幣。

代幣什麼時候上線?

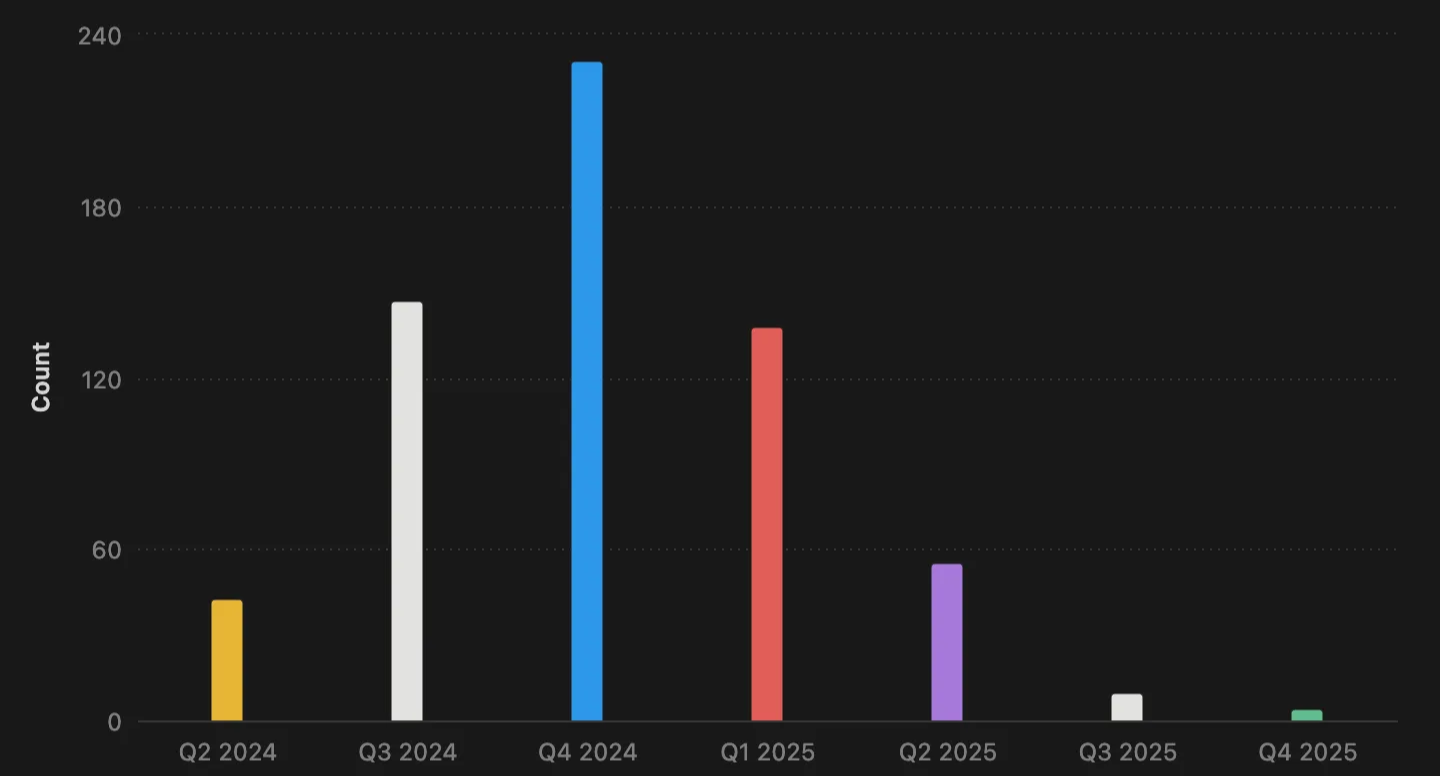

正如前面提到的牛市預期和代幣發佈時機問題,2024年第四季度無疑是最受歡迎的代幣發佈季度,其次是2024年第三季度和2025年第一季度。

成功發佈代幣的成本相對較高,為了吸引社區關注並通過營銷活動獲得曝光,還需要通過強大的合作伙伴關係、上市合作伙伴、市場製造商和流動性提供者等渠道進行努力。這導致許多初創公司選擇在私募/預TGE輪以及KOL(關鍵意見領袖)輪中進行籌資,以確保在代幣發佈之前獲得足夠的資金。

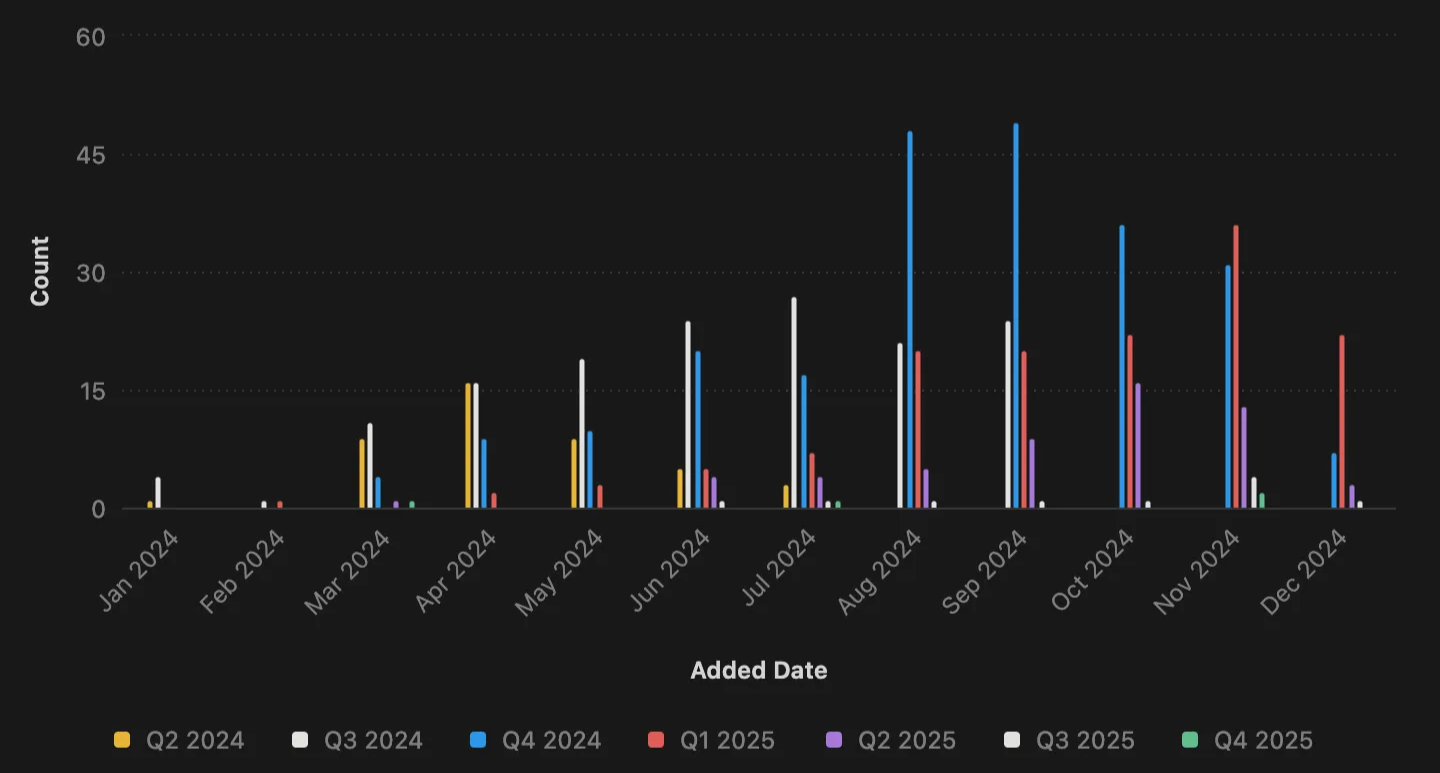

如果我們回顧初創公司在TGE之前決定籌資的時間,假設“交易到達日期”(deal inbound)是輪次開始日期的替代指標,大多數初創公司會提前一個季度計劃融資輪次,並期望在代幣發佈時能夠達成融資目標。

如果仔細觀察2024年第三季度和第四季度的開放融資輪次數量,你會注意到一些交易計劃在相應的季度進行TGE。這很可能是因為一些初創公司未能及時完成融資目標,最終推遲了TGE日期,以確保在發佈時一切就緒。

從2022年起與Web3初創公司和風險投資公司合作的經驗來看,儘管2024年風險投資資本的部署略有增加,但並沒有完全復甦,且在2023年和2024年持續緩慢恢復。這也反映在前述關於交易到達日期與計劃TGE日期之間的觀察中,許多初創公司難以籌集到足夠的風險資本並完成融資,因此不得不推遲TGE。

估值變化

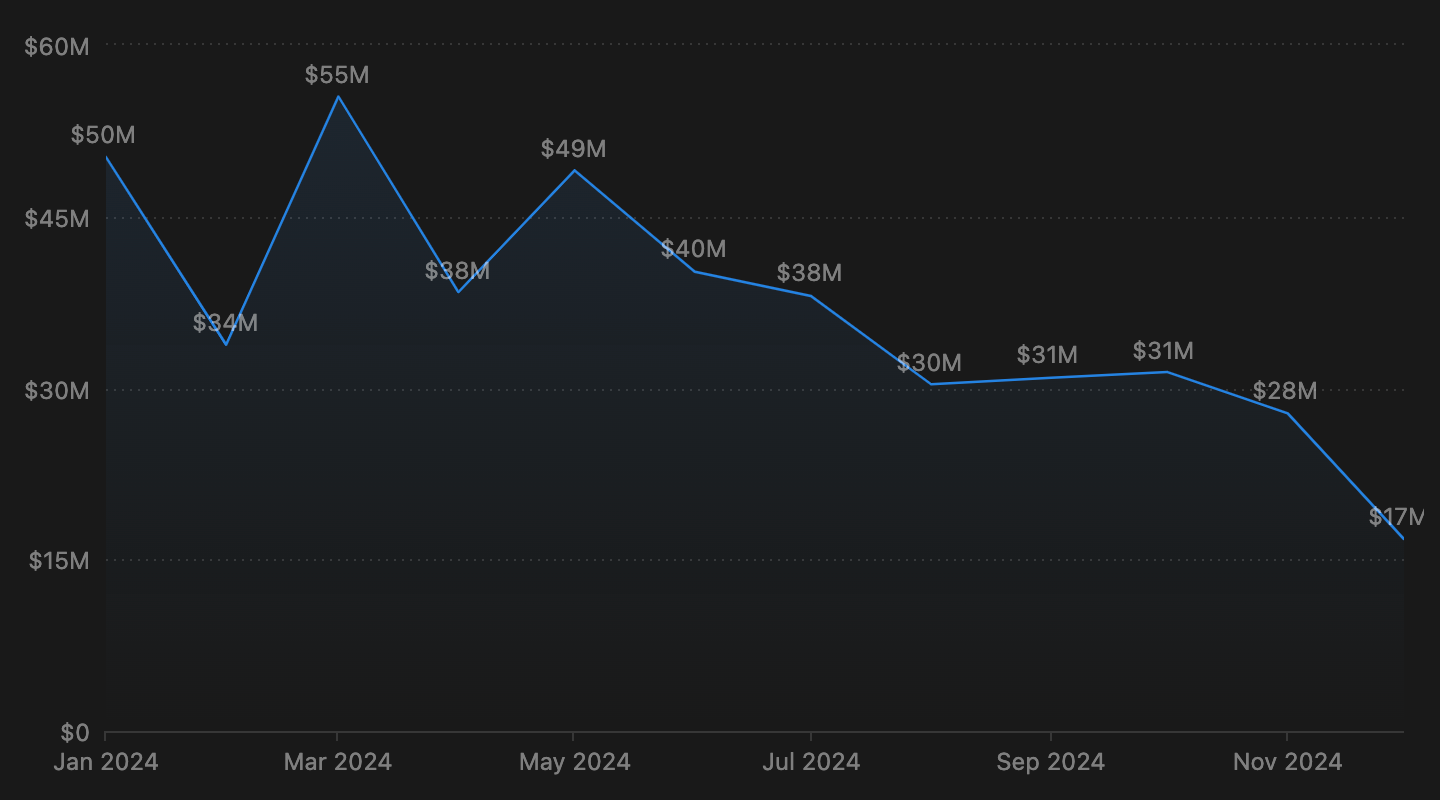

通過分析每月交易量的趨勢,結合風險資本部署和TGE趨勢與市場情緒的變化,觀察到在這一年中融資輪次的平均估值呈下降趨勢,十分有趣。

平均估值與輪次的階段(種子輪、私募/預TGE輪、A輪等)密切相關;通常反映了產品/業務的成熟度以及初創公司是否已經進行過融資。

在我的數據集中,大約45%的初創公司處於種子輪,32%處於私募/預TGE輪,19%處於種子輪之前;其餘則包括OTC、A輪和B輪。

估值下降的原因可能有兩個因素:

- 風險投資資本部署與需求 如前所述,2024年風險投資資本的部署相比2023年並沒有大幅增加(參見Galaxy的報告),而且它與市場價格(特別是比特幣的波動)密切相關,這自然使得許多初創公司難以籌集到資金,無法按計劃達成融資目標。

- 零售投資者和市場對公開代幣發佈的反應 市場情緒不佳以及歷史上代幣發佈時估值過高的趨勢,抑制了零售投資者的熱情。許多人覺得自己被風險投資者排除在外,因為他們以折扣價格獲得了早期的份額,留下零售投資者面臨在高估值的代幣上買入的壓力,而這些代幣的高回報潛力看起來遙不可及。今年早些時候發佈代幣的許多項目甚至未能維持發佈時的初始估值,絕大多數代幣在發佈後交易的估值均大幅下跌。

對此,初創公司開始在融資時採取較低的估值,以防止在TGE時價格過高,從而恢復零售投資者的信心,並確保更可持續的市場動態。

總結

雖然歷史數據和模式永遠無法準確預測未來,但瞭解市場、風險投資和初創公司之間的動態和相互關聯仍然頗具價值,這三者相互交織,形成了一種微妙的平衡。

從事這一行業的唯一保證是:加密領域永遠不會讓人失望——它真的是一片充滿變數的“西部世界”,我們必須為意外做好準備。