來源:巴倫中文

“緊繃已久的橡皮筋終於斷掉了”,隨著股市繼續清除過剩的流動性,投資者應為更多的下跌做好準備。

美聯儲週三(12月18日)對2025年利率和通脹前景做出的冷靜預測給市場帶來衝擊,市場回調或許已經開始,但現在還沒到恐慌的時候。

美聯儲主席鮑威爾傳達了一個沒人願意聽到的信息:通脹下降進程慢於預期,預計2025年只會降息兩次,每次25個基點。和之前更大幅度的降息預測和降低通脹取得更多進展的表述相比,鮑威爾週三釋放的信號讓投資者感到失望。

週三降息25個基點後,聯邦基金利率目標區間降至4.25%-4.5%,但美聯儲內部對於降息分歧較大,有四位官員反對降息。

受美聯儲“鷹派”基調和鮑威爾講話的影響,標普500指數、道瓊斯工業平均指數和納斯達克綜合指數全線下跌。標普500指數週三3%的跌幅是近15年來該指數在美聯儲宣佈利率決定當日出現的最大跌幅。道指收跌2.6%,連續第10個交易日走低。納指收跌3.6%,是2020年3月以來在美聯儲宣佈利率決定當日表現最差的一次。

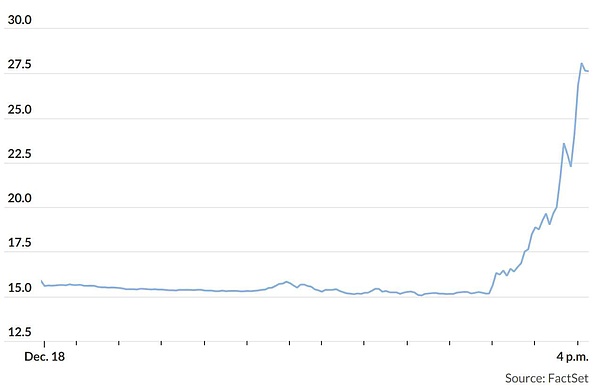

對利率敏感的小盤股受到的打擊更大,羅素2000指數下跌4.4%。與此同時,市場波動性大幅上升,根據道瓊斯市場數據(Dow Jones Market Data),VIX恐慌指數飆升74%,至27.62,創下2018年2月以來最大的單日百分比升幅。

VIX恐慌指數飆升

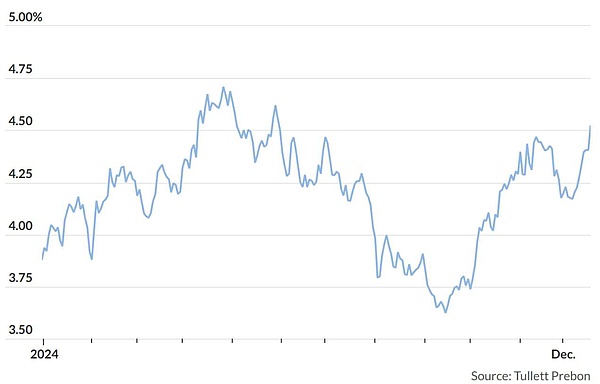

債券也未能倖免,10年期美債收益率飆升至4.5%。過去八個交易日中,10年期美債收益率有六個交易日出現上升,並且較9月創下的52周低點3.62%上升了0.87個百分點。

10年期美債收益率升至5月31日以來最高水平

鮑威爾傳達的信息其實沒有那麼聳人聽聞,不過,由於市場已經站在了懸崖邊上,因此,無需太多力量就能把它們推下懸崖。BTIG技術分析師喬納森·克林斯基(Jonathan Krinsky)週三在研報中寫道:“今天,已經繃得很緊的橡皮筋斷掉了。”

克林斯基注意到,股市的技術指標已經“精疲力竭”:下跌股票數量連續13個交易日超過上漲股票數量,標普500指數成分股中只有8%的股票高於各自的20日移動均線。此外,LPL Financial首席技術策略師亞當·特恩奎斯特(Adam Turnquist)指出,目前只有53%的股票的交易價格高於200日移動均線,處於年內低點。

克林斯基指出,高動量股票此前就已接近崩潰,週三這種情況終於發生了:高動量股票下跌近6%,經歷了2022年5月以來表現最差的一天。

隨著股市繼續清除過剩的流動性,投資者應為更多的下跌做好準備。策略師埃德·亞德尼(Ed Yardeni)在研報中寫道:“今天金融市場在美聯儲‘鷹派’降息後出現的動盪,可能是我們一直以來預期中的回調的開始。”

與此同時,投資者也沒有一味拋售。下跌了8.3%的特斯拉(TSLA)未能倖免,但英偉達(NVDA)跌幅相對較小,為1.1%,反映出最近幾個交易日該公司股價已經下跌了不少。

此外,聯合健康(UNH)是道指中唯一上漲的成份股,漲幅2.9%,其他醫療保險公司也紛紛上漲,包括信諾(CI)、Centene (CNC)和CVS Health (CVS)。聯合健康一名高管遇害以來,醫療保健板塊一直在下跌,投資者似乎認為利空已經出盡。

投資者仍有充足的理由預期市場可以消化和應對美聯儲給出的更加悲觀的前景。首先,鮑威爾重申美國經濟依然健康。其次,通脹率在2%-3%區間波動,難以進一步下降,但並不像通脹大幅上升那麼糟糕,通脹大幅上升曾是導致2022年股市遭到拋售的罪魁禍首。最後,目前還沒有出現企業利潤將開始下降的跡象。

同樣值得注意的是,目前股市距離回調(至少下跌10%)還很遠。標普500指數週三收於5872點,較12月6日觸及的6090點歷史收盤高點僅下跌了3.6%。

當技術指標如近期這樣出現惡化時,它們可能需要一段時間才能恢復。克林斯基指出,他無法排除股市進一步下跌的可能性,預計2025年初股市將出現“幅度更大、持續時間更長的下跌”。

不過,企業盈利仍然擁有不少支撐因素,與此同時,特朗普提出的放鬆監管和減稅計劃有望為美國經濟增長帶來一些刺激,同時幫助企業盈利繼續增長(前提是關稅不會導致美國經濟脫離增長軌道和通脹再次飆升)。

一直以來看漲的亞德尼沒有改變自己的立場,他在研報中寫道:“政府關門、碼頭工人罷工、特朗普新政府上任第一天徵收關稅等問題令人擔憂,可能會導致股市回調持續到明年1月,不過,我們為明年年底標普500指數給出的目標價仍為7000點。”