作者:Coinbase|白話區塊鏈

僅在過去一年,美國批准了比特幣、以太坊現貨ETF,金融產品Token化、穩定幣增長以及全球支付框架整合也取得了顯著進展。這些成就並非一蹴而就,雖然看似是多年努力的成果,但更多跡象表明,這只是更大變革的開始。

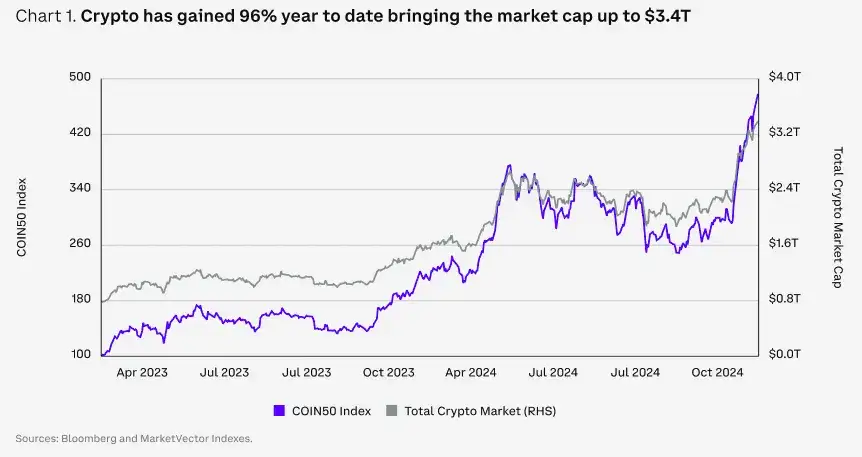

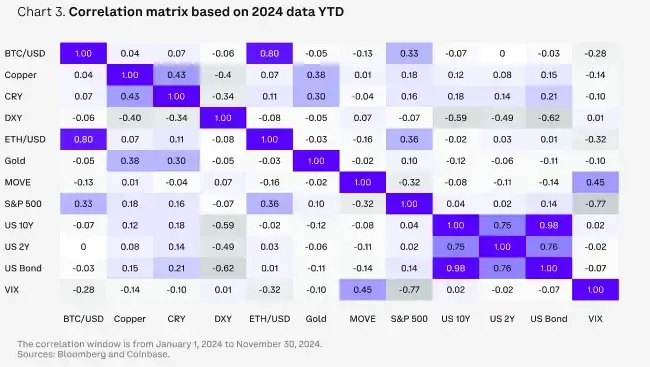

從市場角度看,2024年的上漲趨勢與以往牛市不同。表面上,“web3”逐漸被更貼切的“onchain”取代;更深層次的是,基本面需求逐漸取代敘事驅動型投資,這與機構投資者的加深參與密切相關。

比特幣的市場主導地位顯著增強,去中心化金融(DeFi)打破了區塊鏈技術的邊界,推動了新型金融生態系統的形成。全球央行和主要金融機構也在探討如何通過Crypto提升資產發行、交易和記錄效率。

展望2025年,加密市場正迎來變革性增長。Coinbase從山寨幣、ETF、質押到遊戲等多個領域,涵蓋了加密生態的各個方面,為2025年加密市場展望提供了全面深入的分析,以下為重點節選。

01

2025年宏觀經濟走勢

1)美聯儲的需求與目標

唐納德·特朗普在2024年美國總統選舉中的勝利,成為2024年第四季度加密市場的最大催化劑,推動比特幣價格大幅上漲,比三個月的平均水平高出4-5個標準差。

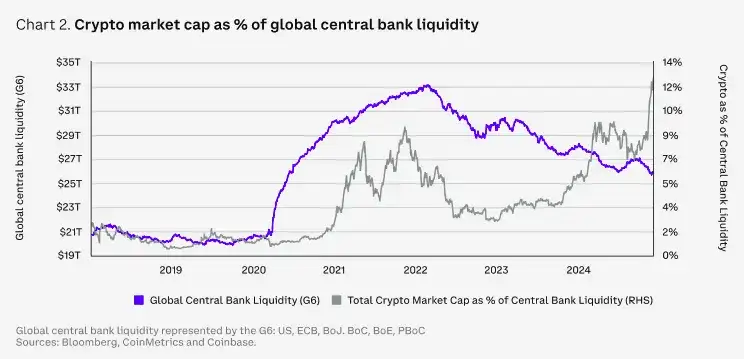

展望未來,我們認為短期內財政政策的影響可能不如貨幣政策的長期趨勢的影響大,尤其是在美聯儲即將迎來關鍵決策時刻的時候。預計到2025年,美聯儲可能會繼續放鬆貨幣政策,但放鬆的步伐可能會受到未來財政擴張的影響,比如減稅和關稅可能推高通脹。雖然整體CPI(消費者指數)已經降至2.7%,但核心CPI仍在3.3%左右,高於美聯儲的目標。

美聯儲希望通過“去通脹”實現價格增速放緩,同時最大化就業,即控制價格上漲的節奏。然而,美國家庭更希望看到價格下跌,但通縮可能導致經濟衰退,帶來更大風險。

目前最可能的情景是軟著陸,這得益於長期利率下降和美國的獨特優勢。美聯儲降息幾乎已成定局,信用條件放鬆也將支持未來1-2個季度的Crypto表現。此外,如果下一屆政府推行預算赤字支出,隨著更多美元在經濟中流通,風險偏好(包括購買Crypto)可能會進一步上升。

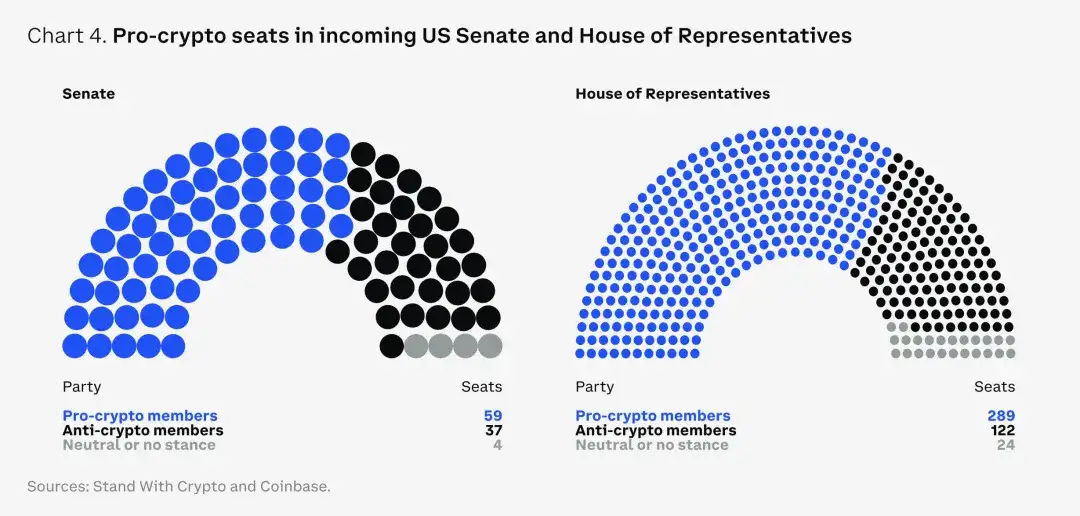

2)史上最親加密的一屆美國國會

在經歷了多年的政治模糊之後,我們認為下一屆立法會議可能是美國終於為加密行業確立監管明確性的關鍵時刻。這次選舉向華盛頓發出了強烈的信號:公眾對現有金融體系不滿,渴望改變。從市場角度看,眾議院和參議院的兩黨支持加密多數派意味著,美國的監管有望從加密市場的阻力轉變為推動力,成為2025年Crypto表現的利好因素。

新討論焦點是建立戰略比特幣儲備。2024年7月,比特幣納什維爾大會後,懷俄明州參議員辛西婭·盧米斯提出《比特幣法案》,賓夕法尼亞州也推出類似法案,允許將州一般基金的最多10%投資於比特幣或加密資產。密歇根州和威斯康星州已將Crypto納入養老金投資,而佛羅里達州也在跟進。然而,創建戰略比特幣儲備可能面臨一些挑戰,比如美聯儲在資產負債表上持有加密資產的法律限制。

與此同時,美國並不是唯一一個在監管上取得進展的地區。全球加密需求的上升也正在改變國際上監管競爭的格局。看向海外,歐盟的《加密資產市場法規》(MiCA)正在分階段實施,為行業提供清晰的監管框架。許多G20國家和主要金融中心,如英國、阿聯酋、香港和新加坡,也在積極制定適應數字資產的監管規則,為創新和增長創造更加有利的環境。

3)Crypto ETF 2.0

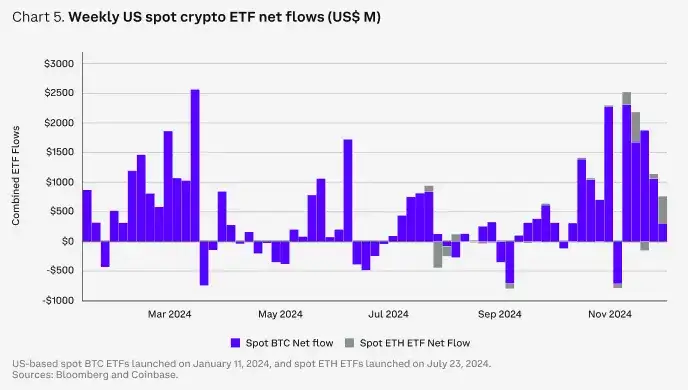

美國批准現貨比特幣和以太坊ETF是加密市場的重要里程碑。從推出至今,這些產品的淨流入資金已經達到307億美元(約11個月),遠超2004年SPDR黃金ETF首年48億美元的表現。彭博社數據顯示,這讓加密ETF躋身過去30年推出的約5500個ETF的前0.1%。

這些ETF為比特幣和以太坊創造了新的需求支點,將比特幣市場佔有率從年初的52%提升至2024年11月的62%。13-F最新報告顯示,幾乎所有類型的機構投資者——如捐贈基金、養老金、對沖基金和家族辦公室——都參與了這些產品。與此同時,2024年推出的美國期權產品,為投資者提供了更低成本的風險管理工具。

展望未來,行業的關注點集中在發行人可能會擴展ETF的資產範圍,加入像XRP、SOL、LTC和HBAR等更多Token,但我們認為這些潛在批准可能僅對有限的資產群體有益。更值得關注的是,如果美國證券交易委員會(SEC)允許ETF使用質押功能,或者放寬限制,讓ETF份額可以通過實物而不僅僅是現金來創建和贖回,將會帶來哪些影響?現行的現金模式導致結算延遲,份額價格與淨資產價值(NAV)偏差,以及更高的交易成本。而實物模式則有望改善價格對齊,縮小買賣價差,降低交易成本,並減少價格波動和稅務影響,從而提升市場效率。

4)穩定幣:Crypto的“殺手級應用”

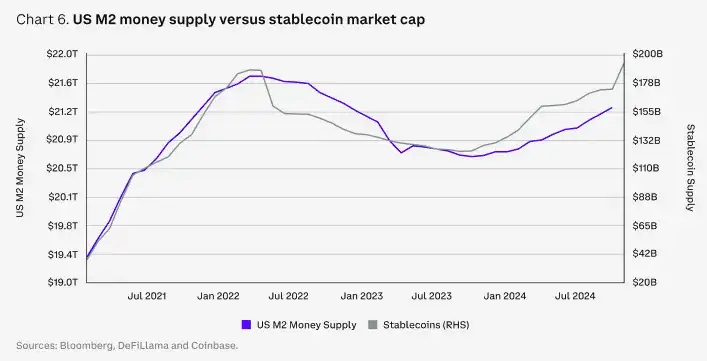

在2024年,穩定幣市場迎來了大幅增長,截至12月1日,其總市值增長了48%,達到了1930億美元。一些市場分析師認為,按照當前的發展趨勢,穩定幣市場在未來五年內有望增長至接近3萬億美元。儘管這一預測看起來太激進,幾乎與目前整個加密市場的規模相當,但它僅佔美國21萬億美元貨幣供應量、流動量的14%左右,這意味著也不是不可能。

我們越來越認為,Crypto的真正普及下一波浪潮可能來自穩定幣和支付領域,這也有助於解釋為什麼過去18個月裡,穩定幣受到了如此熱烈的關注。與傳統支付方式相比,穩定幣能夠提供更快速、更低成本的交易,這使得它們在數字支付和匯款中的使用越來越廣泛,許多支付公司也在加緊建設穩定幣基礎設施。事實上,我們可能已經接近一個時刻,穩定幣的主要用途將不再僅限於交易,而是擴展到全球資本流動和商業往來。此外,穩定幣的廣泛金融應用還引發了政治關注,尤其是在幫助解決美國債務問題方面的潛力。

截至2024年11月30日,穩定幣市場的交易總額已達到27.1萬億美元,幾乎是2023年同一時期(11個月)9.3萬億美元的三倍。這其中包括大量的點對點(點對點)轉賬和跨境企業間(B2B)支付。越來越多的企業和個人開始使用像USDC這樣的穩定幣,以滿足合規要求,並與Visa、Stripe等支付平臺深度整合。事實上,Stripe在2024年10月以11億美元收購了穩定幣基礎設施公司Bridge,這也是迄今為止加密行業最大的一筆交易。

5)Token化革命

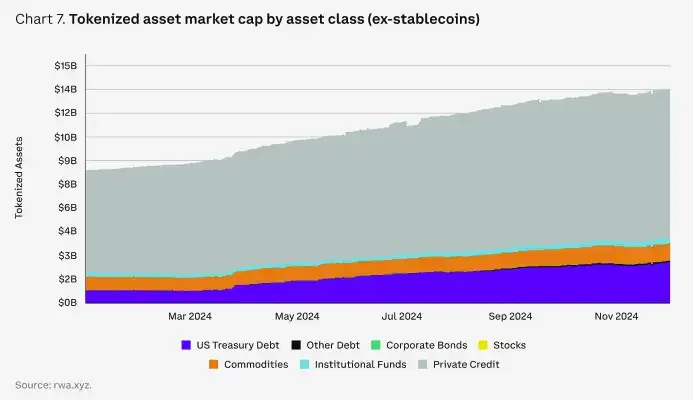

Token化在2024年取得了顯著進展。根據rwa.xyz的數據,Token化的現實世界資產(RWA)從2023年底的84億美元增長至2024年12月1日的135億美元,增長超過60%(不包括穩定幣)。各方分析師的預測表明,未來五年這一市場可能從最低2萬億美元增長到最高30萬億美元,增幅將達到近50倍。資產管理公司和傳統金融機構,如貝萊德(BlackRock)和富蘭克林鄧普頓(Franklin Templeton),越來越多地採用公鏈和許可鏈上的政府債券等傳統資產的Token化,使得跨境結算幾乎可以即時完成,且全天候交易成為可能。

一些公司正在嘗試將Token化資產作為其他金融交易(如衍生品交易)的抵押物,這不僅可以簡化操作(例如保證金調用),還能夠降低風險。此外,RWA Token化的趨勢已經從美國國債和貨幣市場基金擴展到籌得信用、商品、公司債券、房地產和保險等領域。最終,Token化有望將投資組合構建和投資過程轉移到區塊鏈上,從而進一步簡化整個投資流程,不過這一目標可能還需要幾年時間才能實現。

當然,這些努力也面臨一些獨特的挑戰,包括跨多個區塊鏈的流動性碎片化以及不斷變化的監管環境,好在這兩個方面已有顯著進展。

總體來看,我們預計Token化將是一個漸進且持續的過程,但它帶來的好處已得到廣泛認可。當前正是企業進行實驗的最佳時機,確保它們能在技術發展浪潮中保持領先地位。

6)DeFi的復興

“DeFi死了,DeFi萬歲。” 去中心化金融(DeFi)在上一輪市場週期中遭受了重大打擊,因為一些應用依靠Token激勵來吸引流動性,收益高但不可持續。然而,隨著時間的推移,一個更加可持續的金融系統逐漸浮現,這個系統不僅包括現實世界的應用案例,還具備透明的治理結構。

在我們看來,美國監管環境的變化可能會成為重新激發DeFi前景的關鍵。具體而言,這可能包括為穩定幣建立監管框架,以及為傳統機構投資者進入DeFi市場提供途徑,特別是隨著鏈下和鏈上資本市場之間的協同效應不斷加深。事實上,DEX目前已經佔據了CEX交易量的約14%,相比2023年1月的8%有所上升。甚至,去中心化應用(dApp)與Token持有者分享協議收入的可能性也在變得越來越大,這在更加友好的監管環境下成為了現實。

此外,Crypto在金融服務領域的顛覆作用正得到越來越多關鍵人物的認可。2024年10月,聯邦儲備委員會(Federal Reserve)理事克里斯托弗·沃勒(Christoper Waller)就如何讓DeFi與中心化金融(CeFi)互補發表了講話,他認為分佈式賬本技術(DLT)能夠讓CeFi的記錄保持變得更加高效和快速,而智能合約則能夠增強CeFi的能力。他還表示,穩定幣在支付和作為交易平臺上的“安全資產”方面可能會帶來益處,儘管它們需要採取相應措施來應對諸如擠兌和非法金融等風險。

所有這些都表明,DeFi很可能不再侷限於加密用戶群體,而是會向傳統金融(TradFi)領域延伸。

02

顛覆性範式

1)Telegram交易機器人:加密領域的隱形利潤中心

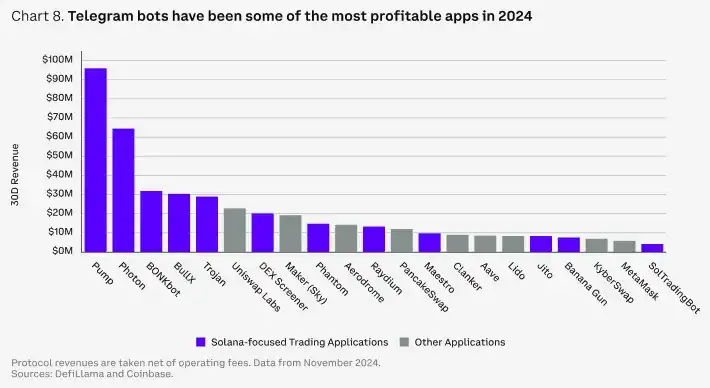

在穩定幣和原生L1交易費用之後,Telegram交易機器人已經成為2024 Crypto領域最賺錢的部分,甚至超過了像Aave和MakerDAO(現名Sky)這樣的主要DeFi協議的淨協議收入。這一趨勢主要受益於交易和Memecoin活動的增加。事實上,Memecoin已經成為2024年表現最強勁的加密領域(按市值增長衡量),而Memecoin的交易活動(在Solana DEX平臺上)也在2024年四季度急劇上升。

Telegram交易機器人是一種基於聊天的交易工具。用戶可以在聊天窗口內直接創建託管錢包,並通過按鈕和文本命令進行充值和管理。截至2024年12月1日,Telegram交易機器人的用戶主要集中在Solana(佔87%),其次是以太坊(佔8%),然後是Base(佔4%)。(注:大多數Telegram交易機器人與Telegram本地錢包集成的The Open Network(TON)並無關聯。) 也就是說,這些機器人所服務的用戶傾向於使用Solana區塊鏈進行交易或其他操作。

與大多數交易平臺一樣,Telegram交易機器人通常會收取每筆交易1%左右的費用。然而,由於交易資產的波動性較大,用戶對於這些較高的費用並不會感到不滿。到2024年12月1日,最高收入的Photon機器人的累計費用已經達到2.1億美元,接近Solana最大Memecoin發射平臺Pump所收取的2.27億美元。此外,像Trojan和BONKbot這樣的其他主要機器人,也分別獲得了1.05億美元和9900萬美元的收入。相比之下,Aave在2024年全年的協議收入為7400萬美元(扣除費用後的淨收入)。

我們認為,這些機器人的吸引力主要來自於它們在DEX交易中的便利性,尤其是對於那些尚未在CEX上市的Token。許多機器人還提供額外的功能,如Token上線時的“狙擊”功能和集成的價格提醒。Telegram交易體驗對於用戶來說非常友好,Trojan機器人的近50%的用戶使用超過四天(而僅有29%的用戶在使用一天後停止使用),這也使得每個用戶的平均收入達到了188美元。

雖然Telegram交易機器人之間日益激烈的競爭可能最終會導致交易費用降低,但我們認為Telegram機器人(以及以下討論的其他核心接口)將在2025年繼續保持領先的利潤中心地位。

2)預測市場:明牌賭注

預測市場可能是2024年美國選舉週期的最大贏家之一,像Polymarket這樣的平臺表現超越了那些預測選舉結果的傳統民調數據。我們認為,這是Crypto的勝利,因為基於區塊鏈的預測市場展現了相較於傳統民調數據的顯著優勢,體現了區塊鏈技術的獨特應用潛力。預測市場不僅展示了加密技術帶來的透明性、速度和全球訪問優勢,而且其區塊鏈基礎使得去中心化的爭議解決和基於結果的自動支付結算成為可能,從而區別於傳統的非區塊鏈預測平臺。

儘管許多人認為這些去中心化應用(dApps)在選舉結束後可能會失去熱度,但我們已經看到它們在體育、娛樂等其他領域的應用正在拓展。在金融領域,它們被證明比傳統調查更能準確反映經濟數據,如通脹和非農就業數據,這也意味著它們可能在選舉後繼續保持發展。

3)遊戲:有爭議才有關注

遊戲一直是Crypto領域的核心主題之一,原因在於鏈上資產和市場的潛在變革性影響。然而,吸引忠實的用戶群體,特別是那些傳統遊戲所擁有的忠實玩家,一直是加密遊戲面臨的挑戰。許多加密遊戲的玩家更注重盈利,而非單純為了娛樂,這使得吸引更多非加密用戶變得困難。此外,很多加密遊戲依賴Web瀏覽器分發,並要求使用自託管錢包,這限制了它們的受眾,主要吸引的是加密愛好者,而非大眾遊戲玩家。

不過,與上一週期相比,集成加密技術的遊戲已經有了顯著改善。關鍵變化在於,從最初的“完全鏈上擁有遊戲”理念轉變為有選擇性地將資產放在鏈上,這樣既能解鎖新功能,又不會影響整體遊戲體驗。事實上,我們發現,許多知名遊戲開發者現在將區塊鏈技術視為輔助工具,而非核心的營銷賣點。

《Off the Grid》正是這一趨勢的代表。雖然遊戲發佈時其核心區塊鏈組件——Avalanche子網仍處於測試階段,但它仍然成為Epic Games平臺上排名第一的免費遊戲。遊戲的核心吸引力在於其獨特的玩法,而非區塊鏈Token或物品交易市場。更重要的是,我們認為這款遊戲為加密集成遊戲進入更廣泛市場鋪平了道路,現在它已經可以在Xbox、PlayStation和PC(通過Epic Games商店)上玩。

移動端也成為了加密集成遊戲的重要分發渠道,包括本地應用和嵌入式應用(如Telegram迷你遊戲)。許多移動遊戲同樣有選擇性地集成區塊鏈功能,但大多數活動實際上是在集中式服務器上運行的。通常,這些遊戲可以在不需要外部錢包的情況下進行,減少了進入門檻,使得對加密不熟悉的用戶也能參與其中。

在我們看來,加密遊戲和傳統遊戲之間的界限可能會繼續模糊。即將發佈的“加密遊戲”很可能是加密集成的遊戲,而不是完全專注於加密的遊戲,我們認為,它們將更注重遊戲玩法的精緻度和分發渠道,而不是以“玩賺”機制為核心,這可能會推動加密技術的更廣泛採用,但我們不確定它如何直接帶動流動性Token的需求。遊戲內Token很可能會在各個遊戲之間隔離開來,我們認為,非加密愛好者的遊戲玩家可能並不希望外部投資者影響遊戲內經濟。

4)DePIN

本文鏈接:https://www.hellobtc.com/kp/du/12/5593.html

來源:https://mp.weixin.qq.com/s/hkVVmJVY91D50welhz6Eow