來源:研報精讀

天還沒亮,紐約曼哈頓的天際線已被無數燈光點亮。華爾街的交易員們像往常一樣早早來到辦公室,但今天的氣氛明顯不同。大屏幕上,除了熟悉的道瓊斯指數、納斯達克指數,比特幣的價格走勢圖正在實時跳動。這個曾經被華爾街精英們嗤之以鼻的"另類資產",如今已成為他們每天必看的交易標的。

1、特朗普的crypto牛市與新資金浪潮

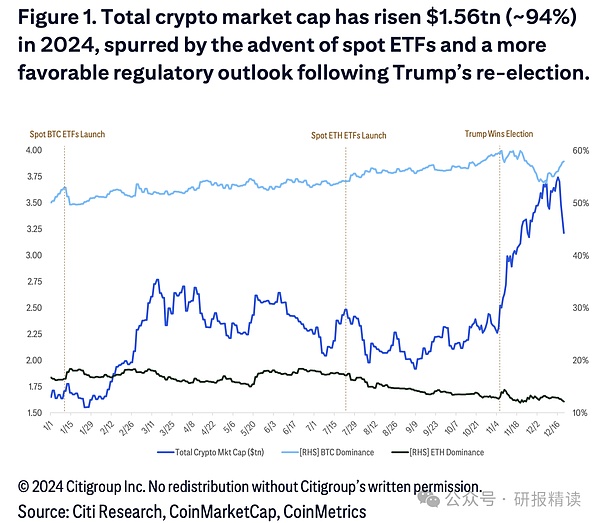

"這是我從業25年來見過的最顯著的資金流向轉變。"摩根士丹利數字資產部門主管James Carlton坐在他位於第五大道的辦公室裡,指著眼前的數據大屏說道。屏幕上顯示,自特朗普在2024年11月勝選以來,僅兩個月內就有超過800億美元的機構資金湧入加密貨幣市場。

比特幣價格突破10萬美元大關的那個早晨,整個華爾街都沸騰了。但真正令市場矚目的,不是價格本身,而是背後的資金結構發生了根本性改變。

"過去的牛市主要由零售投資者推動,而這一次完全不同。"BlackRock的資深投資策略師Sarah Mitchell這樣分析,"現在我們看到的是養老基金、大學捐贈基金、家族辦公室,甚至主權財富基金都在建倉。這些都是過去從未涉足加密貨幣的'聰明錢'。"

具體數據令人震撼:

BlackRock的IBIT比特幣ETF上線首月募集資金超過50億美元,打破了ETF發行歷史紀錄

Fidelity的數字資產部門報告顯示,超過60%的機構客戶開始將加密貨幣納入資產配置

全球前十大主權財富基金中,已有六家開始配置比特幣,總配置規模超過200億美元

"最有意思的是資金來源,"高盛數字資產交易部門負責人Tom Zhang指出,"根據我們的統計,近70%的資金來自傳統市場,這些都是真正的增量資金。"

特朗普政府的政策取向更是給市場注入了強心劑。新任財政部長提出的"數字美元儲備"計劃,以及支持將部分國家儲備配置為比特幣的提議,讓市場看到了加密貨幣獲得官方認可的希望。

"這讓我想起了1971年美元脫離金本位的歷史時刻,"著名經濟學家Robert Williams教授說,"當時很少有人意識到那個決定將如何改變世界金融體系。今天,我們可能正站在另一個類似的歷史轉折點上。"

然而,市場的亢奮背後也潛藏著理性的聲音。資深投資顧問Linda Chen提醒說:"是的,機構資金的進入讓市場更加成熟,但這並不意味著風險消失了。恰恰相反,我們需要更專業的風險管理體系。"

2、美國加密貨幣監管春風拂面來

2024年12月18日,華盛頓特區,國會山。

"監管的目的不是設限,而是護航。"新任SEC主席候選人Paul Atkins堅定的聲音在會議廳迴盪。臺下的議員們頻頻點頭,這一幕與2022年末FTX事件後的聽證會形成鮮明對比。2024年末的美國監管環境,正在經歷一場深刻的嬗變。

轉折始於2024年9月。財政部宣佈成立金融創新辦公室,任命了一位別具特色的掌門人。Sarah Mitchell,這位在硅谷打拼了十五年的科技金融專家說:"我們不是來當'警察'的,而是要當創新的'嚮導'。"

10月15日,SEC發佈了具有里程碑意義的數字資產分類指南。這份長達108頁的文件為市場帶來了前所未有的清晰度。一週後,CFTC也發佈了配套政策,兩大監管機構首次在數字資產領域達成高度一致。

11月1日,"監管沙盒"計劃正式啟動。這個為期兩年的試點項目,為創新企業提供了寶貴的實驗場所。第一批25家入選企業中,已有18家在年底前完成了合規轉型。

投資者保護措施在感恩節後全面鋪開。從12月1日起,所有持牌交易所必須完成三道保障:

購買不低於總託管資產5%的保險

實施冷熱錢包分離存儲

每月公佈由四大會計師事務所審計的儲備證明

各州的響應也十分迅速。2024年第四季度,戰場轉向了地方:

得克薩斯州在10月26日通過了《數字資產創新法案》,當月就吸引了87家加密企業註冊。休斯頓的能源區一夜之間成了"加密谷"。截至12月,落戶企業已超過200家。

11月8日,邁阿密市完成了首筆比特幣稅收支付,市長隨即宣佈:"到2029年,每個美國城市都將規劃自己的數字貨幣未來。"

12月5日,數字資產協會發布了首個行業自律框架,得到了聯邦監管機構的認可。這份長達76頁的文件涵蓋了從交易規範到風險控制的各個方面。

國際合作也在加速。12月12日,美國財政部與歐盟、日本、新加坡等七個主要經濟體簽署了《數字資產監管合作備忘錄》,承諾在2025年前建立統一的跨境監管框架。

"這三個月的變化,超過了過去三年的總和。"哈佛大學的Emily White教授在12月20日的年度金融科技論壇上如此評價。

一位資深律師用了一個生動的比喻:"2024年最後一個季度,我們終於看到了數字資產市場的'基建時代'到來。就像是在荒野上鋪設高速公路,道路修好了,車才能跑得既快又穩。"

3、穩定幣作為美元與加密貨幣的橋樑加速發展

在加密貨幣市場,美元穩定幣是一類與美元保持1:1錨定的數字資產,通過法幣儲備、加密資產超額抵押或算法機制來維持價格穩定。它相當於是加密貨幣中的"數字美元",成為了連接法幣美元和加密貨幣的重要橋樑。這種獨特定位讓穩定幣既保持了加密貨幣的便捷性和可編程性,又避免了比特幣等資產的劇烈波動,使其成為數字經濟的重要基礎設施。

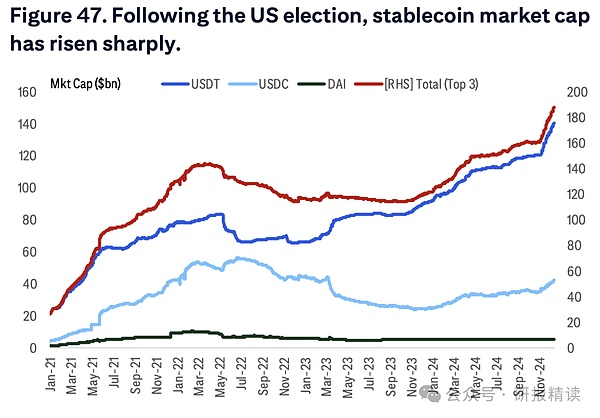

2024年第四季度,穩定幣市場迎來轉折性發展。繼特朗普勝選後,穩定幣總市值首次突破2000億美元大關,較前月增長13%。其中,USDT、USDC和BUSD三大穩定幣佔據主導地位,合計市值超過1800億美元,為數字支付提供充足流動性。

市場格局正在發生深刻變化。傳統龍頭Tether(USDT)的市場份額從年初的50%以上下降至45%,而創新型穩定幣快速崛起。BlackRock支持的Ethena Labs推出新型穩定幣,Ripple發佈首個RLUSD,展現了機構級參與者對這一領域的信心。這些新產品往往採用更透明的儲備管理和更嚴格的合規標準,推動整個行業走向成熟。

支付場景的擴張尤為顯著。根據高盛數據,2023年使用穩定幣結算的交易額達到10.8萬億美元。Visa與Coinbase合作實現實時賬戶充值,Mastercard則與Mercuryo聯手推出支持自託管錢包的歐元加密借記卡,讓數字支付更貼近日常生活。

在跨境支付領域,Circle和Thunes的合作釋放了USDC的潛力。"穩定幣正在重塑全球支付體系,"Circle CEO表示,"特別是在效率和成本方面帶來革命性改變。"這一趨勢得到了傳統支付巨頭的認可,Stripe重啟加密支付支持並收購穩定幣平臺Bridge,標誌著支付行業對數字資產的重新擁抱。

監管態度也在轉向積極。據JPMorgan研報,隨著美國新政府上任,預計將出臺更清晰的穩定幣監管框架。同時,新加坡和日本等國已開始推進穩定幣相關立法,為市場注入制度性信心。

"我們正在見證支付基礎設施的重構,"摩根大通分析師指出,"穩定幣正從單純的加密貨幣交易媒介,轉變為全球支付體系的重要組成部分。"

4、傳統金融巨頭加速擁抱加密貨幣

隨著加密貨幣市場走向成熟,全球金融巨頭正以前所未有的速度佈局數字資產領域。以BlackRock、Visa、Mastercard和Stripe為代表的傳統金融機構,通過產品創新和戰略合作,正在重塑加密資產的應用場景。

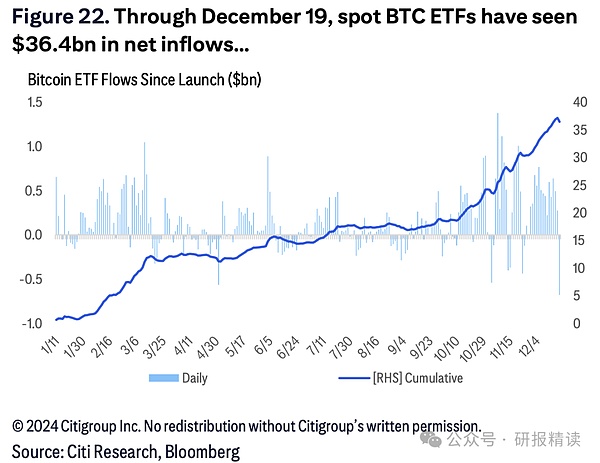

在支付領域,Visa率先通過與Coinbase的戰略合作,為美國和歐洲用戶提供實時賬戶充值功能。這一創新顯著改善了資金流轉效率——傳統ACH轉賬需要3-5個工作日,SEPA轉賬需要2-3個工作日,而Visa的解決方案實現了即時到賬,幫助用戶更靈活地把握市場機會。根據Coinspeaker數據,僅在美國中期選舉後的一週內,加密市場資金淨流入就達到22億美元,2024年全年資金流入已突破330億美元。

Mastercard則與Mercuryo合作,推出支持自託管錢包的歐元加密借記卡,讓用戶可以直接在全球超過1億家Mastercard商戶使用加密貨幣消費。這種創新解決了加密貨幣"變現"難題,降低了用戶使用門檻。2023年全球範圍內使用加密貨幣支付的交易額已達到108億美元,顯示了巨大的市場潛力。

支付巨頭Stripe在停擺6年後重啟加密支付業務,並斥資11億美元收購穩定幣平臺Bridge,展現了對加密支付未來的信心。新功能支持企業接受來自150多個國家的USDC支付,單筆限額達1萬美元,月度上限10萬美元。

"這不僅僅是簡單的產品創新,"花旗銀行分析師指出,"傳統金融機構正在構建一個將加密資產與現有金融體系深度融合的生態系統。他們不再將加密貨幣視為威脅,而是把它作為擴展業務邊界的機遇。"

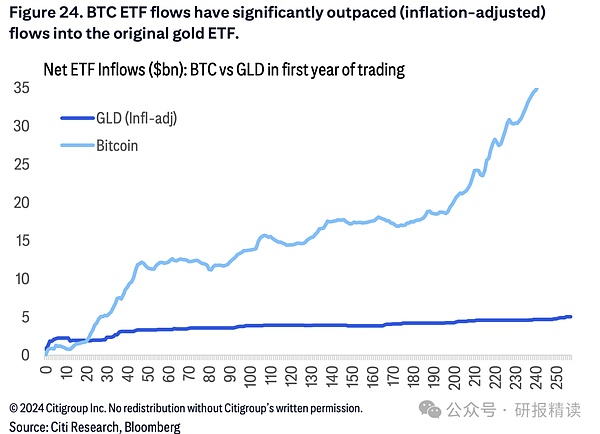

這種轉變得到了市場的積極響應。自特朗普當選以來,近100億美元的資金湧入了美國比特幣ETF,推動相關產品的總資產達到約1130億美元。BlackRock等機構發行的ETF產品表現尤為突出,顯示出投資者對知名金融機構的信任。

"我們正處於一個轉折點,"摩根大通在最新研報中表示,"傳統金融機構的加入不僅帶來了資金和信譽,更重要的是帶來了專業的風險管理體系和成熟的運營經驗,這對整個行業的長期健康發展至關重要。"

5、如何理性的將加密貨幣納入資產配置策略

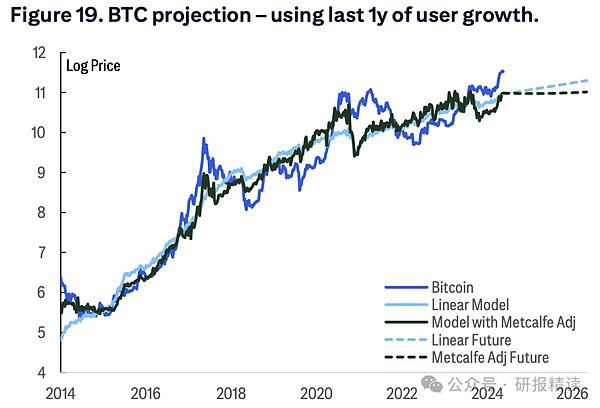

比特幣的長期投資表現令人矚目。數據顯示,比特幣的年化回報率達到75.6%,不僅大幅領先標普500指數的11.6%,甚至超過了科技股領頭羊NVIDIA的73.5%。這種顯著的超額收益使其成為投資者關注的焦點。

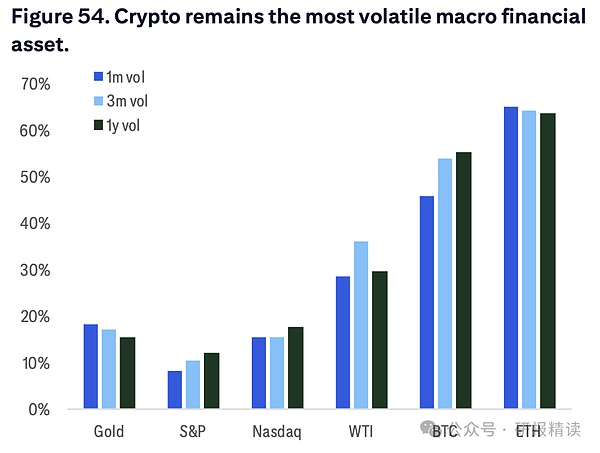

然而,高收益伴隨著顯著的波動風險。比特幣的年化波動率高達57.9%,遠超標普500的11.6%。自2009年誕生以來,比特幣市場曾多次經歷70%至80%的大幅回撤。這種劇烈波動提醒投資者在追求高收益的同時必須充分重視風險管理。

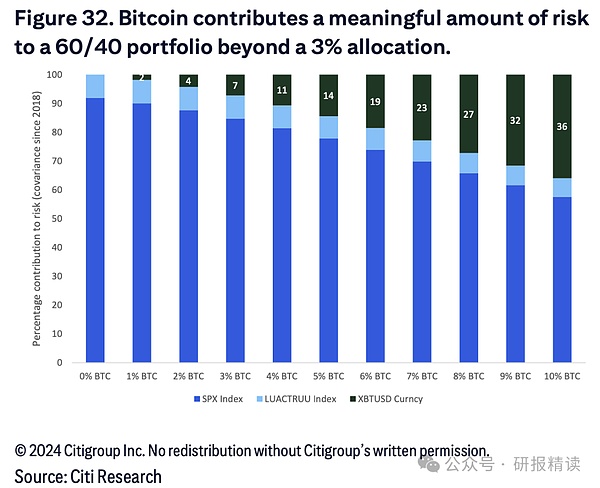

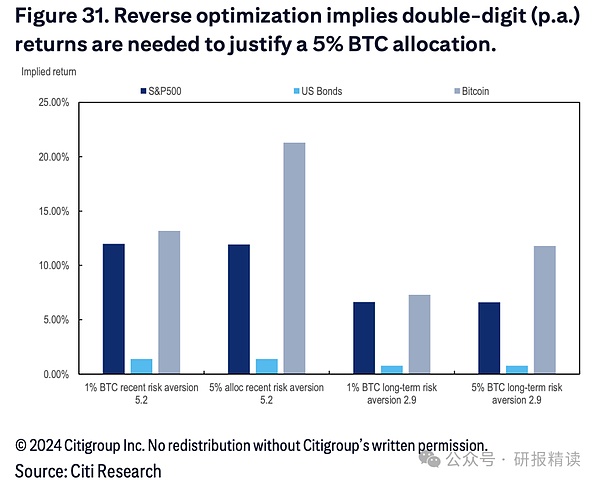

面對這種風險收益特徵,貝萊德投資研究所為機構投資者提供了務實的配置建議。研究表明,在傳統60/40股債組合中配置1%至2%的比特幣是"合理範圍",這種配置能在把握投資機會的同時有效控制風險。若配置超過2%,整體投資組合的風險水平將顯著提升——例如,5%的比特幣配置會使得風險貢獻從0%升至10%以上,10%的配置則會導致波動性貢獻攀升至36%。

比特幣ETF的推出為機構投資者提供了更便捷的配置渠道。自特朗普勝選以來,美國比特幣ETF吸引了近100億美元資金流入,總資產規模達到約1130億美元。ETF產品不僅提供了更高的流動性和更低的操作門檻,也為傳統投資組合引入比特幣敞口提供了規範化的工具。

更值得注意的是,傳統養老金機構開始謹慎嘗試比特幣投資。澳大利亞養老金巨頭AMP率先通過其動態資產配置計劃,將約0.5%的養老金總資產(約1720萬美元)配置於比特幣期貨。AMP首席投資官Anna Shelley指出,這一決策反映了數字資產行業的"結構性變化",尤其是在主流資管機構推出ETF產品後,機構投資者對加密資產的接受度顯著提升。

"我們正在見證投資理念的演變,"摩根大通分析師表示,"加密資產正從投機工具轉變為資產配置的重要選項。但成功的關鍵在於保持謹慎和剋制,將其作為更大的投資組合中的一個補充性元素。"

"投資者需要建立動態的風險管理框架,"JPMorgan強調,"在享受加密資產帶來的多元化效益的同時,始終將風險控制放在首位。配置比例的確定必須基於投資者的風險承受能力和投資目標,而不是單純追求短期收益。"