作者:Alex Thorn、Gabe Parker,Galaxy;編譯:五銖,金色財經

前言

2024 年是加密貨幣市場輝煌的一年,1 月份推出了現貨比特幣 ETP,11 月份選出了美國曆史上最支持加密貨幣的總統和國會。總體而言,流動性加密貨幣市場在 2024 年增加了 1.6 萬億美元的市值,全年同比增長 88%,達到 3.4 萬億美元。僅比特幣就增加了 1 萬億美元的市值,全年接近 2 萬億美元。2024 年的加密貨幣敘事一方面受到比特幣的飛速上漲(佔總市場收益的 62%)的推動,另一方面受到 meme 和 AI 的推動。在一年中的大部分時間裡,meme 都是熱門的加密貨幣,大多數鏈上活動都發生在 Solana 上。在下半年,由 AI 代理操作的代幣在前比特幣加密貨幣領域成為焦點。

2024 年的加密貨幣風險投資仍然很困難。這些主要比特幣、meme、AI 代理都不是特別適合風險投資。只需單擊幾下按鈕即可啟動 Memecoin,並且 Memecoin 和 AI 代理幣幾乎完全存在於鏈上,利用現有的基礎設施原語。DeFi、遊戲、元宇宙和 NFT 等上一輪市場週期中的熱門行業要麼未能引起市場關注,要麼已經建成,需要的資本更少,使新創業更具競爭力。加密市場基礎設施和遊戲大部分已經建成,現在處於後期階段,隨著下一屆政府對美國監管的預期變化,這些行業可能會面臨來自根深蒂固的傳統金融服務中介機構的競爭。有跡象表明,新的元貨幣可能會成為新資本流入的重要驅動力,但這些元貨幣的範圍從不成熟到非常新生:其中脫穎而出的是穩定幣、代幣化、DeFi 與 TradFi 的整合,以及加密和人工智能的重疊。

宏觀和更廣泛的市場力量也繼續帶來阻力。高利率環境繼續給風險投資行業帶來壓力,配置者不太願意在風險曲線上進一步冒險。這種現象擠壓了整個風險投資行業,但考慮到其風險,加密風險投資行業可能會受到特別影響。與此同時,大型綜合性風險投資公司仍然大多避開這個領域,或許在 2022 年幾家知名風險投資公司破產後,他們仍然感到謹慎。

因此,儘管未來存在重大機遇,無論是通過現有原始和敘事的復甦,還是通過新原始和敘事的出現,但與 2021 年和 2022 年的狂熱相比,加密風險投資仍然具有競爭力且低迷。交易和投資資本均有所增加,但新基金數量停滯不前,分配給風險投資基金的資本減少,從而創造了一個特別競爭的環境,有利於創始人進行估值談判。從廣義上講,風險投資仍然遠低於之前的市場週期的水平。

但比特幣和數字資產的日益制度化,以及穩定幣的增長,以及新的監管環境可能最終預示著 DeFi 和 TradFi 之間的某種融合的可能性,也為創新帶來了新的機遇,我們預計 2025 年風險投資活動和興趣可能會出現有意義的復甦。

摘要

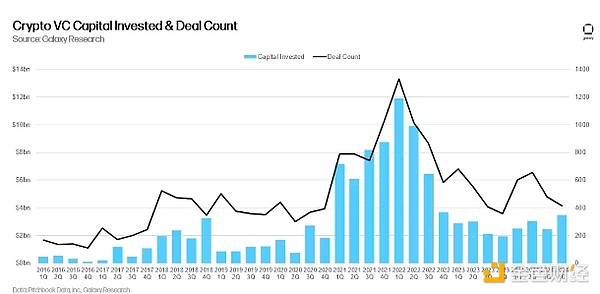

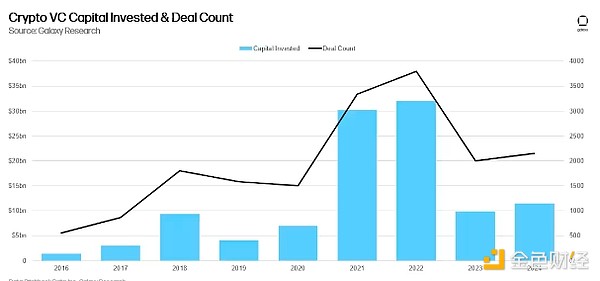

2024 年第四季度,風險投資對加密貨幣初創公司的投資為 35 億美元(環比增長 46%),涉及 416 筆交易(環比下降 13%)。

2024 年全年,風險投資家在 2153 筆交易中向專注於加密貨幣和區塊鏈的初創公司投資了 115 億美元。

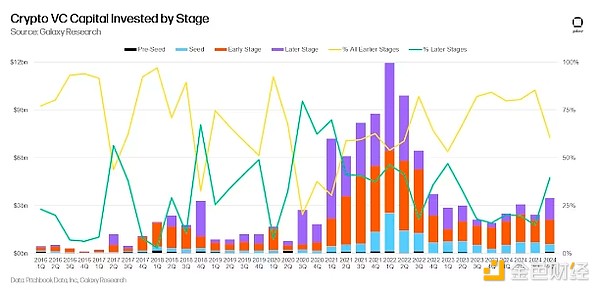

早期交易獲得了最多的資本投資(60%),而後期交易佔投資資本的 40%,較第三季度的 15% 大幅增加。

第二季度和第三季度,風險投資交易的中位估值有所上升,加密貨幣特定交易的估值增長速度快於整個風險投資行業,但第四季度環比持平。

穩定幣公司籌集的資金最多,其中 Tether 從 Cantor Fitzgerald 籌集的 6 億美元首當其衝,其次是基礎設施和 Web3 初創公司。Web3、DeFi 和基礎設施公司佔交易數量最多。

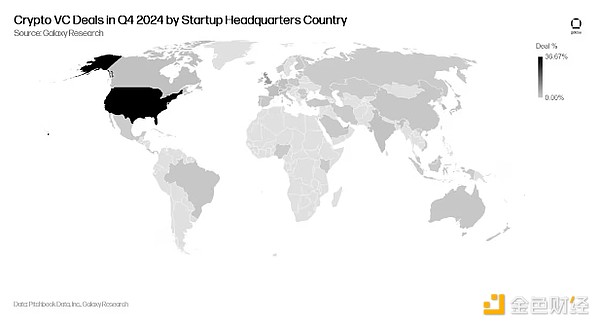

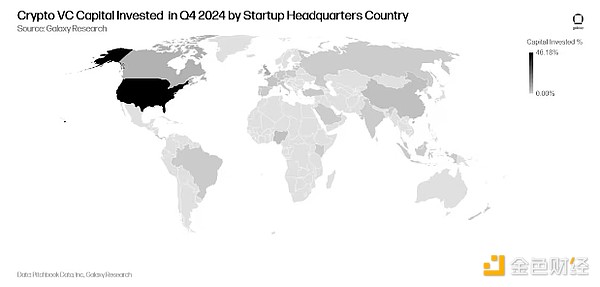

第四季度,大多數投資流向了總部位於美國的初創公司(46%),香港公司則佔到所有投資資本的 17%。在交易數量方面,美國以 36% 領先,其次是新加坡(9%)和英國(8%)。

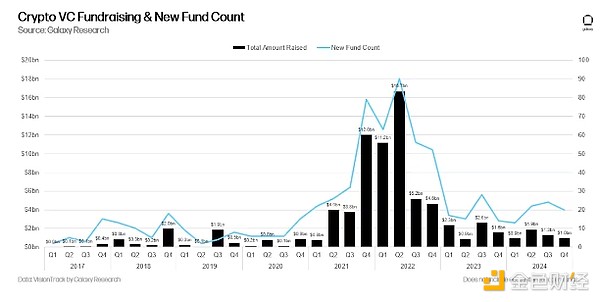

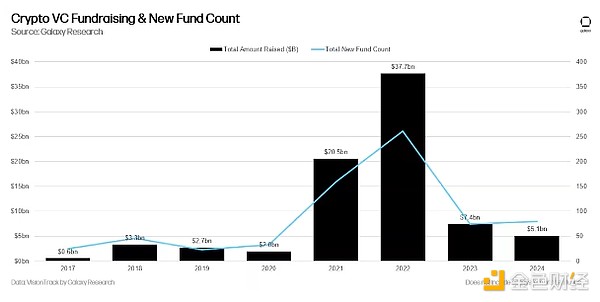

在融資方面,20 只新基金中,投資人對專注於加密貨幣的風險投資基金的興趣下降至 10 億美元。

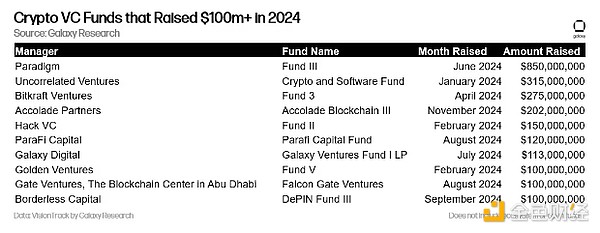

2024 年,至少有 10 只加密貨幣風險投資基金籌集了 1 億美元以上。

風險投資

交易數量和投資資本

2024 年第四季度,風險投資家向加密貨幣和區塊鏈為重點的初創公司投資了 35 億美元(環比增長 46%),共計 416 筆交易(環比下降 13%)。

截至 2024 年,風險投資家共計通過 2153 筆交易向加密貨幣和區塊鏈初創公司投資了 115 億美元。

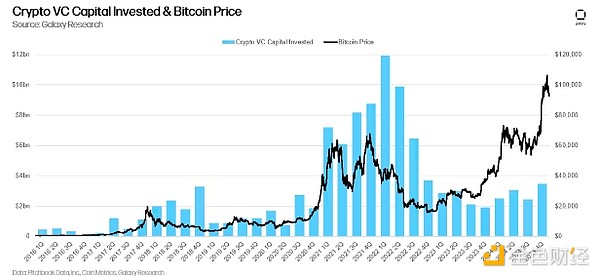

投資資本和比特幣價格

在之前的週期中,比特幣價格與投資於加密初創公司的資本之間存在多年的相關性,但去年這一相關性一直在努力恢復。自 2023 年 1 月以來,比特幣大幅上漲,而風險投資活動卻難以跟上步伐。配置者對加密風險投資和廣泛風險投資的興趣較弱,再加上加密市場敘事偏愛比特幣,而忽略了 2021 年的許多熱門敘事,這可以部分解釋這種差異。

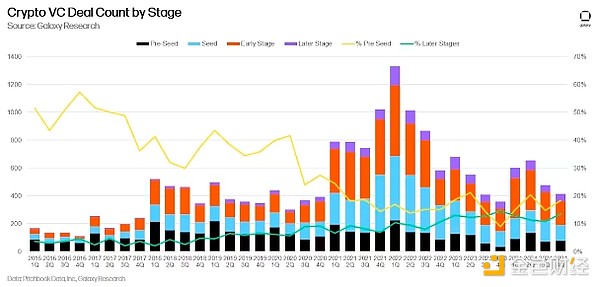

分階段投資

2024 年第四季度,60% 的風險投資被投資於早期公司,而 40% 則投向了後期公司。風險投資公司在 2024 年籌集了新資金,而加密原生基金可能仍能從幾年前的大規模融資中獲得資金。從第三季度開始,越來越多的資本流向了後期公司,這可以部分解釋 Tether 從 Cantor Fitzgerald 籌集了 6 億美元。

在交易方面,種子前交易的比例略有上升,與前幾個週期相比仍保持健康。我們跟蹤種子前交易的比例,以此來衡量企業家行為的穩健性。

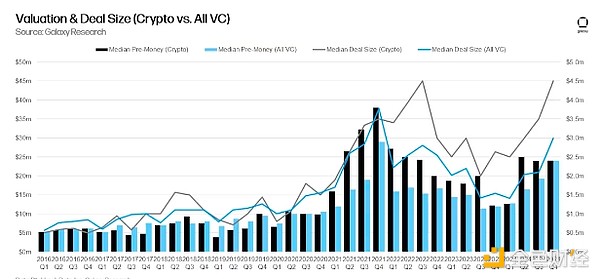

估值與交易規模

2023 年,風險投資支持的加密貨幣公司估值大幅下降,2023 年第四季度達到 2020 年第四季度以來的最低水平。然而,隨著比特幣創下歷史新高,估值和交易規模在 2024 年第二季度開始反彈。2024 年第二季度和第三季度,估值達到 2022 年以來的最高水平。2024 年加密貨幣交易規模和估值的增長與整個風險投資領域的類似增長一致,儘管加密貨幣的反彈更為強勁。2024 年第四季度交易的投前估值中值為 2400 萬美元,平均交易規模為 450 萬美元。

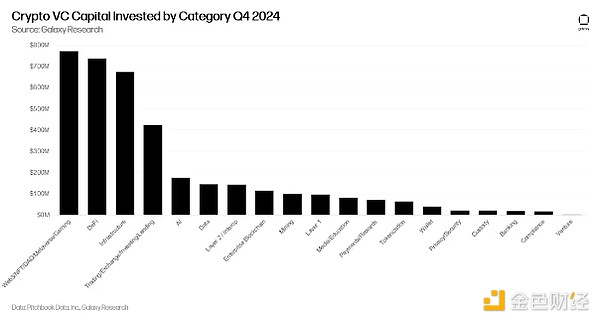

投資類別

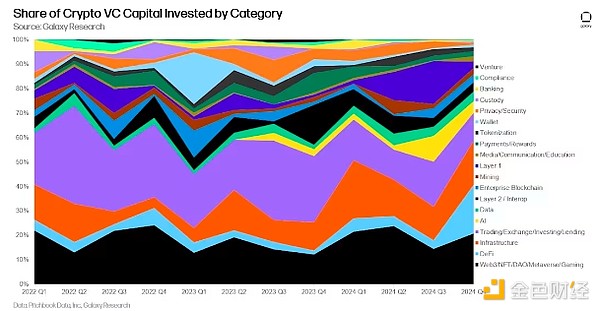

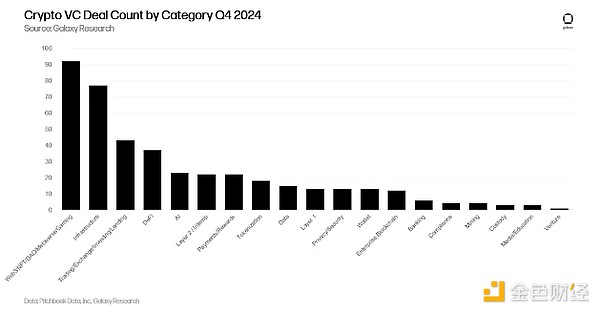

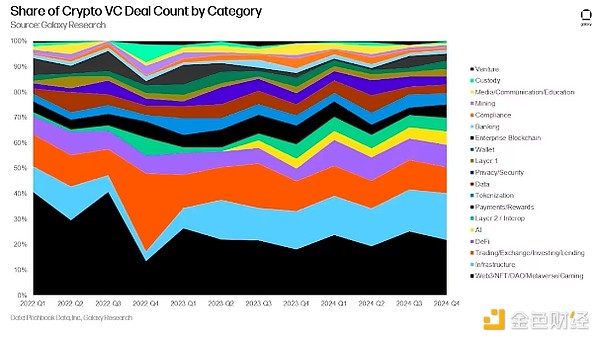

“Web3/NFT/DAO/Metaverse/Gaming”類別中的公司和項目在 2024 年第四季度籌集的加密風險投資資本佔比最大(20.75%),總額達 7.713 億美元。該類別中最大的三筆交易是 Praxis、Azra Games 和 Lens,分別籌集了 5.25 億美元、4270 萬美元和 3100 萬美元。DeFi 在加密風險投資總額中所佔比例的主導地位歸功於 Tether 與 Cantor Fitzgerald 達成的 6 億美元交易,後者持有該公司 5% 的股份(穩定幣發行人屬於我們的高級 DeFi 類別)。雖然這筆交易不是傳統的風險投資結構化交易,但我們將其納入了我們的數據集。如果去掉 Tether 的交易,DeFi 類別在第四季度的投資額將排在第 7 位。

2024 年第四季度,構建 Web3/NFT/DAO/Metaverse 和基礎設施產品的加密初創公司在季度加密風險投資總額中所佔份額分別環比增長 44.3% 和 33.5%。資本配置佔總資本部署百分比的增加主要歸因於加密風險投資對 Layer 1 和加密 AI 初創公司的資本配置環比大幅下降,自 2024 年第三季度以來分別下降了 85% 和 55%。

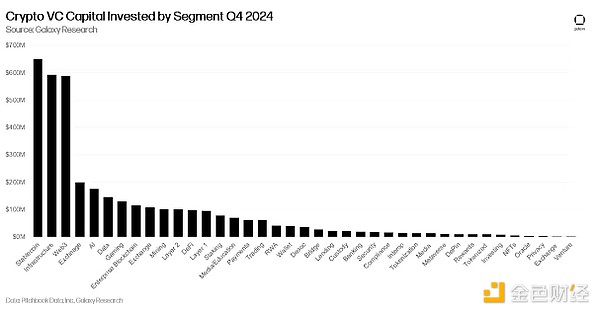

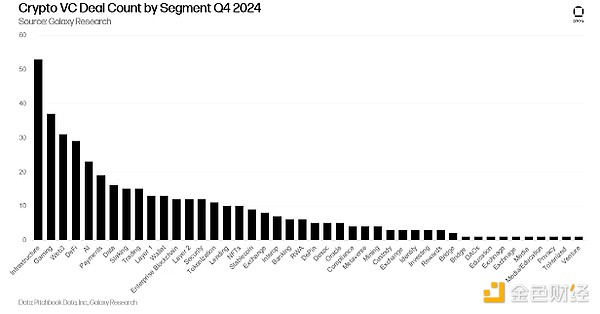

如果我們將上圖中的大類別細分為更細粒度的部分,構建穩定幣的加密項目在 2024 年第四季度籌集了加密風險投資的最大份額(17.5%),在 9 筆跟蹤交易中總計 6.49 億美元。然而,Tether 的 6 億美元交易代表了 2024 年第四季度投資於穩定幣公司的大部分總資本。開發基礎設施的加密初創公司在 2024 年第四季度的 53 筆跟蹤交易中籌集了第二多的風險投資資本,為 5.92 億美元(16%)。三大加密基礎設施交易分別是 Blockstream、恆豐集團和 Cassava Network,分別籌集了 2.1 億美元、1 億美元和 9000 萬美元。繼加密基礎設施之後,Web3 初創公司和交易所從加密風險投資公司籌集的資金分別位居第三和第四位,總計分別 5.876 億美元和 2 億美元。值得注意的是,Praxis 是 2024 年第四季度最大的 Web3 交易和第二大交易,籌集了高達 5.25 億美元用於建設“互聯網原生城市”。

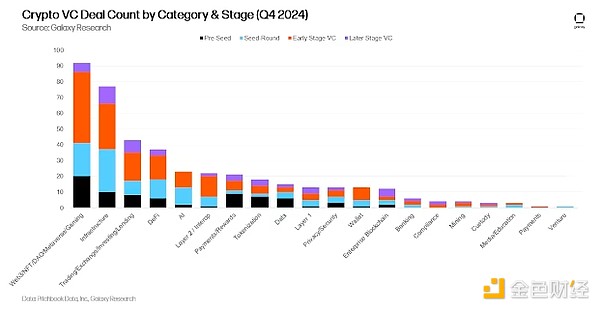

就交易數量而言,Web3/NFT/DAO/Metaverse/遊戲佔據 22% 的交易(92 筆),其中 37 筆遊戲交易和 31 筆 Web3 交易是推動因素。2024 年第四季度最大的遊戲交易是 Azra Games,其在 A 輪融資中籌集了 4270 萬美元。緊隨其後的是基礎設施和交易/交易所/投資/借貸,2024 年第四季度分別有 77 筆和 43 筆交易。

提供加密基礎設施的項目和公司在交易數量上排名第二,佔總交易量的 18.3%(77 筆),環比增長 11 個百分點。緊隨加密基礎設施之後的是,構建交易/兌換/投資/借貸產品的項目和公司在交易數量上排名第三,佔總交易量的 10.2%(43 筆)。值得注意的是,構建錢包和支付/獎勵產品的加密公司交易量環比增幅最大,分別為 111% 和 78%。雖然這些環比增幅在百分比上很大,但錢包和支付/獎勵初創公司在 2024 年第四季度分別僅佔 22 筆和 13 筆交易。

將上圖中的大類別細分為更細粒度的部分,構建加密基礎設施的項目和公司在所有行業中的交易數量最多(53 筆)。緊隨其後的是遊戲和 Web3 相關的加密公司,在 2024 年第四季度分別完成了 37 筆和 31 筆交易,幾乎與 2024 年第三季度的順序相同。

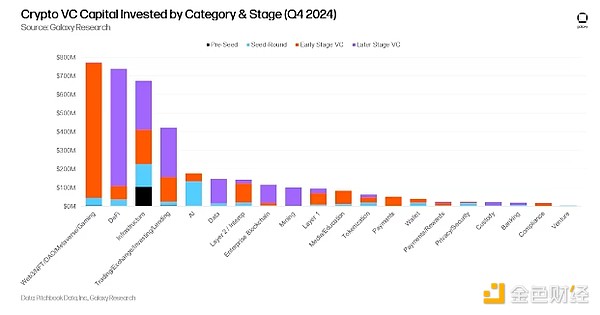

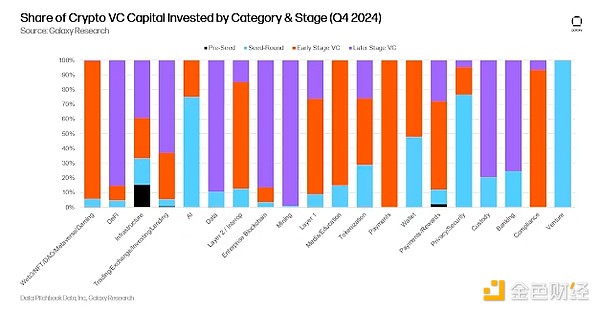

按階段和類別劃分的投資

按類別和階段細分投資資本和交易數量,可以更清楚地瞭解每個類別中哪些類型的公司正在籌集資金。2024 年第四季度,Web3/DAO/NFT/Metaverse、Layer 2s、Layer 1s 中的絕大多數資本都流向了早期公司和項目。相比之下,投資於 DeFi、交易/交易所/投資/借貸和挖礦的加密風險投資資金中有很大一部分流向了後期公司。考慮到後者相對於前者的相對成熟度,這是可以預料的。

分析每個類別中不同階段的投資資本分佈可以揭示各種投資機會的相對成熟度。

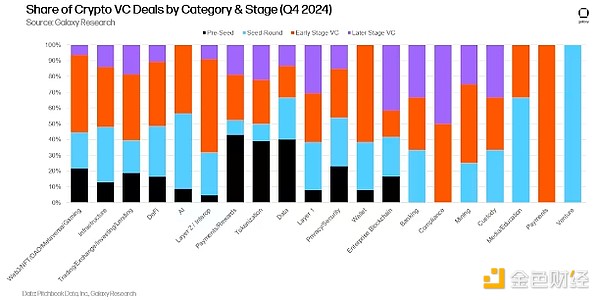

與 2024 年第三季度投資的加密風險投資資本一樣,2024 年第四季度完成的交易中很大一部分涉及早期公司。2024 年第四季度跟蹤的加密風險投資交易包括 171 筆早期交易和 58 筆後期交易。

檢查每個類別中按階段完成的交易份額,可以深入瞭解每個可投資類別的各個階段。

按地理位置劃分的投資

2024 年第四季度,36.7% 的交易涉及總部位於美國的公司。緊隨其後的是新加坡(9%)、英國(8.1%)、瑞士(5.5%)和阿聯酋(3.6%)。

總部位於美國的公司吸納了所有風險投資的 46.2%,環比下降 17 個百分點。因此,總部位於香港的初創企業的風險投資資本配置顯著增加,達到 17.4%。英國為 6.8%,加拿大為 6%,新加坡為 5.4%。

群組投資

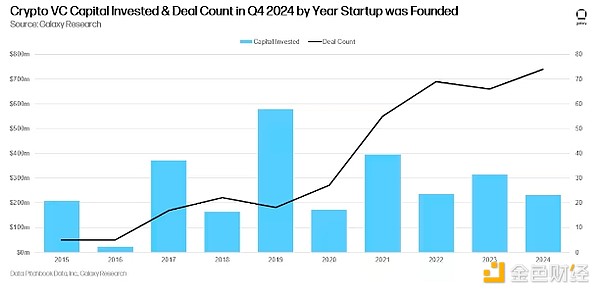

2019 年成立的公司和項目佔據了最大的資本份額,而 2024 年成立的公司和項目的交易數量最多。

風險投資融資

加密風險基金的融資仍然充滿挑戰。2022 年和 2023 年的宏觀環境和加密市場的動盪,使一些配置者不願對加密風險投資者做出與 2021 年和 2022 年初相同水平的承諾。2024 年初,投資者普遍認為利率將在 2024 年大幅下降,儘管降息直到下半年才開始實現。自 2023 年第三季度以來,分配給風險基金的總資本繼續環比下降,儘管 2024 年全年新基金數量有所增加。

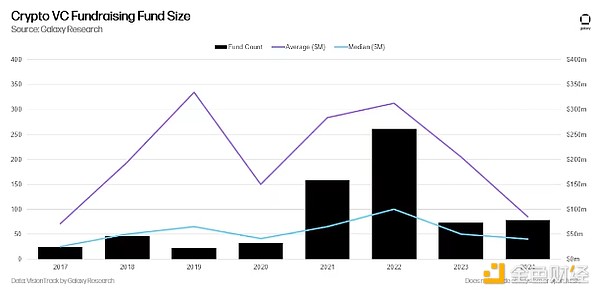

按年率計算,2024 年是自 2020 年以來加密風險投資籌款最疲軟的一年,共有 79 只新基金籌集了 51 億美元,遠低於 2021-2022 年的狂熱。

雖然新基金數量同比確實略有增加,但配置者興趣的下降也導致風險投資公司籌集的基金規模較小,2024 年的中位數和平均基金規模達到了 2017 年以來的最低水平。

至少有 10 家積極投資加密貨幣和區塊鏈初創公司的加密貨幣風險基金在 2024 年為新基金籌集了超過 1 億美元。

總結

情緒正在改善,活動也在增加,儘管兩者仍遠低於之前的高點。雖然流動性加密資產市場已從 2022 年底和 2023 年初顯著復甦,但風險投資活動仍遠低於之前的牛市。2017 年和 2021 年的牛市表現為風險投資活動與流動性加密資產價格之間存在高度相關性,但在過去兩年中,活動一直低迷,而加密貨幣卻有所反彈。風險投資停滯是由於多種因素造成的,包括“槓鈴市場”將比特幣(及其新的 ETF)置於中心舞臺,以及來自Meme幣的邊際淨新活動,Meme幣難以融資且壽命存疑。人們對人工智能和加密貨幣交叉點項目的熱情正在高漲,預期的監管變化可能會為穩定幣、DeFi 和代幣化的機會打開大門。

早期交易繼續引領潮流。儘管風險投資面臨阻力,但對早期交易的興趣仍然預示著更廣泛的加密貨幣生態系統的長期健康。後期交易群體在第四季度取得了進展,但主要是由於 Cantor Fitzgerald 對 Tether 進行了 6 億美元的投資。儘管如此,企業家仍在繼續為新的創新想法尋找願意投資的投資者。我們認為,構建穩定幣、人工智能、DeFi、代幣化、L2 和比特幣相關產品的項目和公司在 2025 年表現良好。

現貨 ETP 可能會給基金和初創公司帶來壓力。美國配置者對現貨比特幣 ETP 的幾項高調投資表明,一些大型投資者(養老金、捐贈基金、對沖基金等)可能正在通過大型流動性工具接觸該行業,而不是轉向早期風險投資。人們對現貨以太坊 ETP 的興趣已經開始增加,如果這種情況持續下去,或者即使新的 ETP 推出,涵蓋其他替代的第 1 層區塊鏈,對 DeFi 或 Web3 等細分市場的需求也可能流向 ETP,而不是風險投資綜合體。

基金經理仍然面臨著艱難的環境。雖然 2024 年新基金數量同比小幅增加,但分配給加密風險投資基金的總資本略低於 2023 年。宏觀經濟繼續給分配者帶來阻力,但監管環境的重大變化可能會讓分配者對該領域的興趣重新燃起。

美國繼續主導加密初創企業生態系統。儘管監管制度非常棘手且往往充滿敵意,但總部位於美國的公司和項目仍然佔完成交易的大多數和投資資本的大多數。新一屆總統政府和國會將成為歷史上最支持加密貨幣的政府和國會,我們預計美國的主導地位將會增加,特別是如果某些監管事項如預期的那樣得到鞏固,例如穩定幣框架和市場結構立法,這將允許傳統的美國金融服務公司認真考慮進入該領域。