本期簡報包括:

Dynamo的想法

市場展望

市場健康狀況 - 根據指標確定

類別和鏈條趨勢 - 哪些類別和鏈條正在增長?

鏈上指標

鏈上亮點 - 過去一週快速增長的DeFi協議的精選圖表

鏈上里程碑 - 達到鏈上里程碑的鏈條和協議,如TVL創新高

💡Dynamo的想法

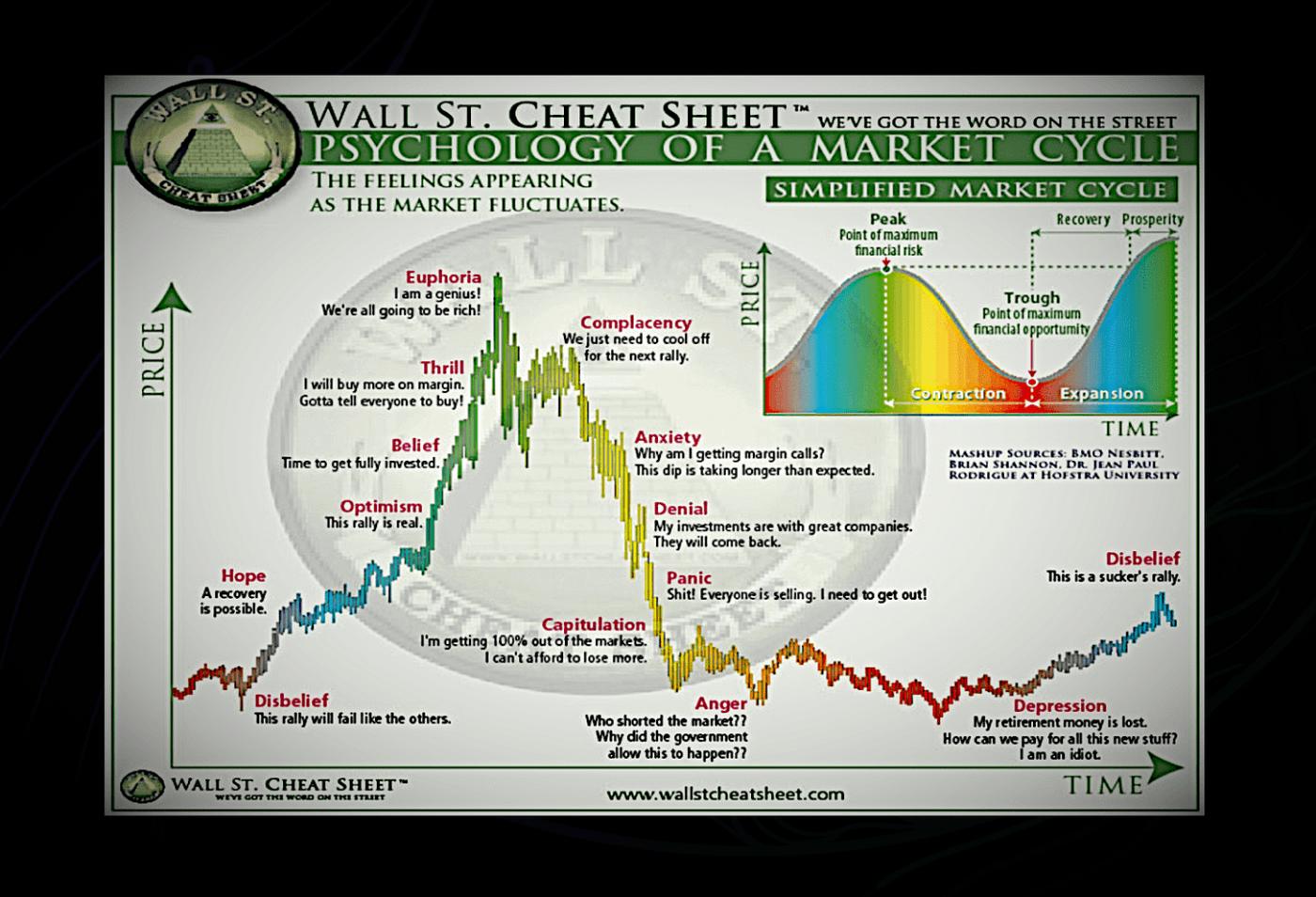

我們是否接近週期的盡頭?我們是否仍處於"不相信"狀態?週期是否已不再重要?

每當BTC出現重大變動時,這些問題都會在Crypto Twitter上出現 - 無論是創下新高還是跌破9萬美元(這還不到2周前的事)。最近,即使BTC幾乎沒有任何波動,也有人提出這些問題。

即使在最近幾天,儘管BTC創下新高,也許是有史以來最看好政府相關加密貨幣新聞,但許多人仍在問週期是否結束。這裡有另一種可能性:BTC正在走向"天堂之路"。

"BTC天堂之路"的想法是,BTC將隨著時間的推移,經歷快速擴張和重新定價,然後進入鞏固和下跌期。這將在多年內發生,在較高的時間框架內,而不是幾個月內。

這並不意味著只漲不跌。事實上,這意味著不是隻漲不跌。但這意味著不會再有80%的回撤,也不會再有4年的週期。相反,想象一下一種資產,它會波動,但有一個持續上升的偏好,並且大多數年份都會創下新高,就像過去十年科技股的表現一樣。

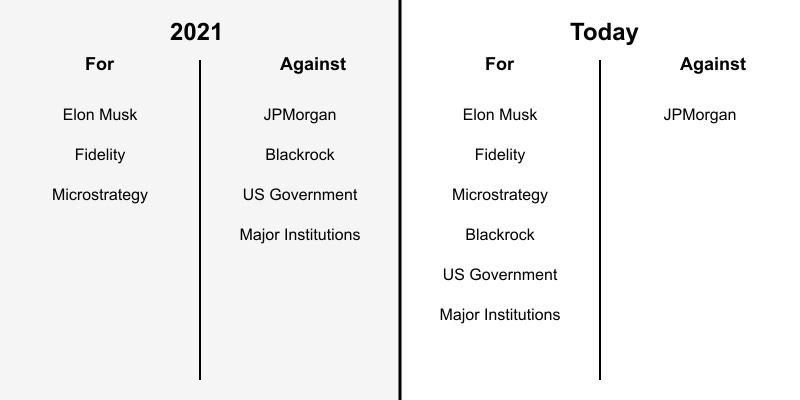

機構格局發生根本性變化

在2021年,機構世界是分裂的。如今,幾乎每一家主要金融機構都已擁抱BTC - 從貝萊德到美國政府。當以前持懷疑態度的巨頭轉變立場時,這改變了市場動態。

許多最大的機構(包括本週的美國政府)現在都擁抱BTC,即使這只是為了賺錢的目的。

結構性支援正在增強

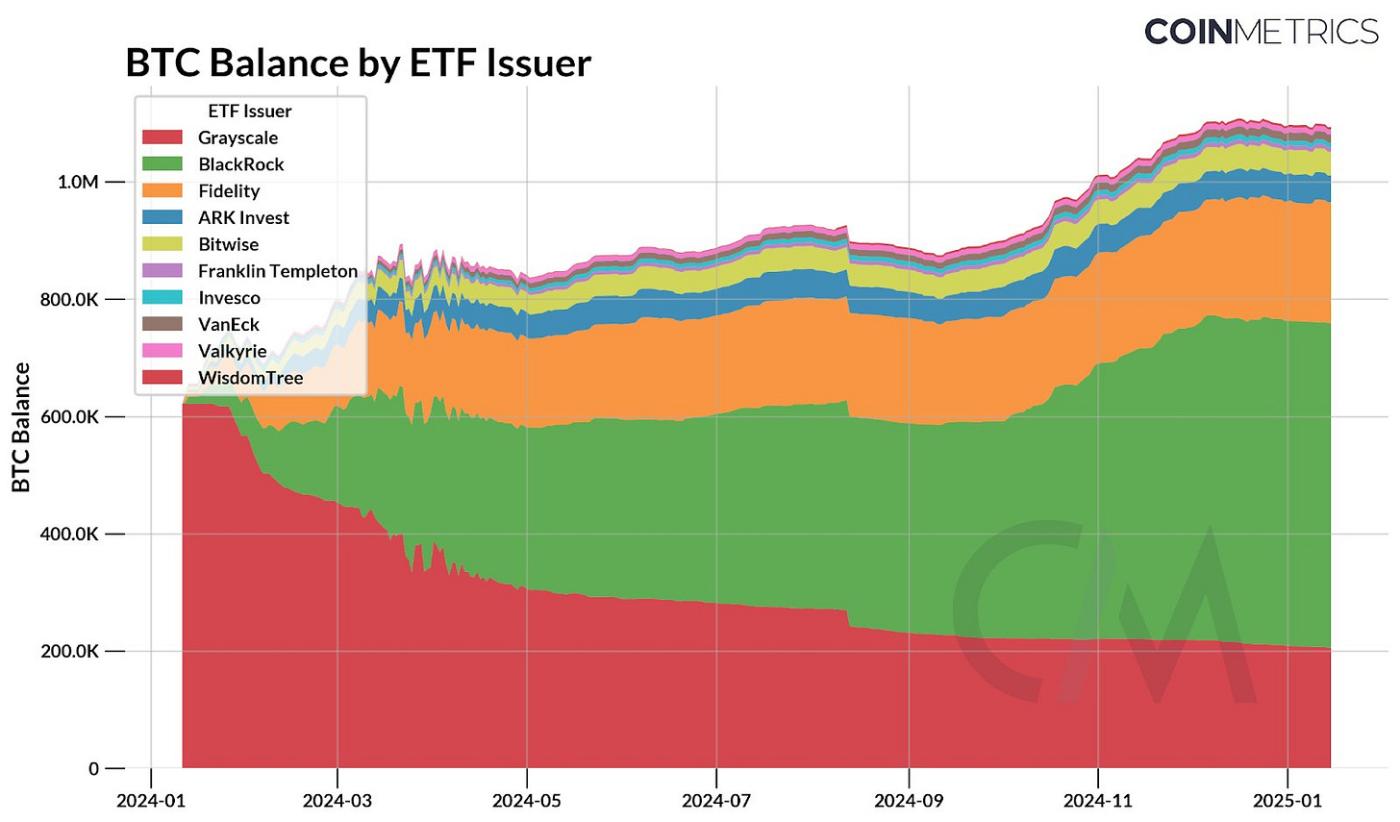

ETF現在持有超過110萬枚BTC(佔供給量的5.7%),這只是在一年內。

你可以認為,這些ETF持有量越多,它們就越能在市場上拋售,但到目前為止並非如此。在大多數BTC下跌時,ETF最初的流出量很小,隨後又持續流入,因為買家在定期定額投資。

我們剛剛完成了在美國擁有BTC ETF的第一年。當將數字資產分配到退休投資組合的小比例時,會產生什麼影響?

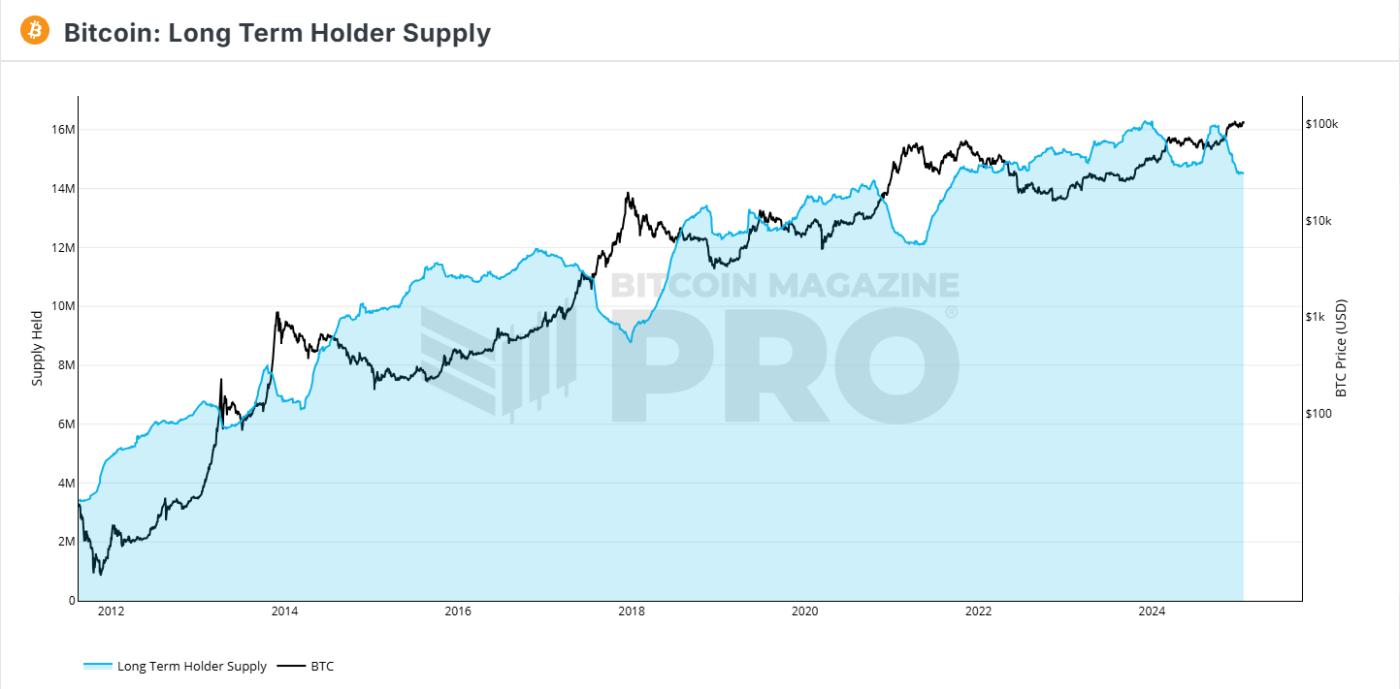

長期持有者現在控制了1450萬枚BTC,三年前為1250萬枚。

200周移動平均線(約4萬美元)理論上提供了一個"最壞情況"的支撐 - 遠高於之前的週期。順便說一下,BTC的價格確實曾低於這一水平,但幅度不大。

進入部署階段

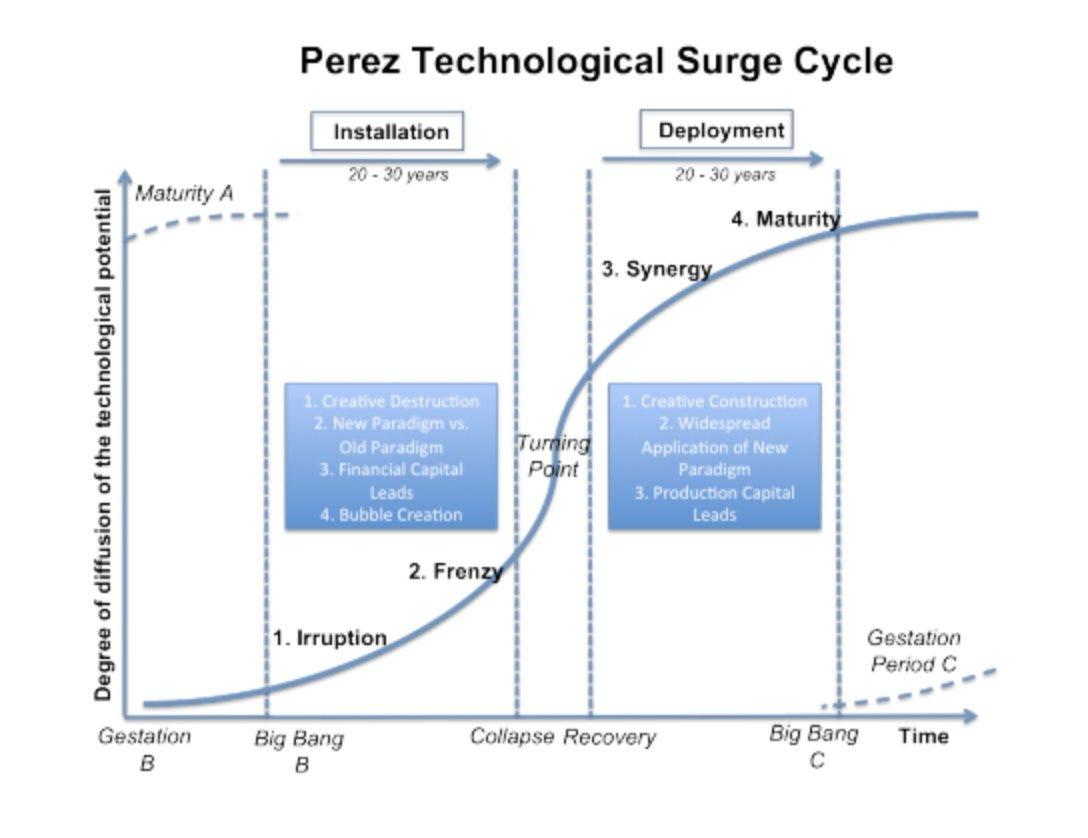

使用Carlota Perez的技術採用框架,BTC似乎正在從安裝(標誌著投機和泡沫創造)過渡到部署(特徵是廣泛採用和更穩定的增長)。

這些因素增加了未來"週期"可能出現較小回撤的可能性(對於BTC而言。無法對altcoins、meme和代理說同樣的話)。

只漲不跌?

不是。我們仍然可能看到大幅回撤 - 甚至可能超過週期高點的60%。但80%以上的崩盤時代可能已經過去了,除非BTC出現根本性故障或黑天鵝事件。

這對你意味著什麼

不要錯過長期趨勢,尋找週期性趨勢。

有系統地獲利。考慮一個定期定額的框架 - 每月出售投資組合的固定百分比可以確保你不會在潛在的暴漲後遭遇自由落體。

將200周線視為"最壞情況"的回撤水平。由於BTC之前對這條趨勢線的尊重,許多參與者可能會在那裡買入作為支撐線。

保持關注長期的"天堂之路",而不是短期的步驟

順便說一下,大多數meme和大多數AI代理可能仍會下跌90%(或在某些情況下99%)。已經有很多這樣的例子了。

記住:市場很少完全重複,但通常會有韻律。BTC的天堂之路不會是一條筆直上升的線,而是一系列小週期,每一個週期的波動性可能都會比上一個小。

對於那些理解從週期性趨勢主導到長期趨勢主導的轉變,並願意在合適的時候承擔計算風險的人來說,將會有重大機會。

但請記住,加密貨幣中的非對稱收益來自於在人們宣佈一個代幣或行業已死時進行購買。而不是在最新的炒作週期中尋找頂部。

🔭市場展望

我們將稍微調整一下這份簡報的格式。我們現在將在每月小組視訊會議兩週後進行全面的鏈上指標報告。這是為了在我們更常規的高階文章和Discord實時指標機器人之外,提供一個關於推動市場的趨勢的中期更新。