新代幣釋出已經放緩,但我相信事情很快會加速,原因是:

市場正在緩慢恢復。

許多專案再也無法拖延。

這些專案將測試水域,為其他專案鋪平道路。

在這篇文章中,我想強調在我的X資訊流中頻繁出現的協議。然而,似乎並非每個人都熟悉它們的功能。

我曾經在一年前做過類似的部落格文章,介紹了7個頂級專案,並計劃更頻繁地這樣做,所以請隨時訂閱。

所以,如果你是那些在X上滾動瀏覽,等待熱門專案的代幣和空投推出(但實際上並不知道它們是做什麼的),這篇文章就是為你準備的。

注:這個列表基於我的X資訊流和我探索這些專案的好奇心。它可能不代表Kaito的思維份額地圖,而且你的X資訊流可能會有所不同。

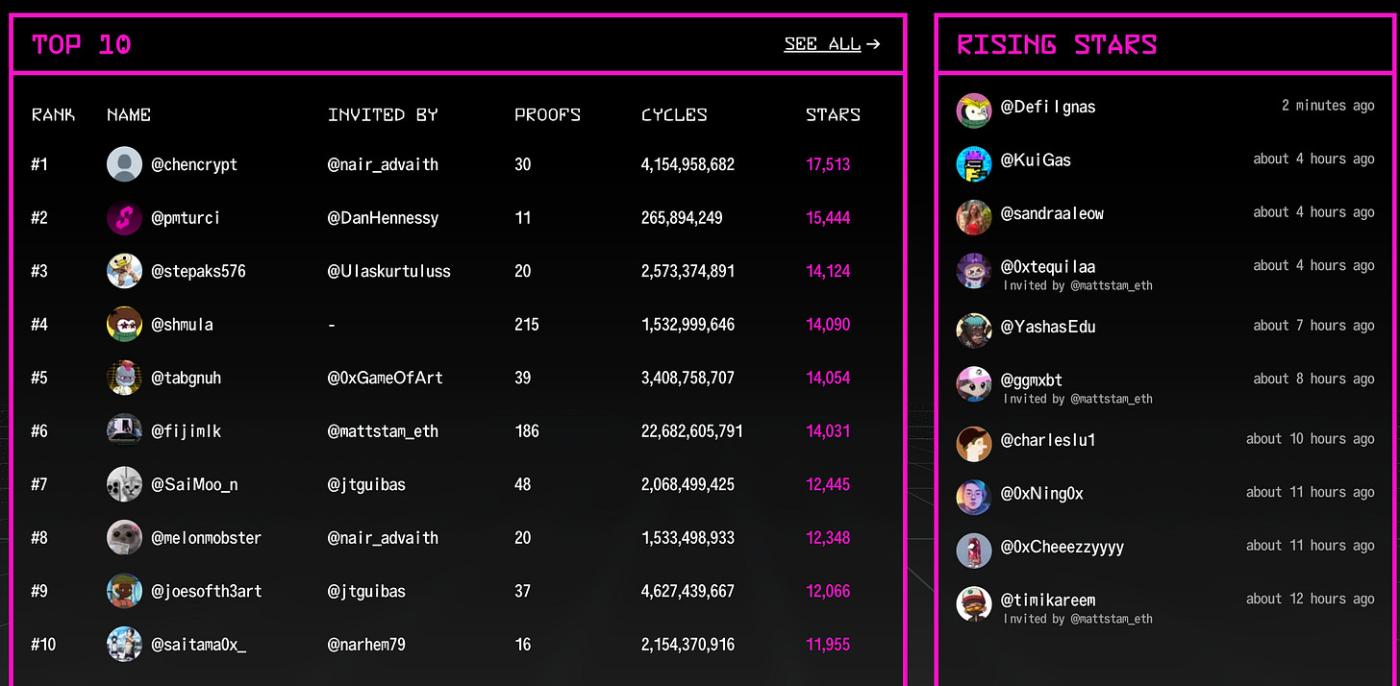

[後面的內容會繼續按照相同的方式翻譯,保留<>中的內容不變,其他部分全部翻譯為簡體中文]我想這將是空投的標準,但目前還沒有關於代幣的公開細節。

Succinct獲得了由Paradigm領投的5500萬美元融資,並加入了Robot Ventures、Bankless Ventures、Geometry等多家投資機構。

預計在主網上線時很快就會進行代幣發行。

Resolv - 真正的零風險穩定幣

許多人現在相信,下一輪山寨幣泵漲將由機構採用推動,尤其是穩定幣。

挑戰在於,穩定幣採用的主要受益者似乎是機構和穩定幣發行方,而散戶投資者可能只能得到一些零星利益。

第三輪收割散戶?

我寫了一些關於可能從穩定幣採用中受益的協議的想法,但還有一個我想在這裡補充 - Resolv。

如果你瞭解Ethena的工作原理,你已經對Resolv有了基本認識。

兩者都有相同的核心理念 - 使用加密貨幣抵押品加上空頭永續合約來建立穩定幣。然而,Resolv在架構和方法上有所不同:

首先是雙代幣模型與單代幣模型:Ethena有一個單代幣模型(USDe),所有風險和收益都流向穩定幣持有者,由協議的儲備金在幕後管理。

Resolv使用雙代幣模型(USR + RLP),明確地將風險分離到一個單獨的代幣中。

USR:與USDe類似,USR透過對沖ETH價格的空頭期貨來維持其盯住匯率的穩定性。你可以質押USR來賺取收益,轉換為stUSR,類似於儲蓄賬戶。

RLP作為USR的保險,吸收損失以保持USR穩定(例如當資金費率為負時)。RLP持有者接受風險以獲得更高的回報。RLP的價值隨協議表現而波動,充當緩衝:它隨利潤增長,隨損失縮減。

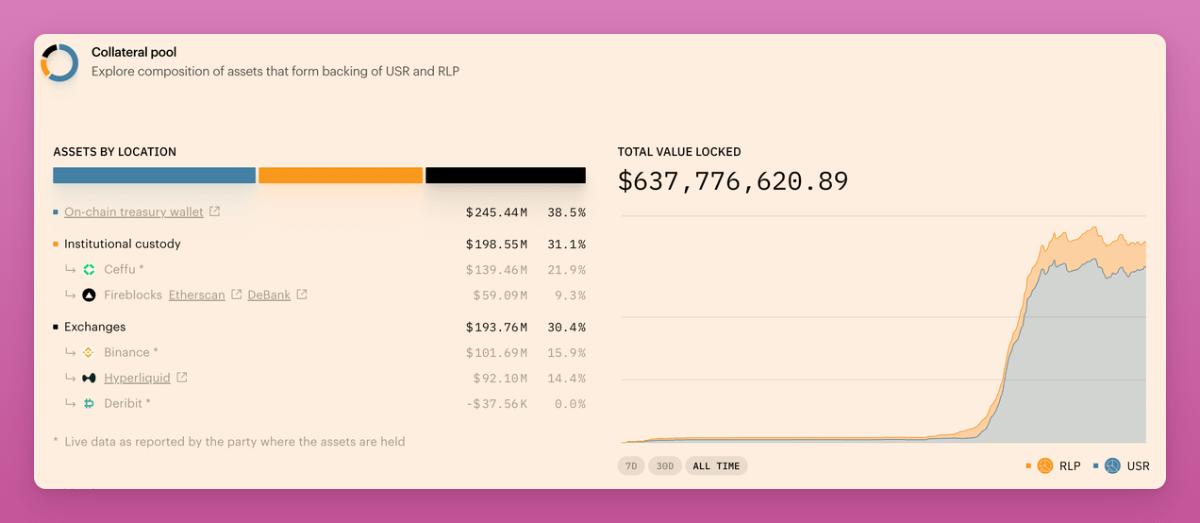

這種設定讓風險承受能力較高的使用者可以賺取更多,同時保護穩定幣使用者免受市場風險。截至撰寫本文時,USR生成4.3%的年化收益率,RLP為6.7%。

收益不算太高,但為空投而進行的積分挖礦使Resolv的總鎖倉量達到了6.369億美元。還不錯。

其次,Resolv的理念是保持100%加密貨幣抵押。所有抵押品都是ETH(並且剛剛宣佈支援BTC),不涉及實際資產。

最初,Ethena也是純加密貨幣,但後來引入了第二種穩定幣USDtb,由貝萊德的代幣化貨幣市場基金(BUIDL)90%支援。

這個USDtb在某種程度上是類似於Resolv的USR的保險代幣,旨在在熊市期間穩定USDe,在加密貨幣收益下降時提供傳統資產收益。

所以可以說Resolv更"加密原生"且在精神上去中心化,儘管Ethena的策略透過引入中心化資產可能獲得額外的穩定性。

融資與代幣

Resolv尚未正式宣佈融資細節,但支持者包括Delphi Labs、Daedalus和No Limit Holdings。他們正準備透過Legion推出社群輪融資。

自2024年9月以來,Resolv一直在執行積分計劃。你仍可以透過存入穩定幣來賺取積分。可以使用我的推薦連結獲得20%的加成。

存入後,你可以透過Pendle池或其他策略最大化積分。

代幣發行$RESOLV預計很快,在2025年初。

(由於篇幅限制,翻譯到此處,其餘部分可以繼續翻譯)