加密貨幣當前受制於宏觀局勢。

我的X平臺信息流已被宏觀分析填滿,而非空投挖礦指南或值得購買的迷因幣。

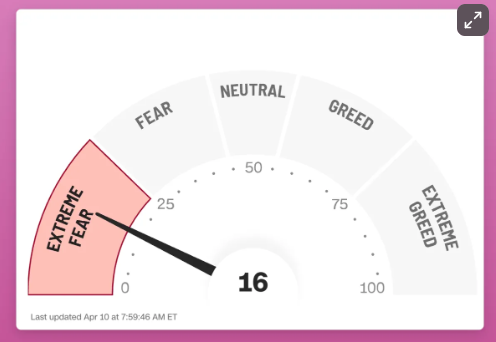

此刻,無論是加密市場還是傳統金融市場都處於"極度恐懼"水平(即便部分關稅已解除)。

駕馭加密貨幣從未如此艱難,作為一名加密內容創作者,我也從未感到如此力不從心。發佈平庸的宏觀分析觀點的誘惑極其強烈。

我認同DonAlt的觀點:在這個瘋狂的世界裡,加密貨幣是被低估的存在。

不幸的是,若這真標誌著世界秩序更迭與大債務週期終結(正如瑞·達利歐所言),未來數年我們將持續面臨動盪的宏觀環境。

不過,局部穩定期仍會出現,屆時注意力可轉向加密體系內部的進展。

為期90天的關稅暫停期或許也將帶來機遇綠洲。

比特幣——熊市還是牛市?

事後看來,我本應在二月份發佈《牛市還是熊市?未來何去何從?》博客時清倉所有資產。

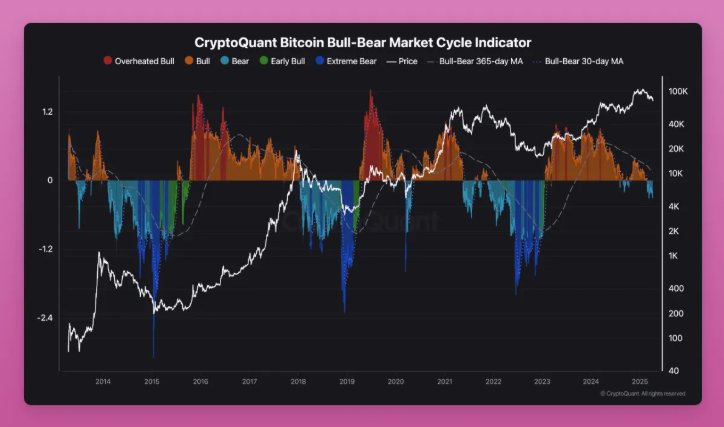

我分享了各種比特幣鏈上數據圖表,結果行情卻由牛轉熊(下圖所示)。痛哉,請別責怪我。我和X平臺上的大多數專家一樣毫無頭緒。

我所知的是:與當前由外部宏觀因素驅動的市場不同,鏈上數據在內部驅動的牛市中更為重要。

比特幣已演變為宏觀資產,兩種主流思潮正角逐"真理"之位:

- 比特幣是股票類的風險偏好資產?

- 還是黃金類的避險資產?

這正是比特幣身陷的重大博弈,而多數人尚未予以足夠重視。若比特幣並非避險資產且走勢與納斯達克趨同,則其當前市值便站不住腳。機構投資者將對其失去興趣。

在《2025年加密貨幣的真相與謊言》一文中,我將比特幣定義為對抗宏觀不確定性的隱性對沖工具。

比特幣不可能同時兼具數字黃金與風險偏好資產的雙重屬性。

2025年加密貨幣的真相與謊言

比特幣將在2025年達到25萬美元,以太坊達到1.2萬美元。

貝萊德的相關研究證實了這一點,就連曾經的比特幣懷疑論者瑞·達利歐也承認比特幣是"財富儲存手段":

"在大債務週期的早期階段,貨幣是'硬'的,這意味著它既是交換媒介,也是難以增加供應量的財富儲存手段,例如黃金、純銀和比特幣。像比特幣這樣的加密貨幣現在正成為一種被接受的硬通貨,因為它是全球廣泛接受且供應量有限的貨幣。貨幣成為無效財富儲存手段的最大、最常見風險是大量增發的風險。想象一下擁有印鈔能力——誰能抵抗大量印鈔的誘惑?那些掌握印鈔權的人總會這麼做。" ——瑞·達利歐《國家如何破產:導論與第一章》

我強烈推薦閱讀瑞·達利歐的新書《國家如何破產》。他在書中指出美國正處於典型的大債務週期中。達利歐認為,在債務重組的同時需要建立新的世界秩序。

這是對當今世界局勢最具洞見的解讀。

簡言之:美國將印鈔,其他高負債國家也會效仿。你可以想象這種情況下比特幣的走勢。

你可以在此免費閱讀他正在連載的書籍(Linkedin鏈接)。

問題在於:比特幣目前的交易屬性更接近風險資產而非黃金(後者正創歷史新高)。我認為那些將比特幣視為風險資產的人,正在將其拋售給視之為避險資產的人。

我很欣賞貝萊克在Bankless訪談中嘲諷加密原生評論員/研究者的橋段——這些人堅持認為比特幣是風險資產,並根據失業率、非農就業數據或ISM製造業指數進行交易。

或許解釋當前比特幣走勢的更簡單理論就是資金流動性和貨幣增發。當銀根緊縮時,比特幣交易得像垃圾幣;當印鈔機轟鳴時,比特幣表現碾壓所有風險資產。

這也是Crypto Hayes持續宣揚的觀點。

說真的,我預計當法幣體系崩潰時,比特幣將一飛沖天。

以太坊——從糟糕到...依舊糟糕

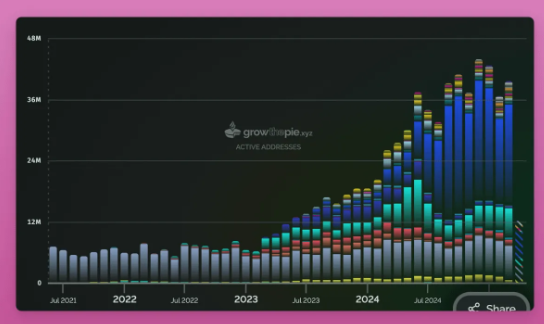

如果我們用活躍地址數和手續費等基本面指標來評估ETH價值,那麼ETH跌回2018年水平就說得通了。

即便加上Layer2的活躍地址數,進步也僅歸功於Base鏈——Optimism、Arbitrum等其他鏈都陷入停滯。

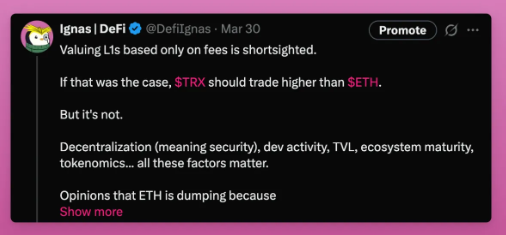

首先,正如我在X平臺這篇分析(點擊圖片閱讀)所言,我並不認為手續費是衡量L1價值的唯一標準:

與其只盯著手續費分流將L2視為ETH的威脅,不如把ETH看作生產性資產:

- ICO時代:ETH是參與代幣銷售的資金——項目方國庫都以ETH計價。諷刺的是這至今仍在刺痛市場,因為老項目仍在拋售當年募集的ETH

- DeFi盛夏:ETH是流動性挖礦的主要資產(用來挖各種食物/動物名的垃圾幣)。比如你需要ETH在SUSHI/ETH池挖SUSHI

- NFT狂潮:ETH始終是主流交易貨幣

我在牛市制定的《DeFi賭徒手冊》就是押注L1作為生產性資產:SUI、STX、INJ、SOL等鏈被用來挖生態空投代幣。領取空投→換成L1代幣→循環操作

但這些L1大多未能發展生態。即便成功如STX、SUI,其生態空投質量也乏善可陳。

我對ETH的賭注是Eigenlayer的再質押機制——這將使ETH成為區塊鏈史上最具生產力的資產:通過再質押獲取高於普通質押的收益,同時收割Eigenlayer生態大量空投。

Eigenlayer失敗了。我曾以為Symbiotic有機會,但目前也無足輕重。

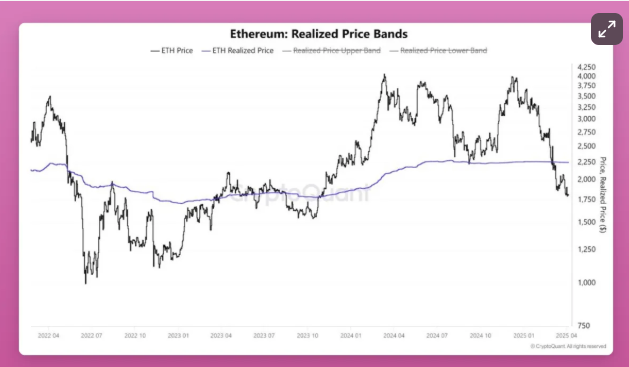

看漲信號?以太坊持有者的平均成本是2200美元。意味著多數人處於虧損狀態。

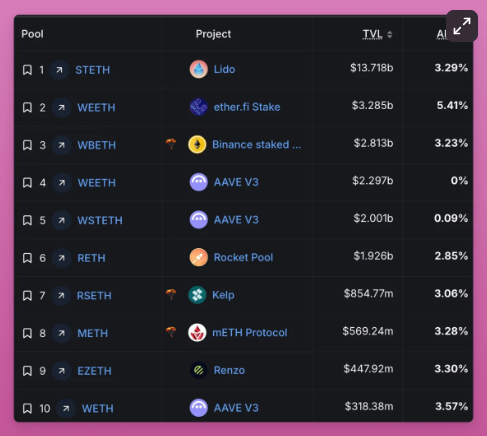

當前ETH仍算某種生產性資產,主要作為DeFi抵押品。但本輪週期中其生產力遠遜於SOL——後者在迷因幣狂潮中扮演了核心角色(作為交易媒介和價值存儲)。

我認為SOL正在重蹈ETH覆轍,因為迷因幣崩盤後尚未出現新的需求敘事。不過由於SOL市值較低且通脹獎勵高,在Kamino Multiply池仍能獲得25%年化收益。ETH哪來這種收益率?

要逆轉頹勢,ETH需要:

- 穩定且風險偏好積極的宏觀環境與有利監管

- 提升ETH的生產力屬性

美國監管變化對ETH等L1有利。將吸引更多穩定幣,促進資產代幣化,加速整體採用。

但即便以太坊在資產代幣化競賽中完勝,也未必能拉盤ETH。

想象特斯拉股票在以太坊鏈上交易。這對DeFi是重大利好——傳統金融的千百億美元資金可作為抵押品借出穩定幣用於日常消費。

或蘋果公司股票在全球Uniswap自由交易。這將終結當前循環槓桿需求的局面,開啟DeFi協議(及其代幣)的黃金時代。Aave、Fluid、Uniswap等協議手續費將暴增。

但對作為生產性資產的ETH意味著什麼?交易量確實會增加,但以太坊基金會計劃大幅降低L1和L2手續費。

我更關注現實世界資產會與ETH還是穩定幣配對?說實話憑什麼選ETH?

交易會發生在L1還是Base這類不與主網分成的L2?基金會會強制L2向L1分成嗎?

懸而未決的問題太多。

代幣化是以太坊多頭最看好的敘事,但正如Sam下文所述,這對以太坊未必是重大利好。

更棘手的是,Plume、Ethena和Securitize等新玩家正瞄準以太坊的機構化敘事——例如推出傳統金融友好型L1鏈Converge。

總之,我期待ETH能重拾生產性資產地位。持續貶值的低收益抵押品可撐不起2000億美元市值。

當前最具生產力的資產

當下哪些資產最具生產力?

Hyperliquid的HYPE

主要優勢有二:

- Hyperliquid產生的手續費收益超過Solana和以太坊,並用於回購$HYPE

- 以HYPE為核心的HyperEVM生態正在崛起

HyperEVM上充斥著即將發幣的分叉DeFi項目。策略很簡單:鎖定潛力協議並存入HYPE。

多數dApp聚焦循環槓桿。典型操作流程:

- 質押HYPE LST

- 作為抵押品借入資產或鑄造穩定幣

- 用借入資產再次循環

若操作失誤風險極高。因此我採取保守策略——要麼質押LST,要麼使用Hyperliquid原生平臺參與Nansen(將有空投!)

由於dApp迭代迅速,本文發佈時情況可能已變。以下是更新後的協議清單。

坦白說,我計劃挖礦並將生態空投換成更多HYPE :(

Initia的INIT

雖未上線,但我認為首發時將湧現優質挖礦機會。

如我在《五大即將發幣的熱門項目》所述,Initia的"神聖流動性"機制允許:

- 單獨質押INIT代幣

- 或質押經治理白名單的INIT-X LP代幣(與INIT配對)

- 通過委託權益證明(DPoS)機制獲取收益

"神聖流動性"是優秀的龐氏代幣經濟學——強制要求所有生態代幣必須用50%以上INIT作為配對代幣。

但我持謹慎態度:INIT的流動性模型類似Berachain。雖然後者收益率驚人,但若操作不當會被聰明LP收割。

務必研究生態並掌握退出時機。

Sonic的S與Ronin的RON

兩大生態正在進行流動性挖礦:

- Sonic的2億S代幣激勵計劃將持續至2025年6月。作為生態核心資產,儘管宏觀暴跌,S對比特幣保持穩定,表現優於ETH和SOL——這正是生產力資產的特質。不過六月對S持有者可能是驚魂時刻。

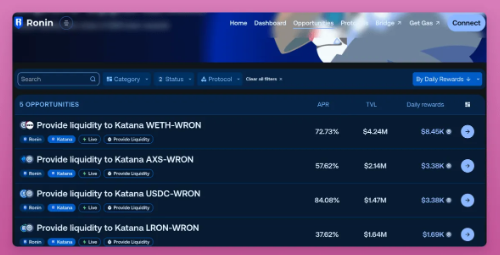

- Ronin提供300萬美元獎勵池,USDC/RON和ETH/RON池年化約75%。詳情點擊

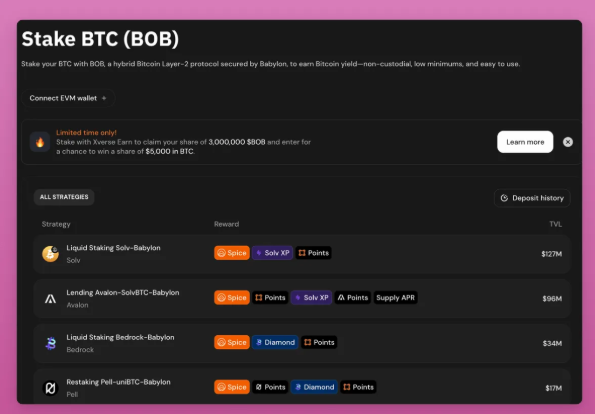

比特幣——意外之選

BTC生息雖是聖盃,但均需安全性妥協:必須存入多重簽名控制的L2或第三方地址。

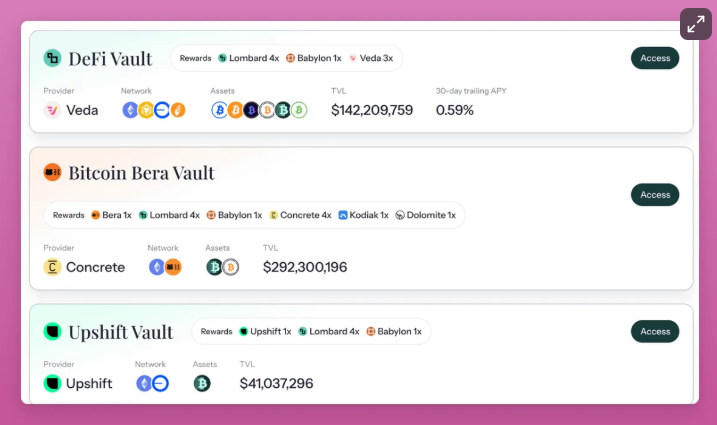

然而像Lombard Finance這樣的BTCfi協議已悄然積累17億美元TVL——超過Pancakeswap、Raydium和Rocket Pool。通過Lombard Vault可同時從6個協議獲取收益/空投!查看金庫詳情

其他簡易收益機會:

- Xverse & Bob L2

- 通過Solv Protocol將BTC質押至Babylon,獲取流動性質押憑證solvBTC.BBN

當前年化不明顯,但Babylon代幣BABY首發時市值2.82億美元,完全稀釋估值12億美元。相較之下$EIGEN市值1.83億,FDV13億。

或許再質押敘事未死,只是轉移到了比特幣生態。

收益結構分析詳見下方推文:

代幣經濟學的兩大惡劣先例

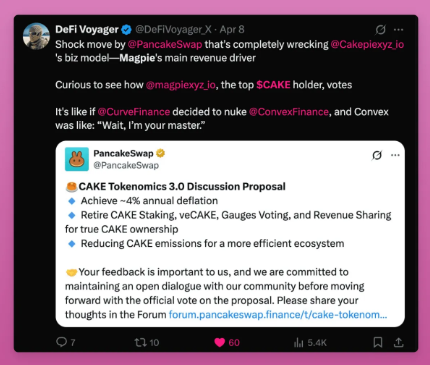

Pancakeswap現正與幣安緊密合作,特別是在幣安x Pancakeswap代幣生成事件(TGEs)上,因幣安意圖推廣其Web3錢包。

這對Pancakeswap是利好——其交易量已使其成為僅次於Uniswap的第二大DEX。PCS單週產生1126萬美元手續費,僅比Hyperliquid少200萬。

但CAKE價格並未因此上漲。

為此,CAKE正改變代幣經濟學:從收入分成和社區驅動決策,轉向團隊管理的回購銷燬機制。

問題在於:PCS曾對採用治理元聚合器商業模式的Magpie和StakeDAO協議進行"抽毯子"行為。

這類似Convex和Curve的模式——veCRV代幣用於治理和排放,但為簡化流程並累積獎勵,CVX代幣作為上層協議運作。

這將成為投資者投資類似元治理協議前必須考量的先例。

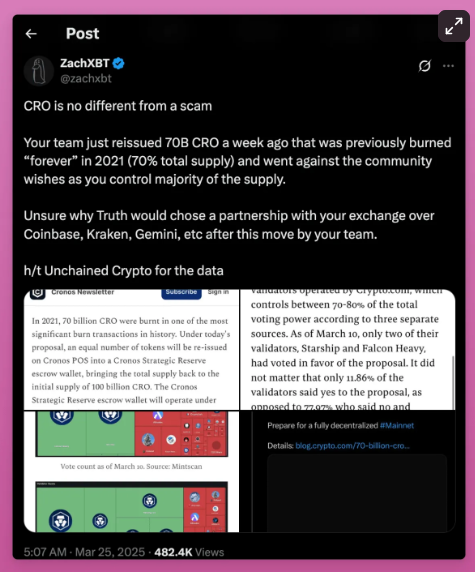

Crypto.com

比PCS更惡劣的是Crypto.com的案例。

簡言之:在與特朗普媒體合作發行包含CRO的加密貨幣ETF籃子前夕,Crypto.com取消了2021年已銷燬代幣中70%的銷燬狀態。

Crypto.com將騙局提升至全新境界。可惜行業似乎已遺忘此事,但我沒有。這家公司將永遠留在我的黑名單上。

這兩個案例都為行業樹立了壞榜樣。投資需要可預測的代幣經濟學。難怪人們只相信比特幣。

若2100萬枚比特幣上限某日被突破,請準備好迎接暴跌。

舊DAO已死,新DAO長存

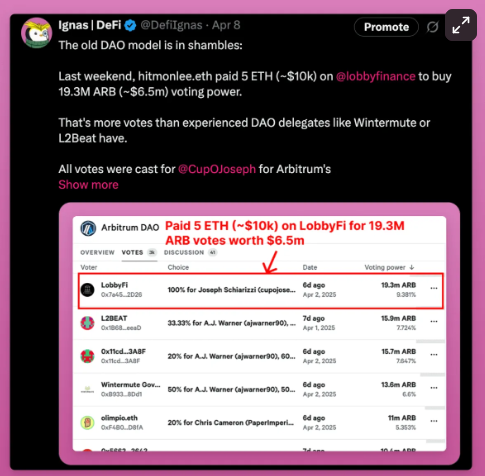

我認為舊DAO模式正在革命,但瘋狂宏觀局勢讓許多人錯過這場變革。

預計未來數月,許多DAO將開始嘗試不同投票模型和代幣經濟學改革。隨著無真實收益分成/質押的DAO代幣失去吸引力,DeFi遊說(購買選票)問題將日益嚴重。

- Aragon支持模塊化實體形式啟動DAO,通過不同功能插件隔離治理

- 最令人興奮的當屬Futarcy

它利用預測市場引導決策,旨在提升效率並改善"1代幣=1票"模式的缺陷。

例如當Arbitrum DAO考慮啟動質押時:

創建兩個預測市場:

- 市場A:"若實施質押機制,6個月後ARB價格如何?"

- 市場B:"若不實施質押機制,6個月後ARB價格如何?"

代幣持有者對市場下注。若市場A預測價格高於市場B,則採用質押機制。

這可能徹底革新DAO投票。

覺察到這些變化,加之Arbitrum上Lobby Finance事件後,Arbitrum領導層發佈了《Arbitrum未來願景》。

為提高效率,Arbitrum基金會和Offchain Labs核心團隊將接管多數決策。

這也順應了BORG(預算化、目標對齊、範圍受限、可治理)實體的興起趨勢,尤以Lido為典型。

無論是Lido的BORG還是Arbitrum的新願景,都旨在解決核心問題:

DAO雖去中心化,但混亂低效且缺乏清晰執行結構。

簡言之,真正的去中心化對Arbitrum行不通,Lido等團隊重新掌權。

未來何去何從?

當現任政府一條推文就能改變加密貨幣走向時,預測未來變得異常困難。

不過,我正在密切關注Babylon代幣的表現、Initia的代幣生成事件進展,以及以太坊Pectra升級對用戶體驗的改進。

特朗普推遲90天加徵關稅的決定給市場帶來了喘息之機,因此我認為各項目將試圖利用這個窗口期推出代幣、主網等新動作。

是時候在這三個月內全力投入了。

為此,我計劃分享對新興加密貨幣項目的見解。需要研究的內容實在太多了!